富人不折腾还是富人,穷人不折腾还是穷人

我发现脑袋中有两个人,一个我相信是金子总会发光,理性地制定每周加仓计划。另一个我相信是金子总会花光。特别是这两周的第一个交易日,虽千万阻,挽弓箭,穿铠甲,心无惧,仓满上。接下来的几个交易日分别是,千万箭穿心...万箭穿心...箭穿心...穿心...我这征兆算不算神经分裂?我们也不确定。如果股市是一碗汤,那么最近的我是一把叉子。

今年初,中国神华市值超过宁德时代。这是历史性的一幕,传统能源逆袭新能源。这不是需求强劲,而是供给约束。全国就这么几家国企能供应煤炭,指标固定,用量刚性,长期合约,盈利确定,业绩稳定,加上稳定分红的话,能有6-8%年化回报。同样是上周,陕西煤业,中煤能源挑战15个月高位。开年后,大家都在抢购中证红利ETF与红利低波ETF,目前中证红利的派息率高达6%。这么好的产品,涨起来也算是众望所归吧?是吗?你是否想过,这些利好因素,半年前已经存在,一年前也存在,为什么偏偏是去年八月之后,大盘跌了20%+,煤炭却涨了20%?

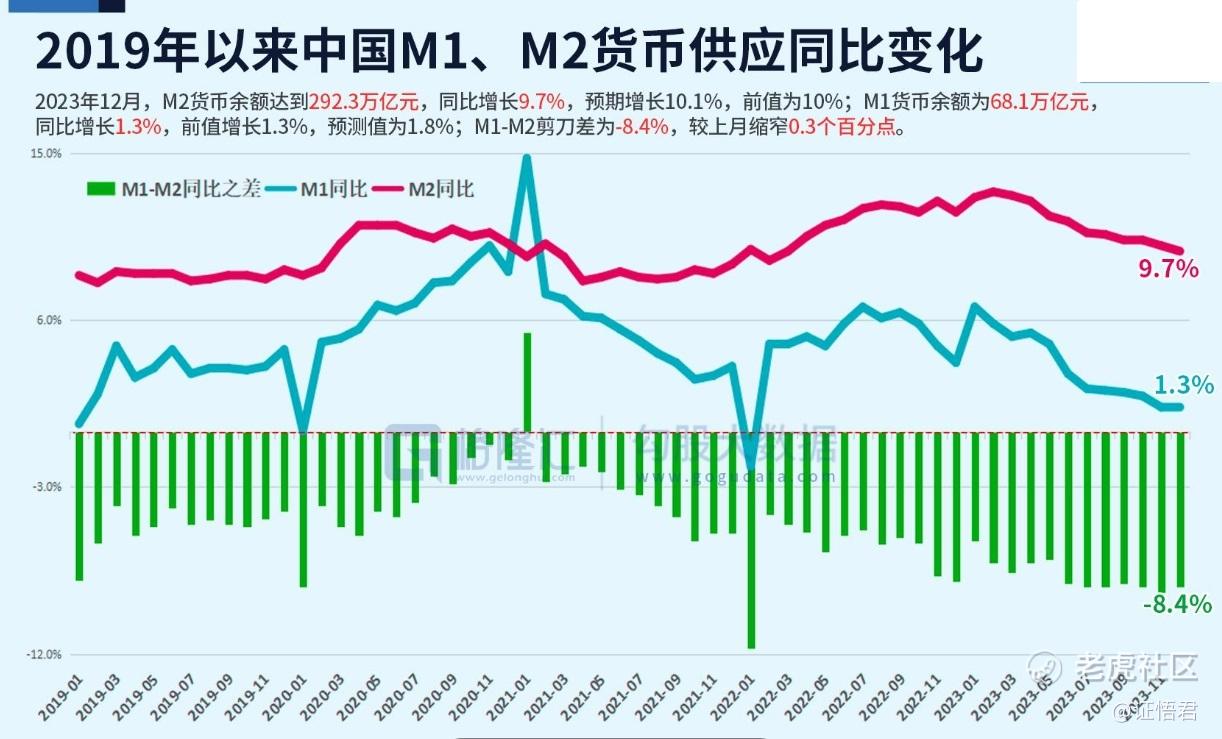

十年期国债利率是一个因素,已经跌至历史低位的2.5%附近。目前机构融资利率3%+,个人融资利率4%+,转手买入分红6-8%的煤炭股,无风险套利。再看M2-M1的剪刀差,这个指标走扩,代表着资金无法回流企业,全社会资产回报率下降,市场倾向于防守,高股息策略就能跑出超额收益。港股通高股息ETF(159619)的股息率甚至能超过9%,就算扣去高昂的股息税,20%+,还是很吸引人。也有人问,高股息稳定吗?长期能当成债买吗?还真可以!从2009年到2023年,如果把拿到手的股息再投资,中证红利的年化收益是11%,不仅显着高于买债收益,也显着高于中证A股的8%。

在你心动高息股之前,你需要知道两件事。第一,高息策略卖的人少。基金产品有个规律,好卖的时候不赚钱,赚钱的时候不好卖。难得大牛市后期,好卖了,红利表现却差了,卖不动。一般是追成长风格的基金经理才有实力争业绩排名,快速上规模。年轻的将领都盼着骑马打仗,点兵沙场,扬名立万。有哪个将领,愿意在年末总结的奏折上被写:守土不开疆,护城不扩张?第二,高息策略买的人少,或者说,拿不住。熊市的时候,你亏也就亏了,反正大家都亏钱。但如果来一波估值修复反弹,或一波牛市...持有红利,有熊市吃肉的时候,就有牛市挨打的时候。确定的东西,就是没有增长的东西,估值拔高就慢,持仓就特别痛苦。你怎么介绍自己红利仓位?我是个价值投资者。得到的反馈是:明…白,就不赚钱呗?

这么多年,整个中国红利策略的市场规模也就1000亿。就像巴菲特说的,愿意慢慢变富的人很少。所以,东西是好东西,适合做配置的底仓,短期追高请慎重,现在市场特别弱,就这么点资金,短期机构挪过去,自然就涨了。涨多了,机构获利一卖,散户一下就套了。如果想长期持有,问问自己,能否忍受本金波动远高于股息的痛苦?你以为切洋葱的时候闭上眼睛就不会流泪了?切到手的那一瞬,你还是会哭的......

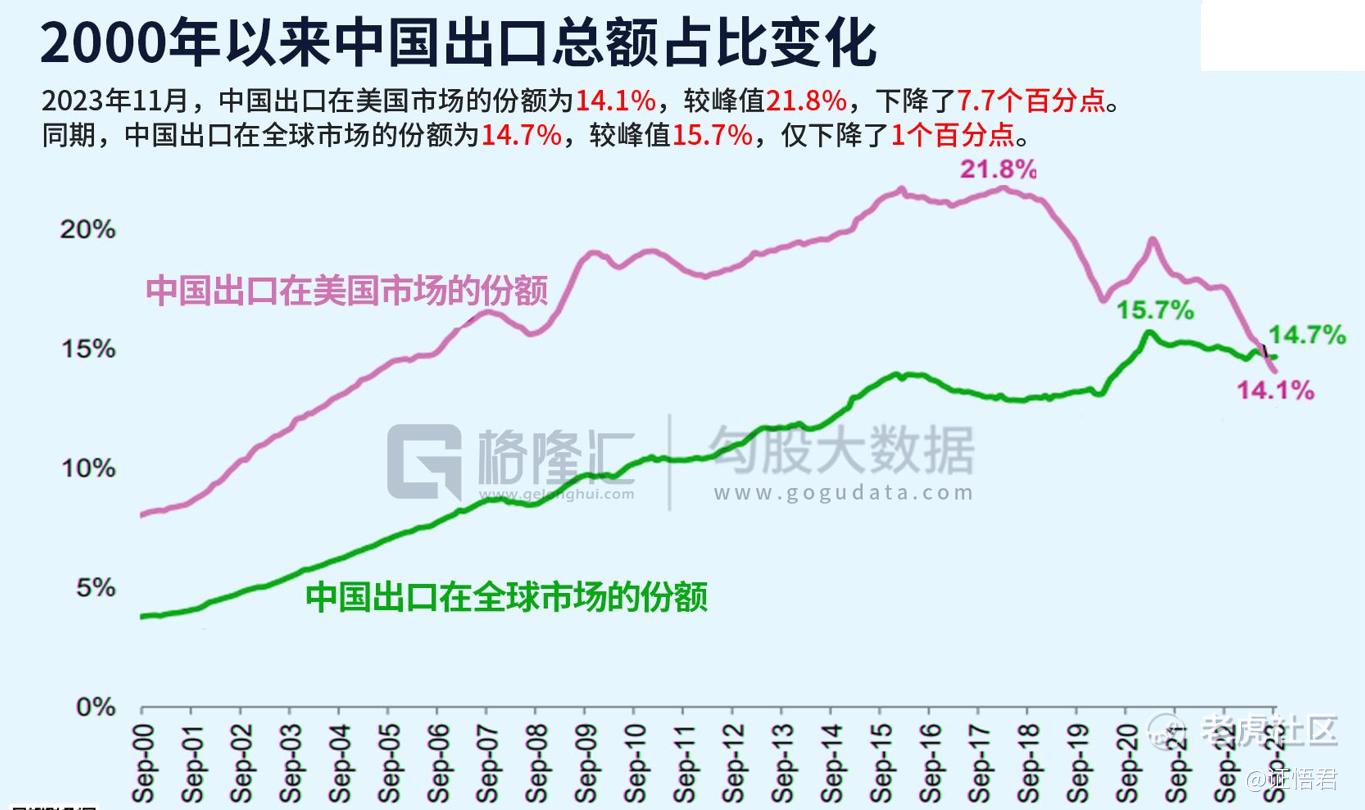

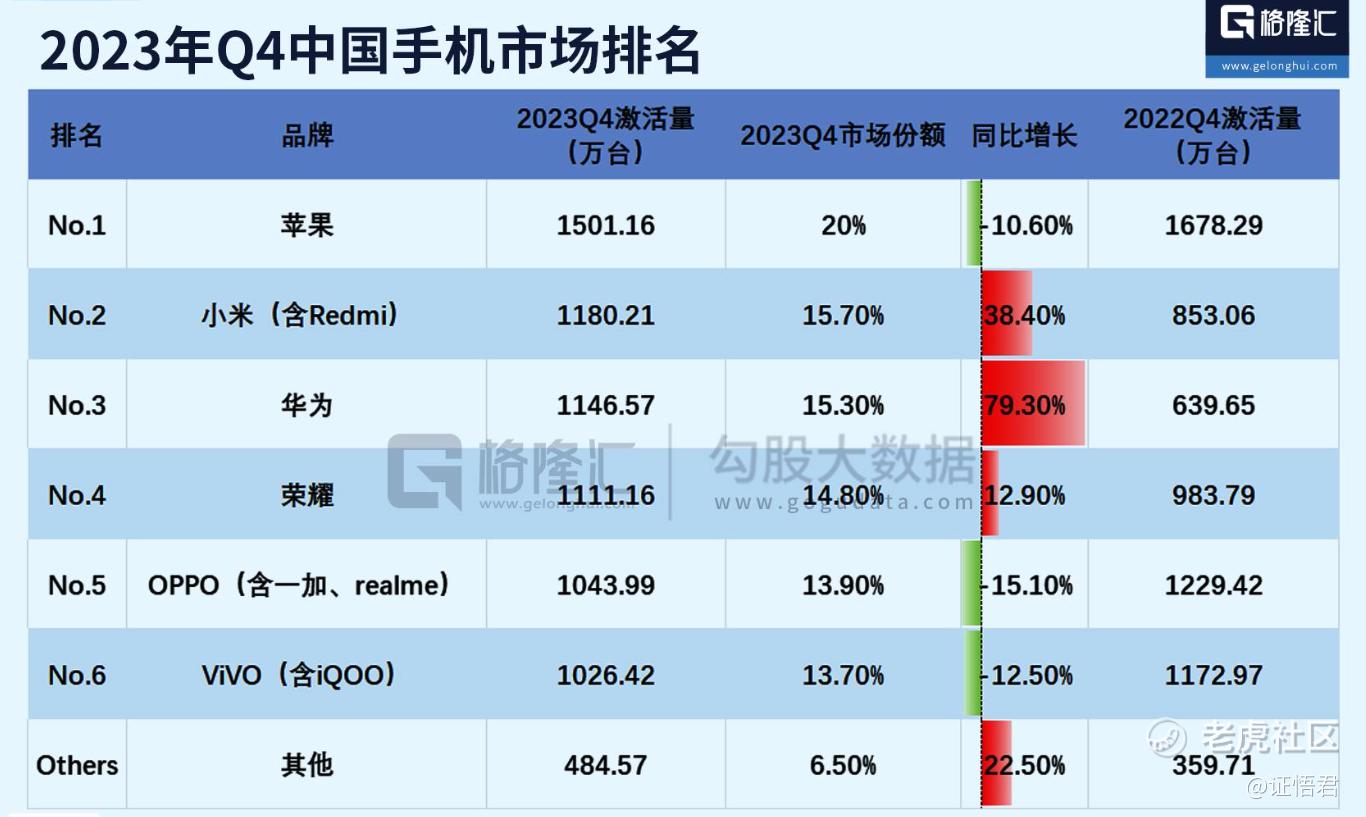

目前市场情绪比较差,建议少看股价,多观察确定性的趋势。国产手机有逆袭趋势,2023年第四季度中国手机市场激活量排名中,苹果位居首位,但同比下滑10.6%。 $小米集团-W(01810)$ 、华为则分别同比增长38.4%、79.3%,位居第二位、第三位。三星去年营利暴跌85%。2023年,电动车有逆袭趋势。 $特斯拉(TSLA)$ 的Model Y纯电汽车首次年度销量超越丰田燃油车,成为2023年最畅销车型。有科技春晚之称的2024年国际消费电子展(CES)拉开帷幕,英伟达、AMD、英特尔等大秀最新推出的芯片产品及技术解决方案。关注中国产业链中“卖铲子”的公司在计算芯片、内存、散热、电池能源整体升级, $科创50(000688.SH)$ 领域的成长趋势。出口领域,2023年中国占全球出口的比例预计为13%,略高于2019 年水平,总体仍保持出口产业链竞争优势。

每周三省吾身:我能平静直面浮动盈亏继续理性判断吗?如果现在没有仓位,我会做同样的抉择吗?我对上周的加仓后悔吗?每个交易日我也会三省吾身:这周计划的仓位我满上了吗?我满上了吗?满上了吗?

每个人都一样,等红灯的同时,也在等绿灯。

永远不要只看见前方路途遥远

就忘了,

从前的自己,

坚持了多久才走到这里。

全网同名 证悟君

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。