全球成长性最强的快递企业之一,极兔正式在港招股

国家邮政局官网数据显示,1-8月份全国快递业务累计完成量814.6亿,同比增长15.9%,继续保持中高速增长。

(国家邮政局官网数据整理)

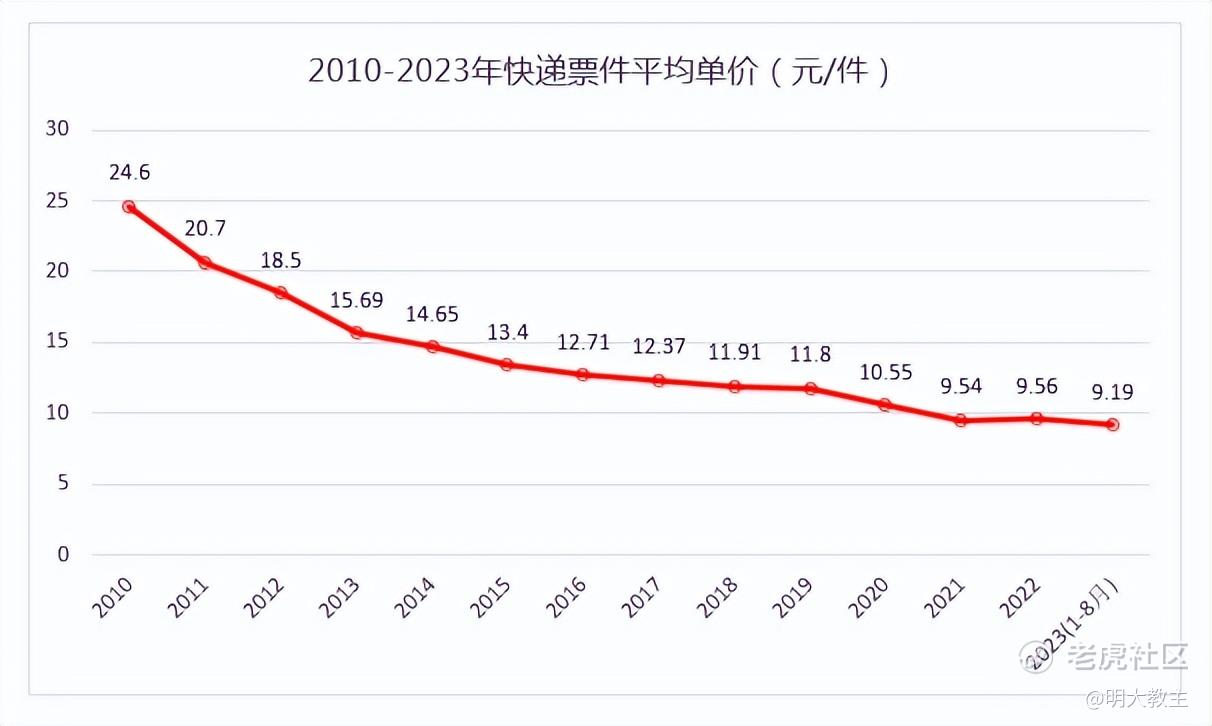

增长背后行业竞争也日渐加剧。今年1-8月,我国票件平均单价降至9.19元/件,刷新2010年以来新低。面对日趋内卷的票件价格,快递企业亟需挖掘新增长点。

《“十四五”快递业发展规划》提出“进村、进厂、出海”的思路,为有意愿发展壮大的快递企业指明了方向。

(国家邮政局官网数据)

8月份,国际/港澳台地区票件数量同比增长50.8%,远高于我国快递业平均18.3%的增速。由此可见,谁能抢占国际快递市场,才有希望成为如UPS、Fedex般的快递巨头。

10月16日,最早一批实践快递出海的企业之一 $极兔速递-W(01519)$ 在港交所发布招股信息,于16日至19日之间正式开启招股。极兔公告拟全球发售约3.266亿股股份,其中中国香港发售股份3265.52万股,发行价为每股12.00港元,每手200股。国际发售股份约2.939亿股,另有15%超额配股权。极兔上市前股东名单中,腾讯、博裕、ATM、高瓴、红杉等公司赫然在列。作为“快递出海”最坚定的实践者之一,极兔快于行业的成长速度是机构们看好公司的主要原因。

一、因地制宜采用区域代理模式,让极兔成为AH两地成长性最强的快递企业。

2020至2022年,极兔营收分别为15.35亿美元、48.51亿美元和72.67亿美元,年化复合增速高达217.6%。即使在收购百世国内业务尘埃落定、反垄断落地后的2022年,极兔营收依旧同比增长49.8%,高于AH两地全部可比快递公司,是行业中最具成长性的领头羊。

(一)极兔是东南亚份额最大的快递企业。网络基础设施优势将使东南亚快递业务继续保持中高速增长。

印度尼西亚、马来西亚、越南、菲律宾等东南亚国家互联网覆盖率与我国相近,但电商渗透率却远低于我国。

(2021年东南亚及部分新兴国家电商渗透率整理)

随着经济快速发展,电商渗透率不断提高,东南亚成为了全球电商增速最快的地区之一。

(极兔速递招股书)

弗若斯特沙利文统计数据显示,2018至2022年,东南亚地区电商规模年复合增长率41.8%。预计2023至2027年,东南亚电商规模仍能保持18.6%的复合增速。电商业务的高增长也为率先在东南亚起网的极兔带来了巨大机遇。

2022年,极兔在东南亚处理了25.13亿件境内包裹,市场占有率22.5%,是东南亚最大的快递运营商。至去年末,极兔已覆盖印度尼西亚、马来西亚、新加坡、泰国、越南、菲律宾、柬埔寨多国。

今年7、8月,极兔在东南亚市场日平均包裹量为970万件和1050万件,同比上升36.7%、48.4%。扎实的地面网点布局和区域代理经营模式让极兔拥有抵御风险的能力。

(二)区域代理模式让极兔快速进入海外多国,海外经验本土化想象空间同样巨大。

东南亚与我国快递物流行业多有不同。部分国家/地区没有详细的门牌信息,要依靠周围建筑物识别位置;一些国家习惯于线上下单、线下现金支付;伊斯兰国家的特殊风俗还会对取送件造成不便。快递企业如“不做功课”就进入海外国家甚至可能遭遇招不到派件员和司机的窘境。

对此,极兔另辟蹊径,选择了不同于自营或网点加盟的区域代理经营模式。

(极兔速递招股书)

区域代理方与极兔利益具有一致性,同时还熟悉海外文化,拥有当地运营经验及资源。区域代理让极兔在进入一个新国家初期,法律、文化等摩擦成本降低。

以去年新进入的沙特为例,在区域代理的协助下,极兔不但在短时间内就覆盖了沙特7大核心区域,还创下最快拿到经营牌照的时效记录。极兔还顺应当地群众当面支付的习惯,做大了代支付业务。进军沙特一年多,极兔单量已稳居行业前三名,单量增速位于行业前二。

中国区方面,极兔去年末已拥有国内10.9%的票件份额。在收购百世中国、丰网后,7、8月份日均包裹量已达4390万件和4600万件,较去年同期增长21.3%和32.6%。按照官方统计的单月票件数量推算,极兔今年7月市场份额12.6%,8月12.8%。

2020年极兔发展中国区业务时,因票件利润更高,末端网点更愿意揽收极兔票件。试想一下,如果极兔能将区域代理模式成功复制到国内,或将改变国内快递网点现有的竞争格局,为极兔开拓一条不靠并购份额也能长期增长的低风险发展路线。其生意模式的独特性或让极兔中国区业务增速领先于同行。

中东、北非、拉美等新市场中,7、8月极兔日均票件80万件,分别较去年同期增长395.7%以及331.9%。

(极兔速递招股书)

弗若斯特沙利文预测,2023-2027年,东南亚/中国/物流新兴市场总包裹量或将保持15.5%/10.7%/17.6%的年均增速。立足全球经营的极兔在保持较高业绩增速的同时,受单一区域经济、快递政策影响较小。极兔上市后将是快递业投资者波动性更小,长期回报率更高的稳健之选。

二、国际物流业务利润率更高,极兔是我国国际业务占比最高的快递企业。

(一)海外快递业务利润率更可观,极兔利润增长弹性更大。

(全球主要快递企业财报数据整理)

近年来国内票件价格竞争加剧,快递企业毛利率有不同程度的下滑。主营时效/品质快递的顺丰毛利率略高,通达系毛利率普遍在10%左右,追求票件增长较为激进的申通和处于夯基投入期的极兔毛利率均在5%上下。另一边,以北美为大本营,辐射全球的快递巨头Fedex、UPS毛利率明显更高。在合并百世网点前的2020年,极兔在快速增长的同时,毛利率依然能够达到17%,足见国际快递业务利润率更可观。

截止今年6月末,中国快递企业中,极兔国际业务占比45.3%,是海外营收比例最高的。顺丰中期海外营收占比10.2%,仅次于极兔,其他快递企业海外营收占比较低。

(极兔速递招股书)

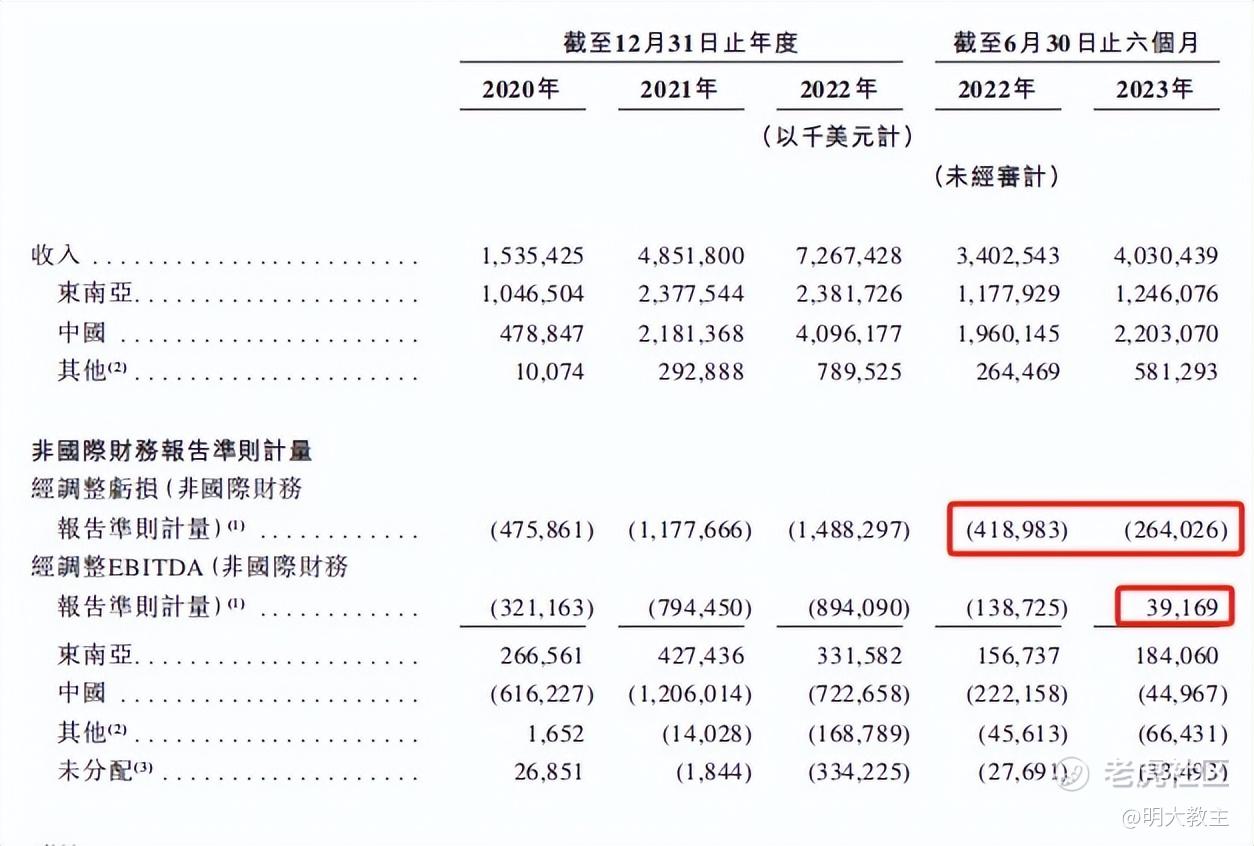

2020年以来,极兔东南亚地区经调EBITDA始终处于盈利状态。2023上半年,极兔东南亚市场经调整EBITDA为1.84亿美元。

在极兔合并丰网后,顺丰成为极兔股东,未来极兔与顺丰在东南亚地区竞争或将减弱。同时,嘉里物流预计电商业务将于2024年回稳,份额最大的极兔7、8月份票件数量先于同业出现拐点,明年东南亚快递市场或是极兔的“丰收年”。

(二)极兔中国区业务规模效应显现,经调净亏损大幅缩窄。

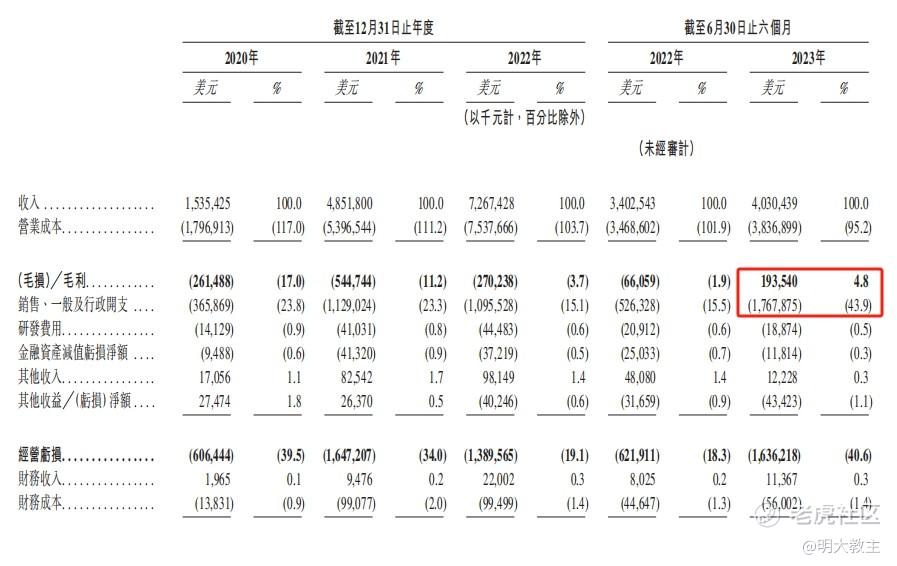

极兔中国区业务经调EBITDA从2021年亏损12.06亿美元,下降到2022年的7.22亿。由于公司已顺利整合百世国内业务,今年上半年国内经调EBITDA更是由2.22亿下降至4496万。极兔速递经调亏损也由2022上半年的4.19亿元下降37%至2.64亿美元。

2020至2023年中期,极兔经营开支(不含以股权激励费用支出)占收入百分比分别为12.5%、11.4%、11.8%和8.9%。规模-成本是快递业最大的竞争壁垒,在经营规模持续扩张后,极兔亏损率呈缩窄趋势。

(极兔速递招股书)

极兔2020至2022年中国区票件价格分别为0.23美元/件、0.26美元/件和0.34美元/件,呈恢复式增长。

(极兔速递招股书)

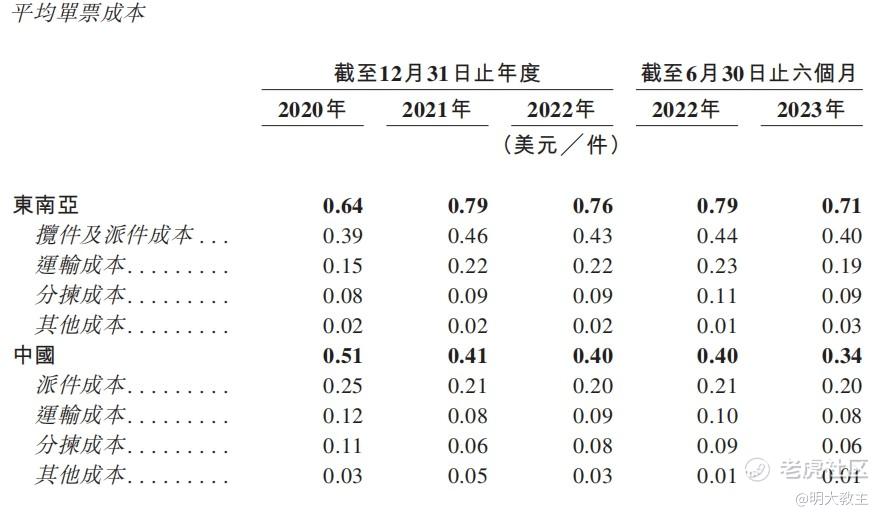

随着极兔合并百世国内业务,2020至2022年,极兔中国区业务单票成本由0.51美元/件下降至0.40美元/件,今年上半年又再次降低至0.34美元/件与票件价格持平。在整合丰网业务后,极兔单票成本将进一步降低,中国区业务扭亏已为时不远。

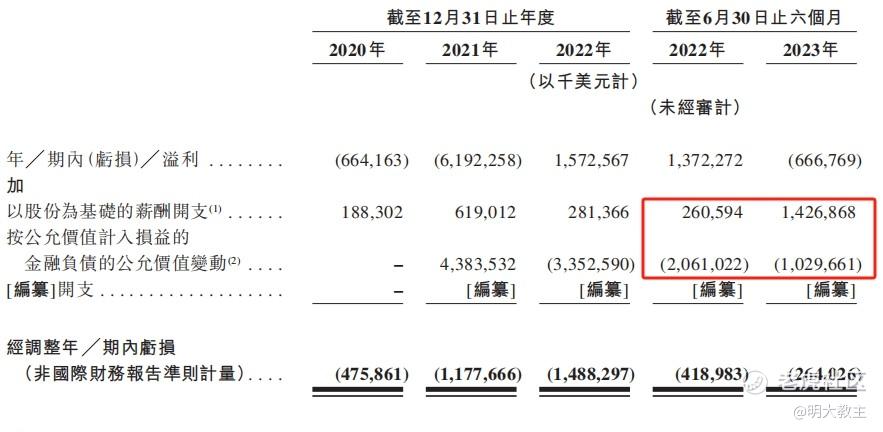

(三)非经营支出是极兔短期亏损的原因之一。上市后可转换可赎回优先股对利润影响将消除。

(极兔速递招股书)

(极兔速递招股书)

极兔速递短期亏损的原因之一在于非经营支出。2023上半年,极兔股权激励支出14.27亿美元,较去年同期增长4.48倍。此外,极兔可转换可赎回优先股公允价值变动还对利润造成了10.29亿美元的负面影响。如剔除上述两项因素的影响,极兔将接近盈亏平衡。

其他在港上市公司IPO前后两年股权激励费用较高,之后股权费用支出明显下调。加之上市后可转换可赎回优先股不再对公允价值产生影响,非经营因素对极兔净利润的影响将逐年递减。

(三家物流企业招股书内容整理)

极兔经营成本率由2020年的117%下降至2023年中期的95.2%,而同期递交招股书的顺丰、菜鸟近年来成本率均在85%-90%之间。随着东南亚、中国营收规模增加,极兔成本率至少降至与顺丰、菜鸟趋同的区间。考虑到非经营费用支出降低趋势,极兔或将在2025年前后实现盈亏平衡。

三、“既快又好还便宜”是电商不变的追求,极兔质优、价廉两手抓。

(一)极兔在东南亚多国可实现“一单到底”,效率优势让极兔获得越来越多电商平台的认可。

物流对于电商平台的重要性不言而喻。早年间,阿里巴巴就多次参股通达系,强化了与各物流企业的关系。今年,细心的消费者可以发现,在京东喊出“对标全网最低价”后,多品类价格依然不如拼多多有竞争力,这也促使京东下定决心降低供应链成本,并宣布非自营电商不再强制使用京东物流。3月份起,极兔已顺利接入京东平台。今年“6·18”期间,极兔速递等四家物流企业成为抖音特邀合作伙伴。随着各大互联网平台从追求规模转向追求盈利,自建重资产物流的可能性越来越低。这给了极兔获得更大电商快递份额的机会。

派件效率方面,《国家综合立体交通网规划纲要》提出了“全球123快货物流圈”的发展规划(即国内1天送达、周边国家2天送达、全球主要城市3天送达)。目前全球只有UPS等少数物流企业能够做到。

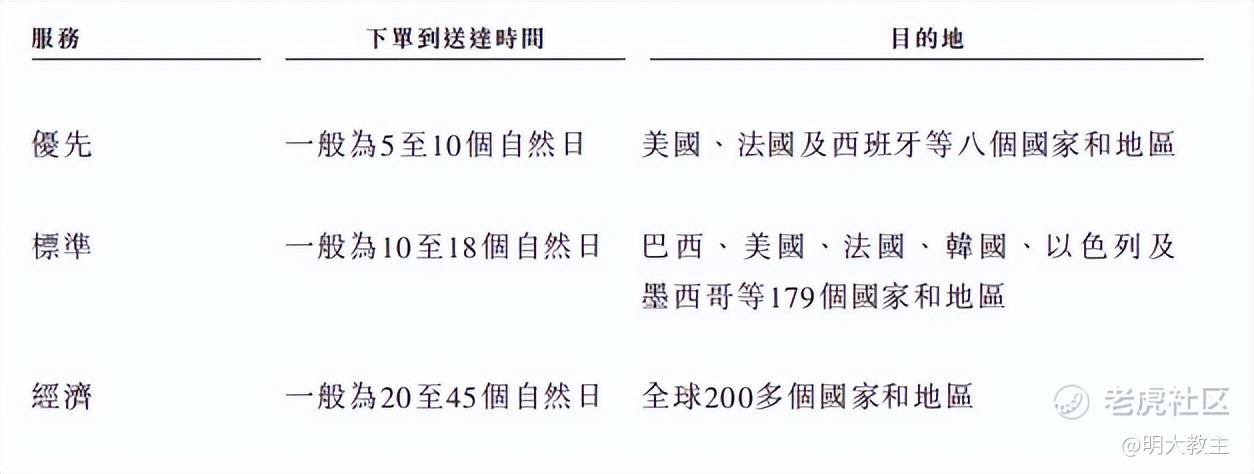

(菜鸟物流招股书)

主营跨境物流的菜鸟招股书显示,依据目的地和优先级别不同,运送时效在5-45个自然日不等。

(极兔官网)

极兔在东南亚多国拥有稀缺的清关牌照,可以实现“一单到底”。不论寄件方在国内哪个区域,国际标快也能实现一周左右送达东南亚。在东南亚及一些新兴市场,极兔速递是既快又便宜的选择。

去年下半年,极兔国际推出旺宝服务,聚焦于速度与性价比,为国内寄送货物至欧美的客户提供价格优惠、时效稳定的跨境轻小件寄递服务。

2022年12月起,TikTok Shop分批将东莞、广州、深圳地区的部分商家揽收服务,由之前的万色速递改为极兔国际。

今年3月20日,极兔国际和敦煌网集团旗下的智能跨境物流平台“DHLink驼飞侠”达成欧美跨境专线合作,服务范围覆盖了美国、加拿大、英国、法国、德国、西班牙和意大利等欧美地区主流市场。

Shopee、Lazada、Tokopedia、拼多多、淘宝、Shein等知名跨境电商,以及抖音、快手等社交电商都是极兔的客户。

招股书显示,2020-2023中期,极兔最大单一客户占营收比分别为35.4%、35.4%、16.9%和11.1%,极兔客户多元化、分散化的趋势已非常明显。

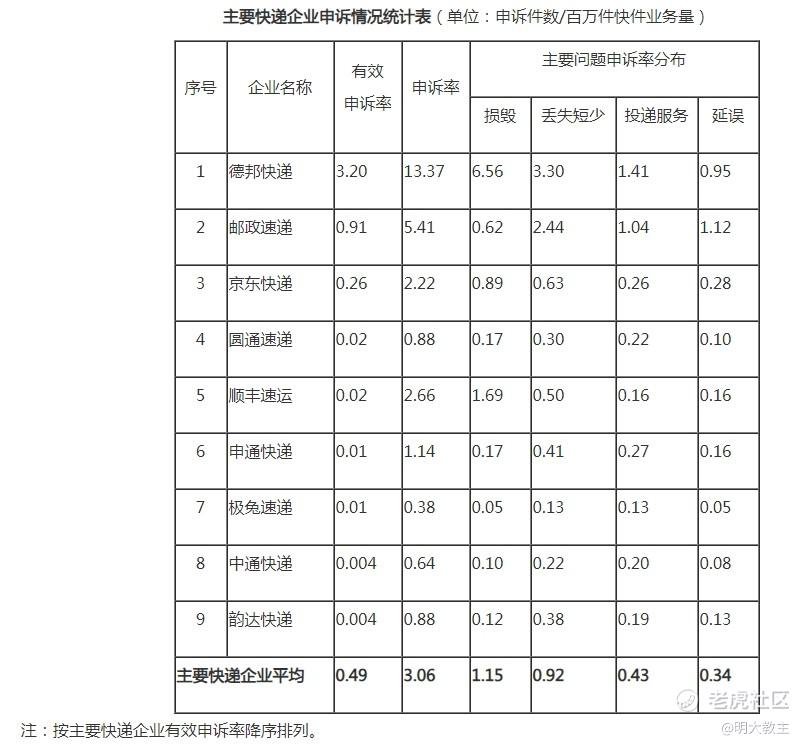

(二)官媒背书服务质量,极兔或将获得更多企业/个人用户认可。

(国家邮政局官网数据)

国家邮政局官网数据显示,2023年1-8月份,极兔速递百万单申诉率0.38,不仅大幅低于行业平均水平,也是我国主要快递企业中表现最优的。

(国家邮政局官网数据)

1-8月份,极兔申诉处理工作指数99.59,同样是国内快递业最好表现。极兔黑猫渠道业务自渠道受理起,就安排1名专项客服对外客户服务工作,24小时响应率已超95%,客服星级处于行业中上游。

有了官方“质量背书”,后续或有更多的企业/个人客户选择极兔。

四、极兔、顺丰、菜鸟系错位竞争,135亿美元的IPO估值安全边际较高。

近期极兔、顺丰、菜鸟都有在港上市的计划,一些投资者开始担忧,是不是新一轮价格战即将打响?个人觉得投资者对行业内卷的担忧有些过度。

首先,三家物流企业境外业务占比均较高,“扎堆”齐聚港股反映了高层对于“快递出海”的支持态度;

其次, $顺丰控股(002352)$ 已将经营重心转向了时效快递、同城配送以及供应链业务;菜鸟虽然海外业务占比较高,但其优势在于海外仓储、供应链以及跨境电商;极兔在拥有跨境小件包裹、跨境货代、跨境仓储解决方案之余,主打区域代理的地面网点布局,“海外本地电商”增速较快。极兔虽然与顺丰、菜鸟在经营区域和业务种类上略有重叠,但本质上仍属错位竞争。三家竞合关系的企业在各自领域中成长壮大的可能性更大。

今年5月,极兔在完成D轮2亿美元融资后,估值达130亿美元。本轮公开招股期,极兔拟再募集5亿美元,即公司IPO估值约135亿美元(折合人民币985亿元左右)。极兔上市后,市值将仅次于顺丰、中通,成为国内第三大快递企业。

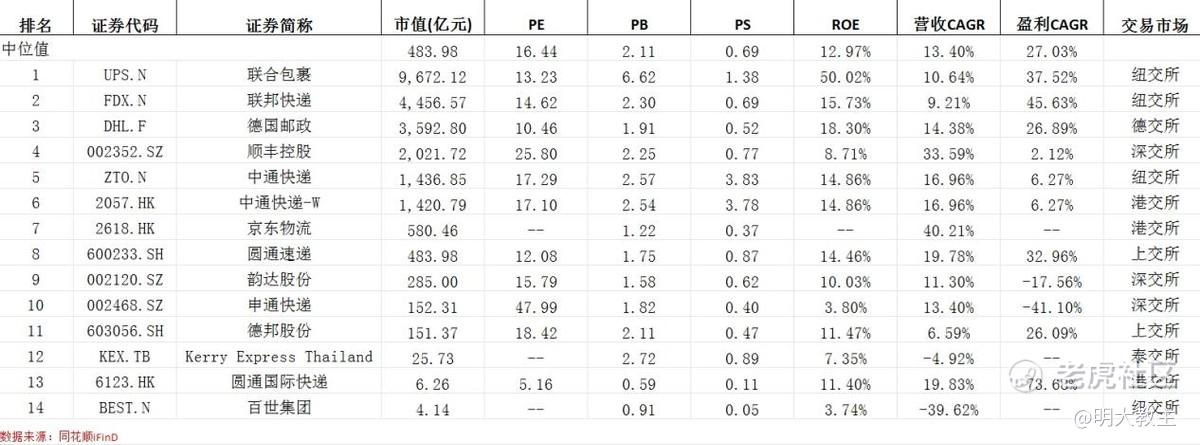

(同花顺iFind数据)

横向对比全球物流企业估值可以发现,已盈利的物流企业PE(TTM)多在12至20倍之间,但毛利率偏高的顺丰以及成长性较快的申通有估值溢价,两者PE(TTM)约为25.8倍和48倍。成长性更高的极兔溢价率理应更高。

未盈利快递企业中,与极兔相对可比的是同在港股上市的 $京东物流(02618)$ 。截止10月13日收盘,京东物流PS(TTM)约0.37倍。

(同花顺iFind数据)

或因近期港股市场低迷,0.37倍PS也是京东物流历史最低估值。京东物流上市后PS估值中枢约 0.99倍。

极兔今年上半年营收超40亿美元,考虑到下半年电商物流需求度高于上半年,且7、8月份东南亚票件数量已出现恢复势头,预计极兔全年总营收在90亿美元上下。按照发行估值推算极兔PS约1.5倍,与行业现状和公司业绩增速相对匹配。

待海外通胀进一步消退后,电商消费将重新转入增长,有望带动极兔亏损金额继续收窄。而美联储加息终止乃至转入降息周期后,港股风险偏好也将回升。营收增速最快、海外营收占比较高的极兔是最有望复制UPS、Fedex成长奇迹的公司,站在成长性视角,极兔目前安全边际较高。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

符合国家习惯的改变才是留下的秘诀

之前确实没怎么关注 闷声大大财啊

极兔确实增长真的很快了啊

从申请到获准,仅用了三个多月

双十一快来了

成长性不错

国家邮政局官网数据显示,1-8月份全国快递业务累计完成量814.6亿,同比增长15.9%,继续保持中高速增长。

(国家邮政局官网数据整理)

增长背后行业竞争也日渐加剧。今年1-8月,我国票件平均单价降至9.19元/件,刷新2010年以来新低。面对日趋内卷的票件价格,快递企业亟需挖掘新增长点。

《“十四五”快递业发展规划》提出“进村、进厂、出海”的思路,为有意愿发展壮大的快递企业指明了方向。

(国家邮政局官网数据)

8月份,国际/港澳台地区票件数量同比增长50.8%,远高于我国快递业平均18.3%的增速。由此可见,谁能抢占国际快递市场,才有希望成为如UPS、Fedex般的快递巨头。

10月16日,最早一批实践快递出海的企业之一 $极兔速递-W(01519)$ 在港交所发布招股信息,于16日至19日之间正式开启招股。极兔公告拟全球发售约3.266亿股股份,其中中国香港发售股份3265.52万股,发行价为每股12.00港元,每手200股。国际发售股份约2.939亿股,另有15%超额配股权。极兔上市前股东名单中,腾讯、博裕、ATM、高瓴、红杉等公司赫然在列。作为“快递出海”最坚定的实践者之一,极兔快于行业的成长速度是机构们看好公司的主要原因。

一、因地制宜采用区域代理模式,让极兔成为AH两地成长性最强的快递企业。

2020至2022年,极兔营收分别为15.35亿美元、48.51亿美元和72.67亿美元,年化复合增速高达217.6%。即使在收购百世国内业务尘埃落定、反垄断落地后的2022年,极兔营收依旧同比增长49.8%,高于AH两地全部可比快递公司,是行业中最具成长性的领头羊。

(一)极兔是东南亚份额最大的快递企业。网络基础设施优势将使东南亚快递业务继续保持中高速增长。

印度尼西亚、马来西亚、越南、菲律宾等东南亚国家互联网覆盖率与我国相近,但电商渗透率却远低于我国。

(2021年东南亚及部分新兴国家电商渗透率整理)

随着经济快速发展,电商渗透率不断提高,东南亚成为了全球电商增速最快的地区之一。

(极兔速递招股书)

弗若斯特沙利文统计数据显示,2018至2022年,东南亚地区电商规模年复合增长率41.8%。预计2023至2027年,东南亚电商规模仍能保持18.6%的复合增速。电商业务的高增长也为率先在东南亚起网的极兔带来了巨大机遇。

2022年,极兔在东南亚处理了25.13亿件境内包裹,市场占有率22.5%,是东南亚最大的快递运营商。至去年末,极兔已覆盖印度尼西亚、马来西亚、新加坡、泰国、越南、菲律宾、柬埔寨多国。

今年7、8月,极兔在东南亚市场日平均包裹量为970万件和1050万件,同比上升36.7%、48.4%。扎实的地面网点布局和区域代理经营模式让极兔拥有抵御风险的能力。

(二)区域代理模式让极兔快速进入海外多国,海外经验本土化想象空间同样巨大。

东南亚与我国快递物流行业多有不同。部分国家/地区没有详细的门牌信息,要依靠周围建筑物识别位置;一些国家习惯于线上下单、线下现金支付;伊斯兰国家的特殊风俗还会对取送件造成不便。快递企业如“不做功课”就进入海外国家甚至可能遭遇招不到派件员和司机的窘境。

对此,极兔另辟蹊径,选择了不同于自营或网点加盟的区域代理经营模式。

(极兔速递招股书)

区域代理方与极兔利益具有一致性,同时还熟悉海外文化,拥有当地运营经验及资源。区域代理让极兔在进入一个新国家初期,法律、文化等摩擦成本降低。

以去年新进入的沙特为例,在区域代理的协助下,极兔不但在短时间内就覆盖了沙特7大核心区域,还创下最快拿到经营牌照的时效记录。极兔还顺应当地群众当面支付的习惯,做大了代支付业务。进军沙特一年多,极兔单量已稳居行业前三名,单量增速位于行业前二。

中国区方面,极兔去年末已拥有国内10.9%的票件份额。在收购百世中国、丰网后,7、8月份日均包裹量已达4390万件和4600万件,较去年同期增长21.3%和32.6%。按照官方统计的单月票件数量推算,极兔今年7月市场份额12.6%,8月12.8%。

2020年极兔发展中国区业务时,因票件利润更高,末端网点更愿意揽收极兔票件。试想一下,如果极兔能将区域代理模式成功复制到国内,或将改变国内快递网点现有的竞争格局,为极兔开拓一条不靠并购份额也能长期增长的低风险发展路线。其生意模式的独特性或让极兔中国区业务增速领先于同行。

中东、北非、拉美等新市场中,7、8月极兔日均票件80万件,分别较去年同期增长395.7%以及331.9%。

(极兔速递招股书)

弗若斯特沙利文预测,2023-2027年,东南亚/中国/物流新兴市场总包裹量或将保持15.5%/10.7%/17.6%的年均增速。立足全球经营的极兔在保持较高业绩增速的同时,受单一区域经济、快递政策影响较小。极兔上市后将是快递业投资者波动性更小,长期回报率更高的稳健之选。

二、国际物流业务利润率更高,极兔是我国国际业务占比最高的快递企业。

(一)海外快递业务利润率更可观,极兔利润增长弹性更大。

(全球主要快递企业财报数据整理)

近年来国内票件价格竞争加剧,快递企业毛利率有不同程度的下滑。主营时效/品质快递的顺丰毛利率略高,通达系毛利率普遍在10%左右,追求票件增长较为激进的申通和处于夯基投入期的极兔毛利率均在5%上下。另一边,以北美为大本营,辐射全球的快递巨头Fedex、UPS毛利率明显更高。在合并百世网点前的2020年,极兔在快速增长的同时,毛利率依然能够达到17%,足见国际快递业务利润率更可观。

截止今年6月末,中国快递企业中,极兔国际业务占比45.3%,是海外营收比例最高的。顺丰中期海外营收占比10.2%,仅次于极兔,其他快递企业海外营收占比较低。

(极兔速递招股书)

2020年以来,极兔东南亚地区经调EBITDA始终处于盈利状态。2023上半年,极兔东南亚市场经调整EBITDA为1.84亿美元。

在极兔合并丰网后,顺丰成为极兔股东,未来极兔与顺丰在东南亚地区竞争或将减弱。同时,嘉里物流预计电商业务将于2024年回稳,份额最大的极兔7、8月份票件数量先于同业出现拐点,明年东南亚快递市场或是极兔的“丰收年”。

(二)极兔中国区业务规模效应显现,经调净亏损大幅缩窄。

极兔中国区业务经调EBITDA从2021年亏损12.06亿美元,下降到2022年的7.22亿。由于公司已顺利整合百世国内业务,今年上半年国内经调EBITDA更是由2.22亿下降至4496万。极兔速递经调亏损也由2022上半年的4.19亿元下降37%至2.64亿美元。

2020至2023年中期,极兔经营开支(不含以股权激励费用支出)占收入百分比分别为12.5%、11.4%、11.8%和8.9%。规模-成本是快递业最大的竞争壁垒,在经营规模持续扩张后,极兔亏损率呈缩窄趋势。

(极兔速递招股书)

极兔2020至2022年中国区票件价格分别为0.23美元/件、0.26美元/件和0.34美元/件,呈恢复式增长。

(极兔速递招股书)

随着极兔合并百世国内业务,2020至2022年,极兔中国区业务单票成本由0.51美元/件下降至0.40美元/件,今年上半年又再次降低至0.34美元/件与票件价格持平。在整合丰网业务后,极兔单票成本将进一步降低,中国区业务扭亏已为时不远。

(三)非经营支出是极兔短期亏损的原因之一。上市后可转换可赎回优先股对利润影响将消除。

(极兔速递招股书)

(极兔速递招股书)

极兔速递短期亏损的原因之一在于非经营支出。2023上半年,极兔股权激励支出14.27亿美元,较去年同期增长4.48倍。此外,极兔可转换可赎回优先股公允价值变动还对利润造成了10.29亿美元的负面影响。如剔除上述两项因素的影响,极兔将接近盈亏平衡。

其他在港上市公司IPO前后两年股权激励费用较高,之后股权费用支出明显下调。加之上市后可转换可赎回优先股不再对公允价值产生影响,非经营因素对极兔净利润的影响将逐年递减。

(三家物流企业招股书内容整理)

极兔经营成本率由2020年的117%下降至2023年中期的95.2%,而同期递交招股书的顺丰、菜鸟近年来成本率均在85%-90%之间。随着东南亚、中国营收规模增加,极兔成本率至少降至与顺丰、菜鸟趋同的区间。考虑到非经营费用支出降低趋势,极兔或将在2025年前后实现盈亏平衡。

三、“既快又好还便宜”是电商不变的追求,极兔质优、价廉两手抓。

(一)极兔在东南亚多国可实现“一单到底”,效率优势让极兔获得越来越多电商平台的认可。

物流对于电商平台的重要性不言而喻。早年间,阿里巴巴就多次参股通达系,强化了与各物流企业的关系。今年,细心的消费者可以发现,在京东喊出“对标全网最低价”后,多品类价格依然不如拼多多有竞争力,这也促使京东下定决心降低供应链成本,并宣布非自营电商不再强制使用京东物流。3月份起,极兔已顺利接入京东平台。今年“6·18”期间,极兔速递等四家物流企业成为抖音特邀合作伙伴。随着各大互联网平台从追求规模转向追求盈利,自建重资产物流的可能性越来越低。这给了极兔获得更大电商快递份额的机会。

派件效率方面,《国家综合立体交通网规划纲要》提出了“全球123快货物流圈”的发展规划(即国内1天送达、周边国家2天送达、全球主要城市3天送达)。目前全球只有UPS等少数物流企业能够做到。

(菜鸟物流招股书)

主营跨境物流的菜鸟招股书显示,依据目的地和优先级别不同,运送时效在5-45个自然日不等。

(极兔官网)

极兔在东南亚多国拥有稀缺的清关牌照,可以实现“一单到底”。不论寄件方在国内哪个区域,国际标快也能实现一周左右送达东南亚。在东南亚及一些新兴市场,极兔速递是既快又便宜的选择。

去年下半年,极兔国际推出旺宝服务,聚焦于速度与性价比,为国内寄送货物至欧美的客户提供价格优惠、时效稳定的跨境轻小件寄递服务。

2022年12月起,TikTok Shop分批将东莞、广州、深圳地区的部分商家揽收服务,由之前的万色速递改为极兔国际。

今年3月20日,极兔国际和敦煌网集团旗下的智能跨境物流平台“DHLink驼飞侠”达成欧美跨境专线合作,服务范围覆盖了美国、加拿大、英国、法国、德国、西班牙和意大利等欧美地区主流市场。

Shopee、Lazada、Tokopedia、拼多多、淘宝、Shein等知名跨境电商,以及抖音、快手等社交电商都是极兔的客户。

招股书显示,2020-2023中期,极兔最大单一客户占营收比分别为35.4%、35.4%、16.9%和11.1%,极兔客户多元化、分散化的趋势已非常明显。

(二)官媒背书服务质量,极兔或将获得更多企业/个人用户认可。

(国家邮政局官网数据)

国家邮政局官网数据显示,2023年1-8月份,极兔速递百万单申诉率0.38,不仅大幅低于行业平均水平,也是我国主要快递企业中表现最优的。

(国家邮政局官网数据)

1-8月份,极兔申诉处理工作指数99.59,同样是国内快递业最好表现。极兔黑猫渠道业务自渠道受理起,就安排1名专项客服对外客户服务工作,24小时响应率已超95%,客服星级处于行业中上游。

有了官方“质量背书”,后续或有更多的企业/个人客户选择极兔。

四、极兔、顺丰、菜鸟系错位竞争,135亿美元的IPO估值安全边际较高。

近期极兔、顺丰、菜鸟都有在港上市的计划,一些投资者开始担忧,是不是新一轮价格战即将打响?个人觉得投资者对行业内卷的担忧有些过度。

首先,三家物流企业境外业务占比均较高,“扎堆”齐聚港股反映了高层对于“快递出海”的支持态度;

其次, $顺丰控股(002352)$ 已将经营重心转向了时效快递、同城配送以及供应链业务;菜鸟虽然海外业务占比较高,但其优势在于海外仓储、供应链以及跨境电商;极兔在拥有跨境小件包裹、跨境货代、跨境仓储解决方案之余,主打区域代理的地面网点布局,“海外本地电商”增速较快。极兔虽然与顺丰、菜鸟在经营区域和业务种类上略有重叠,但本质上仍属错位竞争。三家竞合关系的企业在各自领域中成长壮大的可能性更大。

今年5月,极兔在完成D轮2亿美元融资后,估值达130亿美元。本轮公开招股期,极兔拟再募集5亿美元,即公司IPO估值约135亿美元(折合人民币985亿元左右)。极兔上市后,市值将仅次于顺丰、中通,成为国内第三大快递企业。

(同花顺iFind数据)

横向对比全球物流企业估值可以发现,已盈利的物流企业PE(TTM)多在12至20倍之间,但毛利率偏高的顺丰以及成长性较快的申通有估值溢价,两者PE(TTM)约为25.8倍和48倍。成长性更高的极兔溢价率理应更高。

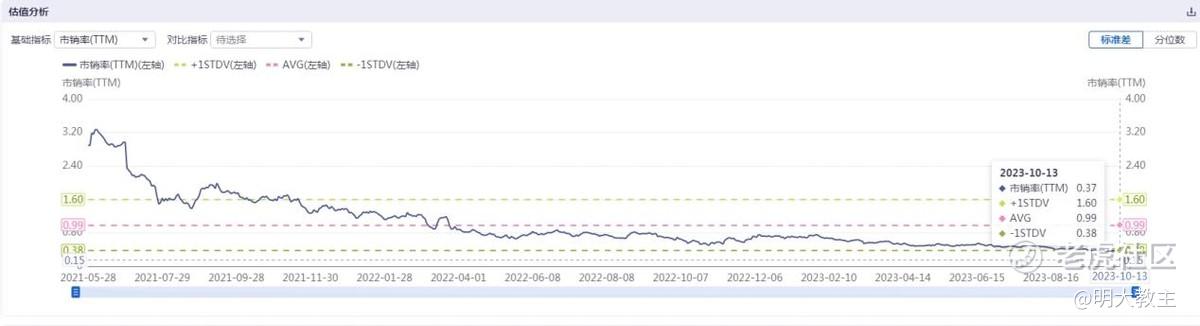

未盈利快递企业中,与极兔相对可比的是同在港股上市的 $京东物流(02618)$ 。截止10月13日收盘,京东物流PS(TTM)约0.37倍。

(同花顺iFind数据)

或因近期港股市场低迷,0.37倍PS也是京东物流历史最低估值。京东物流上市后PS估值中枢约 0.99倍。

极兔今年上半年营收超40亿美元,考虑到下半年电商物流需求度高于上半年,且7、8月份东南亚票件数量已出现恢复势头,预计极兔全年总营收在90亿美元上下。按照发行估值推算极兔PS约1.5倍,与行业现状和公司业绩增速相对匹配。

待海外通胀进一步消退后,电商消费将重新转入增长,有望带动极兔亏损金额继续收窄。而美联储加息终止乃至转入降息周期后,港股风险偏好也将回升。营收增速最快、海外营收占比较高的极兔是最有望复制UPS、Fedex成长奇迹的公司,站在成长性视角,极兔目前安全边际较高。

好像梅西是代言