机构对市场如此乐观?末日期权交易策略打包成ETF上市了

当前市场处于一个又冒进又保守的状态,多空就最后一次加息进行激烈的博弈。目前来看空头暂赢。

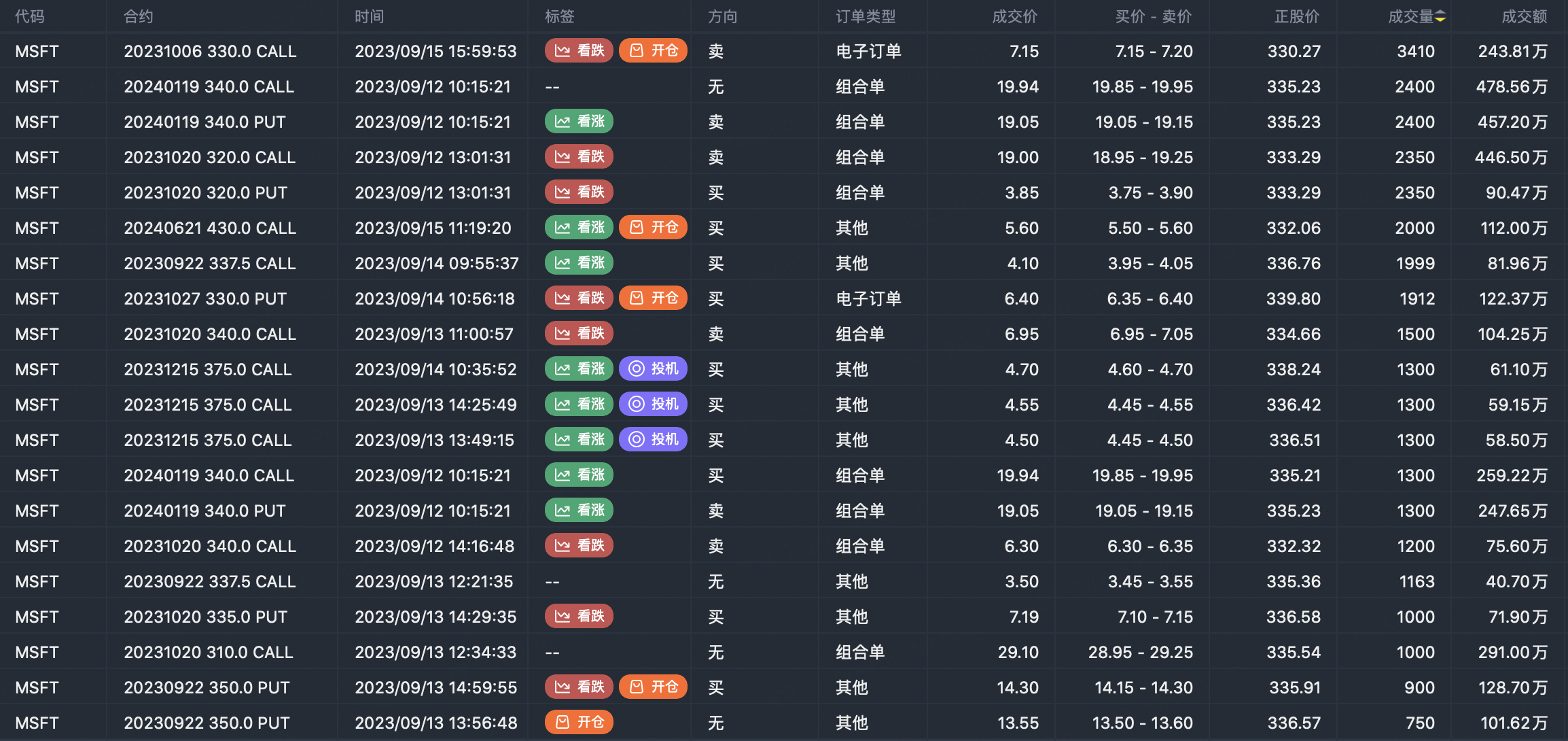

胜负手不在于本周FOMC,可以预计,美联储不会在本次会议上加息,重点是鲍威尔的态度:11月会不会最后一次加息。而鲍威尔对此会持有三种态度:下次加息,下次不加息,加不加息看数据。我更倾向于第三种态度,从期权大单的到期日来看,机构也认为此次小回调行情的转折点在10月6号的非农:

周五临收盘前的卖出平价看涨期权 $MSFT 20231006 330.0 CALL$ 的到期日透露了很多信息,机构压上1亿保证金认为非农之前市场不会有起色,微软不会超过330。

为什么是非农?大家可能还记得8月非农公布时发生了什么,7月和6月非农数据发生了显著下修,7月非农就业数据从18.7万人下修为15.7万人,6月从18.5万下修为10.5万,合计下修11万人。如果不出意外这次数据也会有大幅下修情况,市场必然预期美联储会借坡下驴,最后一次加息也会不了了之。

由于9月的下修数据事件,市场又显得急不可耐的激进,上周有两件事让人印象深刻,其一是估值500亿以上的芯片巨头 $ARM Holdings Ltd(ARM)$ 上市,其二是0日到期期权ETF——S&P 500 增强型期权收益 ETF $Defiance Nasdaq 100 Enhanced Options Income ETF(QQQY)$ 上市。后者是本篇文章接下来要谈论的内容。

期权ETF

期权收益ETF不是新鲜事,比如备兑看涨期权ETF:

$纳斯达克100 Covered Call ETF-Global X(QYLD)$

$JPMorgan Equity Premium Income ETF(JEPI)$

$YIELDMAX TSLA OPTION INCOME STRATEGY ETF(TSLY)$ (特斯拉个股备兑看涨期权ETF)

卖出看跌期权ETF

$WISDOMTREE PUTWRITE STRATEGY FUND(PUTW)$

以上期权收益类ETF采用的都是我们常用的成熟策略,用以实现更稳定的收益和更低的波动。而QQQY采用的策略与众不同,或者说是还没有在我们社区流行起来的策略:卖出末日平价看跌期权,也称为卖出0DTE看跌期权策略

0DTE

0DTE的缩写是zero days to expiry options,直白翻译就是0日到期期权。不过外媒将这一概念广泛化运用,当周到期期权也可算作0DTE。有意思的是在0DTE诞生前并没有准确英文概念对应国内经常提到的末日期权,这次是国内领先国外了(笑)。

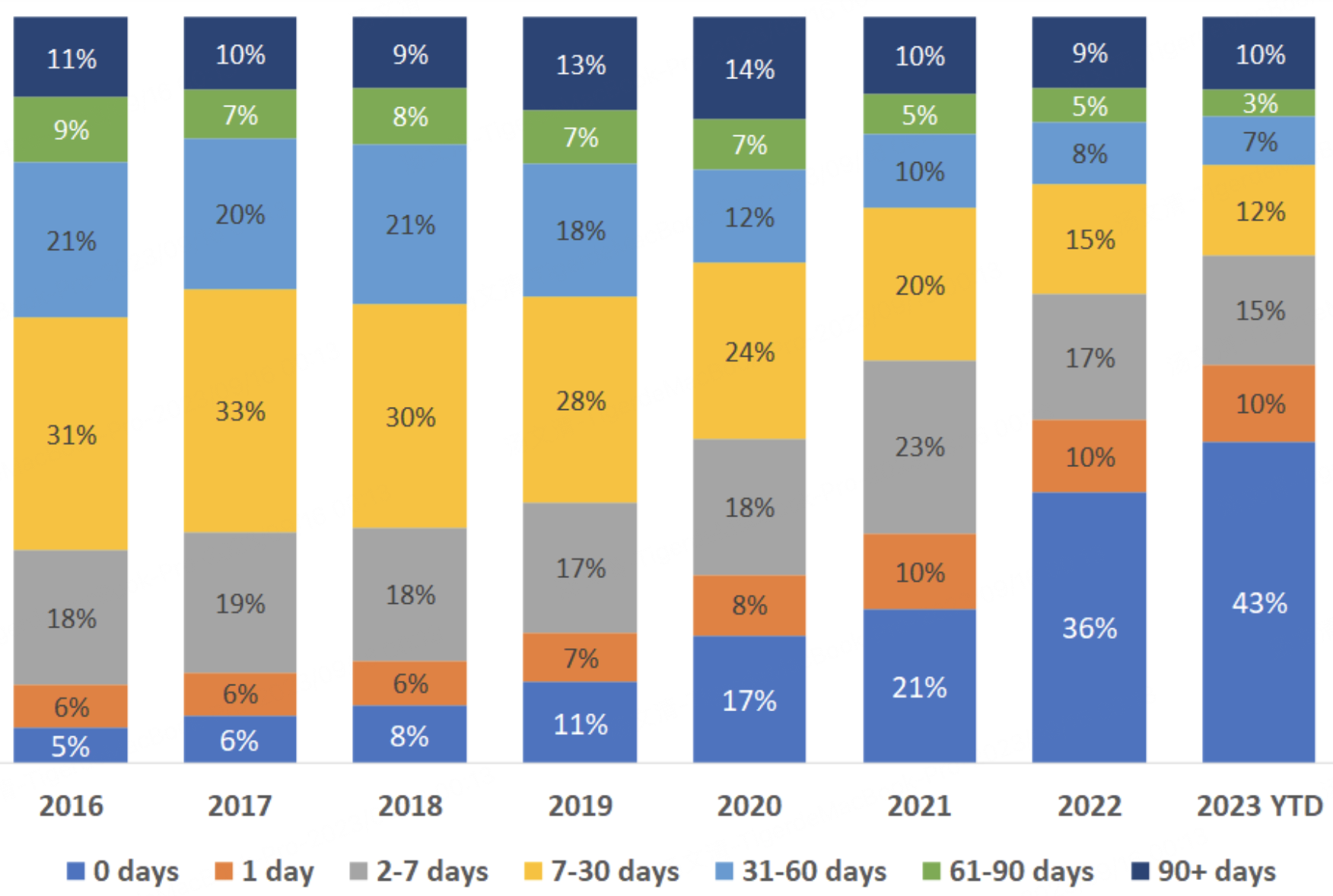

0DTE得以流行靠的不是个股,而是SPX。2016 年初,芝加哥交易所推出了周三到期的 SPX 周权,随后是周一到期期权。2022 年SPX的当周到期期权增加到了交易日的每一天,从周一到周五,为市场参与者像手外科医生一样精确地进行交易和对冲打开了大门。2023 年,SPX 0DTE 期权交易约占日均交易量 (ADV) 的 43%。

然后这片未曾开发的“蓝海”就被一家小基金公司看上了。

主理0DTE期权的Defiance ETFs 是一家总部位于迈阿密的小型主题基金公司,拥有 5 只 ETF,价值 8.6 亿美元。QQQY的姐妹产品Defiance S&P 500 增强型期权收益 ETF (JEPY) 将于本周在 Cboe BZX 交易所上市。

对于旗下0DTE基金,CEO表示“多次出售短期期权比较少出售长期期权产生的收益率更高”。经过他们的回测,该策略在回溯测试中产生了两位数的回报,该概念“远远优于备兑看涨期权策略,达到每年 2.5% 至 3%”。

稳定的策略?

我觉得大部分朋友看到这个ETF的第一反应割韭菜,末日期权在海内外社区的名声都不太好,提起末日期权就是赌性严重。但Defiance的CEO能够信誓旦旦的披露回测收益率,说明他们找到了0DTE期权稳定获利的策略,那么是什么呢?

普遍来说0DTE有三种常用策略:1、纯买方,2、垂直价差,3、铁秃鹰。

1)买入看跌期权或看涨期权。直接购买看涨或看跌期权,以对冲或投机短期市场走势。

2)垂直价差,通常是卖出垂直价差期权,卖出看涨价差或者卖出看跌价差都可以。

3)铁秃鹰,即卖出看涨垂直+卖出看跌垂直组合。比如对股票展望为中性,并认为股价短期内将处于区间波动,那么卖出铁秃鹰最合适。

根据CBOE的报告,大约 45-50% 的交易是单边交易,该交易包括最终用户调整未平仓头寸的现有单边交易。50-55% 是价差交易,大约三分之一是垂直价差,其余由更复杂的交易结构(蝴蝶、铁秃鹰、比率价差等)组成。

但是Defiance ETFs的策略很不同寻常,采用的策略是卖出平价或者价内看跌期权。根据招股书,基金将每日出售看跌期权,这些期权行权价要么以现价定价(平价期权),要么以最高5%的现价定价(即5%的价内期权)。该策略为基金提供赚取时间衰减的机会,这些卖出的看跌期权在交易时的到期日由一天至一周不等。

举例来说,假设指数在100点时,基金卖出执行价为105点的价内看跌期权。如果指数在到期日之前上升至105,基金将通过出售期权赚取的权利金。此外还将从现价看跌期权的外在价值中略微受益。也就是说,如果以时间价值0.50%的价格出售看跌期权,则本例中的期权多获益0.5。

跟卖出看跌期权一样的是,收益有上限。如果指数的涨幅超过105,基金将不会有任何额外的上涨。此外,如果指数在到期日低于100,减去看跌期权的时间价值,基金就会亏损。

不过需要注意的是,该基金只打算投资于现金结算的期权,这意味着期权持有人在期权行使或到期时不会收到证券。相反,所有交易都是用现金支付的。

牛市的信心

回到本文最开始,你们知道为什么我说市场处于又冒进又保守的状态了吧。如果是2022年那种熊市,我想Defiance ETFs是万万不敢端上来这种纯sell put策略的ETF。对于这个产品,业内人很直白的表示该基金‘押注’市场上涨的次数多于下跌的次数,而下跌多于上涨,投资组合经理将不得不以亏损的方式回购空头看跌期权。

也就是说,Defiance ETFs的CEO很看好牛市继续,短期回调无碍,才敢跟ARM一起在同一天上市。而对于0DTE交易,在牛市以及胜率稳定的基础上,卖出平价期权确实是最容易的获利方式,详细展开我们下篇文章再谈。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

期权收益 ETF感觉是个之前没接触过的东西

我觉得牛市时间不会太长的

末日期权交易策略是怎么一回事呢