从已经发布的美国关键企业财报来看,预期中暴雷是有的,Facebook、亚马逊和苹果都交出了不及预期的财报,但市场却并没有出现剧烈震荡,仍然相当平稳。

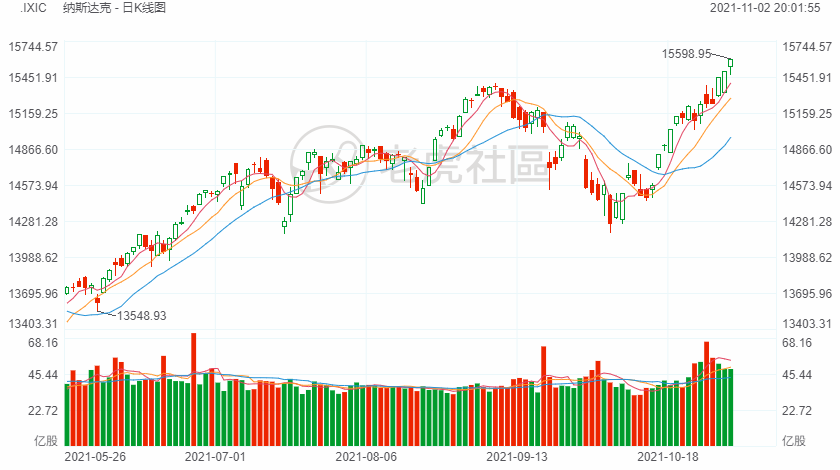

甚至,本周伊始,三大股指均创下了历史新高!但细心的小伙伴们,应该发现了一件事,那就是股指虽然涨的很好,但大多数个股都基本没涨,甚至还跌的相当惨。

举几个重要的板块,金融支付板块,V单周暴跌8.42%、MA单周暴跌6.45%、PYPL收跌3.25%、AXP收跌7.11%、COF收跌10.02%,可以说远远跑输了大盘。再比如,工业军工板块。RTX单周收跌3.27%、GD单周收跌3.23%、NOC单周收跌12.06%,一直被当成稳健蓝筹的LMT更是放量暴跌11.29%。

在正式对未来进行预测之前,还是先来复盘下,我们在10月的预测。在月初的时候,我写了一篇对10月的预测,整体观点可以总结成以下三点:

1、当美股9月出现暴跌的时候,意味着机构对三季度财报相当谨慎,10月往往会有相当大的波动,而按照历史数据来看,再次出现回调的概率很高。10月14日之前,大盘会在低位继续震荡。

2、14日之后,财报季开启,银行股财报决定大盘方向。如果财报暴雷,美股直接往下暴跌1000点,如果业绩很好,股指短期重新恢复上涨动能,然后继续等FAAMG五大巨公布财报。

3、25日之后,FAAMG公布财报。如果FAAMG财报炸裂,股指创新高之后,机构会借助FAAMG财报出货,大盘走势会参照去年9月和今年2月,最后走出一个双底。如果FAAMG财报暴雷,纳指可能会往下暴跌,迎来戴维斯双杀,去补13300的缺口。

现在正好10月过去了,很多人可能没有看懂我们的分析,这里有必要去回顾下当时的预测。这三点预测是一个层层递进关系,基本重要板块的财报是关键的时间节点。

第一点的预测是针对10月1日~10月14日没开启财报季的大盘,这点我们预测的可以说相当精准,股指在10月14日之前一直处在震荡下行状态,体现出市场对财报季的谨慎。

第二点的预测是针对10月14日~25日的大盘,这个时候银行股财报已经公布了,但FAAMG的财报还没公布,市场的方向主要由银行板块决定,14日跳空上涨之后,我们在10月14日~25日这个阶段激进做多,这点的预测也可以说相当精准。

第三点的预测是针对10月25日~30日的大盘,这个时候FAAMG的财报已经公布,整体业绩表现相当不错,三大股指也接近创下历史新高。按照我们的判断,机构会借助利好出货,回调可能要来了,但最后的结果却是加速上涨,周四创下历史新高。

到这里,在10月28日这一天,我们对10月美股走势的判断,可以说宣告失败。纳指并没有开启预期中的双底调整,而是走出了相当强劲的V形反转。

我们的预测为什么错了?因为错误的低估了市场对巨头的热情。在整个10月,TFAANMG等超级巨头开启了超级上升浪,光TSLA一家公司就给整个股指贡献了3个点左右的涨幅。

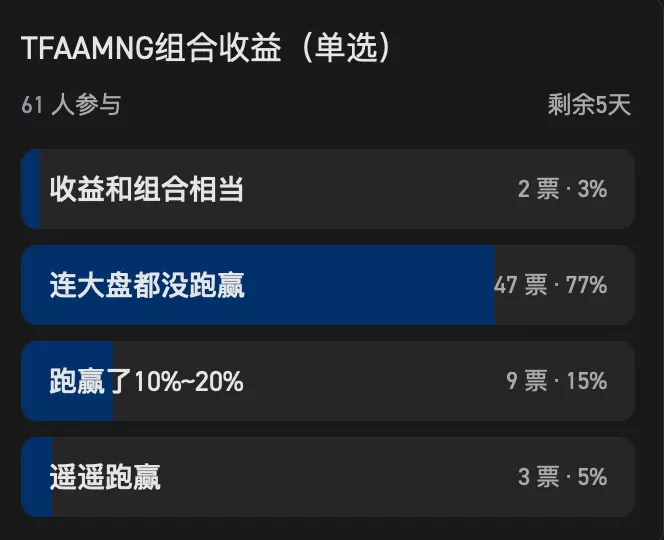

如果你算上NVDA、MSFT、GOOG剩下的巨头。你会发现,光这八大巨头就给纳指贡献了接近7%的涨幅。想象一下,纳指在整个10月就涨了7.27%,八大巨头却贡献了7%的涨幅,等于剩下的公司基本是没涨没跌。

如果我们把目光集中到Top 15的话,你会发现前十五大巨头给股指贡献了差不多8.3%的涨幅。这是一件更加可怕的事,意味着纳指100里面的剩下85家公司在10月给整个股指贡献的涨幅是负数,而且超过了1%的跌幅。

如果我们看今年一年,纳指涨了20%左右,TFAAMG七大巨头给股指的贡献又是多少呢?简单粗略算了下,差不多贡献了21.15%的涨幅,如果进一步集中到Top 15的话,差不多要贡献26%左右的涨幅。

说现在已经进入抱团时代,这一系列血淋淋的数据摆在这,相信没有人会去否认这个事实了。这就是我要在文章一开始要对10月的错误预测进行复盘的原因,因为实在是严重低估了美股抱团的决心。

当前这一波行情,我们如果要用一个概念来总结的话,不妨可以叫“躺赢组合”。FAAMG是最稳健的大盘股,TSLA和NVDA是最优秀的成长股,这七大巨头覆盖了人类经济社会的方方面面,既有稳定的现金流,又有具有想象力前景的概念。

FB是社交媒体最强王者、GOOG是数字广告最强王者、AMZN是电商最强王者、MSFT是软件服务的最强王者、AAPL是宇宙总龙头、TSLA是新能源最强王者、NVDA是芯片、元宇宙、AI的最强王者。

TSLA在竞争对手纷纷遭遇芯片供应链危机和通胀成长上涨阶段,不仅实现了销量的逆势增长,反而实现了利润率的加速提升。

AMZN和其他零售商一样遭到了严重通胀成本上涨危机,并且带来了40亿美元的影响,但AWS、Prime会员订阅、数字广告等利润率高的业务均在三季度加速增长。

GOOG强劲的业绩告诉市场,虽然供应链危机让广告主减少了支出,但数字广告赛道增长仍然非常健康。FB遭到了同样的危险,但元宇宙的前景也值得投资人期待。

AAPL受到了供应链影响,但这个影响也只有60亿美元,在一季度900亿美元的营收面前,这个影响可以忽略不计,更何况当前的iPhone 13正创下历史最好销量成绩单。

NVDA的芯片仍然处在供不应求的阶段,即使供应链会导致成本上涨,但它们可以轻而易举的转移给下游的需求方。人工智能、大数据、自动驾驶等业务的高速发展,都告诉市场这家公司不会放缓增长。

MSFT是唯一不受通胀影响的超级巨头,经济周期对其的影响几乎可以忽略不计,明年还有涨价15%的超级利好预期,增长仍然值得期待。

TFAAMG强劲的三季度财报,让市场明白了一个道理,只有超级巨头才是真正可以抵抗通胀的。我们去看看其他板块,却大多数都受到了影响,举三个比较数字的例子:

一个是军工板块的蓝筹股LMT,三季度的财报就遇到了大雷;一个是消费板块的星巴克,三季度也受到了咖啡豆成本上涨的影响;另一个是运输板块的FDX,人力成本激增导致利润率出现了严重下滑。

回到我们10月的预测,纳指为什么在FAAMG财报公布之后,不仅没有出现预期中的回调,反而突破了阻力位,创下了历史新高?这中间的导火索,主要是因为周四公布的GDP数据。

据美国政府周四发布的一项报告,继第二季度消费者12%年增长率之后,三季度消费者支出的年增长率放缓至1.6% 。不仅低于今年二季度的6.7%,还低于市场保守预测的3.5%,为该国自2020年二季度暴跌以来最慢的增速。

史无前例的放水之后,疫情蔓延、供应链瓶颈、居高不下的通胀,一个又一个棘手的难题正在拖垮着美国的经济增长。美联储又不可能回到去年那样的宽松状态,经济刺激的效果基本没太大作用了,整个社会即将迈入一个慢增长阶段。

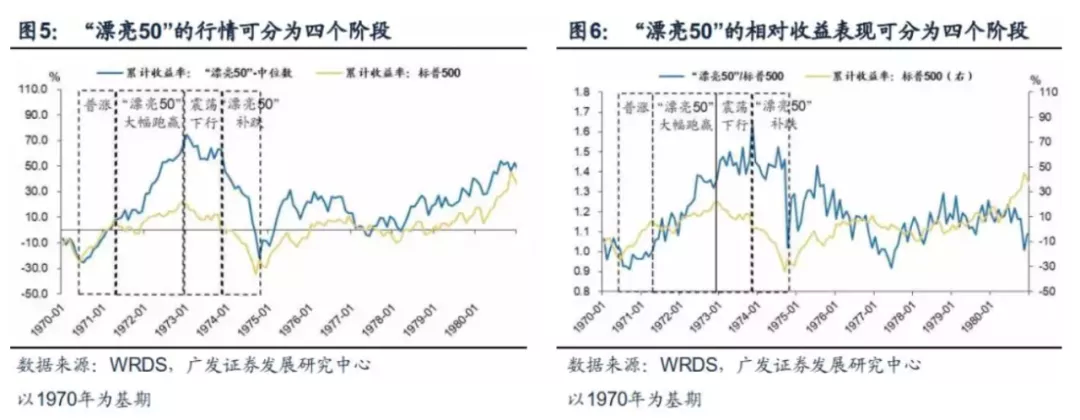

历史是最好的老师,“躺赢组合”形成的原因,其实和上个世纪的“漂亮50”如出一辙,都是因为经济在恶性通胀之后,即将进入一个存量竞争时代,只有超级巨头能通过抢夺竞争对手的市场份额获得宝贵的增长。

三大股指在10月走出V形反转的形态,表面上看是FAAMG的业绩不错,带领着大盘持续上行,内在其实是「市场预期经济即将进入新的下行拐点,只有超级巨头能够保持增长,在长期经济增长不确定的大环境中购买确定性,整体市场的估值体系正在发生转化」

那么问题来了,当年的抱团主要集中在消费医药板块,为什么现在却将更多的目光了科技板块。这其实又要说到另一个数据,那就是美国三季度的消费者商品支出数据:美国三季度消费者商品支出下降了9.2%。

不同以往的货币宽松,这一轮的放水主要是疫情驱动,溢出的流动性基本全部流向了金融市场,而不是实体经济。美国人在这个阶段的资产价格确实增长了很多,但可支配的消费水平却是下滑的,尤其在美国政府停止发放救济补助之后。

说的难听点,美国经济很可能要进入“滞涨”阶段,消费市场大概率是要萎缩的。这个时候,只有科技创新,或许才能改变未来的困境,也只有科技巨头还能保持持续增长。当然,最重要的是,现在TFAANMG都是印钞机。

历史给人类最大的教训,就是人类不肯接受历史的教训。

当前这个市场,其实很简单了,你要么买入“躺赢组合”,既然跑不赢,那就加入它。要么就拿着那些受到通胀影响的公司,做好未来2年赚不到钱的准备。