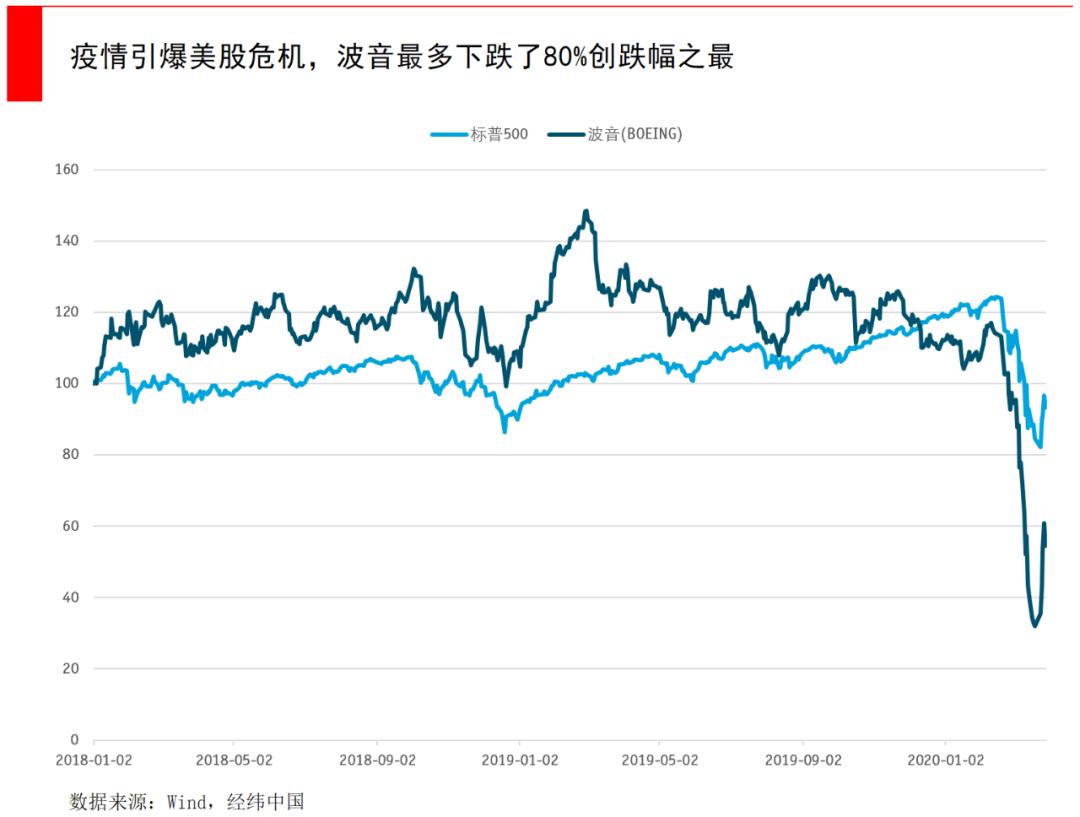

过去两周,波音公司一直在股价崩溃中苦苦挣扎,737MAX停飞和新冠病毒全球蔓延令波音被投资者抛弃,股价跌幅最大时距高点下跌了80%。

波音作为美股中的核心资产,标普500中的重要权重股,为什么会出现这么大幅度的下跌?甚至有投资者发问,波音会破产吗?这家商用飞机的全球双巨头之一、美国重要的军工企业,怎么就到了如此危机的边缘?

波音的压力与很多公司一样,来源于负债累累导致现金流告急。当黑天鹅出现,公司因为突发状况而陷入财务困境时,如果没有大资金出手相救(往往是政府),就有可能出现资不抵债的情况,最终只能申请破产保护,股价就有可能跌到1美元以下。

由于美国此前经历了长达10年的经济扩张,很多具备垄断地位的公司都无需准备大量现金储备,例如波音的商业飞机业务,由于与空客瓜分了全球大部分市场,所以非常强势,其收入也主要靠航空公司的预付款。

疫情危机之下航空公司大幅取消订单,波音现金流告急。 另外,波音为了维持股价,还把大量净利润拿来回购股票和分红,这导致其现金更加匮乏。

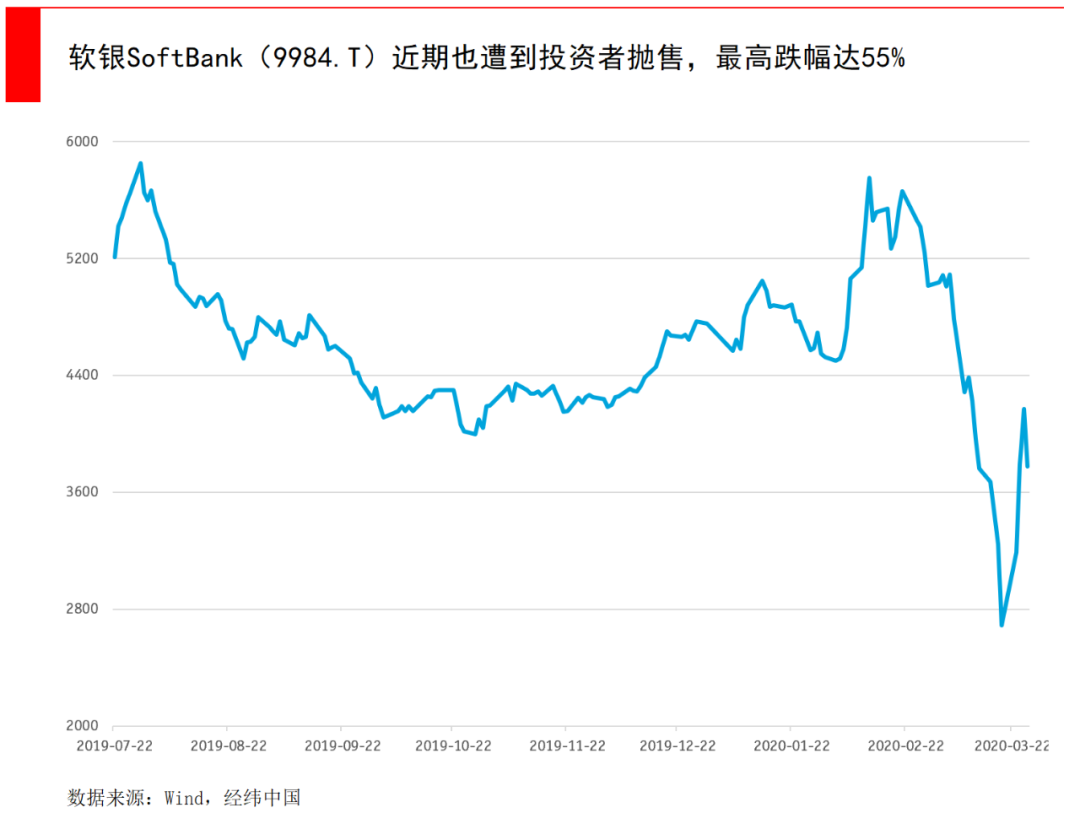

最近,很多全球性的大公司都在进行资产紧急出售计划,例如软银(Softbank)正在紧急出售410亿美元的资产(这个数字占软银全部资产的17%),以便为了挽回暴跌的股价和削减债务而筹集资金。

因为投资者担心新冠病毒将打击软银投资的Uber和OYO Hotels等,软银股价最高跌去一半,这令背负550亿美元净债务的软银压力倍增。

像波音或是软银这样的大公司,已经Too big to fail(大而不能倒),它们真有可能破产吗?

答案是会,在2008年金融危机期间,除了金融业的巨头雷曼兄弟破产外,负债累累的实业公司通用汽车也破产了,最终由美国政府注资入股,破产重组后的新通用才重获新生。

如今,美国财政部长努钦暗示,作为2万亿美元经济救助计划的一部分,美国政府将入股几大航空公司,以此代替向这些公司直接提供数十亿美元资金的计划,这很类似2008年金融危机时入股通用的操作,波音股价也因此大涨。

我们先来回顾一下2008年通用汽车破产的要点,然后再思考波音会重蹈覆辙吗?

1 通用汽车告诉你,「Too Big」也一样可以「Fail」

做一家百年企业很难。在经营了第101年时,成立于1908年的通用汽车,在2009年向曼哈顿法院提交了破产保护申请。

这家「巨无霸」车企是那种Too big to fail的公司。通用有多大?它在2008年以前,都是全球最大的汽车制造商,在全球34个国家/地区每年生产超过900万辆汽车,拥有23.4万员工,还为49.3万名退休员工提供医疗保险和养老金。仅在美国,它每年花费500亿美元从1.1万家供应商手里购买零部件和服务,每月支付4.76亿美元的薪水。

通用汽车拥有良好的现金流生产能力,但债务规模也超出想象。在它822亿美元的资产之上,是1720亿美元的负债。2007年由于意识到缺乏现金,公司CFO出售了一些债券和股票,筹集了30亿美元,但当2008年雷曼兄弟倒闭时,通过卖资产来筹集现金的方法已经行不通了。

2009年通用汽车股价一度跌下1美元,而在2007年,它的股价还一度突破40美元。

那是因为在2008年崩盘前,通用汽车还沉浸在市场增长的虚幻之中。2007年通用汽车刚和美国汽车工人联合会达成一项协议,把医保责任转移到一个信托基金中,降低了一些新雇佣工人的福利。并且通用汽车近年来新开发了销量不错的车型,例如别克Enclave、雪佛兰Malibu和凯迪拉克CTS,虽然整体销量有所下滑,但这些车型都还亮眼。在中国和俄罗斯,通用汽车也是最早设立工厂的外国公司之一,正在迅速获取当地市场。

但2008年金融危机期间,向好的业绩方向都被证明是错误的。美国住房市场的疲软影响了汽车销售,人们发现为购买新车而贷款的难度也越来越大。最重要的是,石油危机导致汽油价格几乎翻了一倍,但通用汽车很多高利润车型都是耗油大的皮卡或是SUV,这些需求迅速蒸发。

终于,通用汽车撑不住了。在此后四年艰难的破产重组中,通用汽车一共损失了800亿美元。

如果要找出通用汽车破产的原因,最核心的就是其庞大规模掩盖了任何低效率的情况,金融危机是其导火索。

这种低效最明显的两个体现,一是通用过于依赖高利润高耗油的老路,而忽视了对节能车型的研发;二是员工的高福利在危机中拖垮了整个公司,这两点都颇为致命。

由于石油危机的爆发,国际油价不断上涨,无疑影响了高耗油车型的销量,但通用并没有从油价高涨中吸取教训,而是把小型车市场让出来,追求高利润的豪华配置,而混合动力车是日本企业的强项,最终丰田超越了通用。这是通用庞大规模带来的(研发)方向傲慢。

另一个重要原因是高员工福利。美国汽车工人联合会为其会员谋取了丰厚的退休福利,测算显示,每下线一辆汽车,汽车厂商就需要支付4000美元用于医疗、养老和工会支出,这给企业带来很大负担。

从2007年第二季度以后,通用汽车对员工债务一直在800-900亿美元,占总债务比重在 50%左右。

另一方面,2007年末通用仅拨出净收入的4.47%用于技术研发,也许是因为沉重的劳动力成本,导致通用缺乏资金研发节能环保的汽车。

最终通用申请破产保护。在奥巴马政府的促进下,通用将一分为二:一个贫弱衰败的旧通用,带着沉重的员工医疗保险和养老保险债务,以及一系列失败的品牌(包括悍马、庞帝亚哥、土星和SAAB),被剥离出来。

剩下的那个新通用,将带着几个挣钱的品牌(包括别克、雪佛莱、凯迪拉克和GMC),经过重组后期待重新崛起。

新通用还将裁减约14家工厂、2400家经销商、21000个小时薪工作、8000个白领工作,以及至关重要的790亿美元债务。新目标是使北美公司能够在年销量达1000万辆的美国市场实现收支平衡。新通用已于2010年重新上市。

从通用的案例中可以看出,现代公司破产,并不仅仅是简单的清偿、倒闭,而更多是一种重组、重生的解决方案。就像通用的破产保护,是在公司的下滑状态下,由政府牵头,组织各方力量在滑坡的某个节点上,做出一个止滑的平台,让公司有机会重新起飞。

2 波音会重蹈覆辙吗?

波音的风险不仅仅是新冠疫情造成的,其债务压力在737MAX问题中就已经暴露。

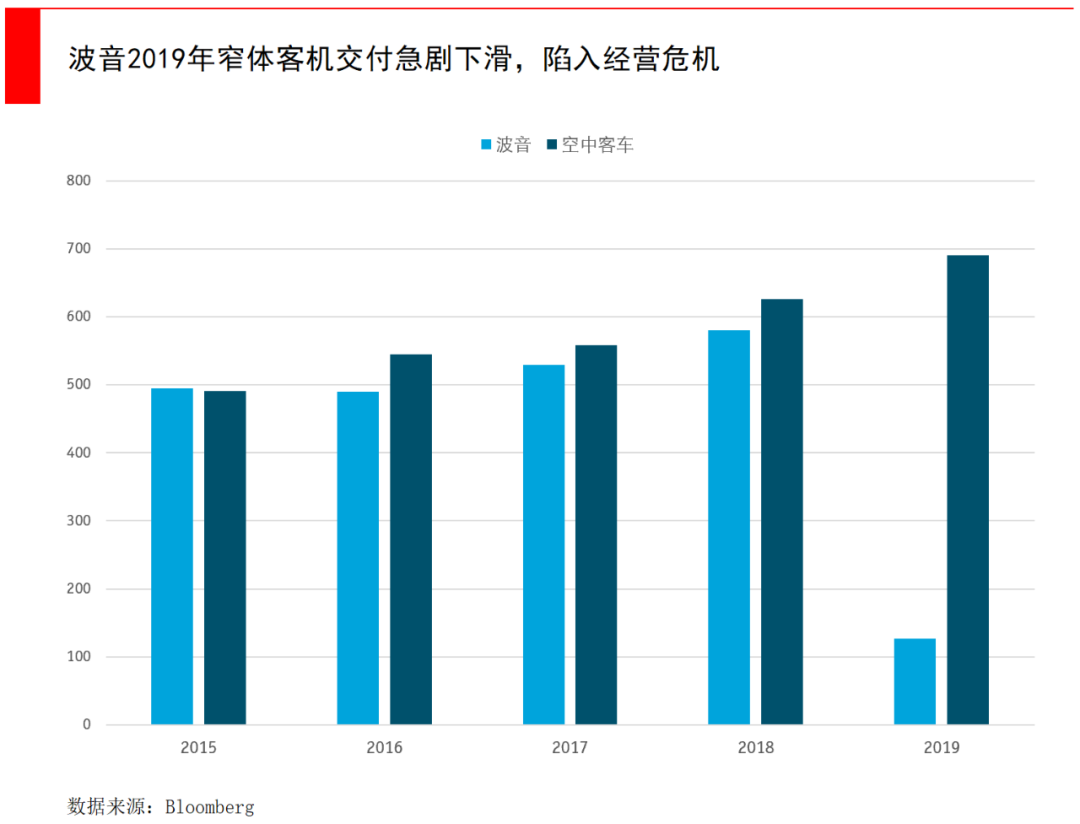

由于737MAX是波音的新一代主力机型,也是其历史上销售最快的机型,印尼狮航、埃航两起空难后,该机型停飞停产,波音2019年的经营已经深陷泥潭。

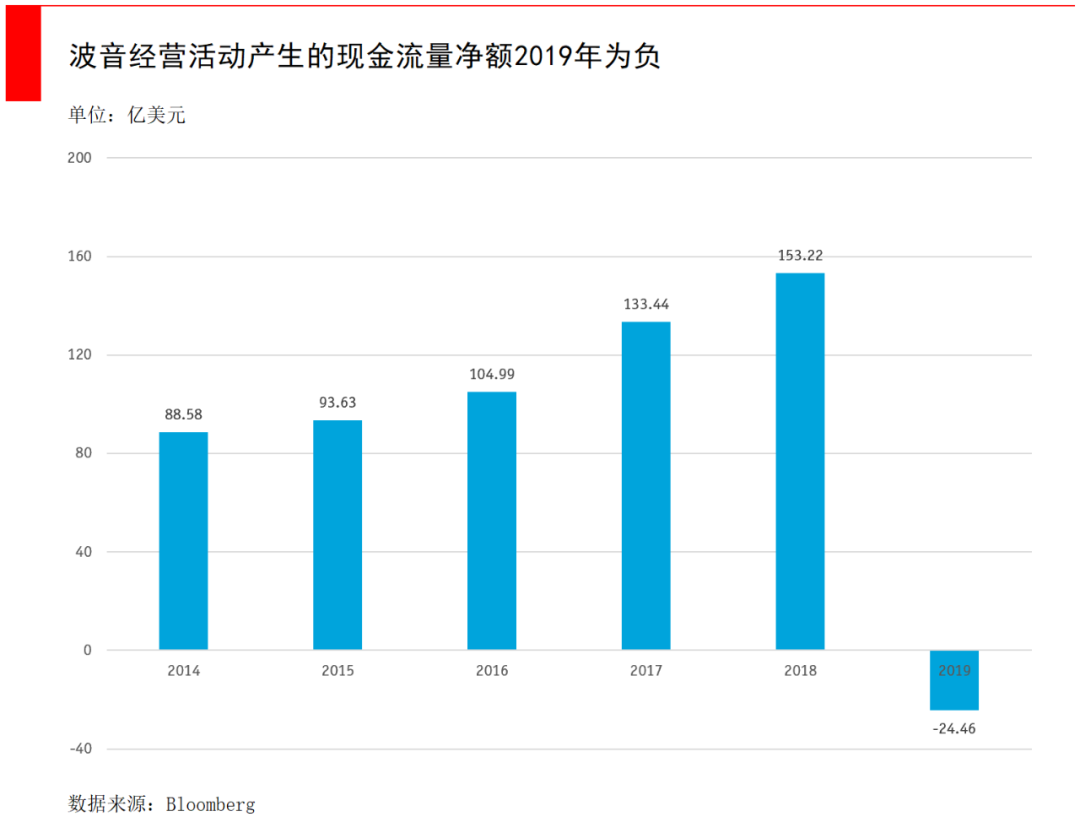

其中窄体客机交付数量从2018年的453架下滑至127架,宽体客机从226架下滑至95架。2019年总营收同比下滑24%,归母净亏损6.37亿美元,同比下滑106%。其中商业飞机总营收同比下滑47%。

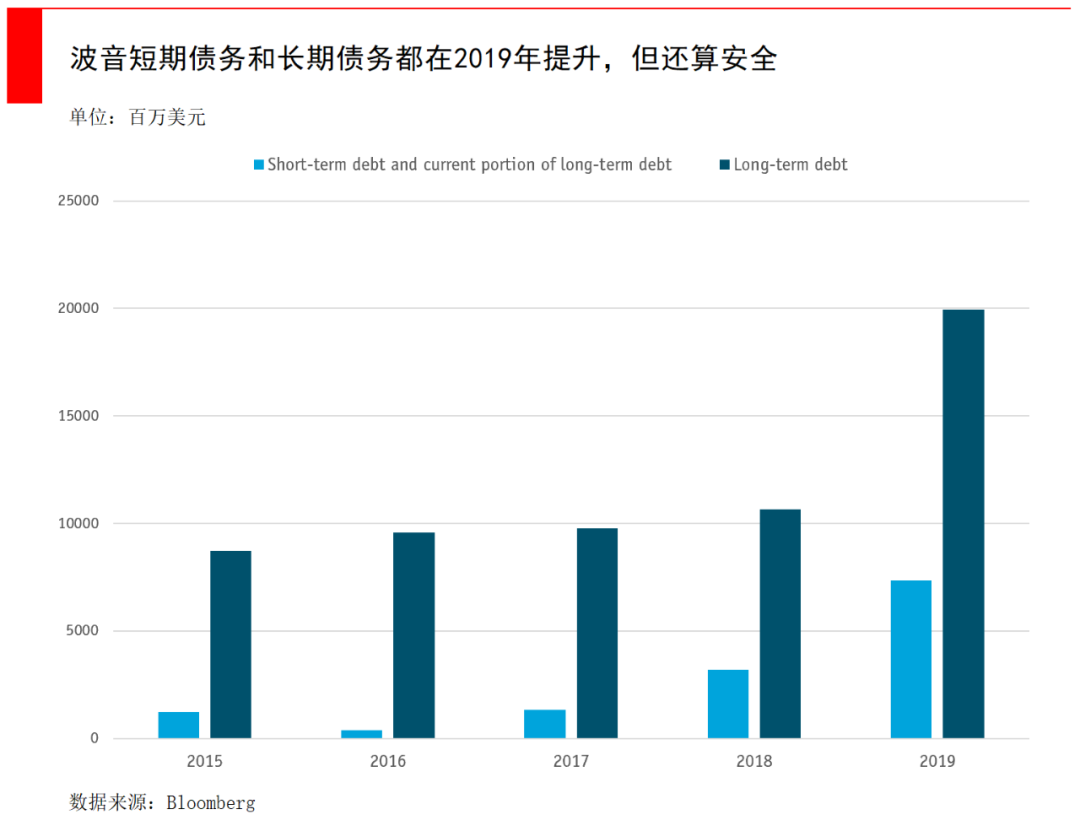

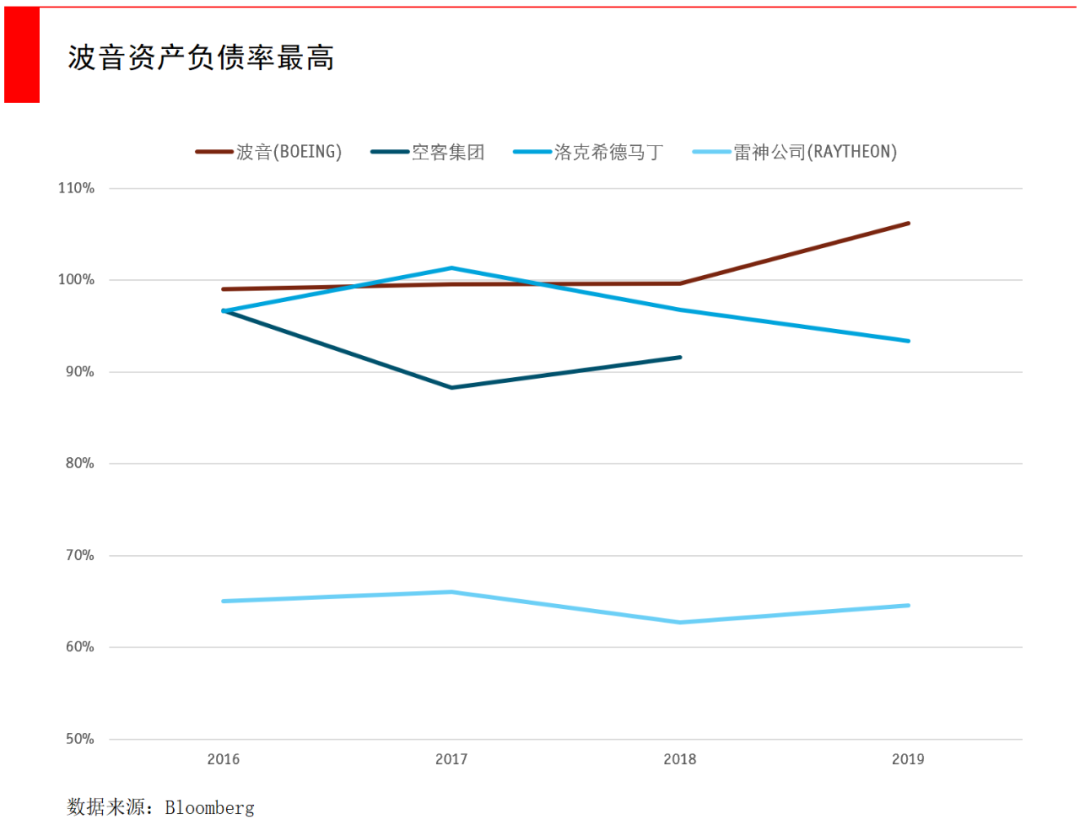

而波音此前享受强势行业地位,2013至2018年期间,公司的借贷利率始终保持在2%到4%之间,明显低于洛马、雷神等竞争对手,不存在债务违约问题。

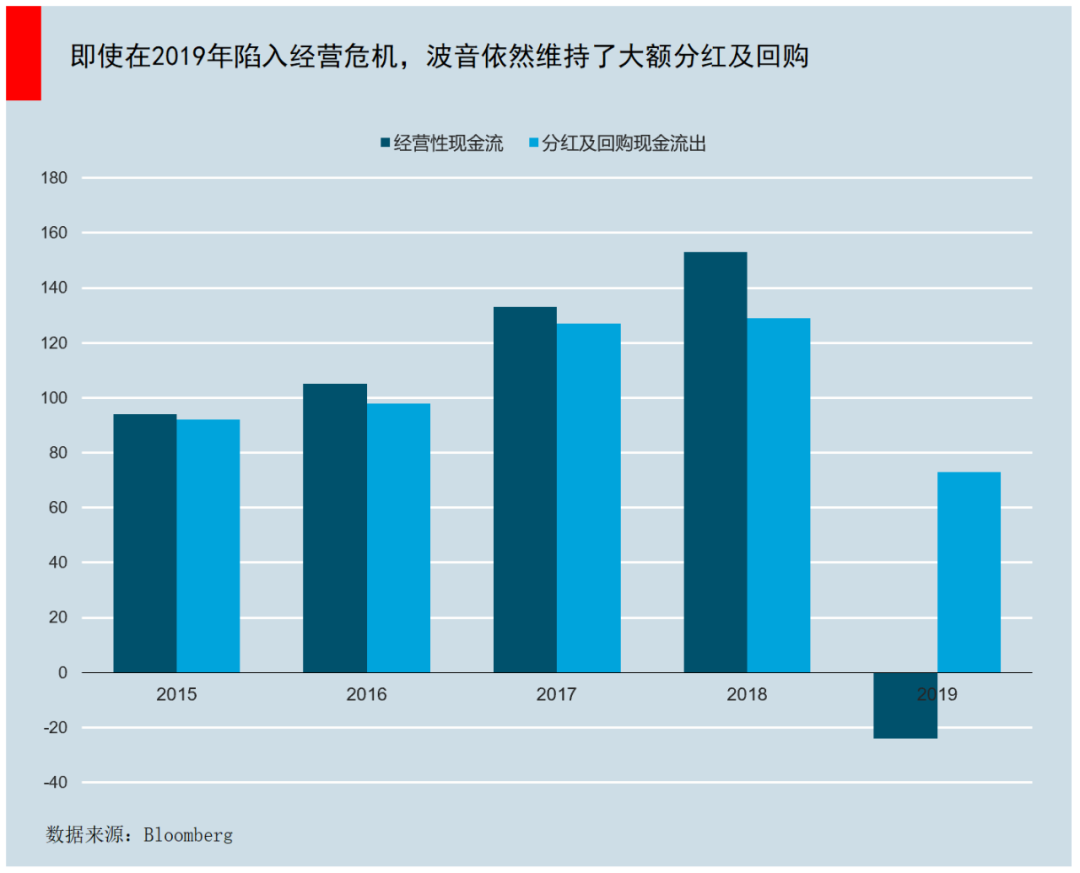

但是在2019年,波音出现了737MAX造成的经营压力之下,仍然坚持大额分红,这导致有息负债增加至273亿美元,资产负债率提升至106%。

把大量的公司利润拿来分红,美国很多大公司都是这么干的,但波音的问题在于,出现了经营危机后,没有留存足够的现金,依然大额分红。如果没有新冠疫情造成的航空公司取消订单,想必等737MAX在2020年中复飞后就可以得到缓解,但如今疫情使得这个计划遥遥无期,这加剧了波音的现金流风险以及信贷风险。

据中信证券分析,高分红、高回购是传统行业巨头维系股价的常用方式。美国上市公司管理层多为职业经理人,当公司所处行业进入成熟阶段,增速趋于平稳时,高分红、高回购成为管理层维持股价上行、获得股东支持的常用方式。

波音的现金基本拿来做了五件事:回购股票、现金分红、研发、资本性支出和养老金,其中股票回购+现金分红大概占其一半多,研发在四分之一左右,剩下的则是资本支出和养老金。

在最困难的2019年,波音虽然净亏损了6.4亿美元,但依然坚持分红和回购股票。737Max 空难后,波音当年的分红现金总额进一步提高至46亿美元。直到近期由于疫情可能造成经营严重恶化,波音为节约现金流才暂停发放股息和回购股份。

不过,没有迹象证明波音是依靠大举借债来回购股票,而是把赚到的钱分给股东,这是很多投资人在选择传统行业公司时的重要参考之一。

波音在研发投入上所花的钱,远不及回购股票和分红,这一点对不对?波音作为上市公司,的确很难不计成本地开发新技术,万一没有把握对技术方向,研发费用也都没了。

另一方面,波音一向对自己的行业地位非常自信,甚至有些傲慢,所以账面一直没存多少现金。波音认为对供应商和客户都具备强大的议价能力,虽然公司债务看起来很多,但相当一部分都是对上游供应商的应付款和下游客户的预收款,通过提早对客户收取定金和押后对供货商付款来获得资金进行生产,而且这些负债是无息的,波音甚至不需要动用自己的资金就能完成生产。

所以波音一直不乐意持有现金,现金储备多年在100亿美元左右,而苹果、微软这些科技巨头,动辄1-2千亿美元的现金储备。波音的「优点」在这次新冠疫情造成的危机中,反而成为危险的来源。

3 波音不会像通用汽车一样破产?

那么,波音会和通用汽车一样破产吗?我们认为不会,因为波音在航空业中的地位,比通用汽车在汽车业的地位要牢固的多。

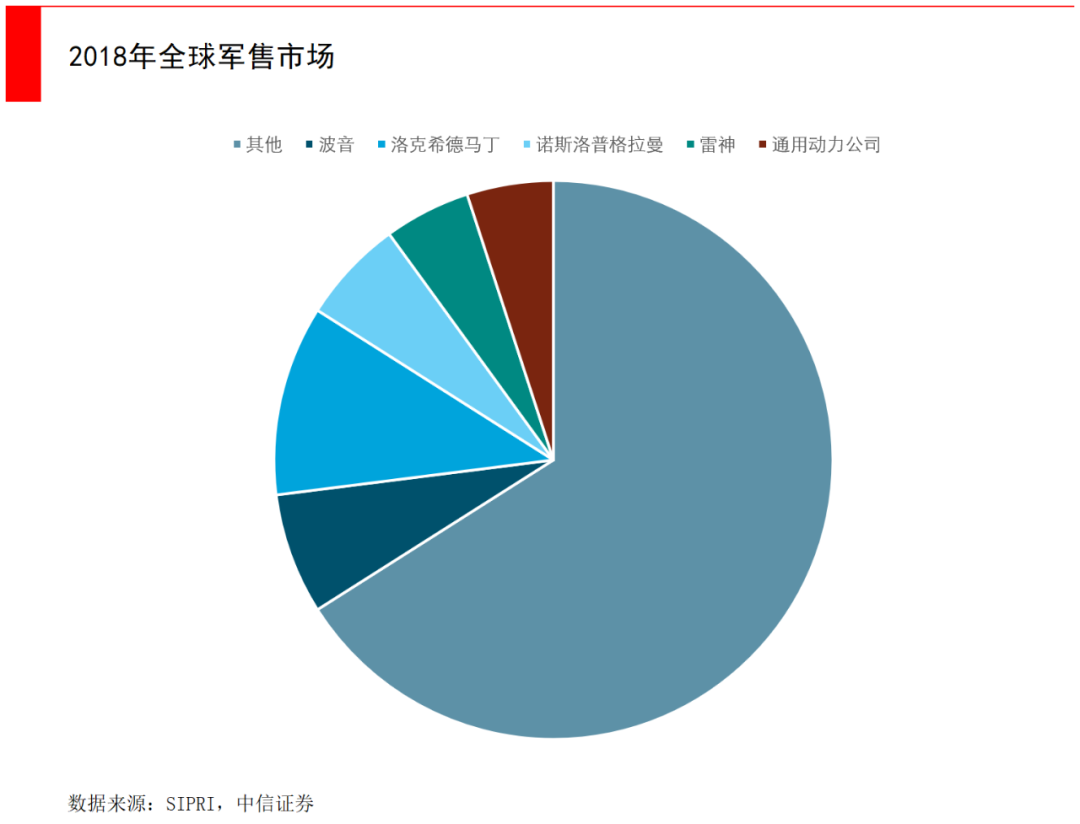

航空产业是美国重要的经济支柱,波音在其中举足轻重。哪怕在全球来看,波音市场份额依然很大,短期内难以被替代。在商用飞机领域,近二十年市场主要是波音和空客双雄并立,而波音和空客是全球规模最大的客机供应商,各自占总交付量的45%左右。其中波音在宽体客机领域处于绝对领先地位,近5年占交付量的70%。

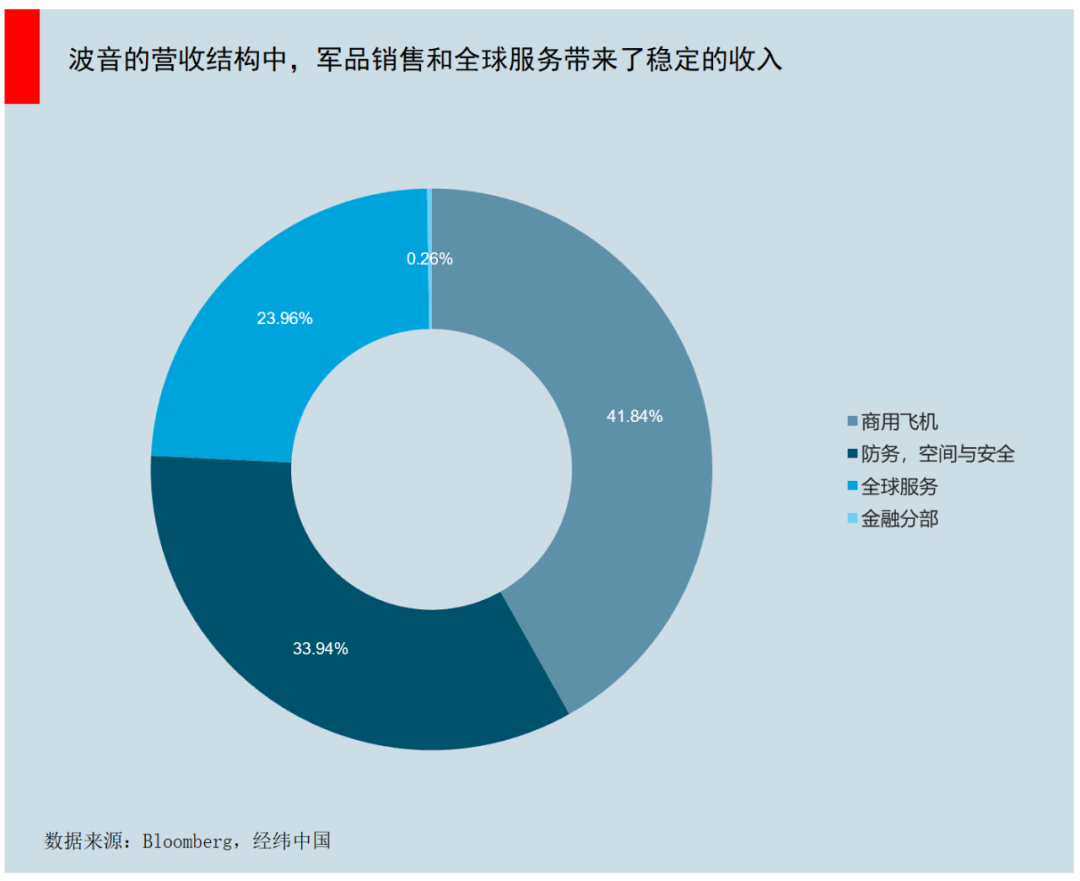

波音除了商用飞机业务,还有防务、空间及安全(Defense, Space&Security)、全球服务(Global Services)、波音资本(Boeing Capital)三大业务。

其中防务、空间及安全业务主要从事军用飞机及武器系统的研发、生产,产品覆盖航空系统、防御系统及太空领域;全球服务业务,则包括供应链管理、工程维修等业务,主要为各大航空公司提供运营服务。

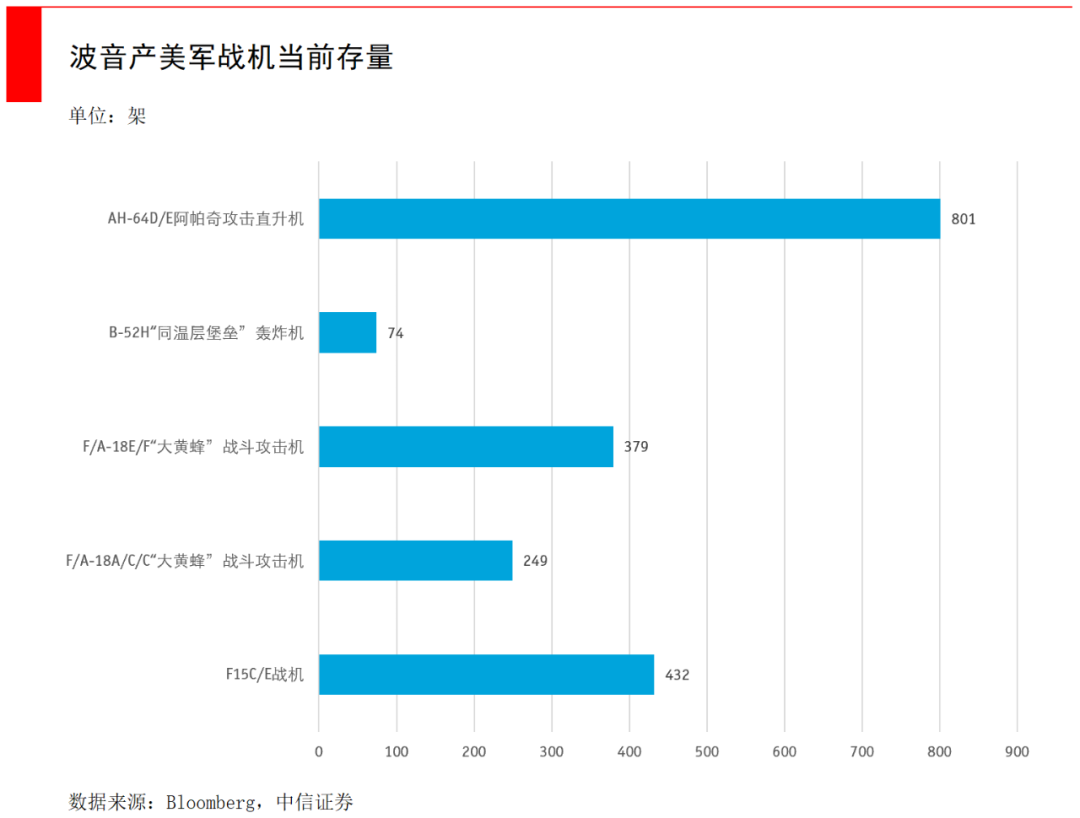

商用飞机业务占波音总营收的42%,第二名则是军用业务,占总营收的34%,其主要军机产品F/A-18「大黄蜂」、C-17运输机、AH-64阿帕奇武装直升机均是美军现役主力装备,波音还是全球第二大武器制造商。

近年来波音军用订单相对稳定,可对公司运营形成一定支撑。2019年8月美国国防部表示,波音公司已获一份价值10亿美元的合同,将继续为A-10雷电二式攻击机提供维护工作;同年美国国防部宣布波音公司又获得一份价值1.722亿美元的合同,主要负责F/A-18E/F「超级大黄蜂」战斗机的维护升级。

除了军机外,波音还是美国航空航天局(NASA)最大的承包商,在航天飞机、商业卫星、火箭等领域处于世界领先地位。

由此可见,波音作为美国高端制造业的代表,并且是美国主要国防提供商,在维护国家安全方面具有战略意义,通过政府贷款度过危机是大概率事件。相比之下,通用汽车在全球的产业地位相对弱一些。

即便在最极端的情况下,商用飞机业务价值清零,其军品和全球服务的价值,也能产生40多亿美元的自由现金流(FCF),按保守的10倍P/FCF,其价值也有400亿美元。

至少从今年来看,波音的资金链在政府救助下应该不会断裂,暂时没有破产风险。但其经营压力什么时候能够缓解,取决于疫情控制。

在疫情造成全球经济衰退的情况下,越来越多企业面临现金流危机——这是造成破产的核心原因,不管你的公司规模有多大。

从通用破产的案例中可以看出,现代公司破产,并不仅仅是简单的清偿、倒闭,而更多是一种重组、重生的解决方案。

公司申请破产保护,是在公司急速坠落的状态下,由新投资人牵头,组织各方力量在滑坡的某个节点上,做出一个止滑的平台,让公司有机会重新起飞。

如果疫情真的把公司逼到了这一步,也许我们能从通用的案例中获得一些启发。