11月4日,官方数据显示,比亚迪乘用车10月全系销售88,898辆,同比增长90.9%,环比增长12.5%;其中,新能源乘用车销售80,003辆,同比增长262.9%。

比亚迪的销量涨势,从今年初就开始。据财报显示,前三季度,比亚迪汽车全系销量达45.27万辆,同比增长68.32%,相当于一天卖1863辆车。其中,新能源汽车销量达33.76万辆,同比增长204.29%,增幅远高于整体水平。

其中,汉车型在10月的销量为11087辆,汉EV也是比亚迪在纯电动市场的销量支柱。为了冲击销量,比亚迪汉先是推出506km版本的入门级车型,价格进一步下探至20万级区间。而后,汉EV四驱旗舰型又加推5G丹拿智能音乐座舱升级包,拉高其豪华智能的产品天花板。

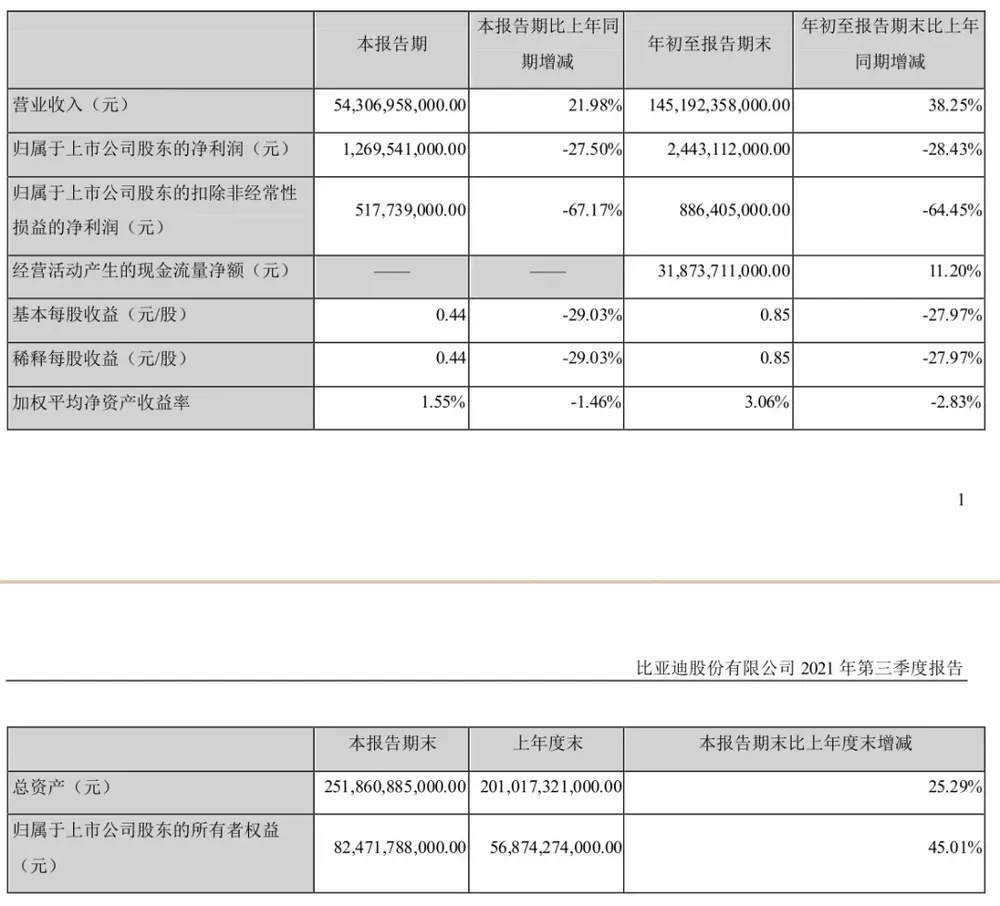

但与销量猛增、营收持续上涨,形成强烈反差的是,第三季度净利润12.69亿元,同比降27.5%。同样,前三季度的净利润24.4亿元,同比降28.43%。市值站上9000亿元高位的比亚迪,卖着最多的车,却赚最少的钱。

一、业绩“暴雷”了?

80,003辆,是个什么概念?

10月,造车新势力中的小鹏汽车以10,138辆的交付量位列第一,哪吒、理想、威马、蔚来、零跑等8家新势力的交付量,再加上两家传统车企的纯电子品牌大众ID.家族和广汽埃安,总共才6.5万辆的数据。所以,比亚迪一家的新能源销量,是这十家销量之和的1.223倍。

销量数据一出,就有迪粉(比亚迪集团及其创始人王传福个人的粉丝的简称)为比亚迪做了一张图,并配文写道:“这个十月,我就要打10个。”

在10月之前,比亚迪就保持较高的销量增速。据三季度财报数据显示,今年1-9月,比亚迪汽车全系销量为452744辆,同比增长68.32%——这一数字,已经超过了2020年其累计总销量42.7万辆。

与销量极其不符的,是比亚迪的净利润不升反降。比亚迪三季度实现营收543.06亿元,同比增长21.98%,但净利润12.69亿元,同比降27.5%。前三季度看,比亚迪实现营收1451.9亿元,同比增长38.25%,但净利润24.4亿元,同比降28.43%。

考虑到比亚迪财报中涉及的主营业务广泛,包含汽车业务、手机部件及组装业务以及二次充电电池及光伏业务。而且去年因为口罩业务提高了盈利能力,但这一业务到今年已没有“暴利”可言。所以,也难怪净利润虽然录得同比下滑,但环比还是增了35.60%。

抛开这些客观因素,最值得关注的,还是比亚迪该如何应对供应链短缺的问题。在今年9月的比亚迪年中交流会中,比亚迪董事长王传福就打了个“预防针”:今年比亚迪累计订单量可能达到90万辆,但公司的交付能力只能达到70万-75万辆,交付能力取决于物料和IC芯片。

实际上,中国汽车工业协会数据显示,今年前9个月,新能源汽车产销分别达到216.6万辆和215.7万辆,同比增长1.8倍和1.9倍。市场一片大好的情况下,车企们都面临供不应求的局面。很长一段时间内,比亚迪主要是在解决产能的问题。今年1-10月,比亚迪累计产量为55万辆,同比增长73.70%。

从几个月前的缺芯开始到现在,最关键的已经不是缺货的问题了,而是疯狂涨价的问题了。在三季度财报会议上,特斯拉官方亲承:有些原材料成本的压力已经成为了现实,考虑到最近的市场波动,明年预计特斯拉还将会遇到成本问题。

比亚迪对供应链原材料上涨,并未作出过多怨言,但财务数据难掩痛处。根据申银万国汽车分析师的测算,比亚迪三季度采购硅料的成本大幅提升,预计亏损2亿元左右,相当于影响了毛利率的1%-2%。此外,财报中的“合并年初到报告期末现金流量表”显示,该公司购买商品、接受劳务支付的现金达到752.7亿元,同比增长53.5%。

那么锂电池原材料的涨价速度究竟有多快?澳洲主力锂矿公司Pilbara从今年7月开始在BMX电子平台拍卖锂辉石矿。7月首次拍卖价格为1250美元/吨,9月中第二次拍卖,价格就猛涨到2240美元/吨,10月26日最新的一期拍卖,价格再创新高,达到2350美元一吨。三个月时间,锂辉石矿价格近乎翻倍。

从10月起,赣锋锂业、弘力电源、盛利高新能源、力阳电池等厂商,都向客户下达了涨价通知。此前有消息称,比亚迪锂电公司决定上调CO8M 等电池产品单价,涨幅不低于20%。

弗迪工厂内的工人

但有趣的是,终端销售并未与供应链波动同步。近日,《每日经济新闻》记者在走访时,4S店销售人员表示:“我们还没有接到涨价通知,但之后有可能会涨价。现在车源越来越紧张,除了芯片短缺,电池的原材料也比较紧张,一时半会儿也缓解不了。很多车型(提车时间)都要等4~5个月,甚至更长时间,优惠基本上也很少,有些店里还要加价购车。”

因为按照惯例,动力电池的订单一般都是一年一签。而像成本敏感的特斯拉与宁德时代新签的采购协议都是三年期限。短期内的上游原材料上涨,只会先影响到动力电池供应商。像国轩高科、欣旺达与鹏辉能源的净利润同比均出现了不同程度的下降。

但是,相比其他主机厂主要靠向电池供应商采购电芯或者电池包不同,比亚迪的刀片电池是自研自产的,旗下弗迪电池就是负责刀片电池的研发和生产等工作。而这部分成本和收入,是在内部消化的。但对于比亚迪来说,这样的阵痛是可以忍受,毕竟也算得上是一种甜蜜的痛苦。

二、转身成功了?

在10月销量数据中,比亚迪还有一件值得关注——燃油车卖得更少了。

比亚迪董事长王传福,曾在公开场合多次呼吁尽早禁售燃油车。今年1月,在电动汽车百人会论坛上,王传福就表示,电动车全面替代燃油车的时机已成熟。

诚然,从今年开始,比亚迪的燃油车销量正在快速下滑。今年1月,比亚迪燃油车销量是22223辆,6月降到9649辆。而过去最多的时候,比亚迪一年能卖近百万辆燃油车,去年也卖了23万辆。到10月最新的数据,比亚迪燃油车只有8895辆,占比仅10%左右。

那么燃油车这部分销量去哪了呢?在10月销量数据中,比亚迪最热销的车型,并不是比亚迪汉,而是一款混动车型秦PLUS DM-i——单月实现销售17503辆。

DM-i车型的销量走俏,确实让其它厂商看红了眼。前两天,吉利就发布了雷神动力包含有两款混动专用发动机、两款混动专用变速箱,能够覆盖A0至C级不同大小的车型,以及HEV油电混动、PHEV插电混动和REEV增程混动等多种动力形式。

可以看出,大家更希望通过混动车型来抢夺合资燃油车市场,而不是简单的禁售燃油车。

比亚迪内部人士曾告诉虎嗅,“纯电动车、DM-i超级混动和燃油车,会根据市场需要来调整产能,但目前来看还是混动比例最大。”此外,他还说道:“未来要靠DM-i混动车型夺回A级轿车的销冠”。从目前销量结构的变化可以看出,比亚迪已经以身作则,替换了这部分燃油车消费群体。

按照比亚迪副总裁兼产品规划及汽车新技术研究院院长杨冬生的说法,“比亚迪DM-i超级混动在绝大部分的工况下纯电驱状态都可以达到80%以上,高热效率发动机可以在最优工况点运行,既拥有电动车提速快、经济性强的优势,同时也规避了电动车车型续航焦虑的弊端。”

实际上,很多车企已经放弃了混动车型的研发,直奔纯电动车型。但比亚迪为了推出DM-i混动平台,自主研发了一款热效率高达43%的骁云-插混专用1.5L高效发动机。当然,还包括它的电机控制、电源、电池管理和整车的控制器等等,都是比亚迪自研的结果。

缺什么,就做什么——是比亚迪一贯的做事逻辑。

比亚迪董事长王传福对于“自研、自造”的追求,也造成比亚迪有多达19个事业部,覆盖了很多其他车企直接交给供应商的业务。由于自成体系,所以也会带来一些问题,尤其是在产品功能层面来说,比亚迪的产品在智能座舱、智能驾驶的体验,远不如造车新势力那么超前。

但在汉车型上,比亚迪开始做了一些尝试。在9月,比亚迪基于5G网络的丹拿智能音乐座舱对外发布。在该项选装中,可以通过5G网络的大宽带、低时延特性,做到即点即播的高清视频、无损音乐,同时支持在线云端游戏。此前,我们在比亚迪5G版车机上实测体验过时,可以较为流畅的运行WRC 8、Moto GP 20在内的一些等主流电脑游戏。

此外,基于该网络优化出DiLink 4.0智能网联系统5G版,在智能程度、效率、人性化方面均有提升。比亚迪的公开数据显示,其内置的语音识别系统唤醒成功率已达到95%,可在1.57s内实现在线识别响应。还有,5G加持的双频定位导航技术改善了复杂高架、密集街道、城市峡谷等信号较弱时的定位不精准问题,复杂环境下定位精度提高了2倍。

比亚迪想通过汉的高端车型上,来补足自己在智能化体验上的不足。但更深层次的变化是,比亚迪在尝试着向新势力学习,正如比亚迪王朝网销售事业部总经理路天所说:“一辆高端新能源汽车每年都应该有软件和硬件升级”。当然,受限于比亚迪汉车型的电子电气架构,能够做的升级空间并不大。

今年9月,比亚迪发布e平台3.0,该平台被视为其下一代电动车技术的底层核心架构。在10月,基于e平台3.0平台打造的首款车型海豚销售达到6018辆。新的平台,似乎为比亚迪带来了新的增速。

写在最后

比亚迪在动力电池、芯片等方面均拥有完整产业链,能够充分保障汽车制造所需,保证汽车产量。源源不断的需求结合有保障的产量,是比亚迪新能源车销量火爆的重要原因,同样也是支撑其平稳度过现阶段汽车产业困境的重要基础。

就目前已公布的三季度财报来看,研发投入方面,上汽集团以48.36亿元领衔,其次是比亚迪、长安汽车和长城汽车,3家车企第三季度研发费用分别达22.38亿元、20.85亿元和10亿元。虽然不及上汽,但比亚迪的研发依旧能排在国内车企的前列。

销量持续走高,比亚迪破万亿,你看行吗?