历史数据显示市场往往提前半年左右开始定价,正好对应今年第三季度末,这或许是“股神”瞅准时机建仓的重要原因。

在上周,“股神”巴菲特旗下伯克希尔哈撒韦公布的最新13F持仓报告显示,该机构在第三季度新建仓芯片制造巨头台积电,共计约6006万股,持仓市值达41亿美元,占投资组合比例为1.39%,位列股神重仓股的第十位。

伯克希尔哈撒韦13F持仓报告公布后,台积电截至昨日总计涨超10%。在市场观察人士看来,如果这次新建仓是巴菲特个人所主导,那么他建仓台积电的最重要原因可能在于以下两点:一是掌握定价权,二是企业控制成本的能力,而作为全球芯片制造当之无愧龙头的台积电毫无疑问符合这两项商业特征。同时,这两点这也是“股神”多年来选择股票标的的重要判断标准。

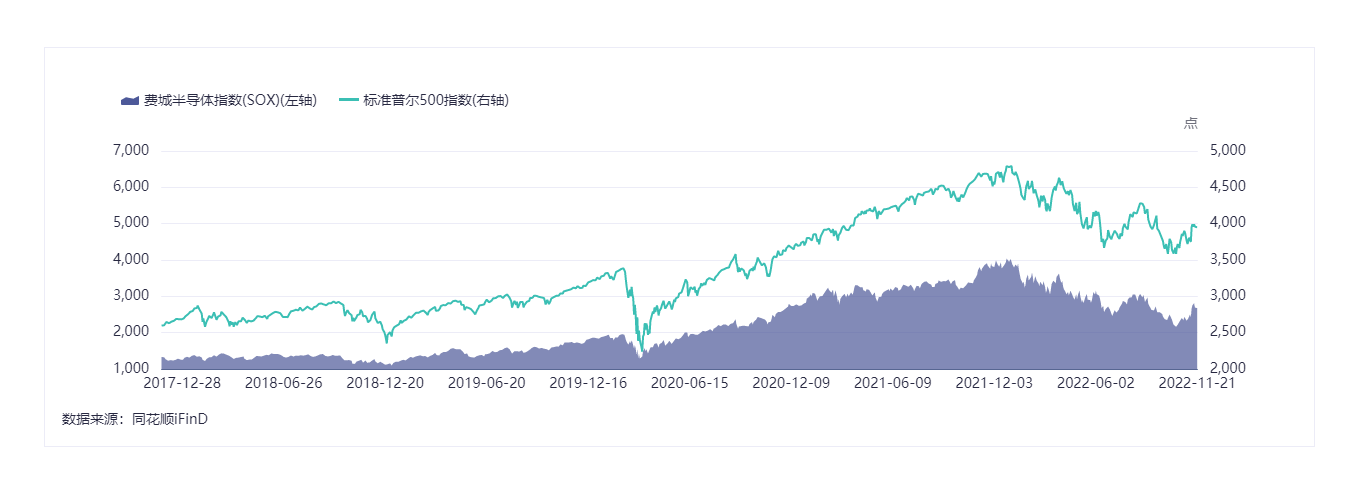

着眼于更广泛的美股芯片板块,一些分析人士认为,堪称“全球芯片股基准”的费城半导体指数已经定价,甚至过度定价了宏观和行业的悲观预期,因此只要存在利好消息,超跌反弹随时有可能发生。该指数覆盖阿斯麦、台积电、应用材料和高通等处于全球芯片行业上中下游的顶级企业,其走势基本上能够反映出金融市场对于全球芯片股的信心和估值。

与美股大盘——标普500指数相比,覆盖全球顶级芯片企业的费城半导体指数周期性远强于标普500指数,往往先于大盘见阶段性顶部,且在行业内下行周期中遭遇市场杀跌的幅度远超同期大盘。

智通财经APP注意到,自今年以来,费城半导体指数跌幅高达33%,其中PC芯片三大巨头:英伟达、AMD和英特尔均跌近50%。不过,自10月13日的阶段性低点以来,费城半导体指数已反弹超23%,主要由11月通胀预期降温开启的反弹浪潮所推动,其中英伟达等成分股涨幅也表现相对亮眼。

大部分投资者认同上述观点:即费城半导体指数已经定价,甚至过度定价了悲观预期——美联储激进加息和高通胀引发的估值坍塌、行业需求缩减、库存激增。

不过,更重要的是芯片行业的基本面可能在明年将迎来重大转折点,历史数据显示股票市场往往会提前至少半年对基本面进行定价,或许这也是“股神”瞅准时机买入台积电的重要原因之一。

库存顶部逐渐成型,2023年下半年有望开启复苏周期

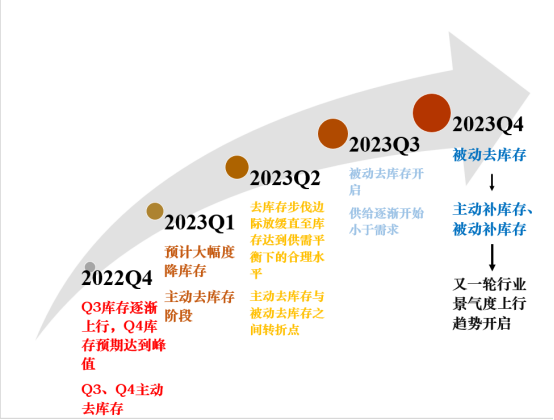

本文通过对库存展望以及市场预期数据进行分析后,总结出芯片行业有望在2023年Q3被动去库存模式开启,23Q4有望从被动去库存转向主动补库存进而实现量价齐升,又一轮行业景气度上行趋势将开启。

按照本文推算的模型,2023Q2正是被动去库存步伐边际放缓的时间点,历史数据显示市场往往提前半年开始定价,正好对应今年第三季度末,这或许是“股神”瞅准时机建仓的重要原因。因此对于一些专注于提前埋伏布局的投资者来说,这可谓是边际回暖效应开始显现的时机,也就是抄底的好时机。

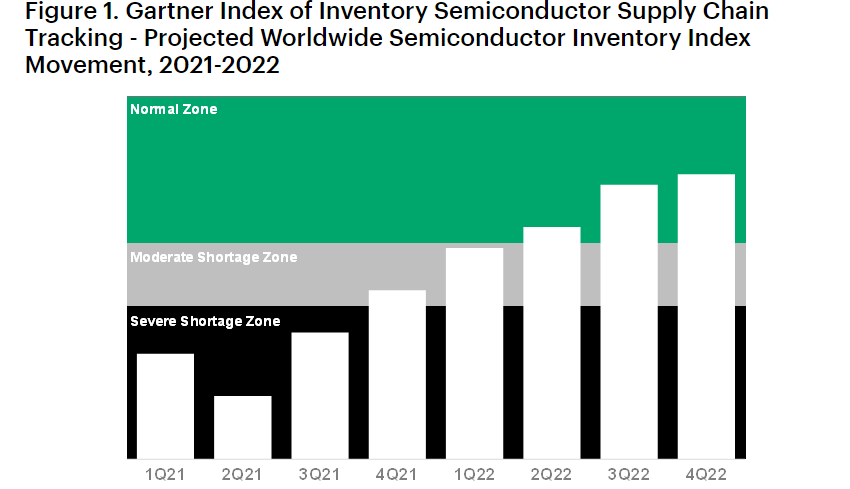

市场调研机构此前公布的全球芯片行业库存预期指数显示,2022年Q4行业库存将达到阶段性高水平,对应库存周期中的主动去库存阶段,此阶段往往库存达到峰值,此后开始缩减。

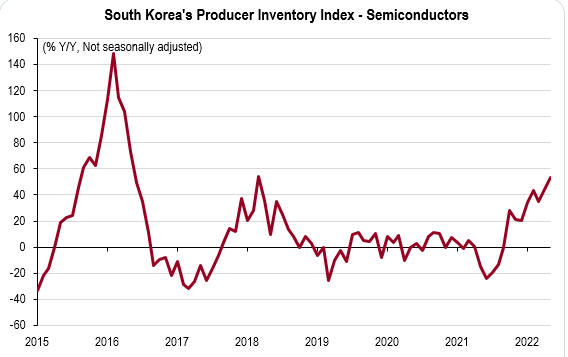

再结合韩国统计局公布的半导体库存水平,更明显能够看出库存在Q3处于上升趋势,Q4数据还未公布,但预计有望形成库存弧顶。韩国拥有三星电子、SK海力士两大全球芯片生产龙头,且国家经济发展模式以出口模式为主,因此韩国芯片产品库存能够反映出全球芯片库存趋势。

那么库存拐点何时出现?台积电作为芯片制造龙头,对于Fabless模式的顶级芯片公司(如AMD、英伟达和高通等),以及外包生产的消费电子公司,如苹果等公司的库存水平了如指掌,台积电对于产品库存的展望基本上能够反映整个芯片行业产品库存的趋势,历史数据也多次证明了这一点。

台积电的管理层在Q3业绩电话会议上预计,芯片行业库存最早可能在今年第三季度达到顶峰,也可能在第四季度见顶或开始减少,届时将给整个供应链带来一些痛苦。最重要的是,管理层认为产品库存的主动调整期将在 2023上半年结束。

华尔街对于行业库存的展望与台积电相差无几。华尔街金融机构摩根士丹利预计,2023年下半年将是半导体开启复苏周期的重要时间点。“我们预计 2023年下半年半导体周期将开启复苏,并建议现在逢低买入优质股票。其中,台积电是我们的首选。”该机构在10月份发布的一份报告中表示。并且将台积电描述为“未来技术的推动者”。

该机构还预计,行业库存周期的最糟糕时间点最早出现在今年的第四季度,最晚出现在明年第一季度,而股价往往在库存周期出现拐点之前触底。

通过复盘芯片行业近期的复苏周期发现,从主动去库存到主动补库存一般来说是6个季度左右。结合以上数据,本文对于芯片产品库存展望如下:在2023年Q3被动去库存开启,23Q4有望从被动去库存转向主动补库存,又一轮行业景气度上行趋势开启。

利好来袭,悲观预期逐渐被消化,市场提前定价基本面拐点

根据多家权威机构预测数据,2023年芯片行业繁荣有望延续,不过与2021-2022年上半年由新冠疫情爆发背景下PC设备引发的行业繁荣不同,明年,尤其是明年下半年将是由汽车行业和企业端服务器需求主导的行业繁荣。福特、通用汽车,包括大众和宝马等传统汽车制造商雄心勃勃的电动汽车转型计划也将支撑模拟芯片和MCU等汽车芯片销售前景。

本文通过分析得出2023年下半年或将是芯片行业基本面开启新一轮实质性复苏的时间点。但是,美国通胀预期缓解,加上巴菲特最新持仓公布新建仓台积电,催化了市场情绪以及费城半导体指数反弹趋势,使得本应在年底或明年初开启的整体行业股价上行趋势提前开启。目前市场的悲观预期逐渐被消化——具体表现在市场已基本消化Q3 —明年Q1的悲观情景,分析师们对于行业的乐观情绪呈现出边际升温,市场已提前定价行业的基本面拐点。

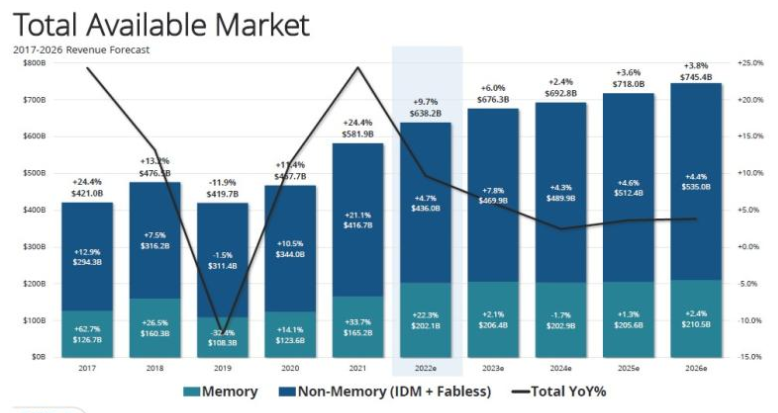

芯片是未来全球各行各业向数字化、智能化经营模式转型,以及人类未来实现万物互联场景的重要底层硬件,因此芯片在未来的总体需求难以出现急剧缩减。根据多家权威性市场调研机构的预测数据,2023年全行业整体市场规模增速可能难以触及2022年的高增长水平,但仍将处于正增长繁荣局面。市场调研机构IDC预测,2023年包含存储芯片领域和IDM+Fabless厂商的芯片市场规模相比2022年将增长大约6%。

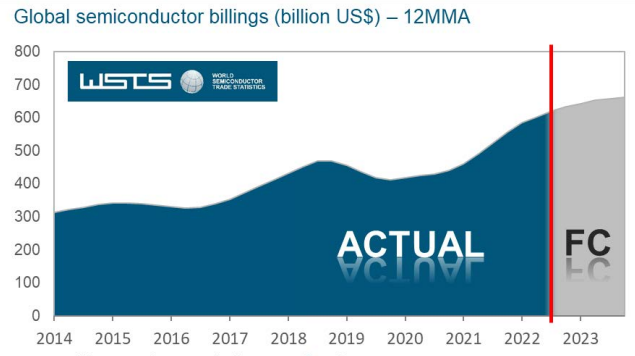

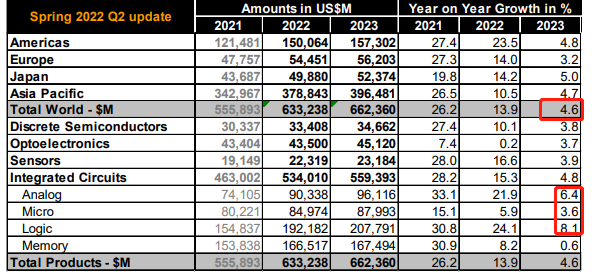

世界半导体贸易统计组织(WSTS)公布的最新2023年行业展望数据显示,全球半导体市场规模预计到2022年将增长 13.9%,到2023年将再增长4.6%。其中,主要增长领域集中在模拟芯片、逻辑芯片和MCU芯片,这些市场最大贡献者近几年集中在汽车厂商,而主要集中在PC等消费电子领域的存储芯片增速则急剧放缓。

这与多数机构的预期一致,即2023年带动芯片行业复苏的主要领域集中在汽车芯片与企业端芯片需求。在高利率环境,加上美联储缩表抽走流动性,消费电子火热需求难以持续,不过全球电动汽车智能化趋势以及企业云转型背景下,汽车芯片和企业服务器芯片需求仍将持续强劲。

逻辑芯片应用非常广泛,比如PC、智能手机和企业端服务器等,明年消费电子需求疲软已成市场共识,而企业端对于逻辑芯片的需求持续强劲,这一点从英伟达和AMD对于服务器芯片的乐观展望也能够窥见,AMD在季度业绩会议上预计,服务器市场的增长和对定制化芯片的强劲需求将有助于提振AMD未来业绩。在这一领域,AMD的市场份额已经从不足1%上升到两位数级别,英特尔CEO Pat Gelsinger表示,他预计服务器处理器领域的需求持续火热,激烈竞争将持续下去。

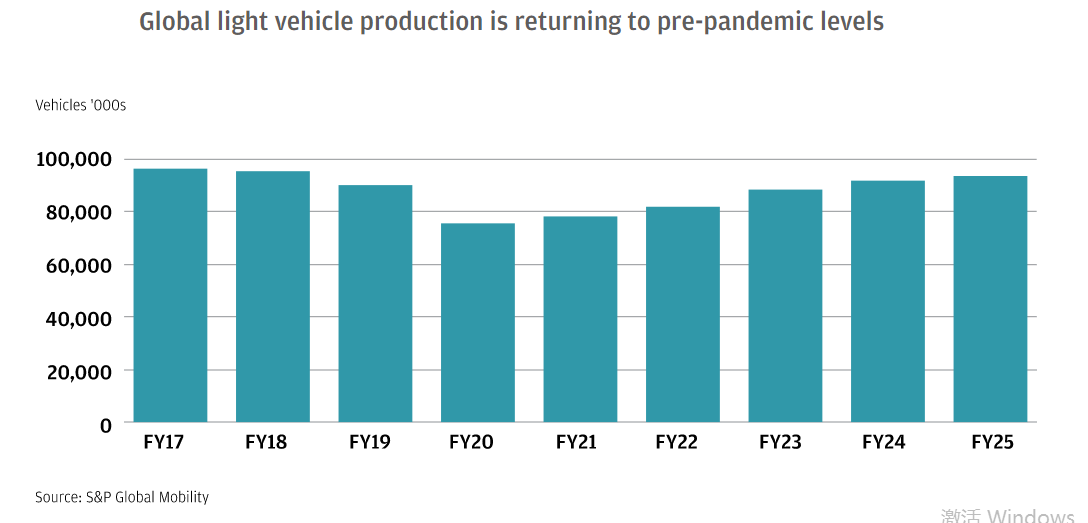

据了解,MCU与模拟芯片在不同下游产品占比中,近几年来占比最高的是汽车,其次是工业用途,传感器和功率类芯片同样如此。根据标普全球的预测数据,直到2025年之前全球轻型汽车产量呈现出稳步上升趋势,全球汽车制造龙头大众汽车预计汽车芯片短缺将至少持续到2023年,因此明年汽车芯片量价齐升趋势基本上已确立。

再结合上文对于库存周期的展望,本文推断2023年下半年将是芯片行业基本面开启新一轮实质性复苏的关键时间点。因此对于一些专注于提前埋伏布局的投资者来说,这可谓是边际效应开始显现的时机,也就是所谓“抄底”的好时机。

或许这也是“股神”瞅准时机买入台积电的重要原因之一。按照本文推算的模型,2023Q2正是被动去库存边际放缓的时间点,市场往往提前半年定价,这可能是“股神”瞅准时机在第三季度建仓的原因之一。

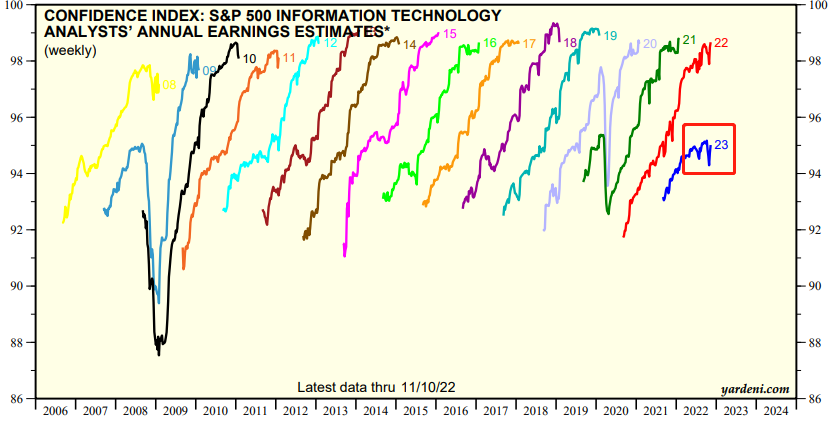

市场研究机构Yardeni统计的市场预期数据显示,虽然分析师们对于标普500指数中的IT板块“基于盈利水平的信心指数”仍然严重低于2022年,但近期已经呈现出非常很明显的边际改善趋势,这点与本文对于库存周期的2023下半年行业复苏的展望基本上一致——即市场开始提前定价23H2的复苏预期。

标普500 IT板块包含英伟达、AMD和英特尔等费城半导体指数核心成分股,且占据多数权重,分析师们对IT板块预期边际回暖意味着对芯片等IT硬件领域预期同样乐观。

仍需警惕的扰动因素

就目前形势看来,芯片股仍然处于偏左区域,且倾向于磨底的阶段。目前费城半导体指数的反弹主要因市场对于芯片行业明年将迎来复苏拐点的预期,而该指数一般提前半年开始回暖。通胀预期降温、市场对美联储的转鸽预期升温,以及巴菲特建仓台积电消息出炉更是使得该基准指数的反弹时间点“被迫提前”。

但是,需要警惕的是,在美联储激进加息周期背景下,若美国经济明年陷入NBER所定义的“深层次衰退”,企业盈利将面临重大负面冲击,芯片行业巨头或将释放出“去库存”和“业绩不及预期”的信号,届时市场对于明年H1去库存和H2行业复苏的预期也将面临修正,届时费城半导体指数或将再度调整。

结合高盛等华尔街大行对于美国经济展望,美国明年全面陷入经济衰退仍然是小概率事件,高盛的经济学家们预计美国未来12个月出现衰退的可能性仅为35%。

另外,如果美国接下来的通胀数据仍然不乐观,市场对于美联储“转鸽”预期或将大幅降温,届时费城半导体指数也面临调整。不过,这一扰动因素下的调整幅度可能不会太大,甚至难以跌破上一阶段性低点,主要因为在美联储官员多次发表鹰派讲话后,市场已经很大程度上定价了加息至5%-5.25%的这一预期,除非加息预期实质性升温(目前市场加息预期介乎于4.75%-5.25%)——即预期升温至5.25%以上,否则该指数很难因加息因素再度出现暴跌行情。

因此,对于投资者来说,除了关注行业基本面拐点,重点企业的业绩和市场对美联储的加息预期为影响股价的两大非常关键因素。