(文章小长,但都是干货,可以挑着小标题看)

最让人哭笑不得的,是昨天美股的大盘;本来在美联储凌晨发布的稍偏鹰派的7月议息会议纪要后,股市顺势回调是最合适的事情,但历史又一次重演,仅仅不到1个点的下跌后,今天的三大股指期货竟又出现了V型的反转涨了上去。

看来已经创出暴跌新高的股指是真的跌不下去了吧。

回顾:你们入手做多波动率了吗?

三大股指期货:$SP500指数主连(ESmain)$ $NQ100指数主连(NQmain)$ $道琼斯指数主连(YMmain)$

这实在让人很没脾气,在这样的市场上交易,就像是跟一个武林高手过招,本来切磋的渐入佳境,但人家突然不按套路出牌了,你也很难判断他下一招会攻哪一路,所以只能被动的增加防守的权重。

我先说下我的应对,不是最好的选择,社区大神很多,希望可以留言给大家分享下你的操作。

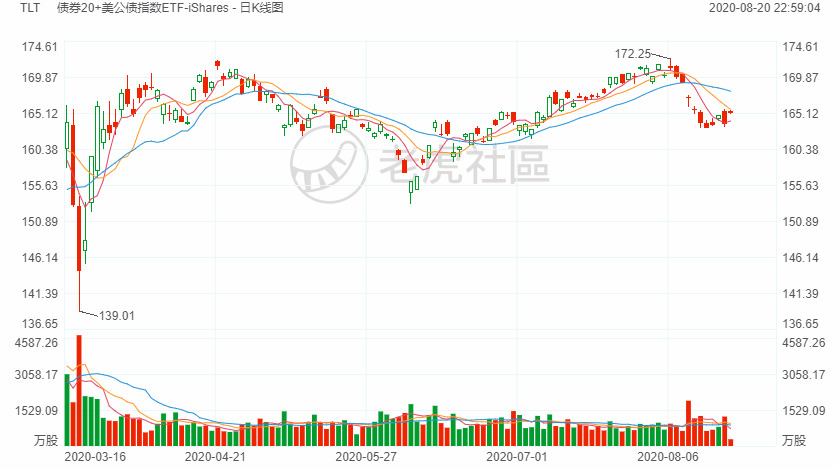

我加仓了1.5倍做多波动率。对冲以两倍做多纳指。赌了一把TLT的短期buyput。但这仅仅代表我自己的判断,之前赌的短期纽曼的call就失算了,指标反转后,我立刻止损出局。所以你如果跟的话,还是要自负盈亏的哈。

说说当下大盘运转的背后逻辑。

看懂目前的美股市场,是要连着看债市和贵金属市场的变动,这个逻辑是一体的。咱们先对比一下这两个标的的行情,动静可都不是一般的大

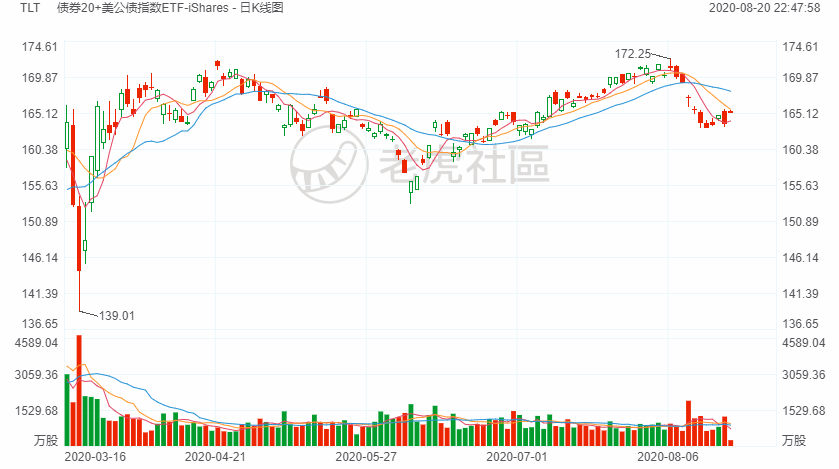

TLT$债券20+美公债指数ETF-iShares(TLT)$

你发现没有,虽然美股股指变动不大,但VIX主连的期货合约却出现了高于大盘的变动。这其实打破了之前标普指数和VIX之间几乎一致的反相关变动联系

你注意看红线和蓝线标注的蜡烛图,之前VIX的下跌,几乎是复制了SPY的上涨路径。但昨晚的下跌,标普跌了不到1个点,VIX期货却涨了2个多点,特别是标普500的波动率 $标普500波动率指数(VIX)$ ,更是涨了将近5个点,今天的延长交易,涨了有将近9个点。

说明什么?说明波动率的市场上,资金其实是认同大盘的波动已经到来,而且是妥妥的向下大幅调整,市场价格已经反应出来了,但美股却没有按照技术指标预示出来的方式走,因为华尔街的一些机构还在大型科技股上坚守做多,似乎是充当美股国家队一样,为市场托底。

而债市的价格已经出现了美联储控制之外的抛压,或者说,美联储默许的抛售,要知道,一个月里,中国已经抛售了643亿元的美国国债。

先说回市场形态,关于市场的调整需求已经到了高位,这点除了我上回分享的技术图形以外,还有这样几个需要注意的信号,

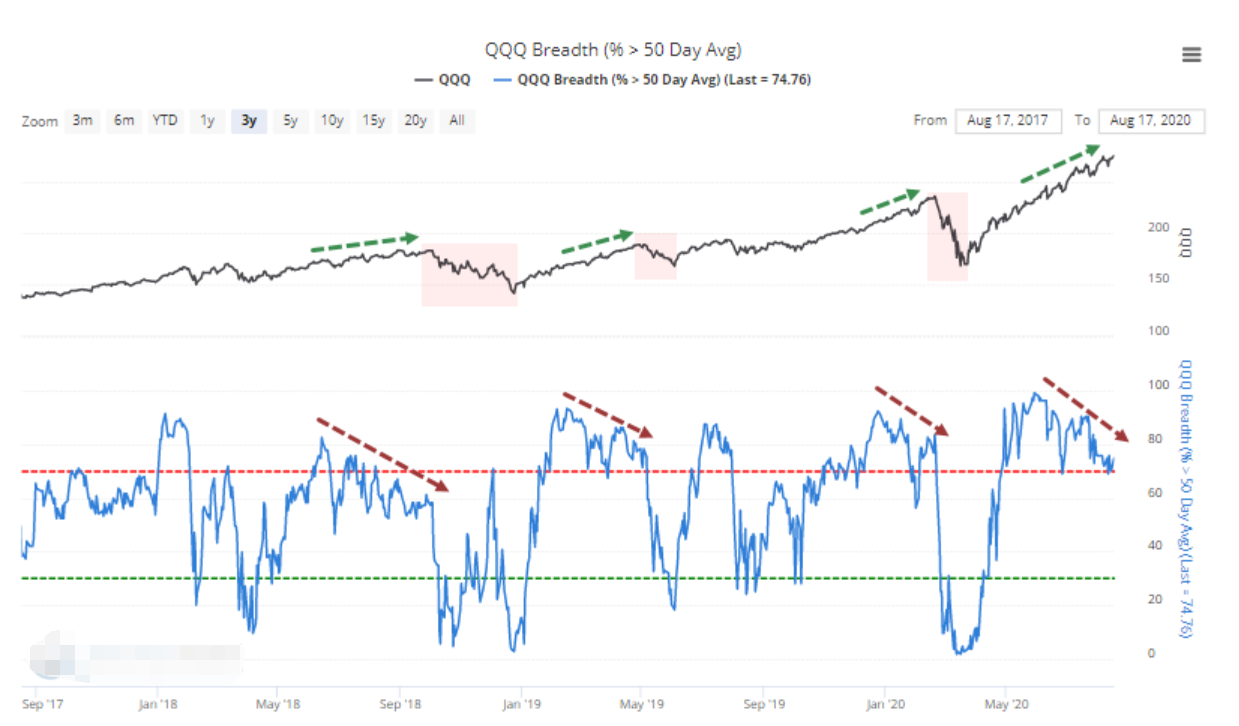

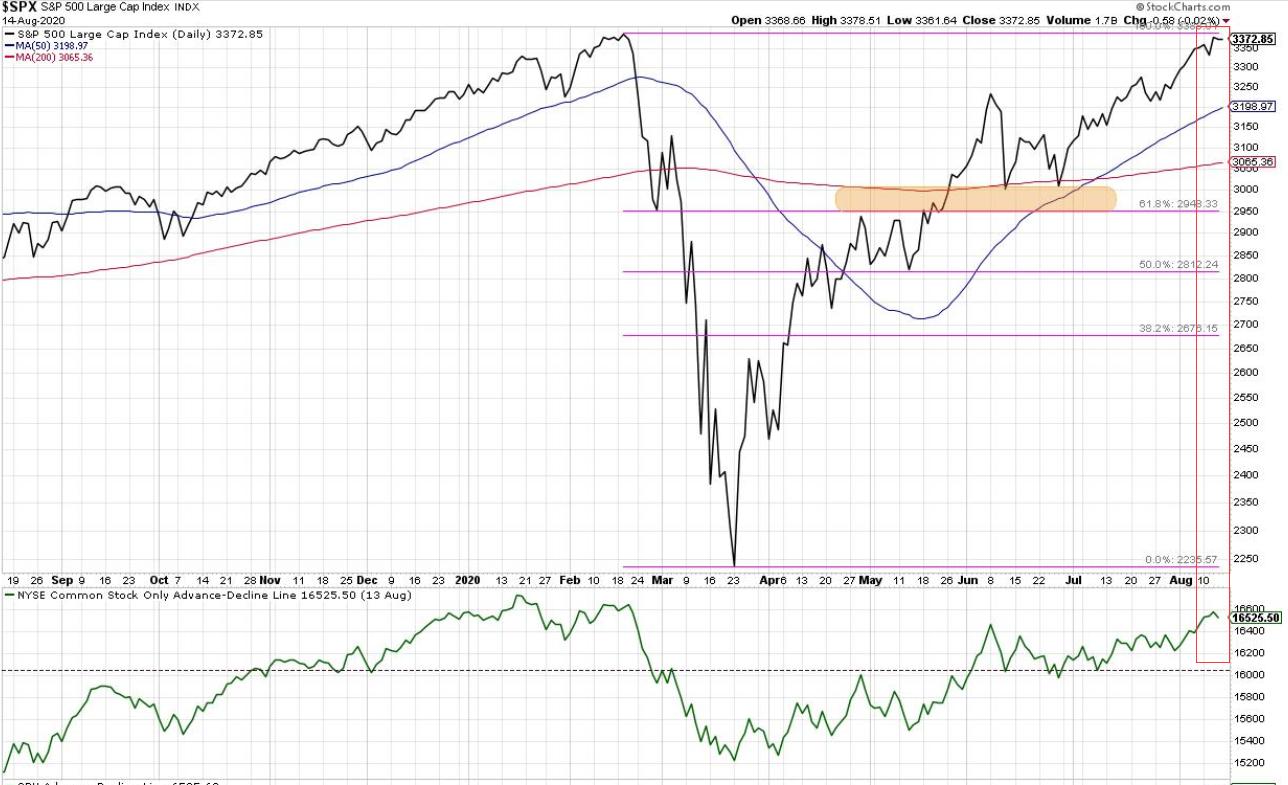

首先从规律上说,每次纳指回调前,QQQ的成分股中处于50日均线之上股数的占比都会出现一波回探,这是从2017年以来都屡试不爽的信号。

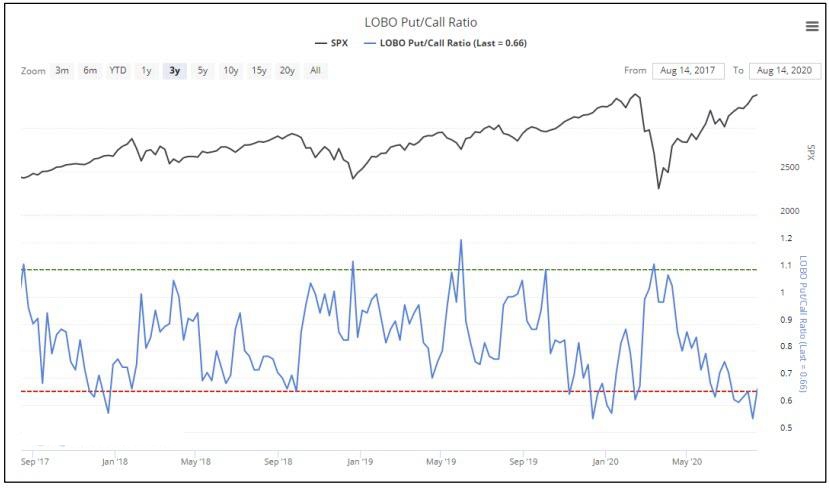

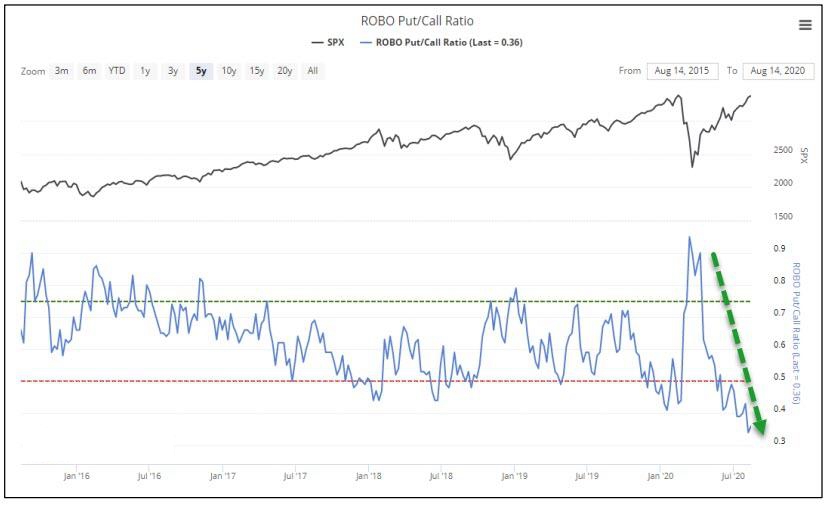

其次从期权市场的成交量比看,上周五期权市场就已经出现了季度乐观的情绪,这也是反转的先兆

大型账户的put和call的成交量比探到了历史极值

小散户的PUT和call的成交量比探到了历史极值

我们之前分享的历史成交积累指数A/D line 也出现了逢高回落,显示出内部动能趋弱的信号,但并没有上面几个指标预示回调那么明显。

你要当心,美联储已经不买特朗普的账了

本来这场回调的导火索是美联储偏鹰派的纪要,标普在3500点之前应该提前出现调整。市面上,已经有太多关于这次美联储纪要的解读,我就不详细说了,大家注意三点就可以.

一个是,美联储对未来经济的态度比预期的更为看空,第二,是美联储实施中长期收益率曲线控制措施的预期大幅降温。第三,是美联储没有提及延长购债的期限,对购债的规模和种类组合都未讨论。

这波骚操作让人实在看不懂,既然看空未来经济,为什么又说目前的利率水平是合适的?为什么没有进一步扩大鸽派的举措?仅仅说了未来政策举措有任何的可能性,最新的经济数据都将作为参考。

之前一些宏观经济改善的现像为什么没有给予肯定?比如非农数据的大超预期,比如CPI,PPI的V型反弹,新房开工总数和房地产指数的大超预期?

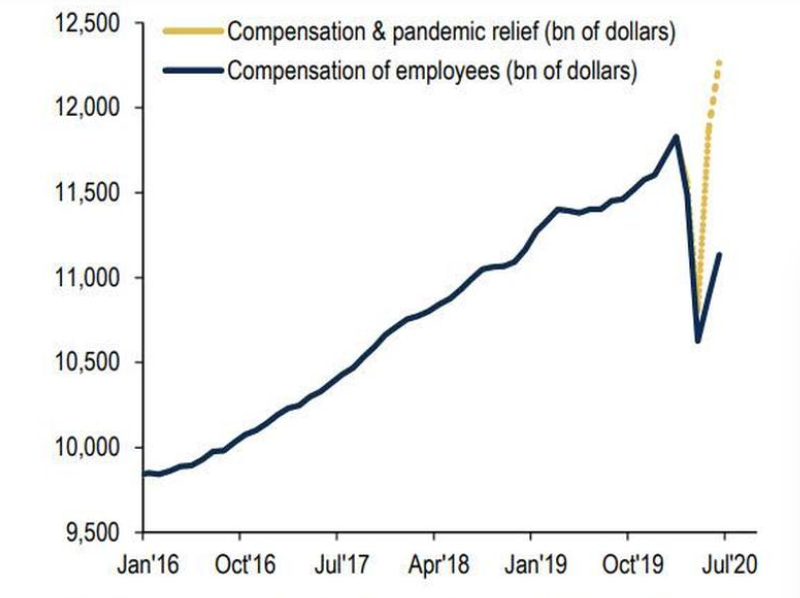

我之前还一度认为消费行业可能会在今后盘面上跑起来,因为物价的上涨,和个人收入的飙升,可能会刺激到疫情中后期的消费水平,但美联储的纪要浇灭了这个预期,你看下沃尔玛$沃尔玛(WMT)$ 股价的冲高探底,财报不错,但市场不买账,可能就说明了这个问题,上次我还在空间站中说关注星巴克的技术走势的爆发,可能这个预期也会随之破灭,不是我不明白,是这个世界变化的太快,真的。

债市的抛售有多可怕?

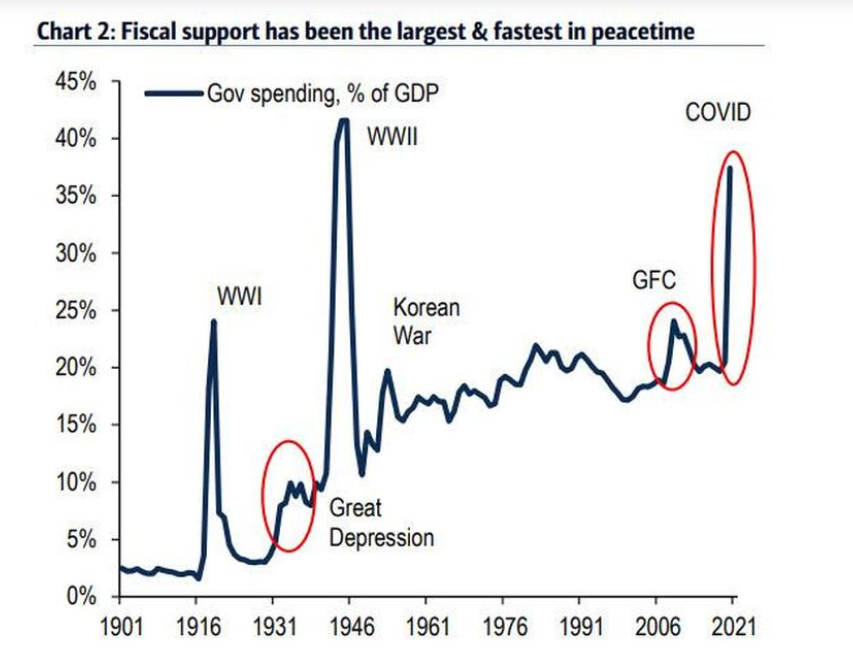

为什么美联储突然偏鹰了呢?很有可能是鲍威尔们不再想买特朗普政府的账了,他们会觉得,跟因为疫情导致的经济下跌比起来,特朗普政府毫无节制的开支和在美联储低息政策背书下的疯狂发债,对未来经济的创伤更大。

来看下这几个月,特政府的财政支出,伴随着特政府的批判声增多,确诊人数居高不下,财政赤字和花费都出现了历史上最快和最大幅度的增长

其中,用于劳动力市场上和疫情缓解上的花销是最大的

而这次美联储对控制债券利率的举措淡化预期,包括他对债券购买上的只字不提,其实都在放任通胀率回暖下的利率走高,

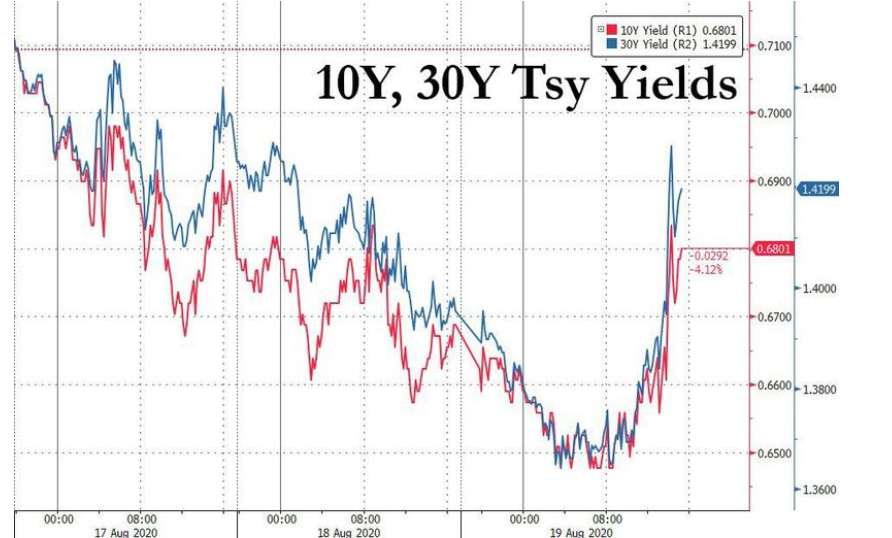

我们之前分享过,10年期的美债利率已经跌到了有史以来的最低点,之前有反弹的迹象,前些日子又开始重新探底,利率的下跌其实是黄金上涨的主要助力。但这次纪要发布后,10年和30年的美债利率就出现了应声上涨。

这意味着什么呢?

首先,我们要了解债券这个固收产品他的估值特点,收益率越高,价格越低,之前特朗普政府在美联储无限QE的背书下,曾大肆发债,所以债券数量增多,价格稀释下跌,收益率上涨,

但美联储的购债在一定程度上平抑了债券价格波动,收益率结构并没有改变的太多,这也控制了收益率的上涨,但无限制的疫情救助计划,上万亿的政府债券等于是绑架了美联储的政策。这样的发债规模的增速下,美联储必须进一步实施购债规模扩大,延长购债期限,控制收益率上涨,保持利率其接近甚至跌破0才可以满足疫情下,特政府的发债救助计划。

现在,美联储不干了,不买账了。不做利率曲线控制,放任市场利率反弹,债券价格,就在预期淡化和估值下跌的双重压力下暴跌。

TLT

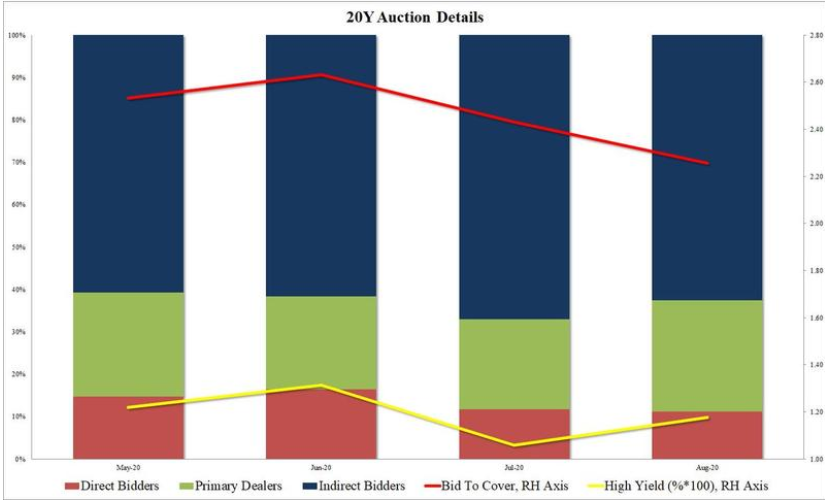

你可以看下最新美国国债拍卖的结果,应标者聊聊,出价一再降低

这点可怕在什么地方呢?第二次的疫情救助计划还在**党那边卡着,资金不到位,底层人士的生活资金流,和小微企业的运作资金流就会产生断层。但债券价格的暴跌让发债也出现了困难。

近来美国的违约数量大家又不是没有听说过,看看现在美国企业破产数,已经赶上了2009年雷曼倒台那波的数量,话说特也算倒霉,什么坏事都让他这个特立独行的总统赶上。

而中型企业由于发债过多,利率走高后,每期利率所需的成本几乎覆盖了公司资金流,成长会相当困难。小型企业更不用说,破产,违约可能会首当其冲,所以我在空间站里一直在说,要规避投资小型企业和毛票。

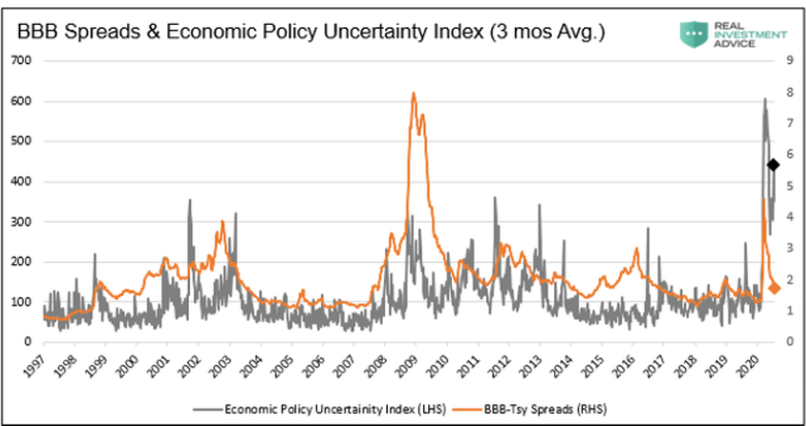

所以,之前国债和大型公司的债券价格一直在美联储扩大QE规模的预期支撑下没有变动,而最新的美联储纪要淡化了这个预期,让垃圾债和国债的价格差出现了暴跌。

这说明,债市的价格,可能正处于全面的抛售调整中,但到某个阶段,美联储还是会买入债券ETF或者通过其他措施托底的,不至于出现崩盘。而中期阶段,可能美债价格,和贵金属都会处于价格调整当中,波动会非常的大,所以贵金属黄金和白银,近1个月内,我是不会再参与了,波动太大。

这其实是利好股市的,你想想看,现在的投资者,在资金冗余度最高的时候,无法投资债市和贵金属,那么他会把钱放在哪里?只有一个选择,股市。

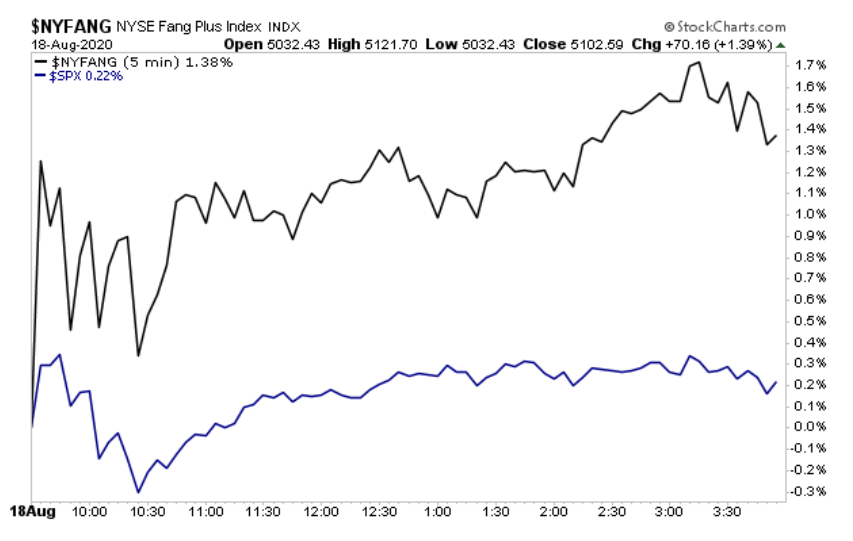

更何况,华尔街的机构还在科技股上坚守着。

这个不用多说,看看FANG股指数和SPY的对比就可以知道。

在看亚马逊,在回调需求这么高的情况下,居然走出了平台突破形态,不过我觉得等到他回落到20日线,加仓可能会是个好选择。

再看我在空间站一直跟踪的这个神奇的榜单,美股个股量能的榜单,科技股,医疗股仍然是居前的,具体怎么筛选,还是有一套方法的,可以订阅我的空间站,每周我都会分享最新的榜单变动和筛股逻辑。

贵金属的投资方式,我也会分享出来的,会有历史数据说明,为什么近一个月,我们最好都观望一下黄金白银的涨势,$黄金主连(GCmain)$ $白银主连(SImain)$

有问题,可以随时留言给我

上篇空间站文章分享:这几个新出现的赚钱机会一定要关注

精彩评论