听闻$蔚来(NIO)$ 被做空机构盯上,我第一反应是苍蝇找错蛋了。

做空机构以往盯着成交量不好的“老千股”,一抓一个准,但是对大公司的指责往往就显得吹毛求疵了。互联网是有记忆的,2016年“做空机构”香橼“死磕”英伟达,然后英伟达股价在后来1年内翻了倍。

市场不给力,做空报告也不走心

灰熊的做空报告指向核心观点就两个:

- 换电业务挪向表外,指向汽车BaaS服务(车电分离电池租赁方案);

- 通过关联交易虚增收入和利润,指向武汉蔚能电池资产有限公司。

但这两点本身就就非常站不住脚。

第一,电池租赁是要先承担电池的成本,再每年向消费者收取租金,收回本钱。所以前期投入大,要全部自建从成本上来讲就不现实,因此通过资本支出支出然后租赁的方式是非常合理的,且是常见的。

第二,蔚能电池其实可以理解为一个长期“收租式管理”的“资产管理”的公司,只是它管理的是电池。就好比买一栋楼,然后一间间租出去收租金。蔚来在蔚能中的持股比例仅占19.8%,外部投资者能高达80.1%,如果这是门有问题的生意,是不会有这么多投资者的。这也说明蔚能是一家独立的合资公司,蔚来不可能随意掏空股东权利进行利益交换。

电池资产的投入由合资公司蔚能承担,蔚能从蔚来买电池,并向蔚来车主提供电池租赁服务,同时赚取折现的差价。这也是所有重资产公司都会考虑的方式,比如,京东会将它的“白条”发布成ABS(资产抵押证券),从而获得现金流。

于是灰熊通过蔚能披露的19000个BaaS资产抵押证券订单来判断整体销售量,就有些管中窥豹了,就好比通过京东白条来反推京东的销售额,你会发现差距更大。

同时,用作抵押发行ABS的数量和新车的订单数。如果蔚来实际销售了19000量车却虚增至4万台,那就在指控蔚来虚增了汽车销量。但在中国,新能源上牌本来就是难以伪造的事,且乘联会按月公布汽车销量,而且还有相应汽车保险为证,这种指控无非就是为了指控而指控。

蔚来不需要拙劣的“曲线财务造假”

财务造假必然有其目的性,不可能捞不到好处还白冒风险。一般来讲最直接的造假项是利润,因为虚增利润可以降低公司的“市盈率”,提升估值。但新能源企业大多还未实现盈亏平衡,没必要花这个功夫,而且也没有投资者看新能源车企的市盈率。

那相对更难处理的就是虚增收入了,因为还需要同时伪装现金流量表。

举个例子,$瑞幸咖啡(LKNCY)$ 的问题就是虚增收入,通过“跳号”的方式在有实体店的情况下也实现了虚增销量,再通过与渠道商配合虚增了营销费用,使公司的现金流量表都不至于太异常(毕竟上市也是进行了审计的)。它造假的目的,完全就是为了迎合当时市场对“高增长”的狂热,因为当时只看收入增长,就能获得更高的估值。

其实对蔚来来说,关联企业蔚能,无论在US-GAAP下还是IFRS下都不需要合并利润表。

如果要“增加收入”来获得更高估值,完全可以将蔚能的持股比例提升至20.1%(花不了多少钱),就可以在财务上使用合并报表法(Consolidation Method)完全并表,而不是目前的权益法(Equity Method)只按比例计入损益,而这样营收的绝对值会大得多。

多关注产品,远好于恶意揣测

灰熊如果狙击的是法拉第未来$Faraday Future(FFIE)$ ,我可能就盲投“赞成票了,因为它一辆车都没下地呢。而蔚来,车已经满大街的跑起来了,比起财务造假,它更关注产品及用户体验。

6月,蔚来发布了对标宝马X5L的全新SUV车型ES7,并采用了新的NT2.0平台。对新能源车来说,平台更是服务基础,尤其是蔚来,在中高端定价的基础上,是提供了长期高于市场平价的服务的。

NT2.0搭载全栈自研NAD智驾系统,搭载以骁龙8155为核心的5G智能座舱系统,搭载智能底盘域控制器ICC,包括空气悬架+CDC可变阻尼减震器,采用碳化硅技术的全新三电系统,包括高精度激光雷达LiDAR、多达33个传感器的AQUILA超感系统、包含4颗NVIDIA Drive Orin芯片、总算力高达1016TOPs的蔚来超算平台Adam等等。

国人对“国产”依然多多少少还有一些“偏见”,只有在基础服务不断被认可的情况下才能渐渐改观。

打个比方,人们买iPhone手机第一参考并不是价格,而是看重其服务,要不然买安卓就可以了,大部分安卓机的更便宜。当然苹果有iOS作为基础,能提供的服务深度很大。其实蔚来也是走这样的科技路线,主打服务而不是拼单价。

当然,我们也知道今年上半年整个科技行业的大环境不太乐观,包括苹果也在近期砍了iPhone14单,但是新能源行业依然还是为数不多的成长型行业。

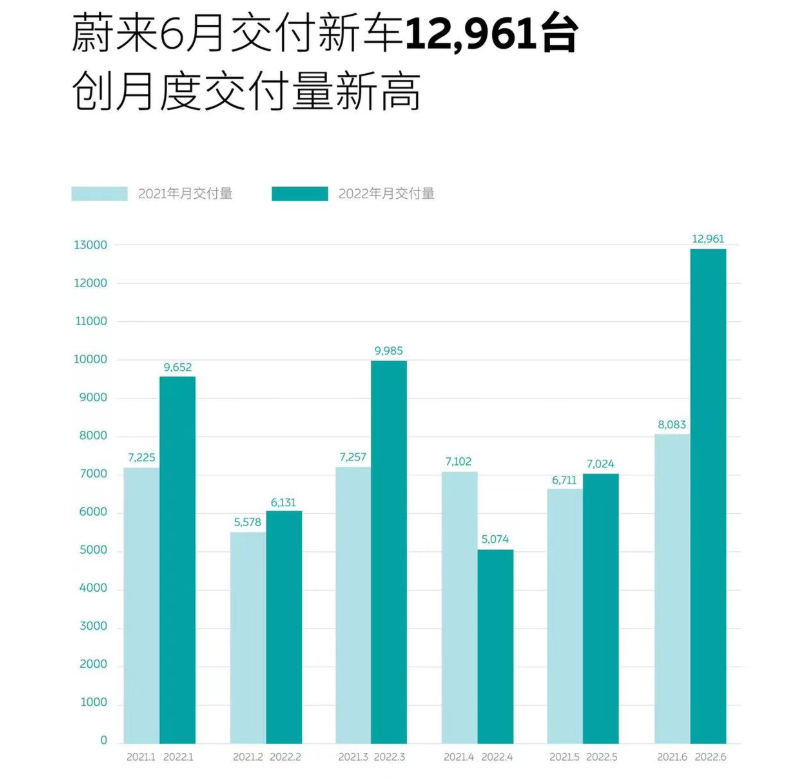

从刚刚发布的6月的汽车交付量来看,蔚来共交付新车12961台,同比增长了60.3%,创月度交付量新高。2022年第二季度蔚来累计交付新车25059台,同比增长14.4%,连续9个季度同比正增长,更重要的是超过了此前的指引以及市场的预期共识。

当然,我认为如果没有此前疫情的影响,交付数据肯定更好一些,新车发布也有可以更早。比起关注难以了解的审计底稿,普通投资者关注产品本身、运营数据,更有实际意义。

蔚来二级市场因祸得福?

蔚来的投资者有很多。在机构眼里,它是为数不多的可以代表新兴市场(中国)和新能源双重主题的公司;在散户眼里,毕竟是从1.19美元上涨到66.99美元的,是多少人梦寐以求财富自由之路。

所以蔚来有足够的群众基础,这也是为什么这份报告并没有在二级市场掀起太大波澜的原因。28日盘中的跌幅,主要是来自被动“量化交易”,但马上就平息了。其实NIO股票的beta有1.8,但当日跌幅都没有纳斯达克大盘多。要知道,灰熊此前做空报告发布之后的平均跌幅高达42%,盘中也大有腰斩的,NIO的这点反应说明市场根本对它不买账。

本来二级市场做空就非常危险,对普通投资者来说更是。

第一、不能因为标的或者行业估值高就去做空,特斯拉的估值也高。估值高有估值高的道理,更多时候是因为市场的青睐;

第二、不要选择做空交投极其活跃的明星股。做空是危险的投资方式,不适合大多数投资者,NIO是二级市场热度相当高的标的,做空风险极大。如果真的不看好新能源行业,我建议选择一辆车都没有交付的公司做空更稳妥。比如,年初做空$Rivian Automotive, Inc.(RIVN)$ ,已经获得了75%的收益率了。

第三、做空要多看看有定价权的机构的面子。公司基本面再差,只要有定价权的机构和股东有稳定的筹码,那个人投资者做空也很容易以卵击石。蔚来的机构投资者纷纷跑出来蔚来,维持评级和目标价,这也说明机构并不赞成做空。

我认为,这是给蔚来做了一次广告。目前,中国资产的做多机会远大于做空。

一方面,大部分中国资产在经历近一年的估值砸下杀后纷纷开始反弹,业绩也渐渐企稳,而近期从政策到企业运营的各方面都预示着下半年恢复预期强烈;另一方面,中美宏观政策正好相反,美国紧缩而中国宽松,中国资产的吸引力正在增强。

蔚来又处在最热门的新能源行业,此时做空蔚来,堪比在2017年大胆做空英伟达。

要知道,做空机构也不完全幸免于难。当年信誓旦旦做空英伟达的香橼,连续尝了几次败仗,在2020年宣布“做多“英伟达,并在2021年1月29日突然发布声明,宣布停止“做空”研究,将专注于做多机会。

下一个会不会是灰熊?

精彩评论

有货,对换电这个行业的了解深度可以再铺开下;其实灰熊不小心掀开了BaaS一个大买卖,懂的人自然懂!