截至5月25日,美国白宫与众议院议长麦肯锡就债务上限问题的谈判取得了建设性进展,有望在Memorial Day假期前达成协议,避免违约以及发生美国财长耶伦声称的6月初美国政府将揭不开锅的情况。不过,对市场而言,债务上限协议达成后,美国国债得以重新发行,也许意味着新一轮流动性冲击的开始。

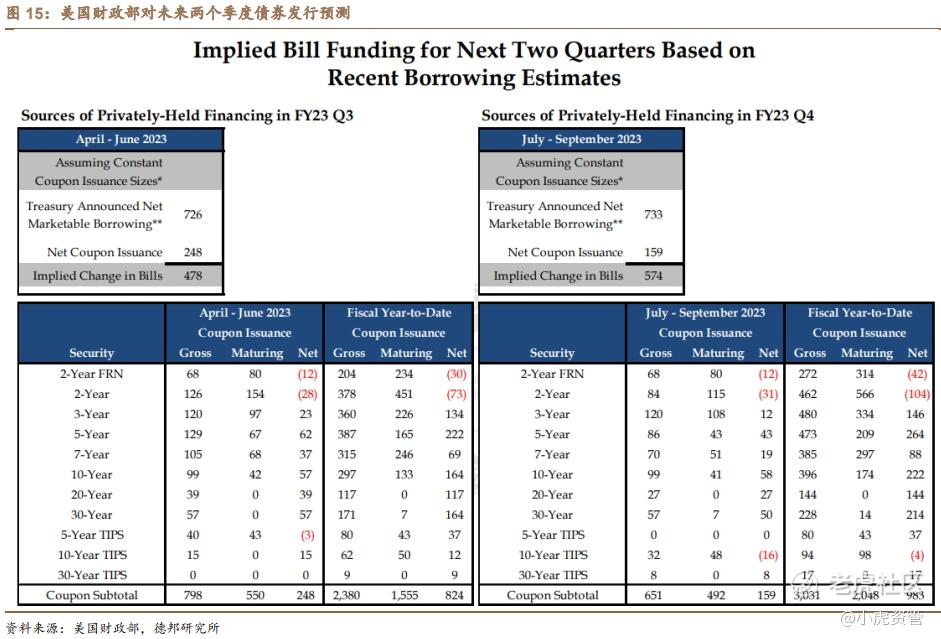

根据美国财政部的预测,今年Q2和Q3将净发行约1.46万亿国债,势必会虹吸相当一部分的市场资金。

一般来说,美国财政部发行新国债时,会使其在美联储负债端的TGA账户余额增加,在美联储资产端不变的情况下,导致美联储净资产(Reserve Balance)的减少,从而影响市场的流动性。如下图,后疫情时代美联储的Reserve Balance与 $纳斯达克100指数(NDX)$ 的涨跌呈现明显的正相关。

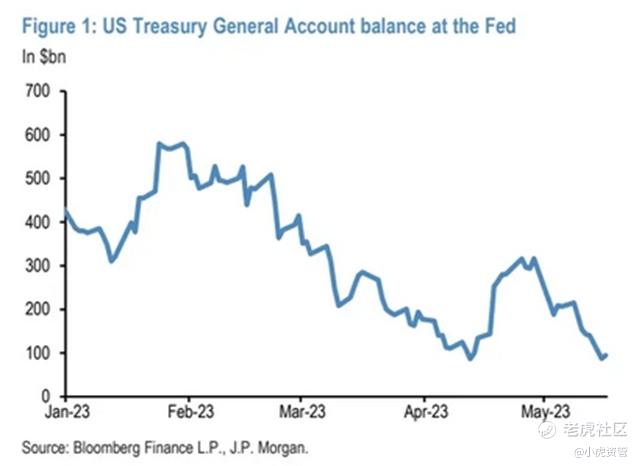

美国政府自今年1月底债务到达上限以来,由于无法新发行国债,其TGA账户余额节节下滑,加之四月中个人报税季所征收的税收收入不及往年,目前TGA账户余额仅剩不到500亿美元。根据摩根大通的估算,一旦美国政府可以重新发债,财政部TGA账户的余额将上升至6000-7000亿,回到2022年Q3的水平。鉴于目前美联储资产端仍处在缩表的状态,TGA账户余额的大幅上升有可能带来市场流动性的又一次枯竭。

不过,摩根大通的研报同时指出,新增的国债供应由非银机构、银行或货币基金这三种不同类型的机构来吸收,对市场流动性的影响是截然不同的。

1. 如果新增国债供应被非银机构吸收,对市场流动性的影响是最大的。这种情况下,非银机构将其在银行负债端的存款用于购买新供应的国债,造成银行资产端的准备金也同步下降,美联储的Reserve Balance也会随着TGA账户余额大幅上行而减少。与此同时,非银机构本可用于购买市场上其他资产的资金也减少了。

2. 如果新增的国债供应被银行所吸收,对市场流动性的影响中等。银行资产端加入新增国债,可以有效抵消准备金的下降,从而使存款不下滑。不过,鉴于今年以来银行存款本身已经在不断下滑,其吸收新增国债供应的能力有限。

3. 如果新增国债供应是被货币基金所吸收的,就不会对市场流动性产生冲击。自去年美联储加息后,货币基金将手中很大一部分的资金放在美联储负债端的隔夜逆回购(ON Repo)账户中,每天获取不错的无风险收益。而美国1年以内的短期国债也在货币基金的投资范围之内,因此货币基金也可以通过减少隔夜逆回购,吸收新增的国债供应。在这种情况下,美联储负债端的Repo会减少,从而抵消TGA账户增加所带来的影响,相当于将美联储从市场上吸收的资金直接打给了美国财政部,所以不会对市场流动性产生冲击。

摩根大通认为,这次的新增的国债供应很可能主要被非银机构和货币基金共同吸收。美联储负债端Repo额的减少的量将不及TGA账户余额的增量,因此一定程度上会降低美联储的Reserve Balance,从而对市场流动性产生一定的冲击。

我们认为,鉴于目前美国银行存款流入美国货币基金的势头并未停止,美国货币基金仍有不少的增量资金,可以在吸收新增的美国国债的同时,不过多减少隔夜逆回购操作。此外,新增的美国国债供应中的非短债部分,还是会主要被非银机构所吸收,从而收紧市场的流动性。不过,美联储负债端的Repo余额目前高达$2.61万亿,这个巨大的蓄水池一旦开始释放,依然可以对市场流动性产生兜底的作用。

精彩评论