头顶人工智能行业深度应用第一股上市的C3.AI$C3.ai, Inc.(AI)$ ,从上市之初就得到市场的高度关注,但上市之后,一年多的时间公司市值从200亿美金快速缩水至20多亿美金,上演了一场楼塌了的戏码,看傻了投资者,我们不仅要问,公司是发生了什么事情导致了现如今的局面?

谋士君认为,流动性退潮+自身业绩增速较慢+亏损持续扩大,是导致公司股价节节败退的根本,换句话说,公司的暴跌纯粹是因为估值倍数的压缩,也就杀估值。

接下来,我们就深度剖析一下这个公司:

C3.ai,Inc.是一家企业级人工智能软件公司。该公司提供软件即服务(software-as-a-service,简称SaaS)应用程序,这些应用程序能够快速部署具有非凡规模和复杂性的企业级人工智能应用程序,从而带来显著的社会和经济效益。所有C3.ai软件应用程序都可以部署在Azure、Amazon Web服务、AWS、IBM云、Google云平台或本地部署。该公司提供两个主要的软件解决方案系列:一是它的核心技术C3AI套件是一个全面的应用程序开发和运行时环境,旨在让它的客户快速设计、开发和部署任何类型的企业人工智能应用程序。二是使用C3AI套件构建的C3AI应用程序包括一个庞大且不断增长的特定于行业和应用程序的交钥匙人工智能解决方案系列,这些解决方案可以立即安装和部署。

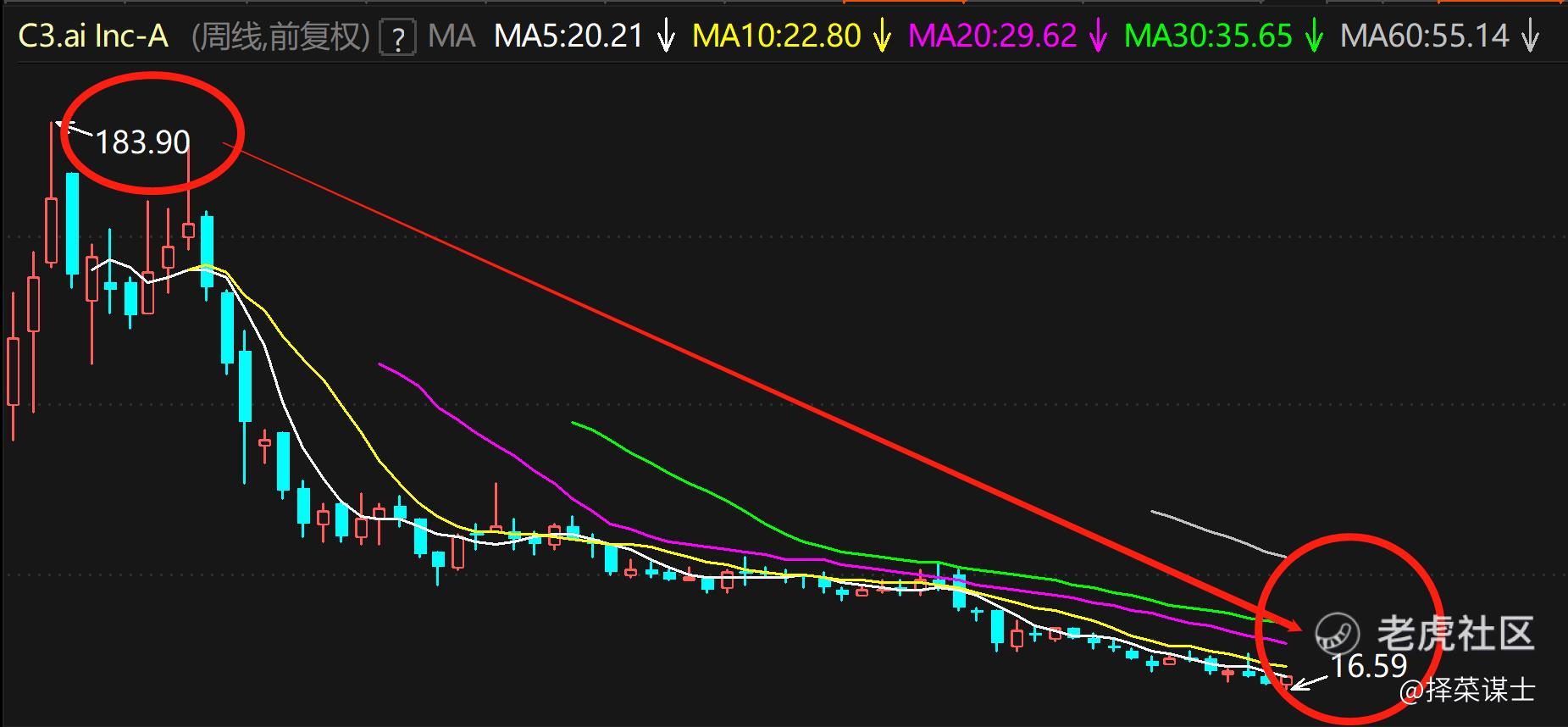

就是这样一个头顶AI光环上市的公司,从2020年11月登陆纳斯达克以来,股价就走上了惨烈的下跌之路,上市一年,公司股价从183.9美元跌至最低的16.59美元,跌幅高达85%。

一个IPO明星,为什么上市之后的日子却过得如此艰难呢?是什么出了问题呢?

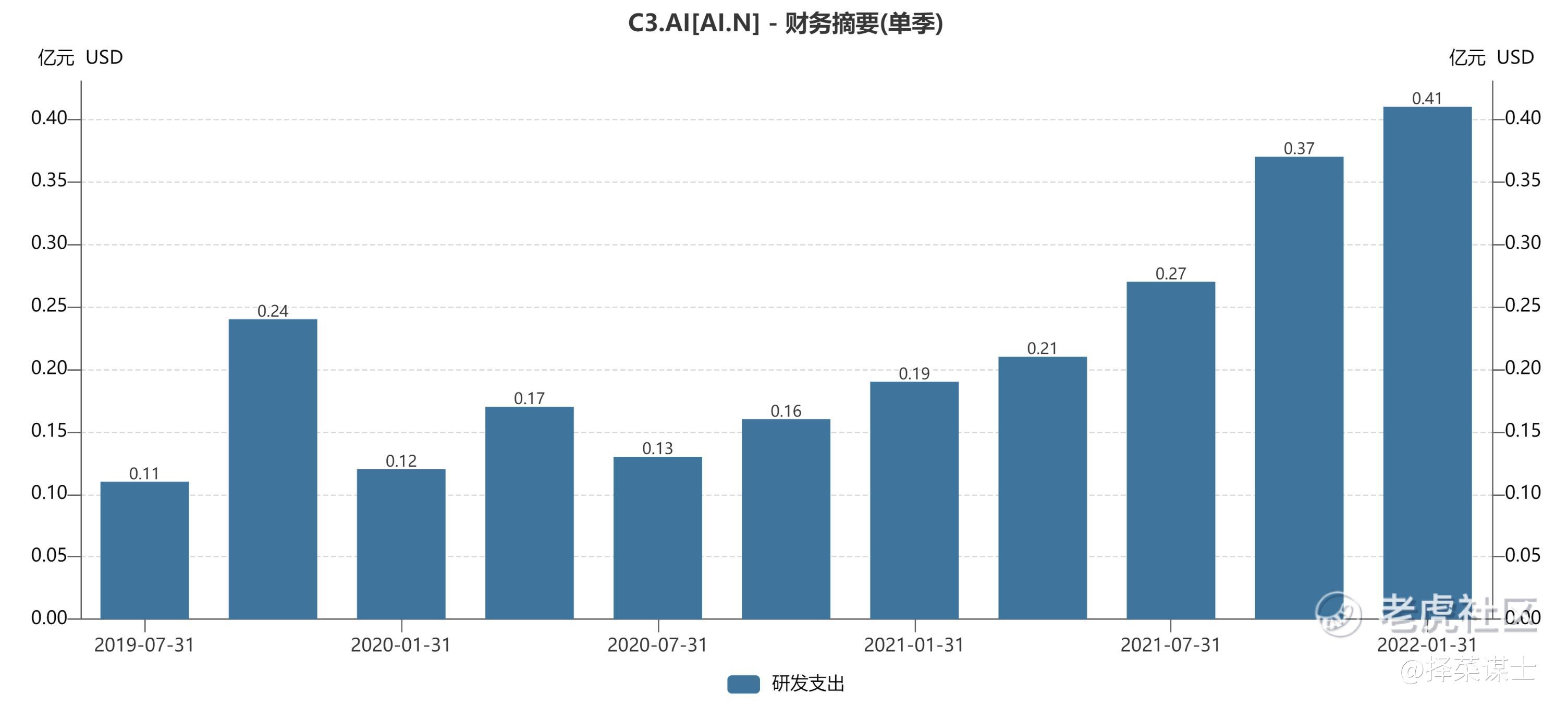

从业绩的角度来看,公司上市以后的业绩增速就一直不温不火,上市以后的五个季度收入增速都比较低,而且公司的亏损也在不断扩大,这就导致市场非常担忧,一方面公司的收入增速缓慢,表明公司的销售也并没有做的很好,销售打不开局面,AI企业高额的研发费用,C3.ai公司的研发占比一直超过50%,公司需要耗费大量的人力去调整AI模型,在销售打不开局面的情况下,就导致公司的亏损不断扩,这与市场的期待大相径庭,这样的业绩增速与不断扩大的亏损在疫情后时代变得越来越不讨喜。

这种情形,如果公司是2019年上市的或许情形就不一样了,2020年疫情以来,美联储开动直升机撒钱模式,不断释放流动性,导致市场上各种概念股鸡犬升天,尤其是云计算、元宇宙、AI等领域的公司估值更是奇贵无比,彼时如果能上市,头顶AI第一股名头的C3.ai股价应该能更坚挺一些。

流动性+行业远期愿景+公司的技术能力与壁垒,给了公司很高的上市时估值。从上图,可以清晰看到,上市之初的C3估值高达80倍PS,这是什么概念,意思就是公司1个亿的收入就要给80亿的市值,2个亿的收入就要给160亿的市值,公司高点市值接近200亿美金,这对于一个收入不足2亿美金的公司(2021财年),要撑起200亿美金的市值何其艰难。

那么要如何才能撑起200亿美金的市值呢?

两种可能性,其一,流动性继续保持宽裕,由外在的流动性来维持高估值;其二,通过自身业绩的快速增长来保持高估值,并通过业绩增长消化估值。

如果这两种可能性都不满足,那么公司必然面临的局面:杀估值。

去年以来成长股持续调整,三四季度更是在加息预期升温的催化之下加速下跌,越来越多的因为题材炒作而涨上去的题材股跌落潮头:

在这里,小谋士要跟大家讲一个关键点,为什么牛市时候,科技股总是最受欢迎,炒的最欢:因为牛市看终局估值,牛市时,大家都极端乐观,认为自己无所不能,对未来的想象很丰富,偏好终局估值,喜欢能讲长期逻辑的大故事:

特斯拉$特斯拉(TSLA)$ 就是个明显的例子,终极估值,全球一年一亿台新车销售,假设特斯拉几十年以后能占据20%的份额,那就是2000万台,单车利润10%-15%,平均单车价格30万,单车净利润就是3万-4.5万,乘以2000万台,那就是6000亿-9000亿人民币的利润,而且还有自动驾驶的订阅模式收费呢,对比起来现在的市值是不是很低?

牛市时,股票上涨快,机会成本高,弱势股票可能比较弱,强势股票就非常强势,20年这一波大行情里面的新能源汽车,包括特斯拉、普拉格能源、巴拉德动力系统等等以及互联网、云计算、元宇宙赛道里面的很多公司都炒作的特别离谱,大意就是牛市里面需要长期的大故事,而忽略掉估值,甚至是越高估值的公司炒作的越厉害。

但是一旦市场进入到流动性减弱的阶段,流动性开始退潮,这些讲长期大故事而且当下没有业绩支撑的行业就会遭遇灭顶之灾,过去几个月很多公司已经用血淋淋的悲剧证明了这个真理,云计算里面的很多高估值的公司shopify$Shopify Inc(SHOP)$ 、cloudflare 等、互联网里面的snap、pins ,元宇宙里面的Meta$Meta Platforms(FB)$ 、Roblox 、block 等,都证明了当流动性退潮,曾经故事有多美好,现在就有多受伤。即使是现在的科技股之王英伟达$英伟达(NVDA)$ ,当年18年熊市里面也面临过业绩放缓的暴跌。

熊市里面,因为经济放缓,公司业绩下滑,宏观因素,国际局势,导致人们都对未来比较悲观,不敢看远方,也看不到太远的地方,只关注当下的安全性,因此非常注重盈利的质量,注重估值与业绩的匹配度,PE/G,PB估值更常见,更加偏好低市盈率的公司,偏好防御性的股票。

所以进入到熊市,大家都对没有业绩支撑的题材股避而远之,如果这个时候,你还坚持在这些赛道里面,那么经历一轮惨烈的熊市以后,身价就大幅度缩水了,而且,本金安全是投资的第一要义。

莫斯科不相信眼泪,熊市不相信故事,因为人性就是这样,亘古不变,对于我们而言,明白本质才是最重要的事情,不要在周期高点,还依然去相信讲阿尔法的故事和逻辑,在市场已经又牛转熊了,还在相信远景的故事,所有没有的愿景都会经历 一波又一波的破裂,知道他真的美好。

所以,在熊市来临之际,对于我们而言最重要的是明白哪些是不能继续坚守的了,要适时离场,不要等到雪崩来了,做那片无辜的雪花。

精彩评论