每当股市来到关键点位的时候,消息面上总会出现更多意料之外的事情,这是上帝和市场常年保持的一种默契吗?

我来告诉你这一切都有多么巧合:

当标普冲破长期下跌趋势线后,刚刚完成50日向200日均线金叉的经典牛市形态的时候,鲍威尔的鹰派发言和意外亮眼的非农数据就让持续弱势的美元拔地而起,10年美债收益率刚刚好在200日均线上触底反弹。

而中国市场这边,沪深300指数也恰巧触及了从52周低点反弹达到20%的牛熊分水岭上,随着美元回马枪的出现,指数应声回落,中M 两边的摩擦也随之出现,恒生指数也刚好在850周均线下方止步连涨,开启了周线级别的回调。

这一切,都堪称完美。

当然,我不认为这一切全是巧合,一定有一只无形的手在悄悄的影响着三地市场,一些看似意外的事件也只是因为它在牛熊转换的边缘出手而已,

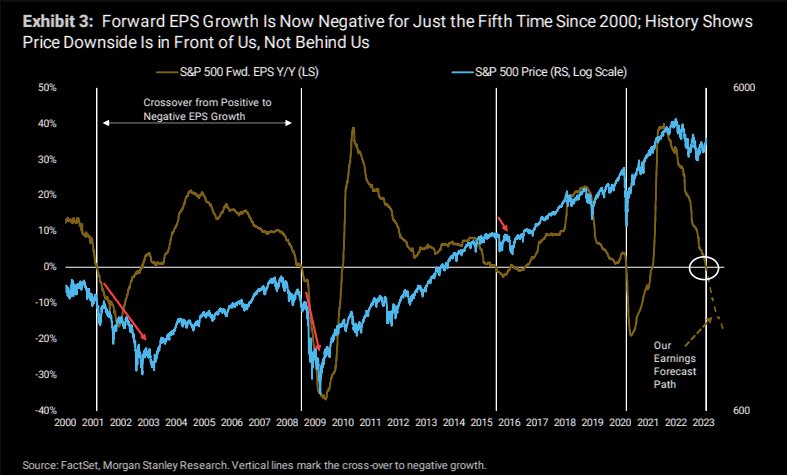

牛市不会那么容易开启的,脱离基本面越来越远的美股,其乐观的逻辑总有一天会被证伪,而后则开始向理性回归的动荡。高估值的科技股,小盘股,将会是重灾区。。。

被低估的鹰派美联储

市场刚刚被一阵鹰派押注的飓风洗礼了。

我们苦等的美元最后一涨,在弱势震荡周期的最后时刻终于出现,

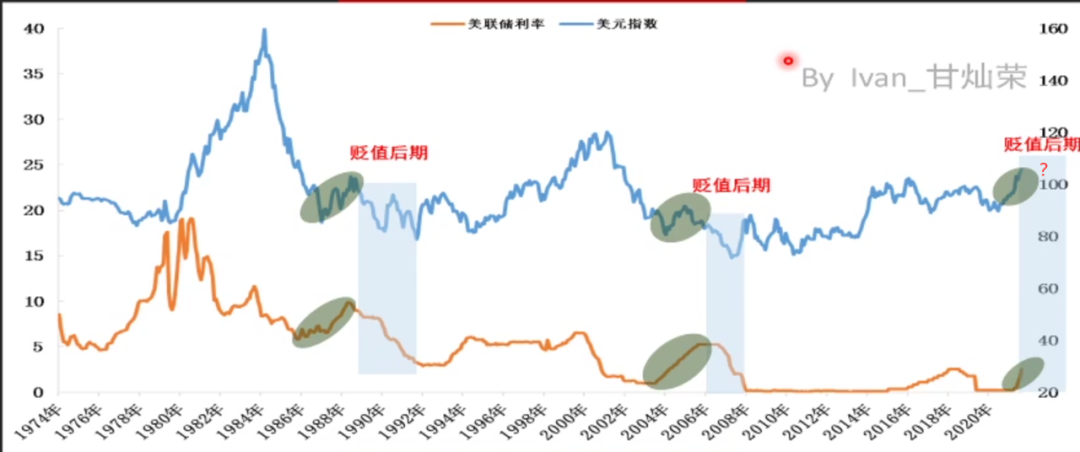

如果把美元走势的历史规律统计出来,你会发现,当下美联储刚刚开始加息不过一年多时间,远远少于此前两年左右的加息周期,而如果美元在这个点位持续回落,则意味着30多年来的规律将被打破,美元在美联储宽松周期开启前,提前进入弱势下跌趋势

这个逻辑终于在上周五,非农数据公布后被无情的证伪,结果大家都知道了,50多万人的非农就业数,超出预期的幅度如此巨大,让整个世界都深感意外,而这一切刚好发生在美联储官员三番五次的鹰派发言从不奏效的时候,这太过戏剧化的结果难免会引发人们的猜疑。

比如说,美联储会不会和美国劳工部商量好,发布了一个经过美化后的,高出实际数不少的数据呢?

不过市场从来都是数据决定论,你可以不相信美联储,不相信鲍威尔,但没有理由不相信数据,而让非农大超预期,可能也是鲍威尔们能在美股飞速进入牛市之前,在股价脱离基本面太多之前,把股市拖住的唯一办法了。

事实证明,方法奏效。

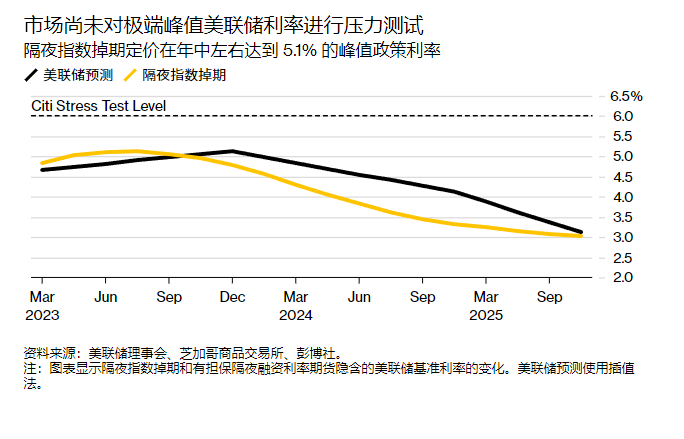

从彭博跑出来的利率期货市场对加息终点预期的变动曲线(红色)显示,非农数据后,对加息的终点利率预期几乎飙升到了今年以来的最高,降息预期(绿色)也随之大幅下降,市场的定价又回归到了1月份,鲍威尔做鹰派发言时候的样子

如果只看降息预期的话,从今年开始,利率期货市场对未来一年内降息的预期曾长期存在,而在非农数据公布后,这个对2024年1月之前降息超过40个基点的押注终于完全消失

我们来看下最新的加息押注

3月加息,5月加息7,6月加息的概率都在上涨。

美债利率市场也闻风而动:

10年美债收益率,在200日均线上完美反弹

美股的未来是多是空?

技术和基本面,一定有一个是错误的

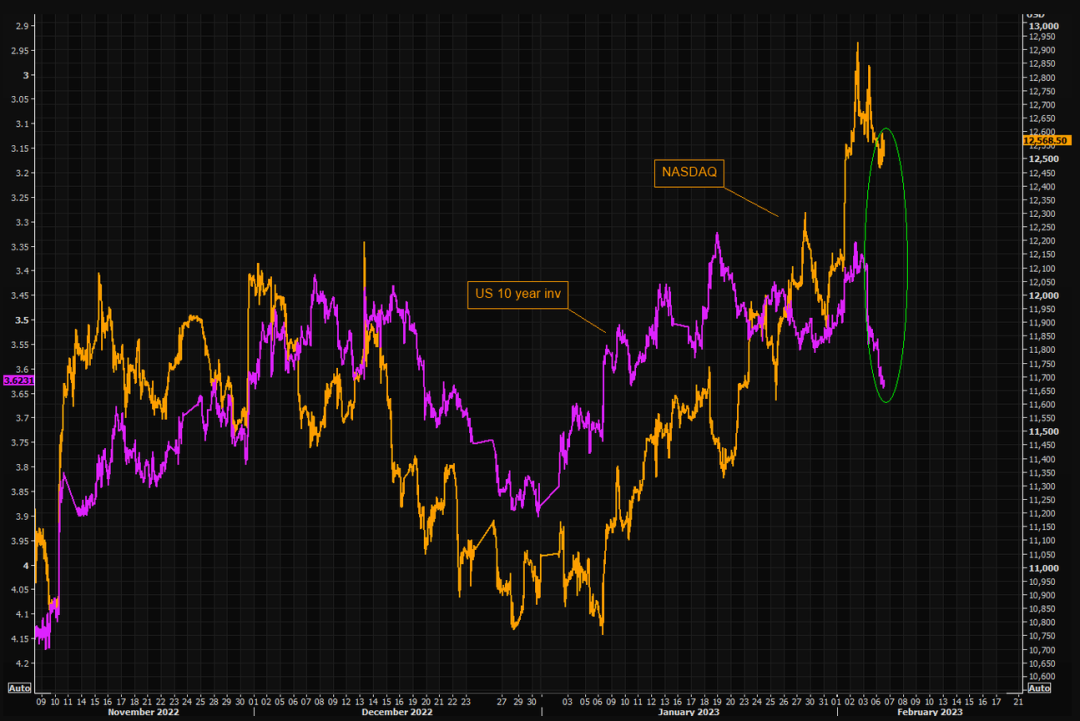

10年美债收益率长期以来是压制纳指走势的关键指标,背后的逻辑很简单,债券收益率的飙高,意味着无风险利率的上涨,压低了股市的估值,投资者对股市的风险补偿提出了更高的要求,这让大量的资金从股市流入债市。

所以你看,长期来看,10年美债收益率(红色,左纵轴倒置)和纳指(黄色,右纵轴)之间,保持着微妙的负相关关系,但现在,这个差距已经越拉越大

同样逻辑,也适用于5年美债收益率和标普之间的关系,目前的这个差距相比纳指来说更大

所以,如果美债收益率持续上涨的话,必然会对美股形成压制,而根据最新的市场押注,未来的加息终点已经有所抬高,超过了5%

而目前,2年期美债收益率期货的最高测试点位仅在4.7%,从这点来看,美债收益率仍有可能去测试前高,

那么。美元会在收益率的带动下再上历史高点吗?

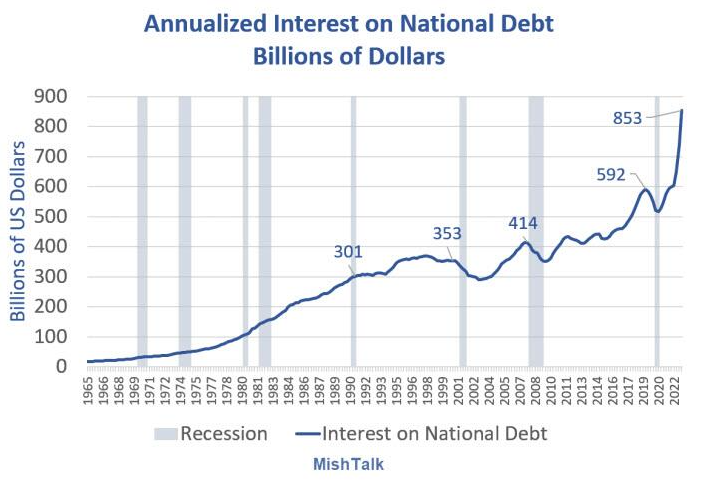

我们拭目以待吧,有一点比较确定的是,在高利率对市场造成严重的影响之前,美联储很难无缘无故的放弃加息,

也就是说,如果想让这轮加息周期提前结束,必然是以二级市场的大幅动荡或者是通胀率跌到5%以下为前提的。

我相信,只要美联储敢于持续的加息,这个动荡并不遥远,目前,美联邦政府的债务利息很快就要到达1万亿美元了

而标普未来EPS的增长已经实现自2000以来第4次为负的转变,从前3次看,标普所对应的跌幅显然不够

在最新的财报结果里,苹果去年的Q4收入下降了5.5%,净利润大跌 13.4%。谷歌的核心业务广告部门的实际收入为-4%。Meta收入-4.5%,每股收益也大跌52%。特斯拉虽然财报一如既往的亮眼,但收购推特造成自由现金流减少和未来负债预期也在影响着市场对这个高估值股票的定价,如果利率再度走高,科技股应该会首先感受到强烈的逆风。

但奇怪的是

技术面上给出的信息却恰恰相反

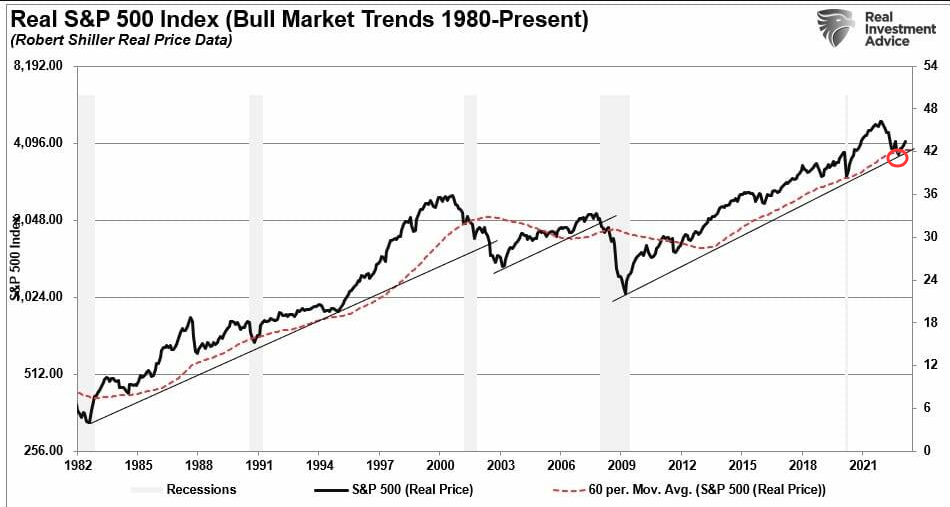

这正是我们感到市场复杂的关键所在,美股技术走势却相当乐观。

首先标普日k图上,50日均线已经金叉200日均,这是个短期非常看涨的信号,未来反弹可能仍有空间。

从中期形态看,标普刚刚完成头肩经的底部反转,并突破了250日均线,涨破长期下跌趋势线,给了短线反弹更大的刺激情绪,从boll指标看,标普触及了50日均线上方三倍标准差的位置,

纳指的rsi指标已经超买

所以,从乖离程度上看,美股很可能短线会有回调,和港A市场的走势一致,但反弹的走势却难以止步,毕竟标普已经涨破250日均线,我们在小红圈的每日复盘里,曾多次强调这个多空的分界线。

而长期的形态上,标普的牛市形态并没有遭到破坏

更有可能的情况是,美股在短线回调过后,将延续反弹,并和美元同步上涨,在未来的某个时间,美债利率和股价的差距足够大的时候,一场大幅的二次探底就开始了,不然,美联储怎么有理由开启宽松周期呢?

A股的调整也并未结束

沪深300指数在牛市边缘刚刚止步,随着美元的反弹开始,市场随之陷入调整,

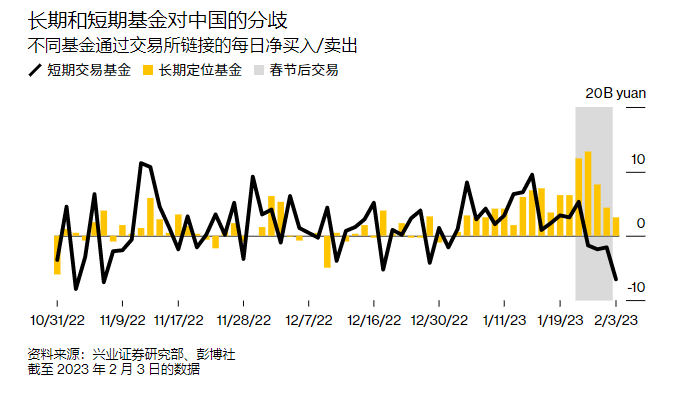

根据彭博的数据,1月份,全球海外资金曾增持了1400多亿人民币的A股,创下有史以来的最大单月流入量。但就在上周五,海外资金开始小幅卖出A股,结束了此前17个交易日的连续买入,

如果我们从分项数据来看的话,会发现长期和短期的基金对A股动作也有分歧,短期的在节后更倾向于卖出,长期的买入量在也节后不断减少,

这或许意味着短期调整的幅度可能会很大,而从调整周期上来说,不排除会有数周之久,当然,在美股的二次探底开始之前,A股向上仍有空间。

进入2月,股市的未来变得更加复杂,投资也会更加困难,A股市场上,之前积累了足够多涨幅的周期股,例如江西铜业,洛阳钼业,天山铝业等可能有很大的回调空间,而有着重组预期的中字头股票,基建,军工类基本面扎实的企业,在低位有着很大的入手价值。

先聊这么多,觉得写的还可以,欢迎来gonghao交流:第7交易员

$NQ100指数主连 2303(NQmain)$ $SP500指数主连 2303(ESmain)$ $道琼斯指数主连 2303(YMmain)$ $黄金主连 2304(GCmain)$ $WTI原油主连 2303(CLmain)$

精彩评论