昨晚鲍威尔讲话过后,美股市场突然爆发了一阵莫名其妙的狂欢,这让之前的看涨押注者们赚的盆满钵满,市场似乎只相信自己的预期,而完全没有在意鲍威尔到底在说些什么,这种把中性消息当利好的走势很是罕见,大概也只能出现在流动性不怎么充裕的年末。

我们先来看下鲍威尔说了些什么

鸽派意味的言辞:

放缓加息的步伐最早可能在12月的会议上到来。(这在之前美联储议息会后发布会上就已经说了的,而且已经被市场计价)

鲍威尔指出,美联储已经采取了足够的限制性措施,取得了实质性的进展,但还需要更大的覆盖。(这是对之前“利率峰值来到前”可以调整政策表述的最新修正,很可能是激发市场上涨的最重要的原因)

鹰派意味的言辞

美联储将需要一段时间的限制性政策

利率峰值可能比之前预期的更高一些

鉴于之前的政策已经取得了进展,但是否变的温和的时机讨论,远远没有控制通胀,

和继续将利率水平保持在限制水平所需的时间这样的讨论来的重要。

利率在何处见顶存在更大的不确定性

将需要一段需求持续放缓的时期。(才可以放松政策)

仍需要更多的证据表明通胀实质性的真实下降(才可以放松政策)

很奇怪,当我们把鲍威尔昨晚的讲话通篇盘点一下会发现,和11月初相比,新增的信息就只是承认了之前的货币政策取得了实质性的进展,但立马又把话锋一转表示:目前放缓政策,需要更多的证据证明:通胀已经见顶和需求正在持续性的放缓。并再次重申高利率会维持,而且终点会比预期更高。

这些话和11月初相比有什么不一样呢?

但尽管如此,市场只是相信了他们愿意相信的那部分,并开始了所谓鸽派发言后的狂欢,纳指期货拉涨超过4个百分点,几近熔断。

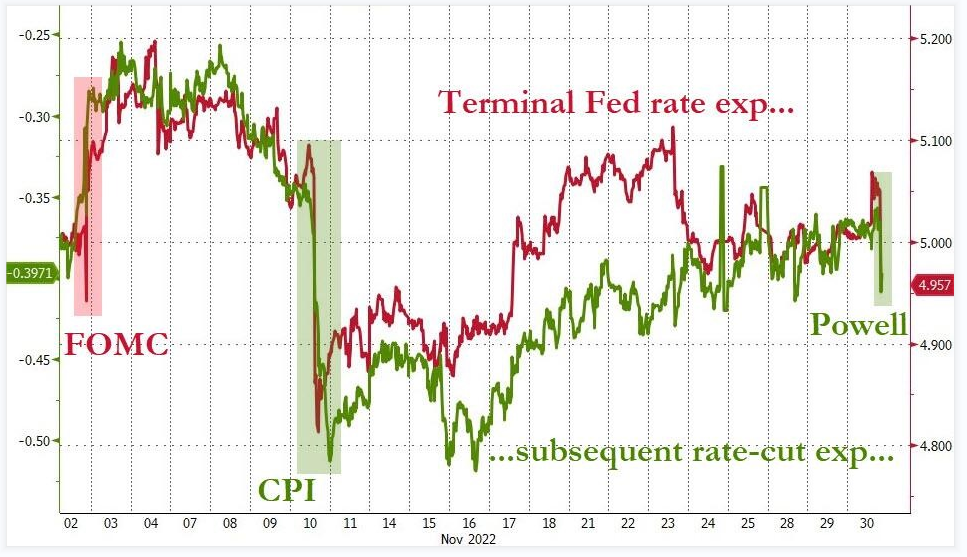

其实给昨晚大涨助阵的,还有一份悲观的美联储经济褐皮书,其中明确表示了,经济的悲观情绪再度上涨,增幅放缓,通胀可能将保持稳定或温和的进一步发展。上面的发言和这份褐皮书的组合,才把美联储整个鸽派意味完整的体现了出来,看看利率期货市场上的反应,对明年的加息终点的预期出现了近一周来的最大幅度下跌

明年的降息预期(绿色)也随之大幅提高

但如果我们把这两个预期走势的月度曲线拉出来,你就会发现,市场的预期虽说在大幅摇摆,但始终没有脱离11月初美联储议息会议前后的区域。

可以说,市场对利率的预期轨迹,基本保持不变

但有些生怕踏空的交易员们哪里管得了这些?

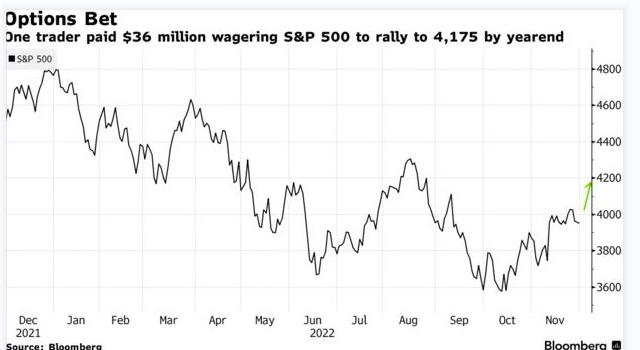

在昨晚的鲍威尔发言之前,就已经有人出了3600万的天价来押注12月末的标普年终点位在4175以上,这是可是期权市场上近期最大胆的一笔豪赌。而由于昨晚的暴涨,这笔押注在一夜之间的潜在收益率在150%以上。

相同的押注,在昨晚的期权市场上笔笔皆是,根据彭博的报道:有人在昨晚购买了7000份的标普500看涨期权,行权价为4150美元,每份合约成本21.6美元,收盘时,每份权利金翻了3倍。还有人在大涨期间大笔卖出了标普500的看跌期权并同时买入看涨期权,这份交易包括出售27000手1月到期行权价为3600的看跌期权,并购买9000手12月30日到期,行权价为4200的看涨期权。。。

通胀,这个在之前一年多的时间里,长期压制全球股市上涨,让美元保持高位强压,导致外资回流美国,非美兑美元持续贬值的最大因素,真的在缓缓松动吗?

不管真实的情况是怎样的,但市场确实已经用真金白银在押注这样一个前景:随着美国经济放缓,需求减弱,中国这边也在reopen的预期下在将全球供应链逐步打通,未来让美联储加息的动力已经在逐渐消退,随之而来的,就是股市的触底反弹,和经济需求的逐步回暖。

但恰恰相反,我们觉得当前市场的一切走势,很可能都是假象,这个太过美好的前景预期并不是未来世界经济真正的发展方向

一个来自于美债市场的重大变化

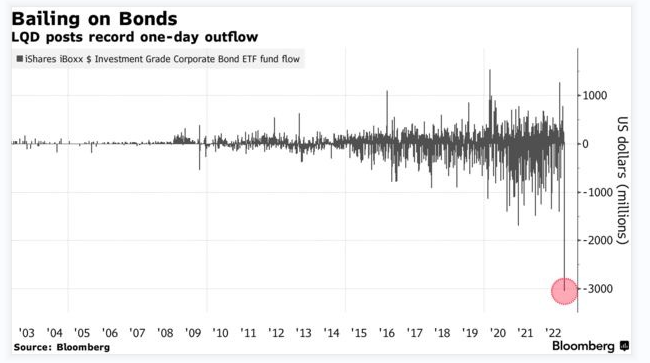

今天的分享,最重要的情报不是上面期权市场的,而是来自于美债市场的悲观变化,和之前资金大笔押注美元在明年大跌不同,有30多亿美元的资金似乎并不看好美债收益率的持续下跌,在美债市场刚刚走势底部形态的时候,选择撤出债券市场。

本周一,有超过30亿美元的资金退出了整个市值规模为360亿美元的ishares iboxx 美元投资级公司债券ETF,这是这只ETF成立以来最大的单日资金流出

流出规模更是占到了整体市值的大约8%。而目前美国的国债市场深度(以国债买卖中出价方和对手盘的数量比来计算)已经下跌了大约60%,和之前2008年危机时期持平。

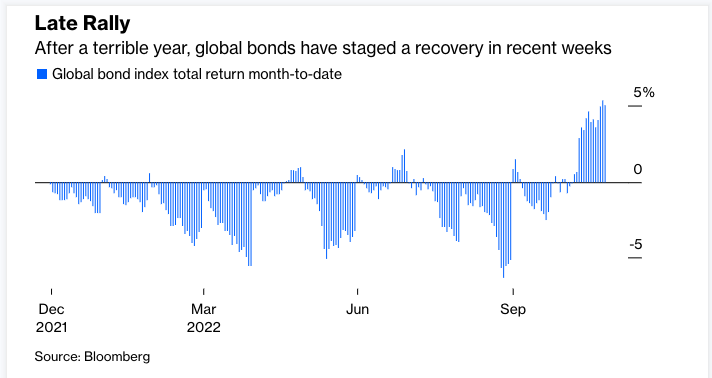

但恰恰是流动性不断撤出美债市场的时候,全球债券价格在未来紧缩预期不断减弱的刺激下,走出了一波反弹行情

这个全球债券指数的反弹幅度,是两年来最大的,但大资金的撤出给了债市反弹一个大大的问号:

要知道,固收市场并不比期权波动巨大,期权市场的押注只是一时的变化,而固收的波动幅度小,收益周期长,他们的押注的往往是一段时期的市场走势,就比如现在,在很多债市资金并没有跟涨债市价格的情况下,美债收益率的下跌真的可以持续吗?

从2年期美债收益率的变化上看,顶部形态已经非常明显了

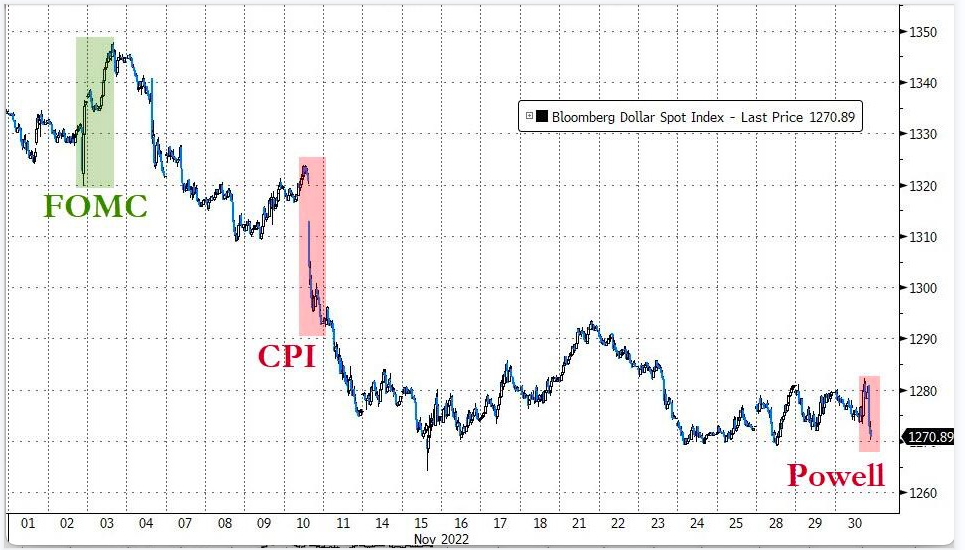

而且经过了昨晚鲍威尔的讲话,2年期美债收益率期货价格已经跌破了50日均线,似乎要回测4%收益率以下的位置。美元也在昨晚暴跌后,来到了11月中旬的支撑位上

而加息的预期走势表明,12月加息75个基点的可能性已经大跌,基本锁定50个基点的位置,明年2月加息50个基点的概率只有45%,

目前的利率上限是4%,假设未来两次加息是50和25,那么利率上限也应该是4.75%,远远高于目前2年期美债收益率的计价的。

鸽派引发的波动又一次过头了。

如果美联储想要持续对通胀保持压力,那么现行基准利率上限起码应该高于通胀率,让实际利率大于0,而当前的实际利率只有-1.14%,很显然,加息的路还有很远,而在实际利率高于0轴以上后,利率走廊上限要保持和实际利率有3个百分点左右的差,才可以到达终点:

根据市场上流行的算法,如果想让美国通胀率从8%降到2%的目标位置,名义利率起码要加到6%。而衰退的冲击很可能等不到6%的出现就已经到达,所以你看,市场现在对加息放缓这么乐观,是不是有点不正常?

更何况,每次熊市触底期的标普市盈率都在20以下,现在估值还在28以上,现在就押注市场翻转,是不是有点太冒险了呢?

一个原油价格,撬动全球市场变化

最后聊一下原油,你有没有发现,原油的涨跌和整个市场的走势逻辑有些不通?

美国原油期货价格在75美元以下的位置触底反弹,已经破了之前的新低,但随着中国REOPEN的炒作,需求的回暖预期让原油又重新涨了上来,但这个涨势可能并不能持续。

作为全球通胀和风险情绪的风向标,原油一直都收获了最高的关注度,因为它的下跌意味着经济需求的降低,紧缩政策的放缓,而它的上涨意味着需求的回暖,但紧缩政策的加码,本身就是个非常矛盾的存在。

但从很多指标上看,原油的需求确实是在走低的,这在欧盟出台限价讨论的时候,原油曾一度大跌可以看出来。

想想看,只有欧盟原油的补库存周期结束了,需求出清,出台限价才有意义,否则,限俄罗斯石油的价格,只会便宜了中印。而且从之前原油期货价格结构上看,需求变淡的计价是最近才开始的,而且近月对远月升水幅度已经暴跌到0以下

过去10天来wti期货价格节奏的曲线变化:近月升水在快速降低

这些天,有大量的机构资金已经撤出了能源类标的的多头头寸,这让衰退的预期变得更加强烈,更重要的是,随着美国经济的降温,码头的船舶拥挤程度正在大幅暴跌

集装箱的运价暴跌

这其实都指向了一个结果,就是油价的下跌和物价的持续下降。这当然是利好短期的股市,但随着昨晚褐皮书的出现,乐观的市场很可能已经透支了鸽派的预期。

接下来,事情就不会那么顺利的发展了。

原油,作为全球主要经济体遭受输入性通胀的最强撬棍,他保持高的价格,一方面能让美国的能源出口企业保持收益,帮助美财政部减轻赤字,另一方面,也可以输出通胀,让非美货币持续兑美元贬值。

虽然高油价是把双刃剑,但只要控制的好,美国仍然可以利用他来获取更多的国际利益,所以owen觉得,美国并不会希望原油的崩盘出现,同样,过低的油价也不会是俄罗斯,中东等大体量原油出口国看到的。

你别忘了,美国可是说了要在70左右补充战略储备的,这个算不算是个远期卖出看跌期权的位置呢?

所以,过去一年来类似的剧本还会重复上演,美元在近半年内不会就这么跌下去,而是会在市场最乐观的时候,突然杀一个回马枪,对国际资本完整最后的狠狠一割!

只是节奏,在当下的市场很难把握,关注gongzhonghao:第7交易员,会持续给你推送价值解读

$NQ100指数主连 2212(NQmain)$ $道琼斯指数主连 2212(YMmain)$ $SP500指数主连 2212(ESmain)$ $黄金主连 2302(GCmain)$ $WTI原油主连 2301(CLmain)$

精彩评论