昨天,意料之内的央行降准终于在周五落地 ,但和媒体圈一片疯狂的喊涨之声相比,市场却显得要冷静的多。

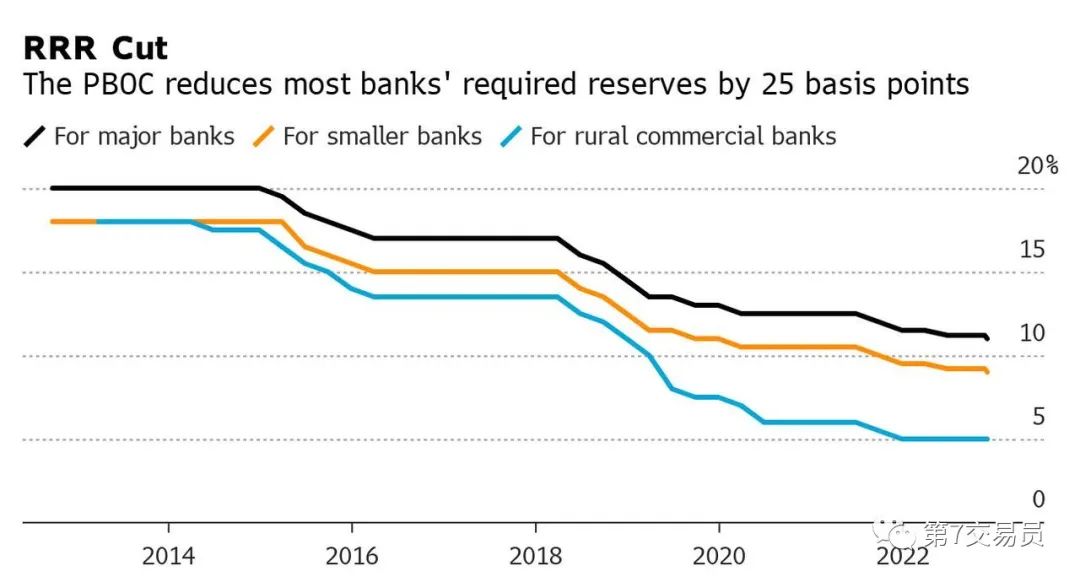

不管是两天前国常会上提出“适度运用降准等货币工具”之后,还是在昨天央行宣布下调25个基点的存准金率之后,A50和沪深市场都没有像样的突破行情,特别是上证指数,一周以来,始终在60日均线的压制下被按住,波动也是越来越小。

全球最大的两个经济体的股票市场,总保持着一个微妙的默契,相比上证指数在60日均线上的停滞不前而言,标普在200日均线上受到的压制则更加明显,

从技术图上看,标普的10月反弹和6月反弹的主升浪在节奏和幅度上形成平行,未来在这个点位遇阻回调似乎是大概率的事情

如何给降准的利好定价?

首先,这是央妈在今年的第二次降准,幅度和4月份的一样,都是全面降准25个基点,但相比去年7月的50个基点和12月的25个基点相比,力度还是在边际减弱,而且时隔的时间也在慢慢拉长,有国内的分析机构评估说,这很可能是近一段时间来的最后一次降准,所以影响上可能并不如我们想象的大。

但好就好在这次降准的释放是在国内市场计价了之前的所有利空风险之后,刚刚从估值底部走出来的时候,相比美股,A股的估值可以说已经出现了明显的估值洼地,从数据宝的统计上看,现在上证和恒生的整体估值已经是世界主要市场中最便宜的了

即便是和历史上重要的底部相比,这个上证指数的底部也并不贵

而从MSCI中国指数走势上看,当前的点位已经和2016年初持平,而且价格已经是比前4年内所有的危机事件的时候都低了。

所以,这个时候的任何利好都是加分项,即便是短期指数上没有反应出来,但仍然对长期的整体估值抬升有好处;

这点上,我们可以从银行和地产板块的猛涨看出来,这一周内,材料类,基本金属类的周期股涨幅也都不错,虽然市场增量并不明显,但存量市场上,资金已经开始敢于向资金密集型和有着明显前景的价值股上押注了,

这是我们必须要看到的好现象。

其次,这次降准已经是在所有人的预料之内的,无论是力度还是时间,都没有丝毫超出人们的预判,所以市场已经完全计价了降准的影响,以至于上证的波动并不大。

但你要注意到另一个市场疑点:

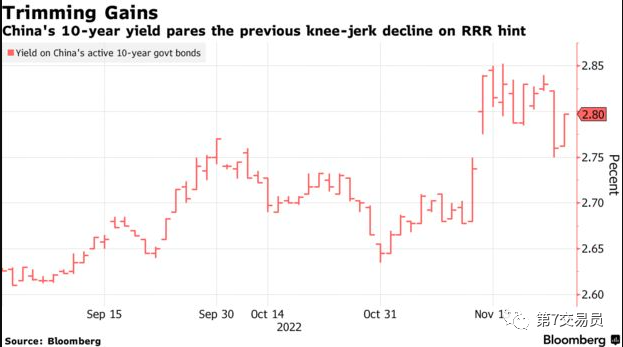

降准带来的国债收益率的降低并不大

降准相对于经济的支撑作用而言,仍然是主动提高金融机构内可贷出的资金量,增加了货币的供应,从侧面来被动降低资金的使用成本,效果上,并没有直接降息明显,因为并没有直接刺激到货币需求的增加,更何况,这次降准其实是对冲了我们金融体系内大量的债务到期的风险的,所以留给借贷市场上,压低资金成本的作用其实并不大。

我们来看,在本周三国常会上宣布要“适时适度”的使用货币工具保持流动性合理充裕的时候,交易最活跃的10年期国债收益率仅小幅下跌到2.75%,但一个交易日后,主权债的价格则又再度下探,10年国债收益率又回升了4个基点到2.8%

所以整体上,资金成本的下行趋势并不明显。

所谓降准,就是降低金融机构在借贷出去资金后,留在自己体系内的风险准备金的要求,这个准线越低,意味着贷出去的资金越多,而企业如果在向银行借来一大笔资金后,又把资金以存款形式存入银行,那么银行仍然是可以将这些钱视做可贷资金的,所以降低存款准备金的另外一个好处是,提高了货币流转的次数和效率,也就是我们常说的,提高了货币乘数。

截止今年9月,中国体系内的货币乘数大概在25左右,而这次释放的长期基础货币金额在5000亿元,经过货币乘数的换算,这笔增量资金应该有十多万亿,那么对国债的收益率的降低应该是个不错的提振,但为什么国债收益率上的变化这么小呢?

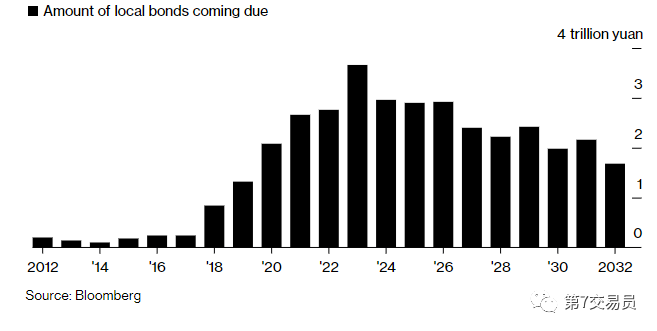

原因可能有两个,一个是派生出的资金刚刚好对冲了大量的金融体系内的债务到期。

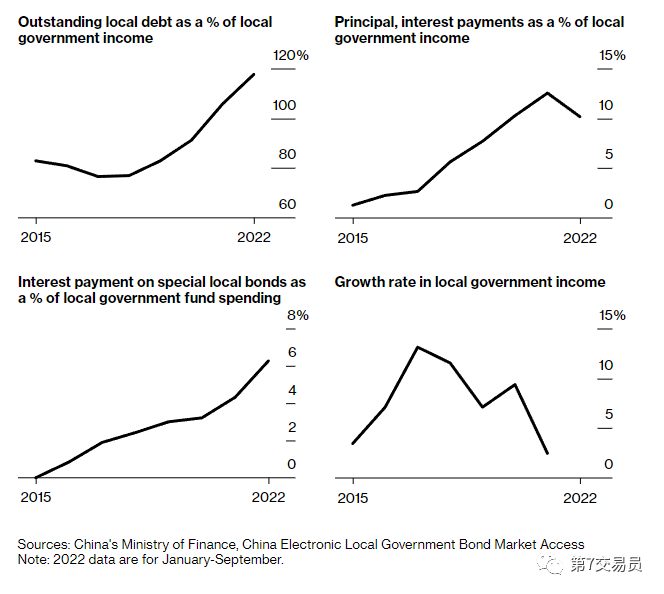

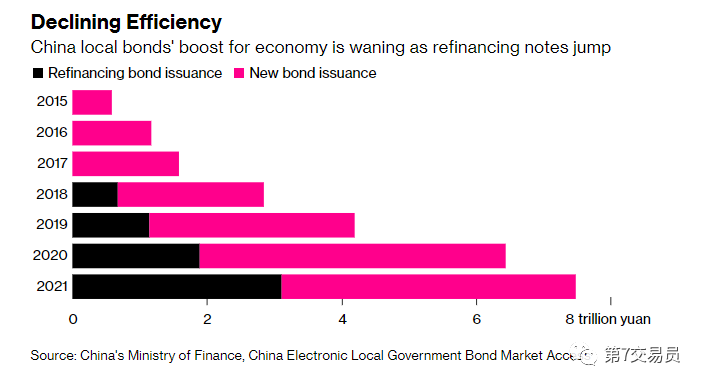

来看一下今年1到9月份,中国财政部和中国地方ZF债券市场上统计来的数据,以统计到的31个政府的未偿还的地方债务为例,这些债务占到地方ZF收入的百分比都已经很高

而且,地方专项债的利息支付占地方资金支出的比例也是在持续提升,而所统计下的地方政府的收入增长率却在降低

根据彭博的数据统计,未来五年地方ZF要陆续偿还的债务已经过万亿,

另外,12月份,国内MLF到期量仍有5000亿元,加之实体有效需求偏弱,商业银行续做MLF动力有所不足,而8月份、9月份和11月份MLF均缩量续作,导致基础货币减少,所以这次降准的最大意义其实就是对冲了上述的债务到期和中期借贷续作的资金量减少。

Owen想多说一句:为什么地方债的占比在持续提升,很大一个原因就是土地财政的低迷,在很长一段时间内,土地出让收入占有地方政府的收入大约 是30%,这块收入的不断下滑,让地方主要依托专项债的发行来刺激地区经济回暖,收入的下滑,又让债务的本息成为了持续增加的负担。

所以,地产业的回暖还是更重要的事情,我们对地产的支持措施一直再加大力度,从对开发商担保借贷,到直接借贷,而且目前还下调了多地的首付比,从地产板块的股价回暖可以看出,越来越多的人已经相信,随着地产市场的资金链问题得到缓解,整体经济也将走出低迷。但,这需要时间和事实的验证。

放眼全球,债市上的问题

都是走出市场底部的核心问题

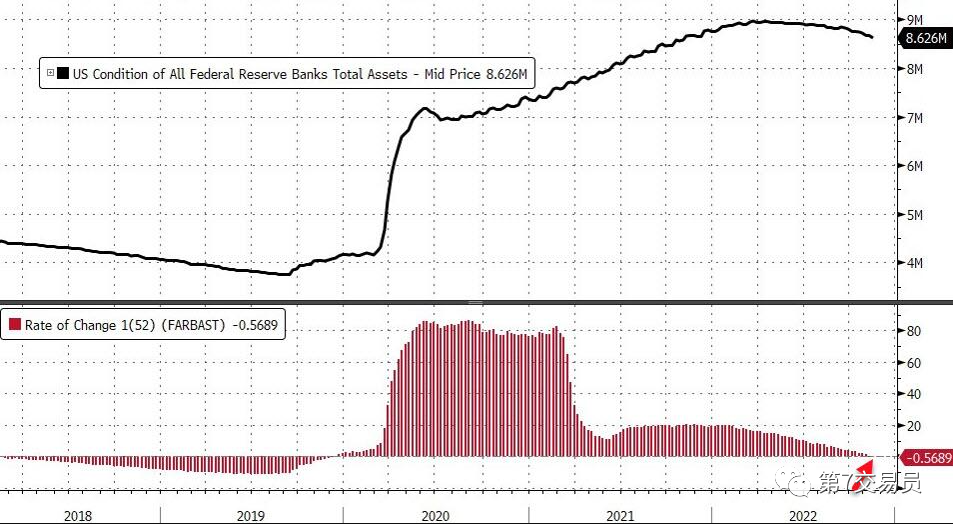

美国的债务问题要比我们这边更加危险,随着美联储缩表进入深水区,最新一期的数据表明,美联储资产负债表的金额变动同比上年开始收缩,这是2019年12月以来的第一次

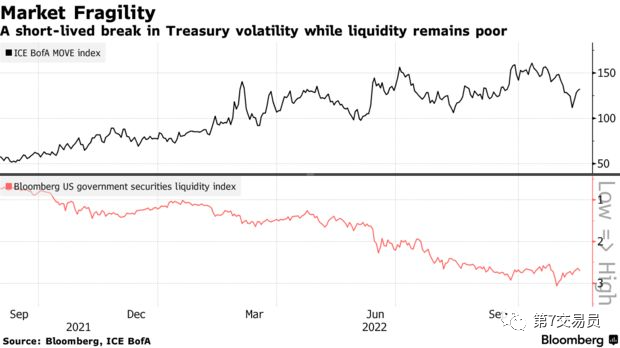

从美债的流动性指数上看(下图红线),虽然流动性在近期有所改善,但整体还是处于两年以来的最低位置,而债券的波动率指数(下图黑线)已经攀升,似乎预示着美债新一波波动的再起,

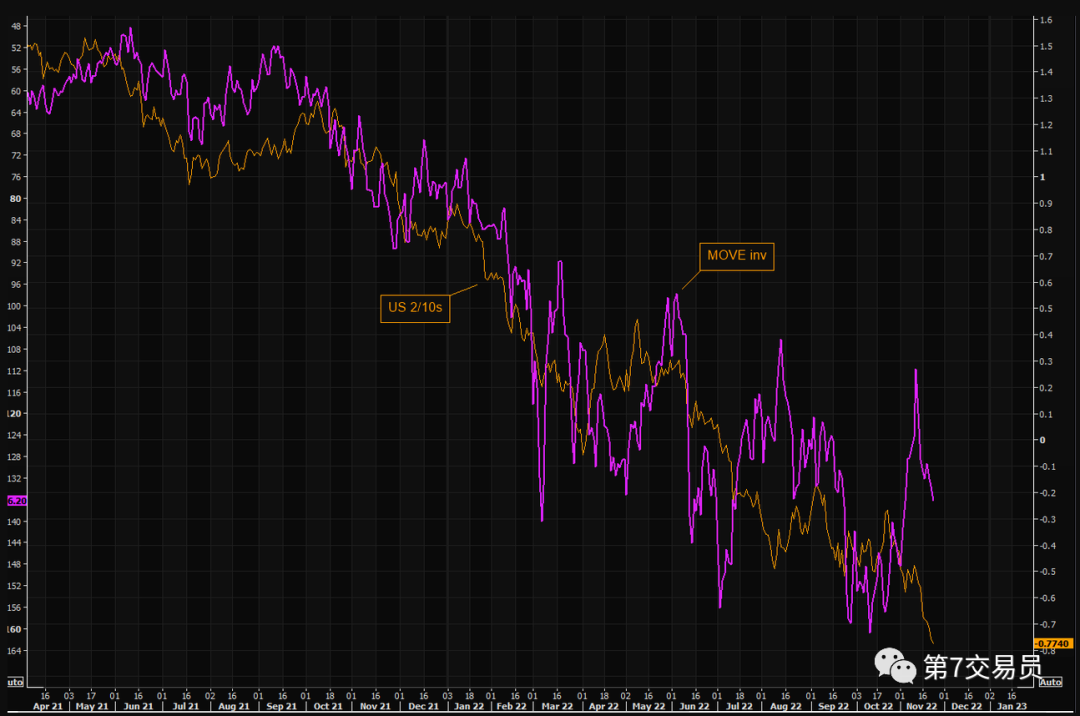

我看2年和10年期的美债收益率期货的走势,已经跌到了支撑位上,新一轮收益率的攀升也有可能在下周开始。

而随着波动率指数的上涨,2年和10年美债收益率倒挂更为严重,衰退的预期越发明显

更多的美债和美元逻辑请回顾:突然有人大笔押注美元的崩盘

但我们始终认为,再衰退冲击之前,美元起码还有一次的大幅窜顶,不然,如何完成强美元对国际热钱的最后狠狠一割呢?

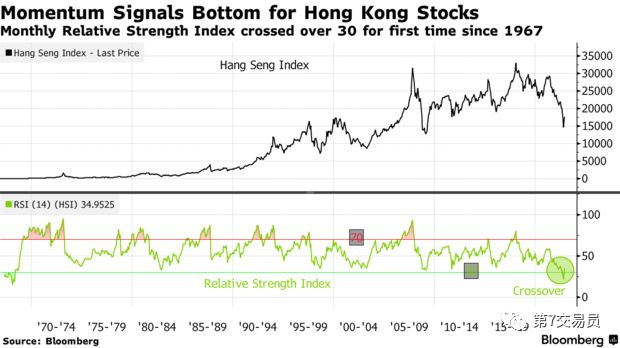

而港A市场,可能最后的风险就是扛住美股二次探底的外围动荡,最坏的时期已经过去了,特别是港股,长期走势上,底部形态已经非常明显了

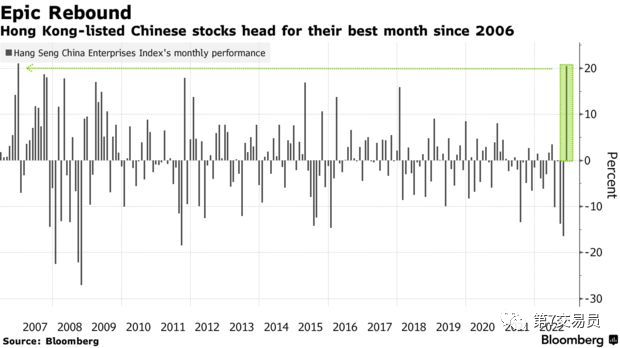

长期恒生指数RSI指数,已经在触及了1967年以来的超卖指数后开始反弹,而月线涨幅,已经来到2006以来的涨幅之最

未来,我相信港A市场向上的空间仍然不小,尽管近期的动荡可能会持续袭扰,毕竟三节来临,圣诞节,感恩节,和中国的春节,资金谨慎是必然的。

而即便是海外市场的衰退爆发,中国相比欧洲,中东,拉美,日韩等其他国家而言,仍然是最安全的,所以不论是找估值洼地,还是找避险地区而言,中国都不会被资金忽视。

你说呢?更多的量化回测数据,可以持续关注gongzhonghao:第7交易员

$SP500指数主连 2212(ESmain)$ $道琼斯指数主连 2212(YMmain)$ $NQ100指数主连 2212(NQmain)$ $黄金主连 2212(GCmain)$ $WTI原油主连 2301(CLmain)$

精彩评论