SMCI又活了![财迷] 曾靠 $英伟达(NVDA)$ 而崛起的 $超微电脑(SMCI)$ ,在22年初至24年3月间股价狂飙超过20倍,风光无两。然而,由于审计和合规问题,smci股价在过去6个月跌超76%,甚至安永也辞职了,更是推迟了财报的发布,公司一度面临退市风险[流泪]。

好在近期 $超微电脑(SMCI)$ 又宣布成功聘请新的审计师,并向纳斯达克提交了符合上市要求的计划。受此利好推动,smci股价从谷底反弹,三天内暴涨50%![看涨]

那么,当前持续大涨的SMCI,还有可能继续走出轧空行情,持续上涨吗?还是仍有退市风险?当前我们应该如何操作SMCI?

以下是各位虎友的观点,你是否认同?[你懂的][你懂的]

看多:

做空盘暴涨。找到新的审计,大概率不用担心退市了,会不会走出轧空的走势呢

SMCI已经有过一次退市经验,极大可能化险为夷。

看多 短期40,中期60...长期100以上

有英伟达大腿,肯定要撑住,继续看好

文章要点:

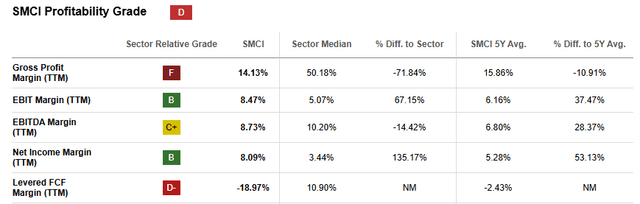

尽管近期波动很大,但SMCI 在强劲增长、贴现估值和潜在监管解决方案的推动下,提供了一个引人注目的风险回报机会。

关键的催化剂包括提交给纳斯达克的合规计划、特别委员会的无欺诈调查结果以及稳固的合作伙伴关系,尤其是与NVDA的合作伙伴关系。SMCI 强劲的增长轨迹,以 181% 的同比增长和开创性的直接液体冷却技术为亮点,为其未来的收益奠定了良好的基础。

在保守的假设下,DCF模型也显示与当前水平相比有2倍的显著上涨潜力。48美元的目标价代表大约12倍的远期市盈率倍数,但仍远低于24.2倍的行业中位数,如果公司成功应对监管挑战并继续执行其增长战略,那么还有进一步上涨的空间。

SMCI保持着相对强劲的资产负债表,现金为21亿美元,总债务为23亿美元,净债务状况为2亿美元。最近经营现金流的改善在2025财年第一季度达到4.07亿美元(环比增长1亿美元),这表明公司有能力在当前挑战下产生大量现金流。

看空:

找到审计师的市场情绪这波爆发的很猛,但超微的危机不止这些,确实有可能被司法部制裁,关于变相出口芯片给被制裁国家的。现在还在查,跟财务造假相比,这个问题更大,在结果出来之前,看空。当然不排除有些人觉得审计师既然敢接,那就代表超微的问题不大,继续看多。

1消息出来暴跌2财报不及跌3报告没交跌4次次让人失望,那几次失望才能止损呢,对于传出基本面出问题的公司

说实话,也没宣布啥大问题解决了,也没啥特别的超级大利好,大家这么兴奋干嘛,到时候要是财报有问题,还不是得跌。

消息面基本面都没啥支持他涨起来的理由啊

长期还是看跌哈,声誉没了,一切都完蛋了

文章要点:

超微电脑的麻烦这就完了吗?恐怕未必。

在2023年3月9日时,超微电脑才宣布聘请安永作为其截至2024年6月30日止财政年度的独立审计师,而原审计师德勤的职责则到截至2023年6月30日止的财政年度。

没想到才刚换了审计师不到一年,一篇做空小作文就将矛头指向超微电脑的财务造假,令安永如坐针毡,并向其列出多项问题,超微电脑成立委员会,采取一系列补救措施增强其内控,但安永还是于今年10月辞任。

现在立信接手,是不是就意味着超微电脑的审计问题能得到解决,而避免从纳斯达克交易所退市仍是未知之数。

另一个更棘手的问题是,最近有传言指 $英伟达(NVDA)$ 的Blackwell或存在散热问题,这可能进一步延迟英伟达AI芯片的交付。

超微电脑于11月18日宣布推出性能更高的SuperCluster——一款采用英伟达Blackwell平台的端到端AI数据中心解决方案,若Blackwell延迟交付,超微电脑的高成本库存将进一步积压,将影响到其营收状况和利润前景。

为解决相关问题,英伟达或与 $台积电(TSM)$ 加紧优化生产流程,若配置更改影响到超微电脑解决方案的适用性,或招致更高的成本和风险,超微电脑的危机或尚未过去。

当前我们如何操作

关于超微电脑sell call操作的一些思考:截至目前,对目前的期权情况走了一个大致的判断。第一,昨天之前,权利金价格为什么如此之高?是因为市场对是否能出具财报从而是否退市带来的不确定性的定价,所以今天以后,期权的all和put的买方大概率都吃亏(权利金太贵,类似于特朗普当选后的特朗普科技)。第二,今晚开始,IV(波动率)会下降,再做期权的卖方可能就不划算,。第三,今晚如何操作?思考超微电脑利好落地后,后续是否还有边际变化?目前看大概率没有。加上美股有调整压力(主观判断),后续易跌难涨。如果开盘call的价格快速大幅度上涨,我会继续sell call。

平仓一半期权,将成本降为负数,剩下一半期权可以放心赌了。

之前买call的基本想法是,我认为,股价当时已经跌到,清零和大幅回调的临界点,任何一点利好消息,都会上涨。当时call期权并不贵,值得以小博大。

文章要点:

SMCI超高波动率带来投资机会,如何做空高波动率?

在期权中,做空波动率的策略主要是通过卖出期权来赚取时间价值,因为当波动率降低时,期权的时间价值会缩水。以下是几种常用的做空波动率的策略:

卖出跨式(Straddle)或宽跨式(Strangle)策略

卖出跨式:同时卖出相同行权价的看涨期权和看跌期权,通常在预期标的价格会稳定或波动不大时使用。

卖出宽跨式:卖出不同行权价的看涨和看跌期权,适用于预期波动较低,但不确定具体价格方向的情况。

注意事项:跨式和宽跨式策略都是裸卖出策略,风险较高,波动率回升或价格剧烈变动会导致巨额损失。

铁鹰式价差(Iron Condor)

在标的资产价格两侧分别卖出看涨期权和看跌期权,然后在更远的行权价分别买入看涨和看跌期权作为保护。

适合于预期波动率较低或价格变化有限的情形,因为该策略在高波动市场中容易亏损。

铁蝶式价差(Iron Butterfly)

类似于铁鹰式,但与跨式组合类似,选择中心行权价卖出看涨和看跌期权,然后在两侧较远的行权价上买入看涨和看跌期权。

此策略的收获也来自低波动,但收益空间和风险相比于裸卖出跨式更为有限。

日历价差(Calendar Spread)

通过卖出近期的期权、买入远期的期权(行权价相同)实现做空波动率。

如果波动率回落,近期期权贬值较快,而远期期权价格相对持稳,有利于获利。

卖出单腿看涨期权(Short Call)或卖出单腿看跌期权(Short Put)

当标的资产预计波动较小或不涨不跌时,卖出看涨或看跌期权都可以赚取期权时间价值的损耗。

这种单腿策略风险较大,通常适合对标的走势有较强信心的情况。

比率价差(Ratio Spread)

卖出多张期权合约并买入少量相同类型的期权合约,常用于预期波动率降低的情形,尤其在价差策略基础上增加卖出头寸。

在波动率降低时,卖出的期权数量增多有助于增大收益,但风险也相对提高。

各位虎友:

你怎么看SMCI后续行情?你认为会涨还是跌?

你当前准备操作SMCI吗?准备如何操作?

欢迎在评论区和投票中表达你的观点[你懂的][你懂的]

精彩评论