1. 全球负利率时代的正式终结

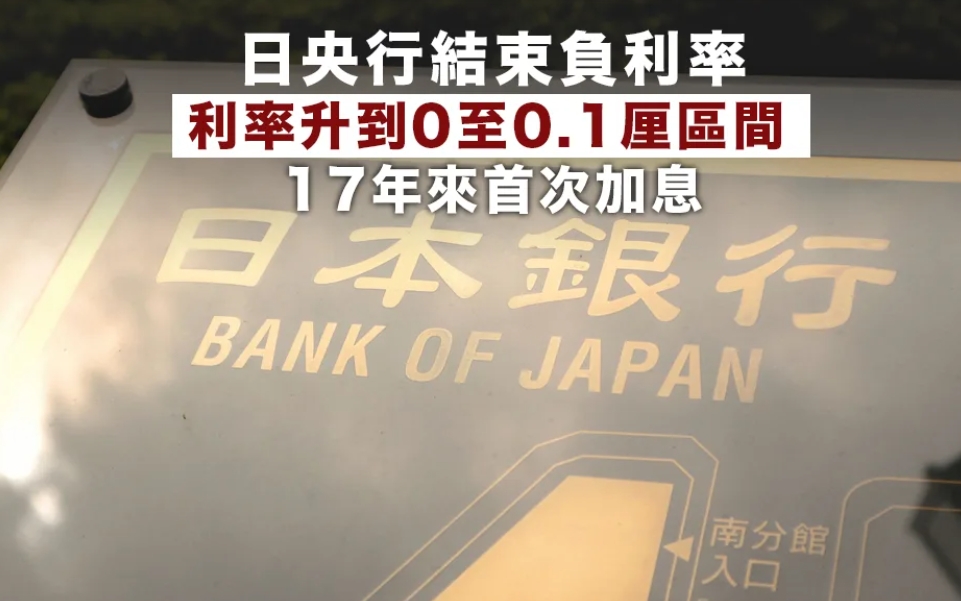

日本央行于19日结束了为期二天的货币政策会议,并决定将政策利率设定在0%至0.1%区间,这是日本央行自2007年2月以来,时隔17年首次加息。

日央行将短期利率从 -0.1% 上调至 0% 至 0.1% 左右。

日央行放弃了收益率曲线控制(YCC)政策,但承诺继续以“大致相同的数量”购买日本政府债券。

日央行将停止购买交易所交易基金(ETF)和日本房地产投资信托基金(J-REIT)。

日央行承诺逐步减少购买商业票据和公司债券,目标是在一年左右停止这种做法。

至此,全球负利率时代的正式终结(过去数年来,日本央行一直是全球仅剩的一家维持负利率的央行)。

这一个历史性的转变,也是世界上最激进的货币宽松举措之一的最大幅度回落,该举措旨在使日本经济摆脱通缩螺旋。加息的开启或也默认未来日本的工资和物价同步上涨的良性循环有望实现。

日本第一生命研究所首席经济学家熊野秀雄表示:“这是一项重大的政策转变,比我预期的要全面得多。”

2. 日本加息会对日股、日元等资产造成什么影响?

有分析担心加息可能对日本股市造成短期冲击,或导致高估值的日股泡沫破灭。但更多的分析则认为,此次日本加息可能会为经济市场带来提振效果。

中金公司分析,日本央行加息或不影响日股,历史显示本世纪唯二的两次日本央行加息周期对日本股票影响有限。

在2000年的加息周期中,日经指数出现了下行,主要原因在于美股的拖累,彼时美国股票的互联网泡沫逐步开始“崩溃”,在美股下行背景下日股也出现了下行。

在2006年—2007年的加息周期中,日经指数出现了上行,主要原因也来自美股的拉动,彼时美国股市整体处于上行周期。

惠誉预计日本央行货币政策正常化进程会是渐进的。

“日本央行不会开启一个激进的紧缩周期,因为这有可能将日本重新推向通货紧缩。相反,我们预计利率将逐步上升,到2025年底也仅为0.25%。”

嘉盛集团资深分析师David Scutt亦指出他对日本股市整体仍持有积极的态度,去年流入日本股市的资金以国际投资者为主,今年这种资金流入仍将持续,另外,预计会有更多日本本土投资者考虑进入股市布局。

分析师们强调,日本央行的加息政策将是渐进式的,而鉴于日本利率仍处于较低区间,这为日本股市中期内的上涨趋势奠定了基础。分析师们当前共识是日本央行结束负利率政策的决定基本上不会扰乱市场,日本股市将继续上涨。

日元 $日元主连 2406(JPYmain)$ $美元/日元(USDJPY.FOREX)$ 方面,政策变化后,日元兑美元汇率从 149.30 左右跌破 150。

分析师预期,在日央行加息的情况下,预计美元兑日元将大幅下跌,因为过去两年美国和日本利率之间的差距是压低日元的关键因素。任何有关结束BOJ超鸽派政策的信号也预计将支持日元,推低美元兑日元。

道明证券宏观策略师Alex Loo和隆奥集团高级宏观策略师Homin Lee指出,如果日央行行长植田和男接下来表现鹰派,比如给出下半年加息可能性的话,日本币值将出现大幅调整。

三井住友信托银行驻东京的市场策略师Ayako Sera指出,“若美元兑日元汇率大跌至120左右,股价确实将受到影响,但这种可能性并不大。”

如果日元上行空间受限,预计也将对日本股市产生积极影响。

3. 继续跟随“大赢家巴菲特”投资日本资产?

近两年,经过多年与经济低迷的斗争后,日本似乎终于回到了可持续增长的轨道,工资和出口都在增长。

吸引了大量外国投资者将资金投入到该国的资产中,并推动(日本主要股市指标)超越三十年前创下的纪录。

而投资日本资产的大赢家非巴菲特莫属。

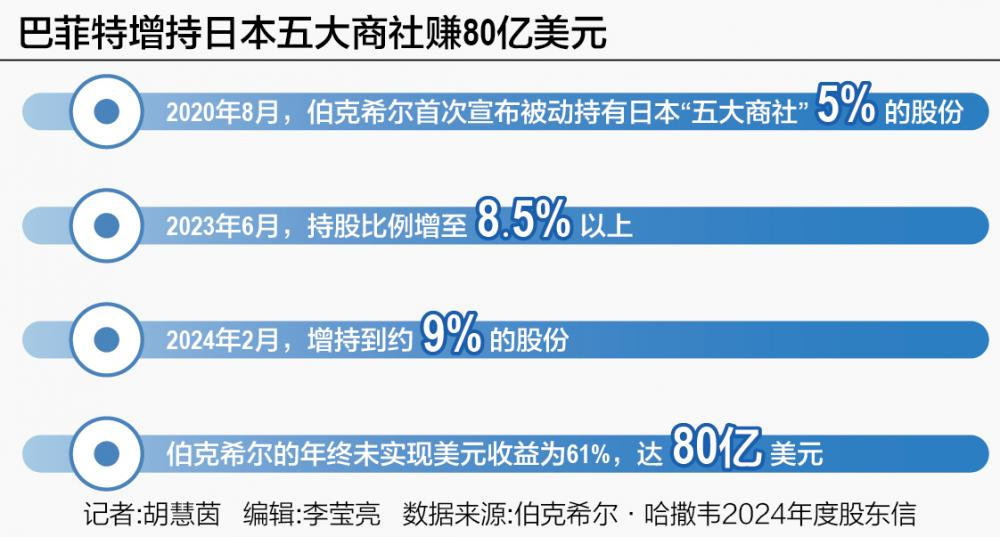

巴菲特在2月最新的股东信中透露,目前伯克希尔对这五家公司的投资成本共计1.6万亿日元,到2023年末对这些公司的持仓价值为2.9万亿日元,伯克希尔的年终未实现美元收益为61%,达80亿美元。

日本五大商社几乎控制了日本接近99%的大型生产企业及贸易公司,掌握着日本各类产业的命脉。公开市场认为,投资五大商社被市场认为是巴菲特近年来最成功的投资之一。

除了巴菲特,相信很多投资者在近年投资日本资产或也收益颇丰。

笔者的好朋友多年前在日本投资的房产也价格大幅上涨。

综合上述专家观点,在美股牛市持续中,在日本股市中期上涨趋势基础不变的情况下,日本资产或依然值得投入。

作为美股投资者依然可以关注美股市场上的相关ETF。根据最新Total Assets ($MM)排行来看,前10名日本ETF今年以来YTD均为正,2023年的全年return也多数是两位数。

代码 | 总资产(百万美元) | 2024年涨跌 | 此前一日收盘价 | 2023年涨跌 |

$日本ETF-iShares MSCI(EWJ)$ | $16,411.90 | 8% | $69.57 | 17.82% |

$JPMorgan BetaBuilders Japan ETF(BBJP)$ | $11,239.40 | 9% | $57.06 | 16.97% |

$日本股利指数ETF-WisdomTree(DXJ)$ | $4,473.26 | 18% | $104.00 | 36.85% |

$Franklin FTSE Japan ETF(FLJP)$ | $1,882.61 | 8% | $30.25 | 16.43% |

$iShares MSCI Intl Value Factor ETF(IVLU)$ | $1,751.19 | 4% | $27.67 | 14.42% |

$366.23 | 15% | $71.62 | 29.12% | |

$330.86 | 11% | $32.28 | 19.41% | |

$306.32 | 15% | $40.30 | 33.45% | |

$247.02 | 3% | $77.44 | 18.59% |

对于日本股市是否高估?有无其他更好的投资标的,欢迎虎友们评论区交流。

精彩评论

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看

牛的