进入5月,全球市场最耀眼的叙事,当属AI算力龙头 $英伟达(NVDA)$ 炸裂的财报。在英伟达财报日后一天涨出了两个英特尔,市值摧枯拉朽破万亿之下,美国债务上限谈判的肥皂剧,以及6月FOMC会议加息概率增加等市场负面消息只能通通靠边站。美股科技股迎来了我们在5月初的市场复盘:加息暂停,滞胀依旧,珍惜衰退前的好时光中预期的melt up。不过,全球资产在5月并非同此凉热,接下来会如何演变呢?我们先看5月资产表现回顾。

一、5月资产表现回顾

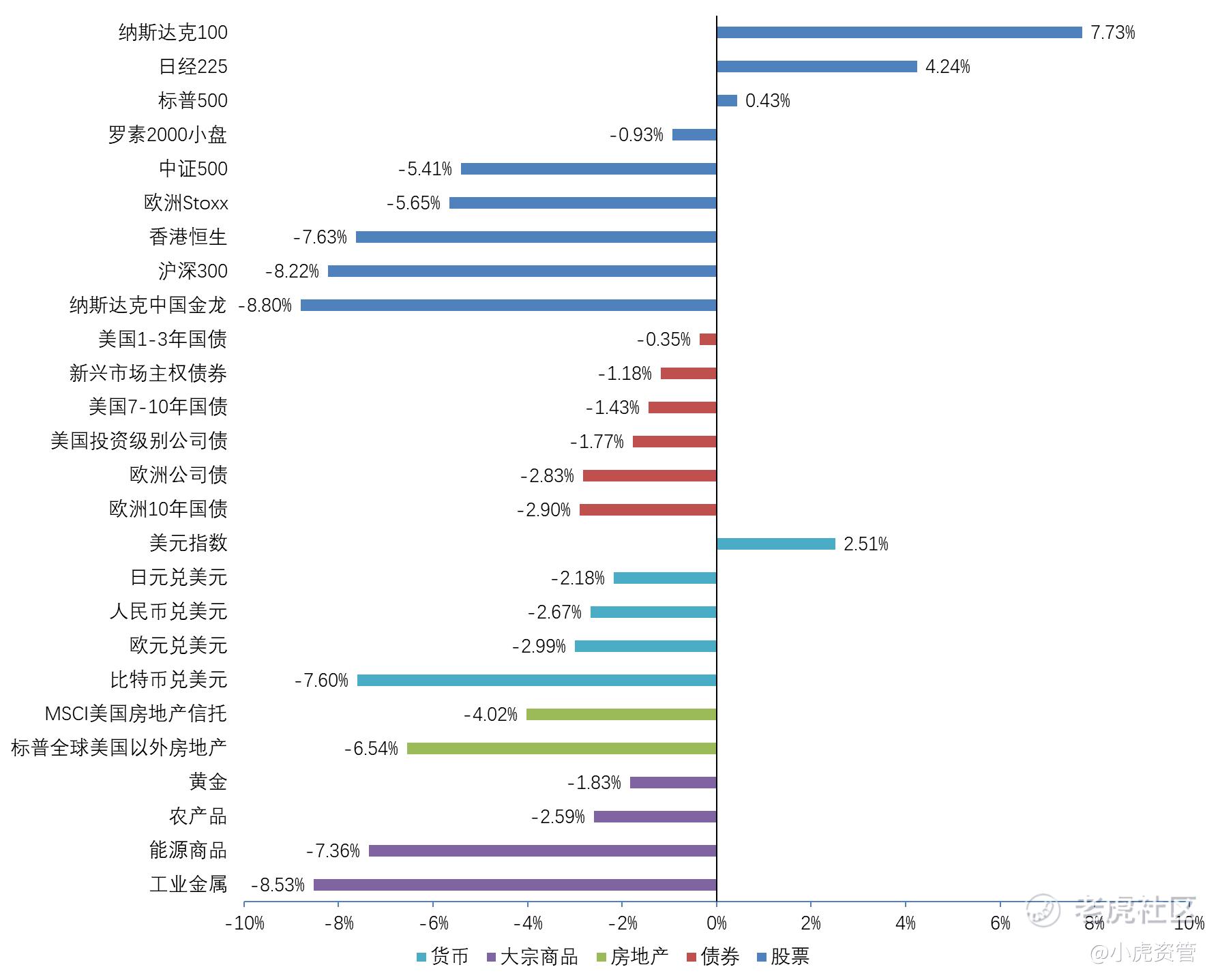

1. 主要大类资产收益

5月以来,美联储如期加息,日经指数创下30年新高。美国科技股持续发力,带领纳斯达克100、标普500等大盘指数上涨,不过,美股小盘罗素2000指数仍录得下跌。与此同时,欧洲股指、大中华地区的股指,均遭遇了不同程度的下跌。全球债券市场则全部出现了一定的回落。货币方面有且仅有强势美元一枝独秀,其余货币纷纷贬值。受此影响,大宗商品、房地产、黄金等资产都出现了不同程度的下跌。

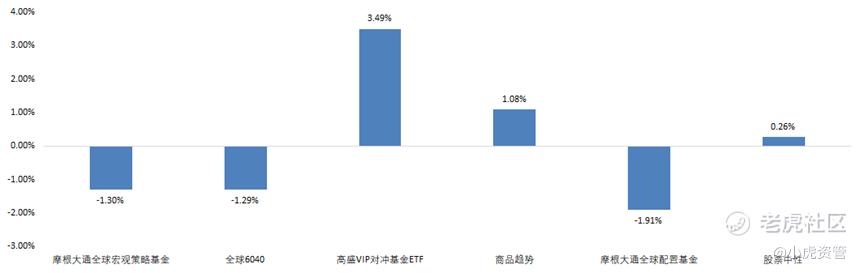

2. 主要策略收益

策略方面,纯多头策略高盛VIP对冲基金表现亮眼,而全球宏观与资产配置类策略则表现不佳。

二、市场解读

1. AI概念狂飙后,接下来会怎样?

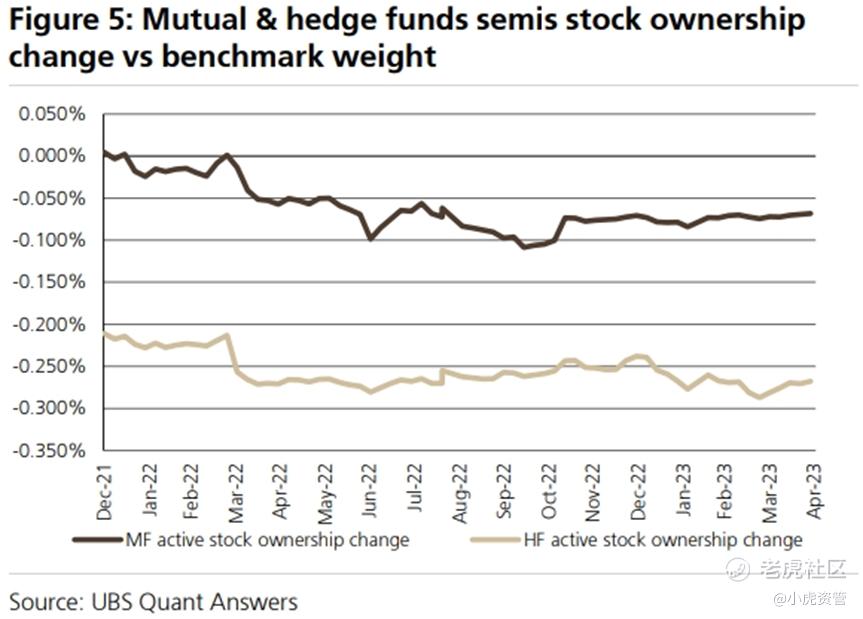

半导体行业机构持仓并不高,仍有上涨空间

在英伟达史诗级别的财报会中,创始人及CEO黄仁勋表示:计算机行业正在经历两个同时发生的转变——加速计算和生成式人工智能(AIGC)。随着海量公司竞相把AIGC应用到每个产品、服务和业务流程中,在全球数据中心已经安装的万亿美元数据基建,将从通用计算过渡到加速计算。因此,支撑AI算力需求的半导体芯片产业开启新的增长周期在望。如下图,截至今年3月末,全球半导体销售仍处于长期上行趋势线的下方,周期反转后将有充分的上行空间。

尽管今年以来的AI狂飙,使得费城半导体指数已经上涨超过39%,但机构持仓来看,半导体行业相关股票的持仓并不高。根据UBS的统计,公募与私募基金对半导体行业股票的配置目前都还明显低于2021年底。

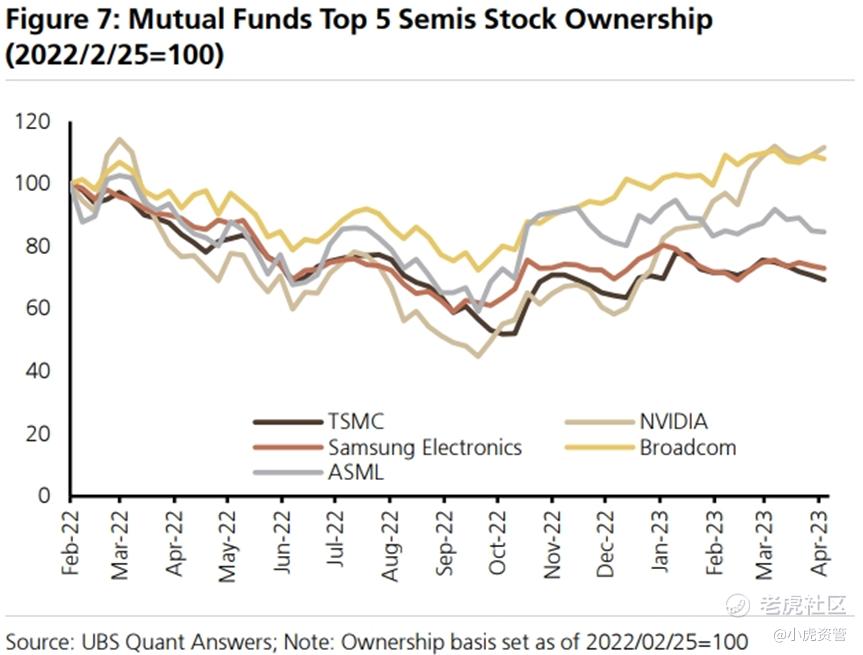

而对于半导体行业前5大权重股,相比去年2月底,公募基金只对 $博通(AVGO)$ 和英伟达加仓了,对于台积电、阿斯麦与三星电子持仓都大幅降低。

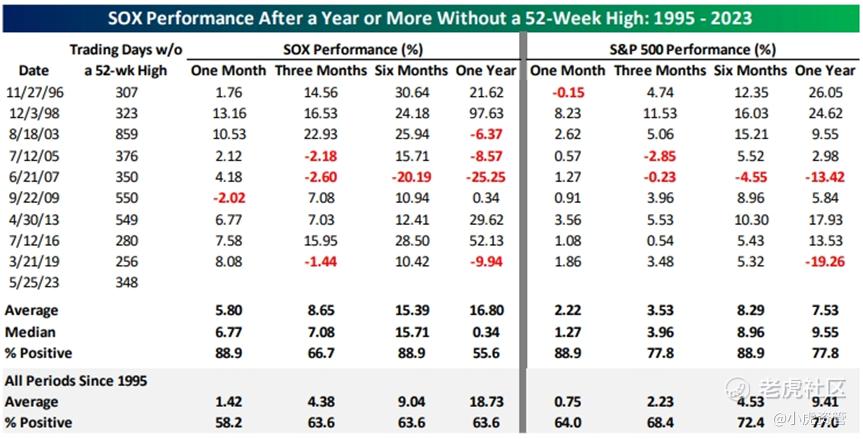

根据美国市场研究分析机构Bespoke的报告,自1995年起,在过去9次费城半导体指数重新创下过去一年新高后,半导体板块的强势表现在未来1年内大概率能得到延续。不仅如此,美股大盘标普500指数在费城半导体指数取得突破后的1年内,整体表现也会优于其他时期。

美股有望从权重拉涨演进至普涨

不过,在AI狂潮之下,美股八大科技股苹果、微软、英伟达、亚马逊、Meta、特斯拉、谷歌和博通,截至6月1日收盘,已经贡献了100.56%标普500指数全年涨幅的。换言之,标普500指数中剩余492个公司加起来,今年以来对指数涨幅的贡献是-0.56%。整体市场深度严重不足的问题,近期开始备受投资者关注。

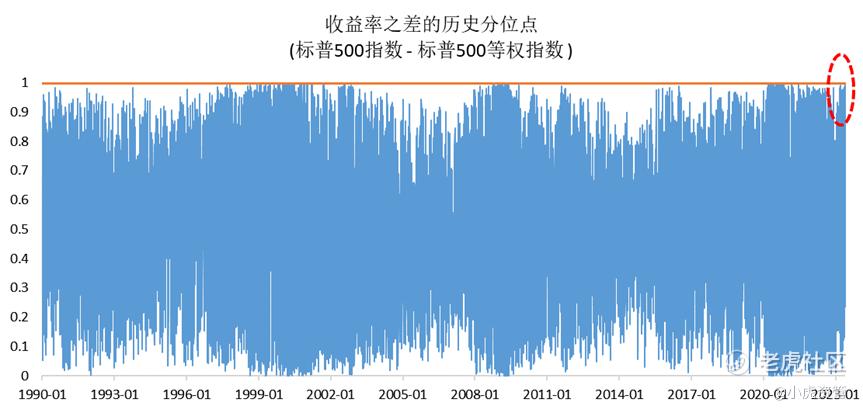

我们于是统计了标普500指数与标普500等权指数,自1990年以来的收益率之差的历史分位点。结果显示,近期目前该值几乎处于99%历史分位点。这充分说明了美股中大部分的股票今年以来的表现其实并不好。

从历史数据来看,当两者收益率之差达到99%分位点,即市场深度严重不足的时候,短期未来1-2周内可能会遭遇回调。但是从未来1个月甚至1年来看,美股的表现反而会更强,尤其是对于标普500等权指数而言。在大多数情况下,权重股的暴力上涨会带动市场情绪逐渐向其他中小股票蔓延,继续推动美股上行。因此反映到数据上就是,标普500等权指数,在未来会比标普500指数涨幅更大。

我们认为,基于美股上涨叙事的引擎AI概念仍有上行空间,而且半导体行业的机构仓位并不高,美股接下来有望从权重拉涨演变为普涨。

2. 利率市场定价接近美联储指引,美国长债进入配置区间

我们在市场复盘:加息暂停,滞胀依旧,珍惜衰退前的好时光中还提到,利率市场交易员对年底美联储基准利率定价过低,过度的衰退定价将带来利率上行的风险。进入5月中旬,随着美联储官员纷纷发表公开讲话表明态度,美国国债2年期和10年期利率均重新上行。

尽管美联储主席鲍威尔和已获副主席提名的杰弗逊,均在公开讲话中暗示倾向于在6月份暂停加息。但其他官员们偏鹰的言论还是让市场逐渐放弃年底将降息多次的定价,这些言论包括:

• 美联储理事、常任票委沃勒认为,预计未来几个月数据无法提供明确的证据表明通胀正朝着2%的目标下降,因此不支持停止加息

• 明尼阿波利斯联储主席、2023年票委卡什卡利表示,6月份跳过不加息,并不意味着紧缩周期已经结束。如果通胀没有下降,将赞成继续加息

• 亚特兰大联储主席、2024年票委博斯迪克称,最好的情况是到2024年才会考虑降息

截至6月1日收盘,利率市场对年底基准利率的定价已提升到了4.86%左右,意味着相比现在的位置年底只会降息一次。而美国2年期和10年期国债利率相比4月底也分别上行了8%和6%左右,已经进入了相对合理的配置区间。

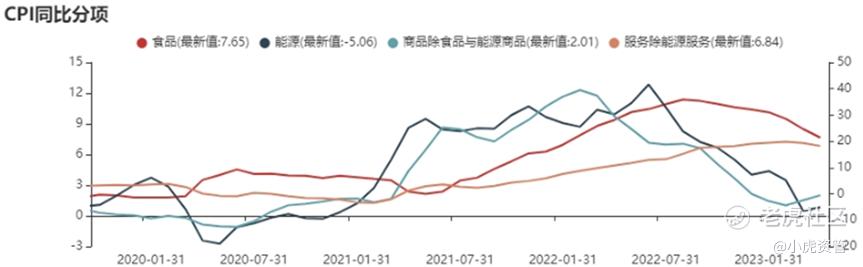

除此之外,鉴于去年5月和6月是美国CPI的峰值,我们预计在高基数效应下,未来两个月的CPI同比增幅有望进一步降低,使得利率继续上行的空间变小。如果今天公布的非农报告显示美国时薪同比增幅进一步下滑,则将佐证我们关于通胀继续下滑的观点。

我们认为,在没有出现衰退的情况下,美联储宣告抗击通胀胜利最大的挑战,在于CPI同比增长是否能够顺利的滑落至3%以下。而目前CPI同比增幅仍有5%左右,未来几个月跌至4%以下的任务相对轻松。因此对于美国长债 $债券指数ETF-iShares Barclays 7-10年(IEF)$ 而言,目前的位置已经进入了配置区间。

三、写在最后

当前的AI狂潮与美国宏观经济数据,还不支持即将进入衰退的叙事。与此同时,利率市场的定价逐渐与美联储官员的看法靠拢,而美国通胀在未来两个月有不小的机会出现迅速下行。我们认为未来1个月风险资产即便出现回调,上行势头不改。

配置建议:15%货币基金+20%美国长债+20%美股科技股(含人工智能概念)+20%美股油气开采股+20%大中华区股票+5%黄金

精彩评论