// 热点聚焦 //

1、国有大行启动新一轮存款降息!工商银行、农业银行官宣下调存款挂牌利率,其中活期利率下调5个基点,定期整存整取三个月、半年期、一年期以及零存整取、整存零取、存本取息和通知存款利率均下调10个基点。二年期、三年期、五年期利率分别下调20个基点,至1.45%、1.75%、1.8%。

2、消息人士称,日本央行下周将考虑加息,并计划在未来几年将债券购买规模减半。日本央行委员会普遍认同在近期加息的必要性,但尚未就在下周还是今年晚些时候加息做出最终决定。日本政府最高经济委员会上周举行会议,周三公布的会议纪要显示,部分委员认为,日本央行必须加息,以防止日元过度贬值。

3、广州房贷利率正在步入“2时代”!据第一财经,广州某外资行的首套房贷利率有望降至“2字头”。目前虽然还没有正式执行,但正在讨论中,极有希望。7月以来,广州银行业已连续两度下调首套房贷利率,目前形成了3%~3.05%、3.1%~3.15%、3.3%三个档位,不仅低于其他一线城市,甚至低于部分二三线城市。

// 环球市场 //

1、美国三大股指全线收跌,道指跌1.25%报39853.87点,标普500指数跌2.31%报5427.13点,纳指跌3.64%报17342.41点。VISA跌4.03%,英特尔跌3.79%,领跌道指。万得美国TAMAMA科技指数跌4.74%,特斯拉跌12.33%,创2020年9月以来最大单日跌幅,英伟达跌6.8%。中概股普遍下跌,BOSS直聘跌11.61%,比特小鹿跌9.36%。

2、欧洲三大股指全线下跌,德国DAX指数跌0.92%至18387.46点,法国CAC40指数跌1.12%至7513.73点,英国富时100指数跌0.17%至8153.69点。

3、亚太主要股指收盘多数下跌。韩国综合指数跌0.56%报2758.71点。日经225指数跌1.11%报39154.85点。澳洲标普200指数跌0.09%。新西兰标普50指数涨0.85%。印度SENSEX30指数跌0.35%报80148.88点。新加坡海峡时报指数跌0.01%。

4、国际贵金属期货普遍收跌,COMEX黄金期货跌0.41%报2397.5美元/盎司,COMEX白银期货跌0.86%报29.08美元/盎司。

5、国际油价全线上涨,美油9月合约涨0.7%,报77.50美元/桶。布油10月合约涨0.66%,报80.60美元/桶。

6、伦敦基本金属多数收跌,LME期铜跌1.26%报9050.5美元/吨,周跌2.79%;LME期锌跌0.52%报2674.5美元/吨,周跌3.67%;LME期镍跌1.16%报15835美元/吨,周跌2.59%;LME期铝持平报2295美元/吨,周跌2.4%;LME期锡涨1.64%报29900美元/吨,周跌3.7%;LME期铅跌1.02%报2038.5美元/吨,周跌4.21%。

7、芝加哥期货交易所(CBOT)农产品期货主力合约收盘涨跌不一,大豆期货跌1.16%报1063美分/蒲式耳;玉米期货涨0.12%报417.75美分/蒲式耳,小麦期货涨0.88%报547.5美分/蒲式耳。

8、欧债收益率集体收涨,英国10年期国债收益率涨3.1个基点报4.154%,法国10年期国债收益率涨2.1个基点报3.147%,德国10年期国债收益率涨0.7个基点报2.441%,意大利10年期国债收益率涨4.8个基点报3.790%,西班牙10年期国债收益率涨3.1个基点报3.255%。

9、美债收益率收盘涨跌不一,2年期美债收益率跌5.7个基点报4.443%,3年期美债收益率跌1个基点报4.269%,5年期美债收益率涨1.4个基点报4.18%,10年期美债收益率涨4个基点报4.293%,30年期美债收益率涨6.4个基点报4.549%。

10、纽约尾盘,美元指数跌0.08%报104.36,非美货币多数上涨,欧元兑美元跌0.02%报1.0852,英镑兑美元涨0.13%报1.2923,澳元兑美元跌0.26%报0.6598,美元兑日元跌1.39%报153.42,美元兑瑞郎跌0.83%报0.8839,离岸人民币对美元涨263个基点报7.2632。

// 宏观 //

1、央行7月24日开展661亿元7天期逆回购操作,操作利率1.70%。Wind数据显示,当日有2700亿元逆回购和700亿元国库现金定存到期。

2、财政部、税务总局发布《企业兼并重组主要税收优惠政策指引》,对现行有效的支持企业兼并重组主要税收优惠政策和税收征管文件进行了梳理,并按照企业兼并重组的类型,分门别类明确了适用主体、适用情形、政策内容、执行要求及政策依据等内容。

3、国家发改委副主任李春临会见美中贸易全国委员会董事会代表团,就中美绿色低碳发展、医疗、航空领域合作等双方共同关心的议题进行了深入交流。美国和睦家医疗、波音国际集团、高盛集团、苹果公司等企业代表参会。

4、财政部发布数据显示,上半年国有企业总收入408330.1亿元,同比增长1.9%;利润总额22657.8亿元,同比下降0.6%。6月末,国有企业资产负债率64.9%,上升0.1个百分点。

5、江苏省统计局披露,上半年全省实现地区生产总值63326.3亿元,按不变价格计算,同比增长5.8%。

// 国内股市 //

1、《党的二十届三中全会〈决定〉学习辅导百问》出版发行。该书在谈及资本市场改革时指出,要深化股票发行注册制改革,提高主板、创业板上市标准,完善科创板科创属性评价标准,强化信息披露要求,健全新股发行定价机制。进一步规范强制退市标准,严格执行和实施退市。加强减持、分红、并购重组等环节监管,严肃查处操纵市场、恶意做空等行为,惩治财务造假等违法违规行为。进一步提升证券行业违法成本,健全投资者赔偿救济机制,对违法违规行为负有责任的控股股东、实际控制人、董事、高管、中介机构等要依法赔偿投资者损失。

2、A股全天弱势震荡,上证指数盘中失守2900点,中国石化带领中字头稳盘失败,个股再现普跌行情,大资金仅在临近尾盘出没于宽基ETF。截至收盘,上证指数跌0.46%报2901.95点,深证成指跌1.32%,创业板指跌1.23%,万得全A跌1.01%,万得A500跌0.75%。市场成交额超6300亿元,北向资金净卖出22.76亿元。

3、港股延续跌势,恒生指数跌0.91%报17311.05点,恒生科技指数跌1.52%报3491.2点,双双创下三个月来新低;恒生中国企业指数跌0.85%,大市成交868.99亿港元。南向资金净卖出额为7583万港元。消费、科技、地产股跌幅居前。

4、A股首家市值退市公司诞生!*ST深天公告,公司股票6月27日至今已连续20个交易日收盘市值均低于3亿元,将被深交所终止上市交易,并自7月25日开市起停牌。根据深交所相关规定,公司股票将不进入退市整理期。

5、A股市场再现重要股东离婚案例。时空科技公告称,公司第二大股东杨耀华与周蕾解除婚姻关系,并就股份分割事项作出安排。杨耀华拟将其持有的公司476.41万股股份,约占公司总股份的4.8%,分割至周蕾名下。按最新收盘价计算,此次“分手费”高达5726万元。

6、富士康将在郑州建设新事业总部,加快推动新能源汽车整车、储能电池、数字医疗和机器人产业基地等项目落地实施。富士康近期将在郑州航空港经济综合实验区重点布局新能源汽车试制中心、固态电池等项目。

7、永泰能源公告,将股份回购金额由原计划的1.5亿-5亿元大幅上调至5亿-10亿元,回购用途由“用于员工持股计划或者股权激励”变更为“用于注销以减少注册资本”。

8、受台风影响,中国台湾股市周四将连续第二天暂停交易。

// 金融 //

1、二十届三中全会权威辅导材料谈收入分配改革指出,要调节过高收入,加强反垄断和反不正当竞争,规范资本性所得管理,清理规范不合理收入;取缔非法收入,加强对权力集中、资金密集、资源富集领域行业秩序的监管整治,坚决遏制权钱交易,打击内幕交易、财务造假等获取非法收入行为。

2、二十届三中全会权威辅导材料谈完善金融监管指出,要严厉整治金融机构排他性安排、恶意低价揽客、违规返费、虚假倒量、利益输送、虚假信息披露等乱象;对同类金融业务实施一致监管标准,防止监管套利;强化穿透式监管,穿透识别金融机构股东及其关联方、资金真实性和关联交易等隐蔽行为。

3、新一批央企主题指数ETF陆续获批。该批央企主题指数ETF分别为融通中证诚通央企科技创新ETF、融通中证诚通央企红利ETF、融通中证诚通央企ESG ETF。

4、监管部门近日决定开展财险领域短期健康险业务自查工作,重点是公司与拥有互联网医院、健康科技公司、保险经纪公司关联公司的相关业务集群合作开展的相关业务。

5、云南、广西等地中小银行近期开启补降存款利率。整体来看,本次调整的产品类型不仅包含3年期、5年期等中长期存款,还包含多类型中短期存款,存款利率降幅在5至40基点。

6、中基协发布数据显示,6月证券期货经营机构共备案私募资管产品861只,设立规模410.37亿元,环比减少21.41%,同比减少10.96%。

// 楼市 //

1、二十届三中全会权威辅导材料谈房地产发展新模式指出,要提高保障性住房占住房总量的比例;有力有序推行商品房现房销售,引导房地产企业逐步形成适度杠杆比例、合理负债水平和正常周转速度的发展机制。

2、长沙市近日出台文件,明确长租房政策退出机制。根据通知,长沙市将不再新增盘活存量房供作租赁住房业务外,已办理盘活存量房供作租赁住房业务并签订协议的,满足一定条件可提前解约。

3、郑州市住宅与房地产业协会发布通知称,7月20日-12月31日期间举办团购活动不少于50场次。此次活动有55个楼盘参展,4300余套特惠房源供市民选购。

4、江苏江阴发:大力推广“旧房收购”,“卖旧买新”契税补贴单套最高10万元;职工家庭最高贷款额度从50万元调整为80万元;全面取消各类人才落户年龄限制和社保缴纳要求。

// 产业 //

1、智能驾驶企业赛可智能透露,已获得上海市无驾驶人智能网联汽车示范应用许可的无人驾驶出租车(Robotaxi)有望在8月对公众开放。同时,赛可智能还将在8月投放20辆L3级别自动驾驶出租车,用于临港到浦东机场的运营专线。

2、中国电力企业联合会发布报告预计,2024年全年新增发电装机规模与2023年基本相当,其中并网风电和太阳能发电合计新增装机规模达到3亿千瓦左右。预计2024年全年全社会用电量9.82万亿千瓦时,同比增长6.5%左右。

3、杭州拟放宽小客车调控政策,计划取消个人和单位申请区域指标的资格条件和数量限制,以及车辆更新资格限制。放宽“久摇不中”条件,并取消该市小客车增量指标竞价1万元的保留价。

// 海外 //

1、日本首相岸田文雄表示,日本政府计划秋季向特别国会提交法案,支持下一代半导体的国产化。岸田文雄称,日本需要维持对本土人工智能和芯片的投资。

2、加拿大央行降息25个基点至4.5%,为连续第二次降息,符合市场预期。加拿大央行还暗示,随着通胀担忧减弱,未来将进一步降息。

3、美国、英国和欧盟的监管机构日前签署联合声明,旨在通过公平公开的竞争释放人工智能技术所能提供的机遇,并制定了维护公平竞争和保护消费者的共同原则。

4、日本劳动省已决定在本财年将全国平均最低工资提高约5%,达到每小时1054日元(约合6.85美元),创下历史最高涨幅。日本政府已设定新目标,计划在2030年代中期将最低工资提升至每小时1500日元。

5、美国7月标普全球制造业PMI初值49.5,创7个月新低,预期为51.7,前值51.6;服务业PMI初值56,创28个月新高,预期55,前值55.3;综合PMI初值55,创27个月新高,预期53.9,前值54.8。

6、美国6月新屋销售环比意外下降0.6%,折合年率61.7万套,连续第二个月下降,为去年11月以来最低,市场预期增至64万套。房屋库存可售9.3个月,为2022年10月以来最长。

7、欧元区7月制造业PMI初值从前值45.8微降至45.6,触及七个月低点,低于预期的46.1。服务业PMI初值降至51.9,预期为由52.8升至53。综合PMI初值降0.8点至50.1,为2月以来最低。德国、法国制造业PMI均进一步萎缩。

8、印度7月制造业PMI初值为58.5,预期58.0,6月终值58.3;服务业PMI初值为61.1,预期60.7,6月终值60.5;综合PMI初值为61.4,预期60.0,6月终值60.9。

9、英国7月制造业PMI初值51.8,预期51.1,6月终值50.9;服务业PMI初值52.4,预期52.5,6月终值52.1;综合PMI初值52.7,预期52.6,6月终值52.3。

10、日本7月服务业PMI初值53.9,6月终值49.4;制造业PMI初值49.2,6月终值50;综合PMI初值52.6,6月终值49.7。

// 国际股市 //

1、热门中概股普遍下跌,纳斯达克中国金龙指数跌1.93%,BOSS直聘跌11.61%,比特小鹿跌9.36%,盛美半导体跌8.02%,极氪跌7.81%,嘉楠科技跌6.48%,大全新能源跌4.84%,名创优品跌4.32%;涨幅方面,能链智电涨6.14%,百济神州涨3.83%。中概新能源汽车股全线走低,蔚来汽车跌3.91%,小鹏汽车跌4.17%,理想汽车跌4.61%。

2、西班牙反垄断监管机构表示,已对苹果应用商店可能存在的反竞争行为展开调查。该机构指出,苹果对在其应用程序商店销售的移动应用程序的开发者施加不平等的商业条件,可能存在反竞争行为。

3、深圳市委书记孟凡利与苹果公司首席运营官杰夫·威廉姆斯一行会谈。杰夫·威廉姆斯表示,苹果公司愿与深圳进一步深化务实合作,实现共同发展。

4、代表迪士尼乐园1.4万名员工的工会表示,已与迪士尼达成为期三年的临时劳资协议,避免了主题公园的停工事件。

5、知情人士透露,三星电子第四代高带宽内存(HBM3)芯片已获得英伟达批准,将首次在其处理器中使用,用于专供中国市场的AI芯片。

6、日本第三大连锁便利店罗森7月24日宣布,正式从东京证券交易所退市,此举意味着该公司24年的上市历史结束。

7、根据美国加州一名法官发布的初步裁决,电动汽车制造商Rivian将面临审判,原因是该公司被指控鼓励从特斯拉跳槽的员工向公司泄露商业机密。

8、空中客车宣布与飞机租赁公司Avolon建立新的合作伙伴关系,共同研究氢动力飞机的潜力,这是ZEROe项目与租赁公司的首次合作。

9、马来西亚数字部长Gobind Singh Deo表示,他已要求微软和CrowdStrike考虑对在上周的全球网络服务中断期间遭受损失的公司进行赔偿。马来西亚有五个政府机构和九家航空、银行和医疗保健公司受到了影响。

10、美国网络安全公司CrowdStrike表示,上周CrowdStrike软件更新导致全球计算机崩溃,这次重大事故是由该公司质量控制机制中的一个错误引起的。

11、知情人士透露,美国医疗用品巨头Medline正在考虑进行IPO,估值可能高达500亿美元,最早可能于2025年春季上市。

12、AT&T第二季度营收为298亿美元,同比下降0.4%,略低于市场预期。调整后每股收益0.57美元,符合预期。月度手机用户净增41.9万,为8个季度以来首次出现同比增长。

13、德意志银行第二季度净亏损为1.43亿欧,结束连续15个季度的盈利。净营收增长2%至76亿欧元。

14、IBM第二季度每股收益1.99美元,预期1.8美元;营收157.7亿美元,预期156.2亿美元;净利润18.34亿美元,预期16.7亿美元。第二季度软件营收67.4亿美元,预期65.1亿美元。第二季度咨询营收51.8亿美元,预期53.1亿美元。第二季度自由现金流(FCF)为26.1亿美元,预期23.6亿美元。自推出Watsonx以来,公司生成式人工智能账面增长超过20亿美元。维持全年营收增速预期在0%-10%区间的中部不变。预计全年FCF将高于120亿美元,分析师预期123.5亿美元,公司原本预计120亿美元。

15、福特汽车第二季度调整后每股收益0.47美元,预期0.67美元;营收478.08亿美元,预期437.6亿美元;净利润18.31亿美元,预期26.1亿美元。第二季度调整后EBIT为28亿美元,预期37.3亿美元。第二季度Ford Blue营收267亿美元,预期256.3亿美元。第二季度Ford Model E营收11亿美元,预期13.1亿美元。维持全年调整后EBIT预期在100亿-120亿美元不变,分析师预期112.3亿美元。维持全年资本开支预期在80亿-90亿美元不变,分析师预期83.9亿美元。

16、开云集团二季度同店销售下滑11%,预期下降8.8%。古驰销售下滑19%,预期下降15.9%。预计下半年持续经营收入同比可能会下降大约30%。

17、泰克资源第二季度摊薄后每股收益为0.79加元,市场预期0.73加元;铜产量为11.04万吨,同比增长71%。该公司将全年铜产量指引下调至43.5万吨至50万吨。

// 商品 //

1、国内期市夜盘收盘,棉花、焦炭等跌超1%,原油涨0.43%,淀粉、豆油等小幅下跌;豆粕、塑料等小幅上涨。基本金属多数下跌,沪镍跌1.49%,沪铜跌0.88%,不锈钢跌0.64%,沪锌跌0.52%,沪铝跌0.23%,沪铅跌0.13%,沪锡涨0.71%。沪金涨0.08%,沪银跌0.13%。

2、国内新一轮成品油调价将于7月25日24时开启。多家机构预测,本轮成品油零售限价大概率迎来今年以来“第五跌”,届时消费者出行成本将小幅下降。

3、农业农村部总畜牧师王乐君介绍,6月份能繁母猪存栏量4038万头,相当于3900万头正常保有量的103.5%,处在产能调控绿色合理区域。6月末中大猪存栏量同比下降6.4%。

4、俄罗斯能源部发布声明表示,俄罗斯计划在今年10月、11月以及2025年3月至9月期间进一步削减原油产量,以弥补超过OPEC+配额的产量。

5、EIA报告:上周美国原油库存减少374.1万桶,产量维持在1330万桶/日不变,出口增加22.2万桶/日至418.6万桶/日,战略石油储备(SPR)库存增加69万桶至3.744亿桶,为2022年12月23日当周以来最高。

6、据上海有色网最新报价显示,7月24日,国产电池级碳酸锂跌380元报8.59万元/吨,续创逾3年新低。

7、波罗的海干散货指数跌0.27%报1864点,连续四日下跌。

// 债券 //

1、【债市综述】债市全天窄幅震荡,现券短期稍显强势,此前表现亮眼的5-7年期品种走弱。国债期货收盘多数微涨,30年期主力合约涨0.12%。央行公开市场延续净回笼步伐,资金面仍相对平衡。地产债涨跌不一。

2、中证转债指数收盘跌1.04%,万得可转债等权指数收盘跌1.34%。逾九成转债下跌,其中,133只可转债跌幅超2%,凯中转债、优彩转债、强联转债分别跌9.97%、6.02%、6%。涨幅方面,11只可转债涨幅超2%,“N泰瑞转”涨57.3%,中旗转债、中装转2分别涨16.68%、14.86%。

3、财政部7月24日发行550亿元30年期超长期特别国债,票面利率通过竞争性招标确定为2.47%。截至目前,财政部今年已发行4180亿元超长期特别国债。

4、【债券重大事件】上实租赁一私募债偿付压力较大,周五投票决议展期方案;合肥海恒集团成功发行7亿元5年期私募债票息2%,创安徽省公司债历史最低利率;标普确认中冶集团和中国中冶“BBB+”评级,展望“稳定”;广汇汽车主体信用等级下调;广州富力地产被列入失信被执行人名单;杉杉集团控股子公司部分股权被冻结和标记。

// 外汇 //

1、周三在岸人民币对美元16:30收盘报7.2760,较上一交易日下跌19个基点,夜盘收报7.2640。人民币对美元中间价报7.1358,调贬24个基点。

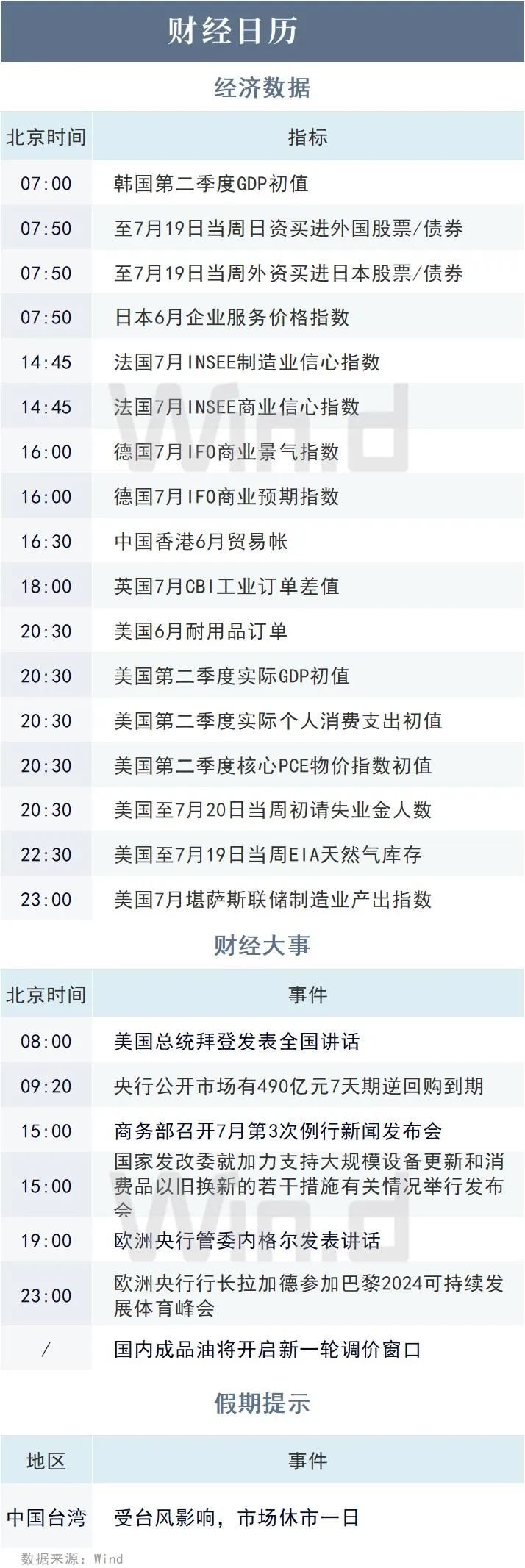

// 重要经济日程 //

历史文章回顾

《见证历史》

《多地楼市集体行动》

《纵观美联储50年降息史,这次最不同寻常》

《证监会、交易所重磅出手》

《黄金爆了!全球市场狂欢》

Wind用户在金融终端输入

万得3C会议

提供便捷、专业、智能、合规的

一站式音视频会议路演解决方案

为金融机构提高市场声量

精准触达目标群体,创造业务价值

精彩评论