本周(1.23-1.27)重磅财经事件及数据如下:

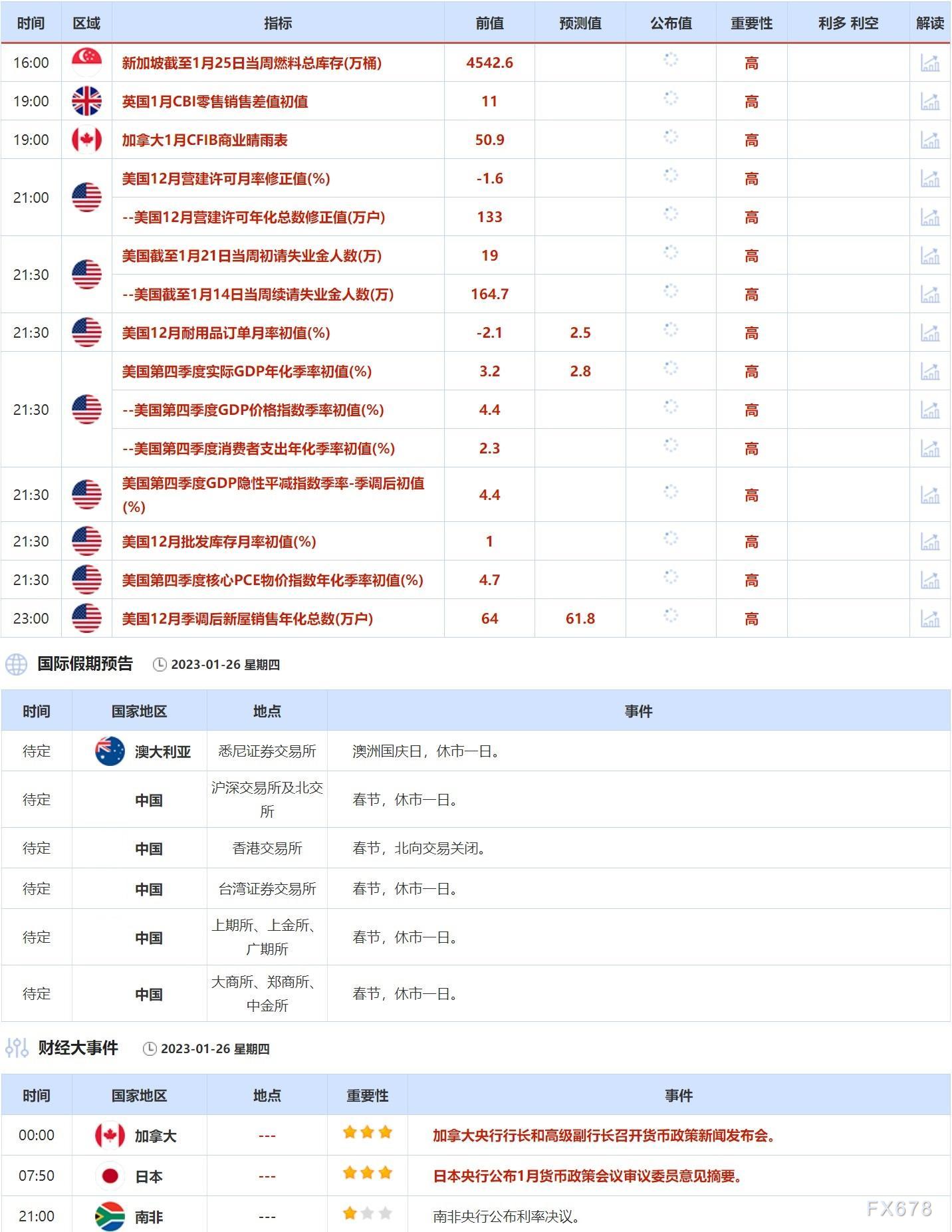

本周将迎来两项重磅宏观数据,分别是周四公布的美国Q4实际GDP年化季率初值,以及周五公布的美国12月PCE数据。

随着美联储官员进入噤声期,期间并无官员们的讲话,这方面对市场的影响会有限,市场关注点会放在2月初美联储加息幅度的预测上,而这两份报告将是下次利率决定前最后的重要数据。

另外,美股Q4财报季逐渐进入高潮,微软、特斯拉以及英特尔等大型科技公司都将陆续公布业绩。

春节期间,港股休市时间为1月21日(除夕)-1月25日(农历初四),1月26日起开市,美股正常开市。

周一,经济数据方面,重磅的宏观数据较少,美国12月谘商会领先指标月率将发布。

新股方面,肿瘤免疫疗法开发商Genelux将上市。Genelux成立于2001年,总部位于美国加利福尼亚州Westlake Village。Genelux是一家临床阶段的生物制药公司,专注于为患有侵袭性和/或难以治疗的实体瘤类型的患者开发下一代溶瘤病毒免疫疗法。

1月24日 周二关键词:美国制造业和非制造业PMI、微软财报

周二,经济数据方面,美国将发布美国1月Markit制造业PMI初值、1月Markit服务业PMI初值及1月里奇蒙德联储制造业指数等宏观数据。

2023开年以来,美国12月相关数据陆续出台:制造业及非制造业PMI持续走弱,均位于荣枯线之下,意味着在美联储快速大幅紧缩的抑制下,美国经济或开始逐步迈向实质衰退。

财报方面,美股Verizon、通用电气和洛克希德马丁等将在盘前公布财报。值得留意的是,科技巨头微软将于当日盘后公布业绩。

受利率上升和经济放缓影响, 微软去年三季报录得近五年最慢业绩增长纪录。公司同时还警告称,这种局面还将持续一段时间。

分析师预计该公司最近季度营收仅增长2%,这将是微软自2017财年以来最低的季度收入增速。由于经济前景黯淡,客户放缓支出,微软备受关注的Azure云计算服务的营收增速去年三季度放缓至35%,预计四季度增速将再放缓五个百分点。

另外,微软近日宣布因收入增长放缓,将在3月底前裁员1万人,预计第二财季将为此支出12亿美元,这将使其每股收益减少0.12美元。

1月25日 周三关键词:特斯拉、波音、阿斯麦财报

据彭博分析师一致预期,特斯拉2022年第四季度营收为247亿美元,同比增长39%;经调整净利润41.63亿美元,同比增长44%。

投研公司Zacks分析认为,原材料成本的上涨和物流限制可能对特斯拉的利润率造成一定的压力。总体而言,低于预期的交付量、因疫情冲击导致的产能中断、商品成本膨胀以及对经济下滑的担忧等,预计将对特斯拉即将披露的四季报带来不利影响。

1月26日 周四关键词:IBM、航空股财报、美国四季度实际GDP、初请失业金人数

光大证券预期美国四季度实际GDP年化季环比初值预期2.8%,前值3.2%,增速回落。三季度3.2%的增长中,净出口贡献了2.86%,这是由于出口增长了1.7%,而进口下降了,仅这一点就足以解释第三季度GDP的全部增长,原因是美国向欧洲出口了创纪录的大宗商品(石油和天然气)以及武器,显然增长难以为继。

财报方面,美股IBM Corp、西南航空、美国航空及万事达将于盘前公布业绩。英特尔和Visa将于当天盘后公布业绩。

1月27日 周五关键词:美国12月PCE物价指数、美国一年期通胀率预期

光大证券预计,美国12月PCE物价指数可能同CPI保持回落。PCE物价指数同比和CPI的走势相关性较高,PCE物价指数组成比CPI更能反映消费者的实际行为,美联储衡量消费者通胀的首选指标。

展望2023年,能源和部分核心商品如二手车价格在高基数的影响之下,同比将明显转负,CPI中大权重项房租也将逐渐回落,2023年美国通胀中枢将下移。

重要事件方面,关注世卫可能对新冠病毒风险等级降级。世卫组织发言人透露,计划于1月27日举行会议,讨论新冠疫情是否仍构成“全球公共卫生紧急事件”。

精彩评论