No More Bets: 别在追寻Alpha的路上,迷失了自己

这个周末看了部电影《孤注一掷 No more bets》,略有感触。影片的主题其实不只是反诈,还有反赌。片子里“阿天”这个角色给了我最深的印象,甚至某种程度上 还挺有共鸣的…… 于是打算写一篇反思,回忆和复盘下自己近些年在市场上投资/投机/gambling的表现。

在微博看到了下面这段话,先分享给大家。这其实不就是我们很多股民的心态么:总觉得自己比大多数人聪明,能预判对市场,最终却发生了亏损;亏损发生后,总想着快速的“一把赢回来”,甚至加大了杠杆,却很有可能陷入越亏越多的赌徒绝境。。。扎心了吗?[心碎]

当然,今年美股市场很给力,很多人或许在这个赌桌上都是赢钱的一方。但谁知道明天会发生什么呢?市场更大幅的回调也有可能随着某个黑天鹅事件而随时到来。只要你还在市场里待下去,就不可能做到100%的胜率,只能是尽量做到赚大亏小,时刻牢记做好风控罢了。

说回我自身投资/交易的经验与感悟

投资(investing) 和交易(trading) 其实是不同的。前者是为了赚企业长期业绩增长的钱,而后者是为了赚短期市场上的买卖价差。在实操中,大多数人当然是两种方式都会参与,无非是以哪种方式为主。

我给自己的定义是:一个在投资的深海里不断学习游泳的小白,一个在市场上摸爬滚打、沉迷于投机与套利(薅羊毛)的重度交易爱好者,一个对市场永不服输、永远热爱、永远热泪盈眶的韭菜。

一、误入A股市场:还没亏完,还不想走

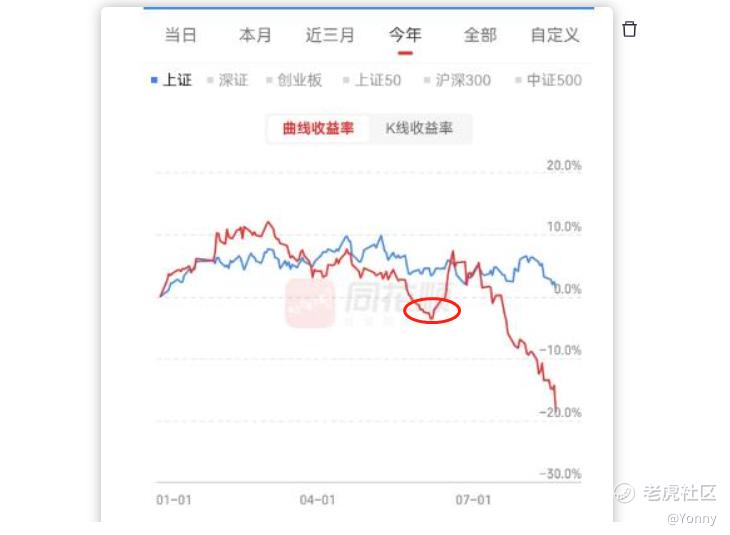

我自己是从2020年COVID-19 pandemic 之后才真正意义上的参与了股票市场,大概是下图的红圈位置进入了3000点的大A。当时在网上找了一些投资理财课,根据几个基本面数据(PE, PB, PEG, ROE啥的)然后选了几个所谓的高增长的大白马(比如格力、美的…),或低估值企业(万科、荣盛、索菲亚…),秉承着“行业分散布局+长期持有”的理念就【满仓】冲进去了…… 结果可想而知。高兴了没几天,就全仓吃了当时的第二波下跌。

痛定思痛,从那之后我便开始“主动+被动”的学习各类的财经知识,从此踏上了投资与交易的不归路……

二、A股交易的经验与感悟

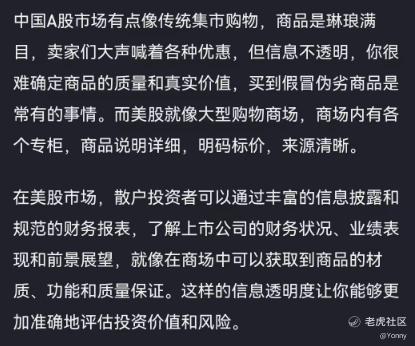

关于A股和美股的区别, 我最崇拜的社区大佬之一 @谋定后动 下面的这段比喻我觉得说得很准确了。

经过3年多在大A的搏杀,我发现真正依靠基本面和价值投资赚钱的人其实不多,反而是掌握了正确投机技巧的股民,才能在这个鱼龙混杂的市场上混得更好。毕竟,在一个没有强制分红、趋近于零和博弈的市场里,在一个各类公司财报的“机构预期”都无足轻重的市场里,你或许需要学习各路“游资大佬”相似的投机思路,才能更好的收割源源不断的韭菜。。A股股民有2亿多人呢,韭菜基数是非常大的。

T+1的交易制度,5%/10%/20%的涨跌幅限制,融券做空的高门槛…… 这些因素都为A股提供了一种独立的玩法:打板交易,或围绕热点涨停个股的投机交易方式。

所谓打板交易,“板”指的就是涨停板,主要是在股价涨停前的一瞬间、或涨停后立即挂单买入,以博取第二日的情绪溢价;基于此,可以衍生出其他的投机方式,比如在股票产生了首板、一板、二板甚至更高的涨停板后介入,去交易所谓“1进2”个股、“2进3”个股、“3板及以上的板块龙头”个股…… 具体对于市场情绪周期、热点板块的把控,江湖上也流传着许多理论与战法,在这里就不展开了(因为我也没研究透)

总之,如果你玩A股,你一定听说过8年一万倍的“赵老哥”,百亿资产的“章盟主”,还有“炒股养家”“方新侠”等等知名游资大佬的名字,他们就是“牛散”成功的典范…… 各家A股券商会有一个“龙虎榜”的功能(展示买入/卖出金额最大的机构/券商营业部,类似港股“经纪商持股”的这个模块),上边会展示各路游资大佬与其不同营业部的席位。

刚说到大A的韭菜基数大,我就是其中的一根 [捂脸] 。。。下图是我A股账户的YTD收益率。在红色圈圈的位置,我开始由技术面为主、基本面为辅的交易模式,转变为【追热点+打板】的风格,然后接下来的收益曲线你们也看到了…… 一阵回光返照过后,收益率不断创年内新低。

目前我整体资金70%+的仓位在美港股,往后大概率也会主做美股,但在大A上我还是不想服输的 (虽然大A能专治各种不服)。。 看完电影后,我发现自己的这种想法属实有点赌狗心态 [笑哭] 能够在A股赚钱最稳定的方式,或许就只有可转债打新套利了。

Anyway, 最近我已经决定把A股的股票账户仓位降到最低,只留一丢丢小钱去尝试大A的各种交易模式,也当做熟悉国内市场。而投资国内市场的大部分钱会挪到主动基金上。虽然基金也亏,但至少基金亏了我能喷经理呀[害羞]

三、初识美股:入金不逢时,相见仍恨晚

我在2021年中旬开通了老虎账户,但一直持续观察中,看着美股涨了大半年,都没有正式入金……直到2022年1月,市场涨到了当时牛市的最高点 [喷血]

接下来的一年,市场砸出了一根10年来最大的阴线, $标普500(.SPX)$ 一年跌了近20%, $纳斯达克(.IXIC)$ 跌超30%…… 我的账户也接近腰斩。其中TOP亏损之一,是来自 $Meta Platforms(META)$ 的sell put spread(另一条边赚1.7W 刀,但整体还是亏损USD 1K+)

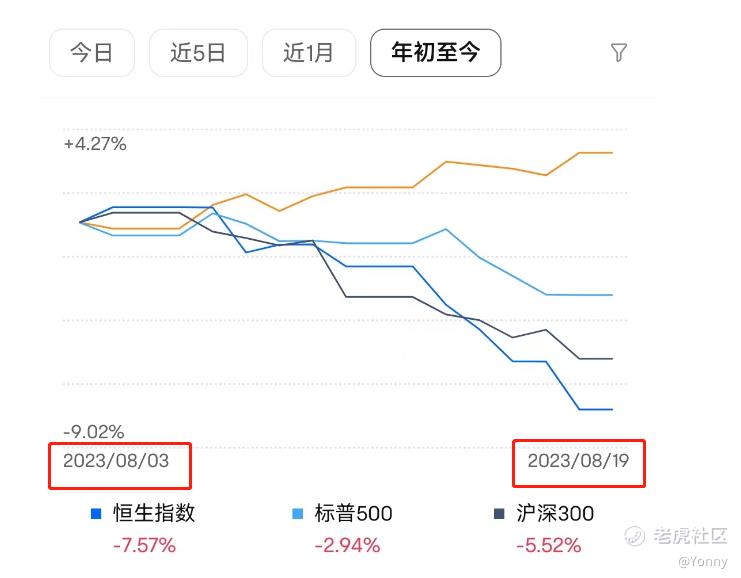

但你要问我后悔进入美股吗?我绝对不后悔。虽然当年的入场时机不佳,但这个熊短牛长的市场让我看到了更多【普通人也能够赚钱】的可能性:拿今年来说,你甚至只需要买大盘指数ETF,收益率都能吊打一大批投资者,尤其是只参与A股的投资者。

(我的收益率已经是很差了,3月份和最近的这两波回撤都没控制好,属于被大盘吊打的。但有着汇率的加持,转化为RMB计算的情况下仍有近10%的收益)

今年交易最成功的一只股票,当属 $特斯拉(TSLA)$ 。在美股,你不仅能够用各种衍生ETF来做多大盘和个股(N倍做多/做空),还能用期权进行对冲或收益增强。年初sell put + buy call + 正股做多特斯拉,让我今年勉强维持了正收益 [捂脸] 也终于实现了我对于特斯拉的“负成本”长期持仓计划。。

另外一个账户,从这个月初开始做 $纳指三倍做多ETF(TQQQ)$ 的sell put,在正股下跌的情况下,我居然做多都还能维持正收益。这就是期权的魅力,也是美股的魅力所在吧![得意]

结尾与总结

啰嗦了一大堆,回到本文最初的主题:反思。首先,我是十分不满意自己今年的账户表现的:

A股交易模式切换失败,账户屡创新低,甚至被上证指数吊打……

美股虽然仍是正收益,但期间的许多无谓的骚操作,让账户的波动和回撤非常大,同样被美股指数吊打……

我们平时听到的 Alpha (α) 是投资中使用的一个术语,用于描述投资策略击败市场和大盘的能力或其“优势”,也常被称为“超额收益”。许多人常想着要通过各种积极主动的骚操作(比如曾经日均交易>10单的我),想让自己获得大幅跑赢指数的超额收益,但往往事与愿违。所谓“一顿操作猛如虎,一看收益(-$250)”,这是多少人的常态呢?

股市七亏两平一赚,我需要承认自己就是那90%的普通人,市场好的时候,跟随大势喝点汤;市场不好的时候,控制好仓位和欲望,管住手,等待击球时机的到来。投资和交易,本该如此简单。

就像《孤注一掷》主题曲里唱那样,“曾经梦想一步登天当个英雄,千金散尽步步走错两手空空 ”。

返工、开心、平安,给家人更多的陪伴,这才是生活的本质。

而投资只是为了改善生活。别在苦苦追寻Alpha 的路上,没有找到超额收益,反而迷失了自己。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看