2021通胀生存指南(下)

摘要:辛苦工作几十年,攒的血汗钱却不值钱了?通胀真真切切已经到来!如何保护我们的投资组合?如何在通胀中抓住潜在投资机会?三大秘诀保护并增长你的资产!

欢迎回顾“2021通胀生存指南系列”全集:2021通胀生存指南(上),2021通胀生存指南(中)

本通胀生存指南旨在让我们成为快乐潇洒的有钱老头老太太。

我们的口号是——“保护血汗钱”!

●第1步:不断增值的硬资产

●第2步:加强黄金的保护

●第3步:寻找优质股票

贝瑞研究声明:文中观点基于公开市场信息和历史数据,不作为直接投资建议,仅供交流。

我回来了!在前两期中,我们分别讨论了助推通胀的三大因素和应对通胀的三大万金油,相信大家差不多都已经成为了半个通胀专家了!

为了亲爱的朋友们不要一把年纪变成老头老太太了还要回去打工,贝瑞研究为大家重磅推出本期!也就是此“2021通胀生存指南系列“最后一期的第一部分!为大家详细讲述应对通胀的三大秘诀!

第 1 步:不断增值的硬资产

在大部分情况下,自然资源都是不断消耗,不可持续的。

贵金属是如此,石油等其他大宗商品也是如此,每一个油田都会随着时间的推移而逐渐失去投资的价值。

有更好的选择吗?

巴菲特老爷子多年来一直建议人们投入与农田(而不是黄金)等价的资产中,在2011年致伯克希尔哈撒韦股东的年度信函中,他将全球黄金存量总量(约170,000公吨)与美国所有农田(4亿英亩)进行了比较:

● 一个世纪后,无论人们用着什么货币,这4亿英亩的农田都将生产数量惊人的玉米、小麦、棉花和其他作物,并将继续生产这些宝贵的财富;

● 而这17万吨黄金依然大小不变,重量不变。

换汤不换药,林地也是如此,在任何市场环境下,尤其是如今的高通胀环境,林地都是一个良好的投资选择:

1.投资回报

一直以来,木材都是持续时间最长,最安全的财富积累方式之一。

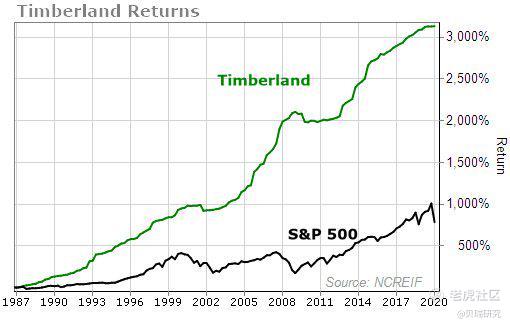

从图中我们可以看到,林地(绿线)的投资回报表现远超标普500,年化回报率达到了12%-14%:

● 首先,其中一部分回报来自简单的通货膨胀——随着价格普遍上涨,木材价格也随之上涨;

● 其次,还有一部分来自土地的升值;

● 最后一部分,来自于树木本身的生长,与其他硬资产不同,木材是一种“流量”而不是“存量”,我们来算一笔简单的账:

○ 一颗树干直径 6 英寸的松树可以用做造纸原料,按今天的价格计算,每吨大约是 9 美元;

○ 如果我们明年再来看这棵树,这棵树可能已经重了 2%,我们的投资已经有了回报(当然,增长率因物种、地理和天气而异);

○ 如果任其生长十年左右,它的直径变成 14 英寸,长成了锯材时,它的售价就变为每吨 26 美元(树上好像长钱了,但又没完全长钱)。

2.稳定性

说到硬资产,应该大家第一个想到的就是稳定性,林地更甚:

木材的价格下跌?没关系,只要继续持有就好了,大不了少挣点钱。但在等待的过程中,树木会继续生长,我们的财富也在继续积累。

不过看到这里,你可能又要骂我了:“你以为谁都能随随便便就买块地吗?买林地跟买菜能一样吗?!“

这你就不认真听讲了吧!别忘了我们在2021通胀生存指南(中)里划的重点——房地产投资信托(REITs)这个选项,我们躺着收租它不香吗?

林地REITs便将林地硬资产的稳定性从大森林带到了市场中,其中,xx(完整版内容请扫码或点击进入空间站查看)——一家林地房地产投资信托就是其中一个不错的机会,在美国南部和太平洋西北部以及新西兰拥有 270 万英亩的林地。

● 作为 REITs,它将其大部分收入作为分配给股东;

● 以每年 1100 万吨的“可持续产量”养护和采伐林地,相当于每年 2.61 亿美元的息税折旧摊销前利润 (“EBITDA”)。

它在熊市中也仅仅只有0.8的beta值(粗暴解释:“Beta”衡量着资产相对于整个市场的的价格波动情况,0.8则意味着如果市场上涨(或下跌)1%,资产会上升(或下降)0.8%)。

意味着它比大盘更加保守。

3.房价助推木材上涨

近来,美国房地产行业开始了飙升,仅仅在今年4月份,房价就同比增长了15%,并且还在继续攀升,贝瑞研究也早在一年前就预测了房地产市场的腾飞。昨天我们发布的《08年房地产泡沫再现!美国房价崩溃在即?》也提到了对未来六个月房价的展望。

总而言之,房价的上涨直接推动了主要建筑材料——木材的上涨,是一个长期的积极因素。

4.抵御通货膨胀

正如我们上期提到过的,硬资产切实存在,长期存在,不易消逝,是抵御通货膨胀的不二之选。而上文提到的xx(完整版内容请扫码或点击进入空间站查看)自1995 年就开始交易,这段时间足够长,能够让我们测试它对于通货膨胀的反应。

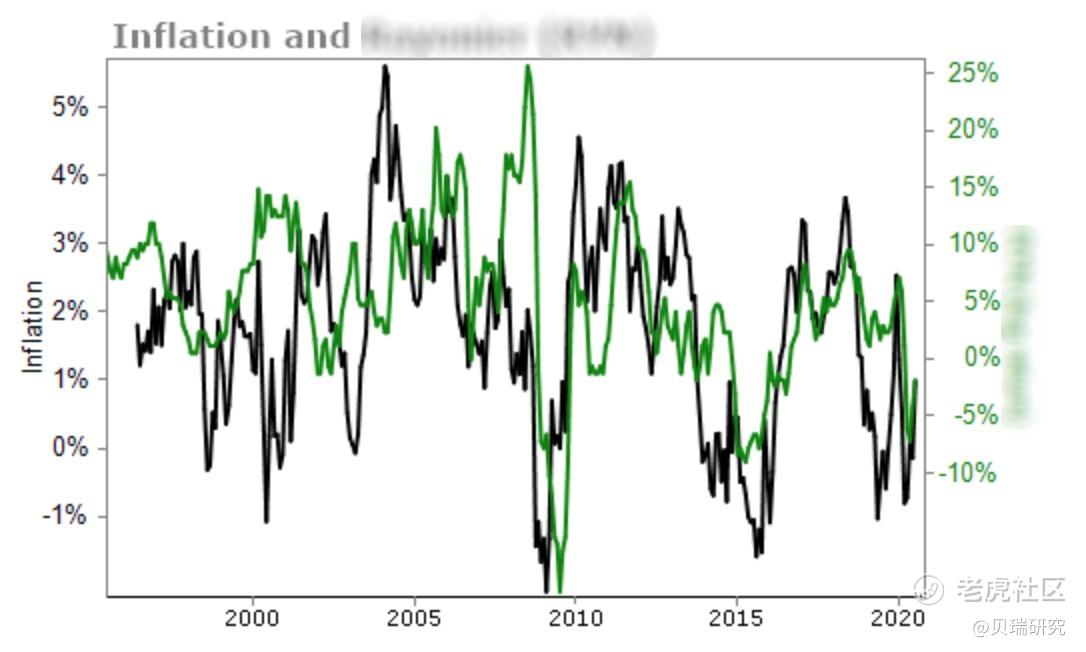

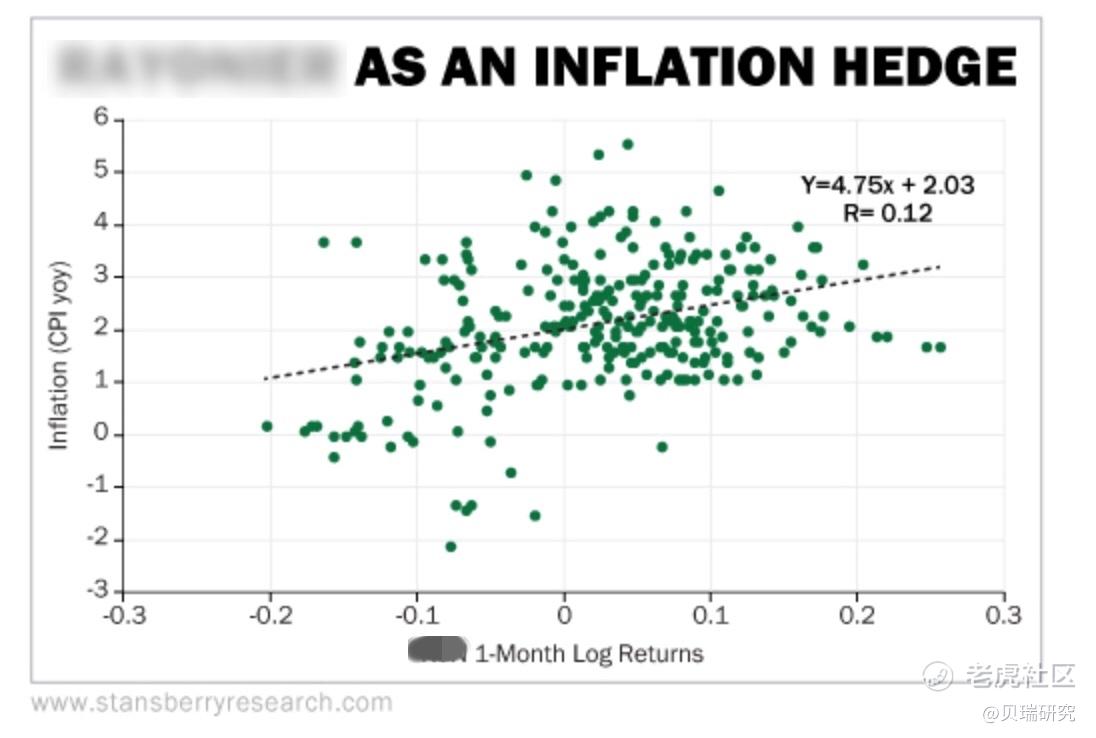

可以看出,它在通货膨胀期间往往会上升:

而当我们将其回报与同比消费者价格指数(“CPI”)的关系时,我们可以发现它们的相关系数为 0.12——这在金融界是一个很高的数字;而相比之下,黄金被广泛认为是对冲通胀的工具,但其相关性较低,为 0.07。

当然,通货膨胀通常会保持在几个百分点以内,而股票的波动幅度可能更大。用林地REITs对冲并不完美,但从长远来看,它能稳稳当当地保护我们的血汗钱。

第 2 步:加强黄金的保护

想要接触黄金的投资者通常会将目光转向金矿股,这比持有黄金本身或 $SPDR黄金ETF(GLD)$ 等黄金基金具有更大的上涨空间,相当于是对黄金的“杠杆”——换句话说,当黄金上涨时,黄金股上涨得更多。(当然,反之亦然:当金价下跌时,矿业股崩盘。)

但问题来了,金矿开采是一项艰巨的业务……考虑到矿山通常位于第三世界国家,因此需要大量资金并承受成本超支和政治风险。

还是那个问题,有什么更好的选择吗?

答案是黄金特许权公司:

● 特许权使用费的商业模式是极好的,他们为勘探提供了一些资本,以换取对生产的部分黄金的权利,承担的风险远低于实际的矿业公司。

● 他们也被称为“黄金流”公司,可以多年来从既不拥有也不经营的矿山中一直赚取收入,利润率很高,向股东支付的股息也很有吸引力。

正如我们之前提到过的金矿开采和勘探很艰难,把所有的赌注都押在一个矿山,或者更糟糕的是,只是一个勘探项目,可能会得不偿失。

因此,多元化是关键,考虑布局xx(完整版内容请扫码或点击进入空间站查看)是寻求黄金杠杆的投资者一个不错的选择:

● 拥有406 个矿山和勘探项目的权益,其中包括对石油和天然气资产的小规模尝试;

● 投资组合包括遍布北美、南美、澳大利亚和非洲的资产,以及土耳其和希腊的一小部分资产;

● 它每年都在更加多样化和不断增长,在过去 11 年中也连续提高了股息,收益不算大,但增加了这项投资的安全性;

● 当然,我们不能忘记利润率——它的毛利率超过60%,相比之下,$巴里克黄金(GOLD)$这样的大型金矿商的毛利率仅仅只有40%。

总而言之,它的财务状况坚如磐石,但归根结底,公司的很多成功都将来自黄金价格。

为什么说它可以加强黄金对我们投资组合的保护呢?

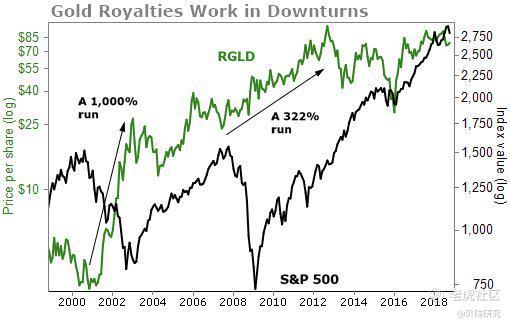

通常来说,投资者们会在他们的投资组合中持有少量黄金作为市场下跌的对冲。但是如果我们持有的投资组合中有只有5%是黄金,股票下跌50%,黄金上涨100%,我们还是下跌了42%,因此,只是小小的对冲对于我们的投资组合并没有多大的帮助。

在危机中表现如何?

这家公司好巧不巧的因为一些原因错过了互联网泡沫和金融危机时期,因此在过去的危机中我们没有股票价格可供参考。

但看看这家公司一直以来的强劲竞争对手$皇家黄金(RGLD)$,在互联网泡沫破灭和金融危机期间,$皇家黄金(RGLD)$让投资者发了大财:

第 3 步:寻找优质股票

是不是觉得我在说废话?谁不想找到优质的股票啊!

查理·芒格曾经说过,以合理的价格购买出色的企业比以合理的价格购买合理的企业要好得多。

但似乎很少人去给“优质”一个准确的定义——不是像“利润丰厚”这种模糊的概念,而是确切的数字来证明质量。

干货来了!

让我隆重为大家介绍Piotroski F-Score!由斯坦福大学会计学教授Joseph Piotroski提出,其实只要简单问问自己9个问题:

- 资产回报率是正的吗?

- 经营性现金流是正的吗?

- 资产回报率相比去年有没有提高?

- 经营性现金流是否优于净利润?

- 杠杆率相比去年下降了吗?

- 流动比率相比去年是否有所改善(即手头现金是否更多)?

- 相比前一年度股票稀释更低了吗?

- 毛利率相比去年上升了吗?

- 资产周转率相比去年上升了吗?

公司每通过一次测试就得1分,分数是获得的总分,9分的企业质量过硬。

不要小看这些问题的力量,提出这些问题可以让你跑赢大盘。从 1974 年到 2014 年,F-Score投资组合的回报率为12.6%,并且波动性较低,而标普500指数的回报率则为11.2%。

找到可以在通货膨胀环境中生存和繁荣的企业,就是这么简单。

好啦!本2021通胀生存指南系列到此为止就结束了!多余的话我也不多说了!祝大家多年后都能够成为快乐的有钱老头老太太!欢迎关注贝瑞研究,有什么想要了解的投资机会欢迎留言给我哦!

分析师:Dr. David Eifrig & Ava Huang

版权声明:本文系贝瑞研究原创文章,如需转载欢迎留言沟通,如需引用请注明“来自贝瑞研究”。未经允许转载、洗稿,我方将保留追究法律责任的权利。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

先保值,再增值,没问题。

我订阅了啊✌