【月入一万美元的期权实战策略】期权是认知变现最有效的工具(4月篇)

对于散户而言,投资本质上赚的是认知的钱,要取得比高于市场平均值的收益,就要有高于市场平均值的认知水平,不然凭运气赚回来的钱,终将凭实力亏回去。因此说投资就是认知的变现,每个人看到的世界都是不一样的,每个人对同一投资机会的认知也分不同的维度,不同维度的认知意味着各自完全不同的胜率选择,并最终收获不同的结果。经过这十几年来美港股投资的历程,我对于以上的说法深以为然,而且我觉得最累人的是这些认知很多都是有时效性的,过去管用的现在不一定能管用,现在管用的未来不一定能管用,反正就没有“一招鲜吃遍天”的,投资者需要不断升级自己的认知体系,不断地质疑自己挑战自己,这是投资最吃力也是最吸引人的地方。

4月份是一个财报季,通常第一季度是一年里最差的一个季度,但2021年美股市场的这个季度的财报却是2008年有记录以来最好的一个季度。FactSet报道,SP500已公布的财报的公司中,84%都击败了预期,几家科技巨头像FaceBook、谷歌、苹果、微软、亚马逊都是Double-Beat,靓丽得让人觉得晃眼。说明美国的经济复苏步伐稳健。而我这个的期权策略也是一直稳扎稳打,4月份盈利2万3千,是今年以来最高的一个月份。

四月份盈利2万3千美元,全年平均每月盈利1万2千美元,年化回报36.2%,夏普比率0.97

此期权策略全年的盈利统计如下

这个月开始计算这个期权策略的夏普比率,夏普比率简单地说就是衡量一个投资收益率和风险的比值,比值越大,说明该投资在承受同样的风险情况下,有更高的收益。具体的公式是

风险收益比(Sharp Ratio)= (平均收益 - 无风险利率)/ 标准差

在2021年前4个月的统计中,我的这个期权策略的夏普比率是0.97,略高于标普500指数基金SPY三年的夏普比率0.86。

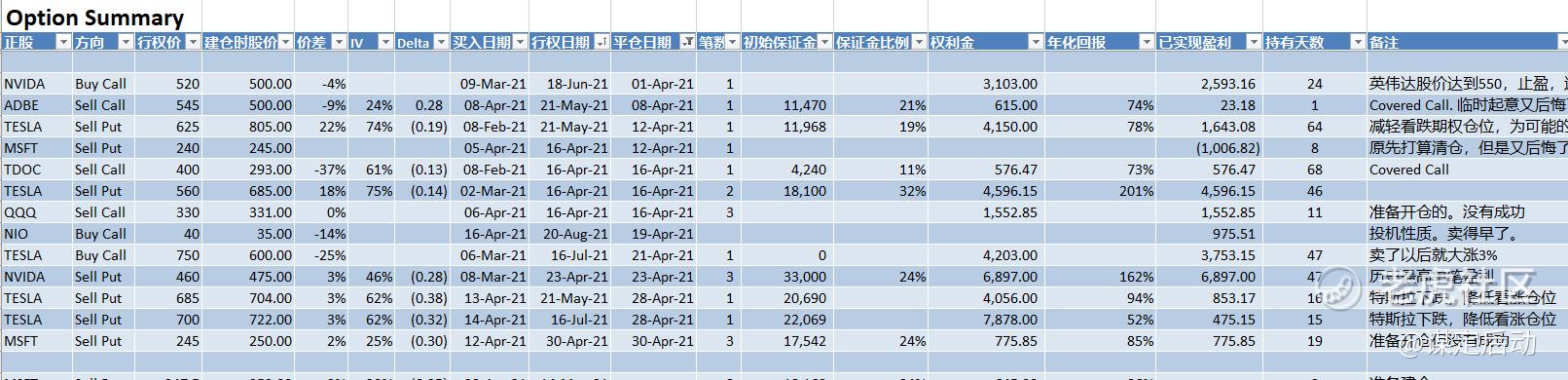

四月份的期权交易一共13笔,记录如下

截至4月30日我的$特斯拉(TSLA)$ 持仓

截至4月30我的$英伟达(NVDA)$ 期权持仓

期权策略概述

策略名称:裸卖深度看跌期权(Deep OTM Put Selling)

账户本金: 34万美元(至少20万美元)

标的正股:必须抱有信仰,如特斯拉、英伟达、微软、苹果等。

行权价: 对于特斯拉,选择当前股价减去20%以上的行权价,其他股票选减去10%以上的行权价。

行权日期:1-12个月

建仓规律:每个正股每个月最多卖出一到两次。遇到大的跌幅卖出较短期(1-3个月)的期权,横盘整理时卖出较短期(4-12个月)的期权,大涨的时候卧倒不动。

简单地说,这个策略就是选好标的以后,卖出(注意!是卖sell不是买buy)一个长期得深度虚值的看跌期权,然后耐心等待期权的价值归零,从而赚取权利金。

期权是认知变现最有效的工具

$老虎证券(TIGR)$ CEO巫天华4月在接受国内著名科技评论媒体36氪的采访时说,“期权最大的优点是将更复杂的认知进行变现,表达能力也更强”

他这句话里有两个关键词:一个是认知变现,另一个是表达能力更强。

知识的积累我认为是做期权策略最关键的部分,比如根据有关资料新闻财报来研究基本面,学习各种技术分析来研究技术面,如果本身从事和投资标的相关的行业,有能力持续地接触到这个行业的最新动态,又或者能经常性地接触到这个投资标的的产品和服务等等,这些都意味着你对标的未来的走势比别人多了一些依据,依托着这些知识而建立起来的认知,乃至是信仰,是认知能够最终变现的关键。

而期权的表达能力强,在于它的高杠杆、多用途多组合的特性,用活了就是最高效的投资工具。

任何期权策略都是基于趋势的判断。期权的策略不管是各种复杂的、简单的,作为买方也好、卖方也好,所有的策略都是基于对趋势的判断。期权能在市场运行所有的方向上都能变现,而根据个人的风险承受能力,可以采用不同倍数的杠杆来放大收益,这让期权成为散户认知变现最有效的手段,没有之一。

对于期权策略我是觉得越简单越好,之前我学习实践了各种期权的策略,到一定阶段时发现两个方向以上的策略大部分都是很难盈利的,因为要考虑到构建成本和流动性等一系列因素影响,对于方向判断的关键问题反而失焦了。因此我们是应该把主要精力花在研究投资标的物的行情上,再结合期权就有机会获得收益。就像渔民出海捕鱼的时候,他们最需要关注的应该是定位鱼群在哪里,探测鱼群是什么种类这样的问题,而不是纠结于渔网应该怎么织出来。

之前的系列文章

免责声明

给各位看官一个郑重的友情提醒,如果你是期权小白的话,请先学习期权相关的知识,没有相应的知识而贸然操作的话,你亏损的可能性接近于100%。期权的操作思路和需要的知识储备和股票相比有非常大的差别,期权本质上是加了杠杆的股票,因此盈亏幅度比股票放大了很多,请大家务必经过一段时间的学习理解了以后才操作。

本文不构成投资建议,本人不对由此产生的任何经济损失负责。

勿忘初心

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,这里分享一张我拍摄的作品。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Jingluoluo·2021-05-03请方便的小伙伴回复~谢谢~大吉大利!1举报

- Raytroninvs·2021-05-03方法是对的,但理解上貌似出了点问题啊铁汁点赞举报

- 赊刀人·2021-05-06对期权的选择,你的判断一般是什么?点赞举报

- T3674990512·2021-05-05本金太少,没法卖[捂脸][捂脸]点赞举报

- BAYC·2021-05-04你卖这么多put不怕爆仓吗点赞举报

- 秋虫语冰·2021-05-04感谢分享1举报

- AIL·2021-05-03学习了1举报

- 桐竹昌盛·2021-05-03已阅1举报