美联储疯狂印的钱去哪儿了?美国为何没有出现恶性通胀?

来源 |腾讯美股

众所周知,早在十年多以前的全球金融危机时,$就开始马力十足地持续开动他们的印钞机,而本次新冠病毒疫情爆发之下,印钞机的运转就更加疯狂了。

数据显示,截至5月13日,$资产负债表规模已达6.98万亿美元。而今年3月第一周时,美联储资产负债表才4.29万亿美元。这种「印钞」速度超过过去任何时候,包括2008年国际金融危机时期。

可是,他们印出的钞票去了哪里?

美国为什么没有发生魏玛德国、委内瑞拉和津巴布韦那样的恶性通货膨胀呢?

金融作家、投资人鲍曼(Ted Bauman)撰文称,要解释这个问题,既简单而又复杂。这是因为,人们头脑中关于各种经济问题的确信,其实大多是基于意识形态,而非对现实世界的可观分析。

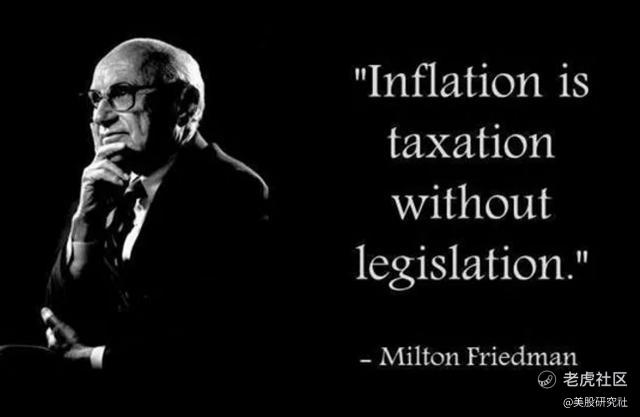

意识形态层面对货币膨胀的抵制兴起于1960年代。当时,美国经济学大家、芝加哥大学的弗里德曼(Milton Friedman)提出,美联储应该控制货币供应来限制通货膨胀。在弗里德曼看来,通货膨胀总是因为货币供应过剩而造成的。

然而,过去十年的历史证明,他的判断其实是错误的。事实上,过去几十年来,人们对通货膨胀的恐惧倾向,其实主要是来自金融行业的培育,而他们在这背后当然有自己不可告人的小算盘。

比方说,你的公司把钱借给其他人来赚取利息,你当然希望通胀会尽可能低迷。如果通胀高企,对方还给你的钱,其购买力就将缩水。因此,金融行业是有极为充分的理由打压通胀的。

然而,最近这些年,局面已经发生了戏剧性的变化,金融行业竟然爱上了印钞机……这是因为,印钞所造成的通胀可不仅仅只是会出现在现实经济活动领域当中。

更多货币,更少通胀

德意志银行首席国际经济学家斯洛克(Torsten Slok)不久前其实就曾经间接触及到了这个话题,在上周递交客户的一份研究报告当中,他这样写道:「你完全可以按照自己的意愿去扩张美联储资产负债表,增加货币供应。只要这些货币是流入了资产交易领域,而非现实经济交易领域,就不会造成通货膨胀。」

真可谓是一语中的,许多人到现在恐怕还没有把握住他传达出的信息。

要知道,通货膨胀也分好几种的,而消费者通胀其实只是其中之一。当经济体系当中的货币总量大幅度超过了体系制造商品的能力,就会出现消费者价格膨胀。人们手中的钱越来越多,自然会造成商品价格上涨。在这种局面下,要遏制通胀只有两种方法,要么削减货币总量,要么提升经济产能。

过去十年多以来,美国经济本质上其实是一直处于产能过剩状态,失业或者不充分就业人口就是其直观体现之一。至于现在,当然就更加谈不上充分释放产能了。国内生产总值今年第一季度缩水了5%,第二季度更预计将缩水20%之多。

于是问题来了,这样的经济系统当中,货币是否过多了呢?

在研究报告当中,斯洛克指出,美国经济系统当中的货币使用和流通速度,即所谓周转率正在戏剧性地降低。

从上图当中不难看出,在1990年代后半期见顶后,美国货币周转率便开始迅速下滑,而2008年金融危机后,这一势头变得更加明显。

诚然,过去十年经济复苏的脚步是很迟缓的,但是经济总归是在增长,对于货币供应的使用频率按说没有道理会如此大幅崩塌。

于是,关于货币周转率的降低,说得通的解释恐怕就只剩下了一种——美国经济当中的货币确实大幅度增多了,只不过那些增多的货币并没有出现在人们购买真实的商品和服务的领域。

因此,货币供应的增加就没有造成消费者价格膨胀。

股市早已恶性通胀

那么,美联储印出的钞票去哪儿了?

在货币供应系列指标当中,M2指的是消费者在真实经济当中使用的那些钱,比如流通中的纸币和硬币,银行账户以及货币市场基金账户中的钱等。

M3指的则是,美联储资产负债表扩张的部分,银行在美联储那里的储备金,机构货币市场基金,以及国债之类流动性投资工具。目前,M3要大约相当于M2的四倍——15.5万亿美元对4.2万亿美元。

美联储印出大量流动性,用来从商业银行手中购买国债,以充实后者的储备。在这种情况下,货币供应的增加其实是发生在M3层面。

接下来,银行可以使用这些储备去向家庭和企业放款,来刺激经济活动。当这些贷款放出去,M2层面的货币供应便也随之增加了。

只不过,没有人规定银行一定要去放款。他们完全可以选择将这些储备投入各种纸质资产——比如股票。

这就是重点所在。金融危机以来,美联储所「创造」出来的新货币,其大头都流入了M3,最终去追逐纸质资产了,并没有多少流入真正与现实经济密切关联的M2。

正因为如此,美国经济当中才始终没有出现许多人都觉得是不可避免的恶性通货膨胀。当大家在寻找通胀时,视线都投向了错误的地方。恶性通胀其实近在眼前……在股市上!看看过去十年以来市盈率是怎样一路狂飙的吧。

虚拟现实游戏终将落幕

一方面是美联储的疯狂印钞,一方面是真实经济增长的蹒跚步履,两者交相作用下,美股市场便上演了美国过去十年最重大的通胀——资产价格膨胀。

只要一拿到美联储刚刚印出的钞票,银行总是会将其投放到资产市场上。在商言商,这样做也是有充分理由的——资产价格膨胀能够带来巨大利得,而投入增长迟缓的现实经济,收益低得可怜。

可是,人们不能忘记,膨胀终归只是数字的变化,并不意味着这些资产的真正经济价值得到了提升。

因此,2020年的市场看上去变得越发像是一个虚拟现实视频游戏。游戏里充满了让人惊奇的体验,你可以打出很高的分数……但这一切都不是真正的现实,相反,只是一堆与现实脱节的,并没有真正意义的数字而已。这些数字的变化,其根本驱动力是美联储造就的资产价格恶性通胀,而非健康的现实经济。

当然,在过程当中,你也完全可能靠着投资美股赚到真正的钱。可是,归根结底,美联储的恶性通胀政策迟早会把股市推到极端远离现实,荒唐得无以复加的地步,到那时,只能有再度崩盘这一个结果。

那一天,你猜猜自己手中真正的钱,其购买力会不会跟着崩盘?

本文来源:腾讯美股,已获取授权转载

*美股研究社,旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

2,超强的经济科技文化实力,250年积累的信用。他光明正大地印钱,全世界的商人也愿意收;

3,做空机制;

4,玩skin in the game的,没有蠢人。