跟着腾讯做投资,爱点击(ICLK.US)为何值得Pick?

互联网消费经济红利瓦解的过程中,迷茫和危机感,被放到台面上。BAT更是首当其冲。“To B or Not to B”,成为传统互联网巨头们的一个新命题。$爱点击(ICLK)$

面对焦虑,腾讯坚决地拥抱TO B业务。2018年,腾讯宣布重大组织架构调整,开始向产业互联网挺进,而真正落实则需要SaaS 厂商们;2019年腾讯推出了千帆计划,首次披露其在SaaS领域的打法—整合腾讯内部资源,联合外部Sass企业共建生态。

腾讯的做法,可以给投资者们一些新思路。对于做成长股投资的投资者而言,消费互联网行业的公司固然又大又性感,但在当下,它们明显估值过高,成长动能让人怀疑。

如果我们和腾讯一样,拥抱to B, 将目光放入SaaS领域,用腾讯投资部门的方法论,来挑选值得投资的SaaS公司,则会有不一样的视角和思路。笔者就用这套方法论挑出了SaaS赛道的冉冉新星—爱点击。

接下来,我们就来分析一下为什么选出来的是爱点击。笔者总结腾讯投资部门的高管讲话,主方向有三条原则。我们根据这三个原则来逐步分析,回答上面的问题。

1. 爱点击的SaaS赛道与腾讯的核心业务有协同效应,且是先进的发展方向

腾讯投资的第一原则:按照战略价值(即:能与核心业务产生协同效应)来选择投资标的,而非公司大小。标的具备“先进的生产关系或先进的生产力”特征也是一个隐含前提条件。

所以我们第一个原则:是否是先进的发展方向,是否和腾讯原有业务有一定的协同价值。

那么,SaaS这条赛道是一个先进的发展方向嘛?

我们从产业互联网的价值说起,研究机构认为产业互联网是工业数字化基础设施。2000年开始,腾讯、阿里这样的巨头股价一路腾飞,其根本在于成为了(消费)互联网行业的基础设施。巨头们为了未来的5-10年,必然抢滩产业互联网,力争成为工业数字化的基础设施。

To C 时代,互联网的核心价值通过有效连接来打破信息不对称,而 To B 的核心价值则是降低生产成本、大幅提升生产效率、最终实现商业盈利。而 SaaS 模式天然有着降低企业运营成本,提高企业效率的功能。且从需求侧来看,国内迅速增加的小微企业数量与其急需提高的信息化程度保证了企业级 SaaS 的巨大市场容量。

综上,无论从哪个维度来看,SaaS都是一条值得投资的赛道。

但是SaaS服务包罗万象,细分赛道众多。为何爱点击所在的这一细分垂直领域值得关注?这里不得不提的是爱点击与腾讯业务的协同效应。

巨头们切入SaaS通常是采取自建加投资的方式。通过SaaS打通企业间的连接,获得产业中的场景连接。腾讯此前就宣称要将99%的SaaS场景交给合作伙伴去做。而各行各业中,零售业是最贴近C端的。从C端延伸到B端,“新零售“是相对更容易切入的点。正是因为这样,眼下智慧零售也是腾讯产业互联网战略转型的先锋兵和主战场。

爱点击离腾讯想要的“智慧零售场景”很近。爱点击服务于企业在数字解决方案上的全面需求,特别是在规模不断扩大,注重线上线下融合的新零售领域。

2019年5月爱点击、腾讯、首旅宣布战略合作,为超7000家门店全面提供数字化能力,打造生活方式服务业智慧经济体。这便是爱点击与腾讯在智慧领域进行战略协同的一个很好的例子。

2. 爱点击在SaaS领域有相对优势

腾讯投资方法论的第2条原则:投资行业内有比较优势的公司。

而国内目前上市的原生SaaS企业中,金蝶、微盟、有赞三家SaaS名气最响,为什么选出来的是名气相对较弱的爱点击呢?背后的答案是: 相对微盟、有赞等公司,爱点击有更多市场上现在还没有发现的优势。

首先不得不提的是:爱点击强大的数据能力。

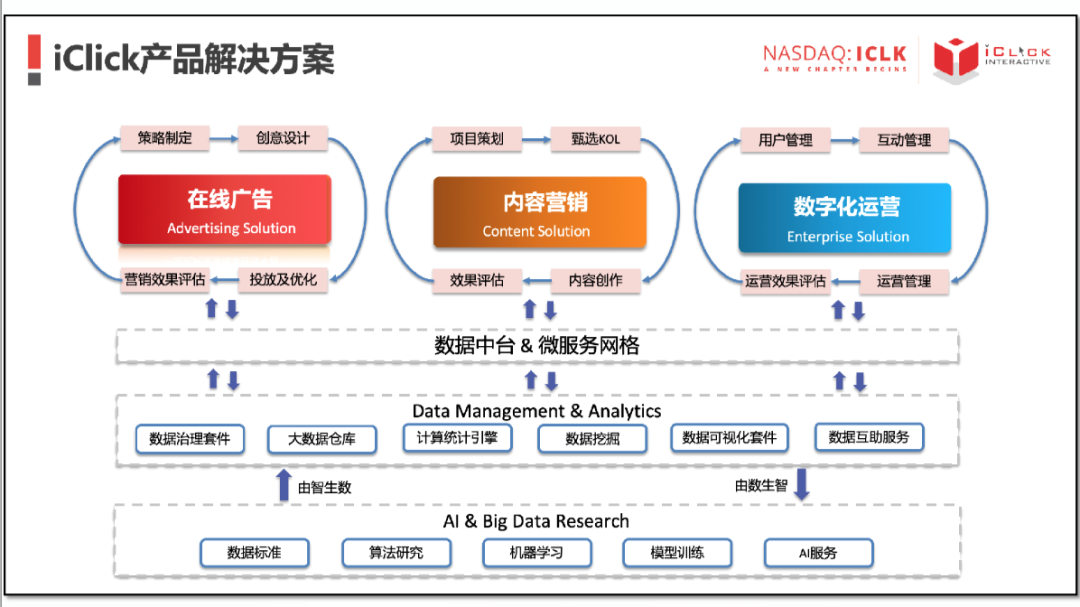

爱点击给客户提供的产品解决方案,其底层基础都是建立在对AI和大数据技术的应用之上。爱点击则在10年前就踏入在线营销市场,这期间积累了强大的消费者数据库(超过9.3亿的中国消费者人群数据);除此之外,爱点击也早早在AI大数据技术上布局,建立了强大的数据赋能能力。

对于SaaS赛道的公司来说,数据能力越强、为商家赋能的能力也就越强。爱点击有了10年的铺垫与积累,虽然起步较晚,但是在数据的支持下,在SaaS这条业务线上竞争优势则更明显。

除此之外,爱点击还在做多渠道的数据整合。爱点击目前已经覆盖了小红书、Bilibili等平台上数亿的内容与达人数据,并通过大数据和AI技术打通数据链,提前布局这些消费者数据库。这为爱点击日后服务企业提供了重要的基础。

这方面,爱点击与腾讯文旅联合打造的针对旅游行业景区客户的产品—文旅内容推荐管理系统就是很好的一个案例。

爱点击为景区运营者打造出利用大数据分析为景区推荐内容资源套餐的平台,最终帮助景区运营者通过内容营销实现用户增长,提升景区知名度、口碑和消费人次。这便是爱点击具备数据优势一个非常好的例子。

其次,爱点击目前采取的大客策略:而大客户相对来说付费能力强、付费意愿强、续约能力强。公开资料显示爱点击的客户以大品牌客户为主,2019年已有超过3000个客户,包括雅诗兰黛、Nike、东风日产等等。

大客户的付费能力以及付费意愿更强,这也决定了爱点击的企业数字化运营解决方案能够做到更高的ARPU值。这背后主要原因是,爱点击的另一主营业务「在线营销解决方案」服务的都是一些中大型品牌公司,打下了一定的客户基础。此外,爱点击双业务驱动带来的联动效应还有另外一个优势——获客成本更低。

爱点击在在线营销市场深耕10年,积累的客户资源可以为「企业数字化运营解决方案」业务高效导流,拉低获客成本。爱点击与这些客户建立过合作关系,双方有一定的信任度,爱点击推进成本也相对较低。

3. 爱点击具备高成长性。

腾讯投资部门的第三个投资原则,更多是从资本回报率层面的考虑,即可以做成长投资,他日能够在资本市场有相对丰厚的获利空间。

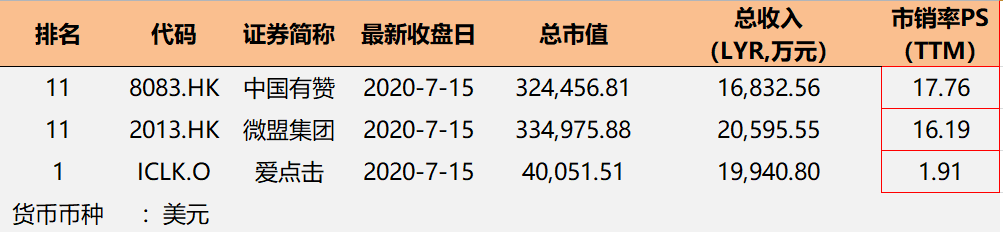

当下的SaaS赛道,资本争相竞逐。头部的SaaS概念股股价大多都已经Priced in ,提前炒作完了一波SaaS带来的成长性预期。而爱点击的SaaS 业务线起步较晚,且相对低调,并未被太多的投资人注意到。从投资回报的空间层面上讲,当下估值相对更低的爱点击(估值比较如下图),投资中的收益风险比相对来说更高。

相比那些仍然在烧钱的的头部SaaS公司,爱点击目前已经盈利,确定性更高。爱点击已经连续两季度实现调整后净利润,SaaS业务线条的「企业数字化运营解决方案」这一块收入同比增长高达202%,这一块业务也在一季度实现了440万美元的营收,仅仅一年的时间内,企业数字化运营解决方案的营收也达到了1000万美元,起步虽晚,但成长势头却令人惊艳。

再者,爱点击虽然体量小,但是爱点击「企业数字化运营解决方案」增长空间更胜SaaS领域的领头羊—微盟。

微盟的业务模式与爱点击相近。从财务数据上分析,2019年爱点击与微盟的总营收相当接近,微盟为2.059亿美元,爱点击为1.994亿美元。但微盟SaaS业务占了整个营收35%的比例,爱点击的SaaS业务只占了整体营收的5%,另外,SaaS业务相对于传统营销业务又是有更高的毛利率 (SaaS业务高达60%-70%;在线营销: 22%-25% )。爱点击的「企业数字化运营解决方案」的高速增长空间非常的有看头。2019年,爱点击SaaS业务带来的收入已达到1000万美元的收入,按照一季度202%的同比增速,今年保守预计也能够翻倍。可以预见,随着爱点击SaaS业务占主营比重的不断提升,再加上高毛利率表现,未来财务表现上有非常大的想像空间。

小结:

腾讯集团的投资部门可是投资界里实力最强悍的奇葩,腾讯投资部自2008年成立到2019年年末,投资的标的中有近70家公司上市、100多家公司成为“独角兽”。拿电商板块来说,这其中最知名的当属京东和拼多多。在SaaS领域,腾讯于2019年4月和7月分别投资了微盟和有赞,那么下一个会不会是爱点击呢?别忘了,电商板块中,唯品会也被腾讯收入麾下,成为腾讯系的一员大将。

我们按照腾讯投资部门的投资方法论选出爱点击,手法虽然粗暴了点,效果也未必有腾讯投资部门这么立竿见影。但是主要提供一条分析思路,而且综合分析下来,爱点击赛道的前景、成长性、比较优势不容质疑。看好爱点击的同学,可以好好研究下爱点击。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 滕王阁大马士革宝刀·2020-07-31目前上市的原生SaaS企业中,金蝶、微盟、有赞三家SaaS名气最响,为什么选出来的是名气相对较弱的爱点击呢?背后的答案是: 相对微盟、有赞等公司,爱点击有更多市场上现在还没有发现的优势。$爱点击(ICLK)$点赞举报