最全美国金融工具科普:美国还有多少子弹救市?

新冠疫情和石油战的爆发让全球市场都面临着恐慌抛售,全球最受关注的标普500指数在短短两周内熔断4次,这是在美股历史上最令人窒息的两周,除股市之外,美国国债$债券20+美公债指数ETF-iShares(TLT)$ 、黄金$SPDR黄金ETF(GLD)$ 、白银、加密数字货币、石油等大宗商品的价格也同样大跌,避险资产失去功能,市场流动性极度紧张,$VelocityShares VIX Short Term ETN(VIIX)$ 全球市场亦轮番熔断。$标普500ETF(SPY)$ $老虎中美互联网巨头ETF(TTTN)$ $纳指ETF(QQQ)$

美联储和美国财政部对于经济危机都是有责任的,所以本文将从美联储和美国财政部在2008年和今年的救市行动对比来分析,现在他们手上还有多少子弹。

文章较长,想直接查阅相关工具的朋友可以看目录:

一、美联储的子弹

1.美联储的常规工具

A.调整联邦基金目标利率(降息和加息)

B.调整准备金利率(Reserve Requirement Ratio)

C.扩表(QE)

2.美联储的非常规工具

A.商业票据融资机制(CPFF)

B.一级交易商信贷工具(PDCF)

C.货币市场共同基金(MMLF)和资产担保商业票据货币市场基金(AMLF)流动性工具

D.定期资产支持证券贷款工具(TALF)

E.定期证券借贷工具(TSLF)

F.定期拍卖工具(TAF)

G.采取国际联合救助行动

二、美国财政部的子弹

1.财政刺激计划

2.救助(Bail out)破产边缘的大企业

3.金融救援计划

一、美联储的子弹

1.美联储的常规工具

众所周知,美联储是独立于政府之外的。

美联储的建立都归功于德国犹太移民银行家保罗·沃克尔,是他为了让美国设立央行而东奔西走, 最后1913年美国国会通过了《联邦储备法案》,正式宣告美联储成立。

这里插一句,最近传的沸沸扬扬的一个“谣言”当中所说的沃克尔法则(Volcker Rules)的创造者就是保罗·沃克尔,它禁止银行用其客户的资金与自有资金从事高风险的结构性产品和进行高杠杆交易,同时也对银行的对冲基金和私人股权持有比率进行了限制。简单来说就是银行不能用存款去玩杠杆。

美联储认为自己有着双重使命(Dualmandate):

第一个使命则是维持价格的平稳,委员会认为通胀率正常来说是在2%左右,高于或者低于2%都是需要调整的。

第二个使命则是要使真实就业率最大化,刺激就业的方法有很多,但是肯定是要在经济繁荣的基础上实现的。

为了实现双重使命,美联储手上会有一些常规的工具:

A.调整联邦基金目标利率(降息和加息)

这个我们常说的美联储加息和降息,调整的是联邦基金目标利率,联邦基金目标利率也就是银行间的同业拆借利率,而这里最主要调整的则是同业拆借利率里的隔夜拆借利率。

这个隔夜拆借利率其实很好理解,就是银行之间互相借钱;个人之间借钱就叫借款,银行间就叫拆借,它是发达货币市场上最基本和最核心的利率。如果这个隔夜拆借利率升了,那银行借钱的成本也增加了,这个成本也会间接附加到借款人身上。美联储提高或者降低这个联邦基金利率就能调整银行的融资成本,间接影响商业环境。

但有一点大家需要清楚的是,美联储每次议息给出来的利率是目标利率,美国人并不会通过行政手法直接说变利率,而是通过市场操作(买卖债券)来慢慢使利率调整到目标位置。

目前使用情况:基本上使用完毕,已经降到0-0.25%,当然负利率也有可能会被摆在台面上,几率不大。

B.调整准备金利率(Reserve Requirement Ratio)

想知道什么是准备金利率,我们先搞清楚为什么银行之间会相互借钱。一个重要的原因则是美联储规定银行每天都要把一定比例的钱存进美联储作为存款准备金。准备金率银行就是指吸收了客户的存款要有百分之多少放在美联储这里,规定这个准备金率是为了防止银行把所有钱都借出去,这样客户取款就没钱了。

目前使用情况:使用完毕,2020年3月26日起美联储将存款准备金率下降到0%,意味着商业银行可以把所有存款借出去。

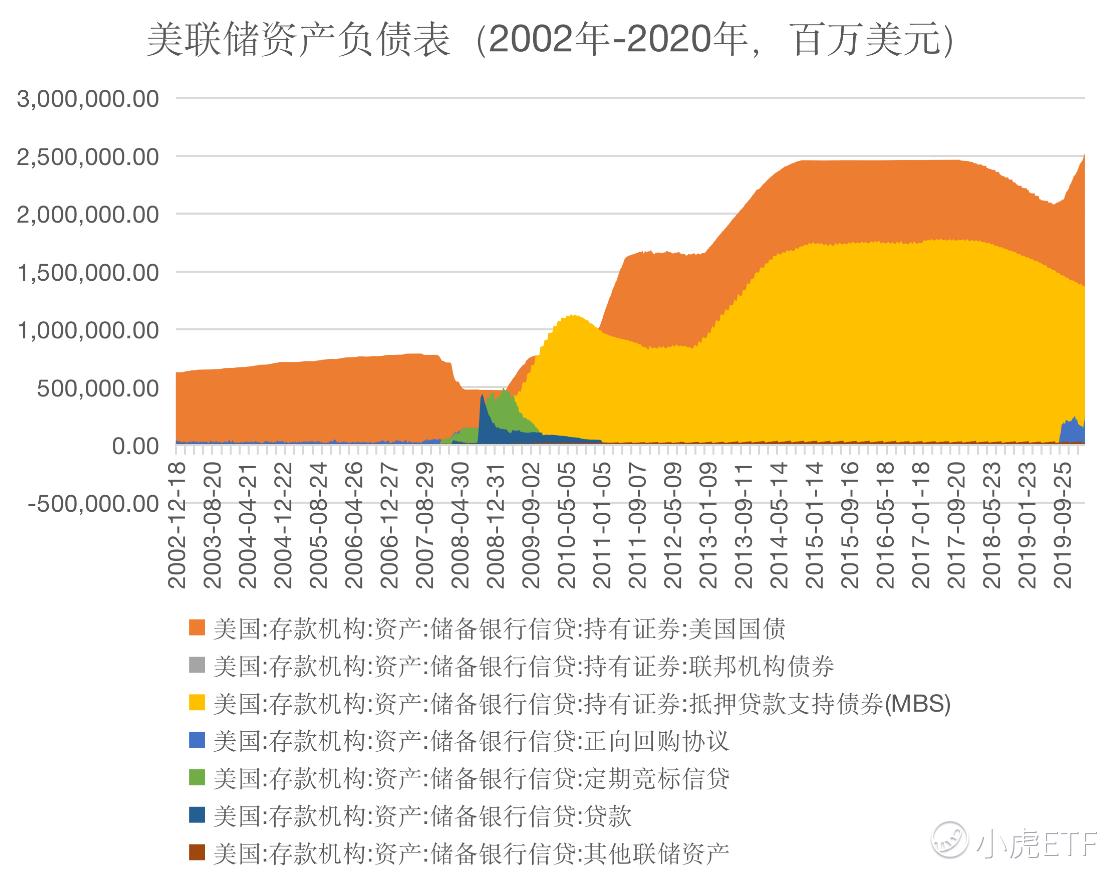

C.扩表、QE

首先讲两个名词:

缩表——缩减美联储的资产负债表,在市场上卖出所持有的债券,收回市场流动性,市场的钱变少。

扩表(量化宽松QE)——通过向银行等金融机构购入长期债券,为市场提供流动性,市场上的钱变多。

这里的债券包括国债,短期商业债券,回购债券,通货膨胀保护债券,MBS(抵押贷款证券)等等,其中MBS和国债占大头。

目前使用情况:美联储从去年12月开始就在积极的扩表,在3月13日提高逆回购上限至5000亿美元,未来计划开展5.5万亿美元逆回购操作;在3月16日紧急降息100基点之后,美联储宣布QE,在未来几个月将增加5000亿美元的美国国债和2000亿美元的机构支持,并将从3月16日开始分期购买400亿美元。未来不排除美联储继续扩表,目前美联储已经累积向市场注入了5.5万亿美元。

(来自:万得)

2.美联储的非常规工具

每一次的失败人类都会总结出教训,经历了2008年的金融危机之后,美联储发明了许多非常规的政策工具,间接或者直接向市场送钱,下面我们来整理一下美国在2008年曾使用过的几种非常规流动性工具,并看看目前美联储已经用了多少:

A.商业票据融资机制(CPFF)

首先我们要知道什么是商业票据,简单来说,就是金融公司和一些信用比较好的公司为了获得短期资金,开出的票据,利率会比银行存款利率要高。

这个CPFF的来源要从2008年9月雷曼兄弟倒闭说起,当时很多企业还不起他们发行的商业票据,大家只愿意买超短期票据。为了直接给企业打钱,2008年10月7日,美联储动用《联邦储备法》第13条第3款,设立了“商业票据融资便利(CFPP)”的新工具。

首先美联储会建立一个具有特殊目的的机构,然后通过这个机构直接从企业手上购买它们发行的商业票据,等于说美联储绕过了银行,直接向社会上信用最好的机构撒钱。启用CPFF之后,美联储会挑选信用最好的企业(包含银行,大企业,地方政府)购买它们发行的无抵押商业票据(纯靠信用借钱)和3个月到期的资产抵押商业票据(ABCP,以美元标价)。不过美联储还要求这些企业在卖出票据前先支付一笔费用,利率也要比平常高,也有融资上限。这样等企业资金开始回暖的时候它们就会想退出这个CFPP机制。

目前使用情况:已使用,CPFF已在2020年3月17日开启,财政部外汇稳定基金还为该机制提供100亿美元的信用保护,目前CPFF利率为3个月期隔夜指数掉期利率加上200个基点,该机制运作时间将长达1年。

B.一级交易商信贷工具(PDCF)

这个工具的来源要从曾经的大投行贝尔斯登(Bear Steam)说起,2008年美国出现次贷危机,房地产泡沫破裂。贝尔斯登由于持有大量不良资产包括债务抵押债券(CDO,当初暴雷就是这个资产),贝尔斯登的投资者因为恐慌而挤兑,导致其直接没钱,从而面临倒闭。

毕竟贝尔斯登是当时华尔街的第五大投行,要是倒闭了,很多投资者会血本无归,所以美联储决定救它,救它的方法就是设立一级交易商信贷工具(PDCF),借助这个工具给贝尔斯登打钱,通过PDCF,美联储在3月17日给贝尔斯登提供了300亿美元的救助。

PDCF全称是一级交易商信贷工具,原本美联储只向银行开放贴现窗口,但现在启用PDCF之后美联储可以直接向一级交易商(也就是投行、券商等机构)开放这个贴现窗口,借贷的担保品包括商业票据、施政债券、投资级担保债券等(不包括股票、ETF和共同基金)

什么是贴现窗口?如果一个银行没钱快破产了,美联储会让它能够以低于联邦基金目标利率的成本从贴现窗口借钱,但由于利率优惠力度很大,美联储怕其他没有财务问题的银行也来蹭,所以美联储要求银行必须要到真的没钱了的地步才可以来贴现窗口借钱。在启用PDCF之后,一级交易商(大投行和券商等)也可以以非常优惠的利率向美联储借钱。

2008年的时候,贝尔斯登、房利美和房地美就是通过贴现窗口获得了美联储的救助。

目前使用情况:已启用。美联储在2020年3月18日启用了一级交易商信贷工具(PDCF),到期时间最长90天,至少持续6个月;在启用前,3月16日因为联邦基金目标利率被直接降到0-0.25%的水平,因此一级交易商信贷利率下降到0.25%,所以现在大投行、券商和银行都能以这个利率向美联储直接借钱。目前,纽约联储一级交易商共23家,包括11家证券公司、11家投资银行和1家商业银行。

C.货币市场共同基金(MMLF)和资产担保商业票据货币市场基金(AMLF)流动性工具

在了解这两个工具之前,我们要先知道什么是货币市场基金:货币市场基金(Money market funds,简称MMF)主要投资于短期货币工具如国库券、商业票据、银行定期存单、银行承兑汇票、政府短期债券、企业债券等短期有价证券,我们熟知的余额宝其实就是一种货币基金。货币基金对于美国人来说是个相对安全的投资工具,除了个人以外,养老基金,市政机构,企业等都持有大量货币基金,所以这个环节如果出现问题就很麻烦。

2008年9月雷曼兄弟倒闭,曾经规模最大的货币市场基金Reserve Primary Fund因投资雷曼兄弟发行的债券而巨亏,投资者恐慌性赎回,结果导致基金清盘,其他货币市场共同基金也惨遭波及。货币基金没钱了,他们就会发行资产抵押商业票据(ABCP,以美元标价)来融钱,但四处恐慌,投资者也不敢买,所以美联储就通过AMLF机制给钱给投资者们买。

当时美联储宣布推出AMLF,向一些储蓄机构和银行控股公司提供无追索权贷款(意思是如果借钱的一方违约,美联储只能收取其抵押品,不能继续追讨损失),然后美联储要求这些储蓄机构、银行等企业去购买货币市场共同基金的资产抵押商业票据(ABCP),间接借钱给货币市场基金。采取这种方式主要是因为美联储不能直接购买共同基金和股票等资产。

举个例子,假如说余额宝遭到恐慌性赎回,如果实行了AMLF,央行就会借钱给一些银行机构,让它们去买余额宝发行的商业票据,间接借钱给余额宝。

而最近提出的MMLF和AMLF其实非常类似,区别就是参与的银行更多,购买的资产种类更多(不限于ABCP),在MMLF机制下,美联储可以借款给所有美国存款机构、美国的银行控股公司(在美国注册成立的母公司或其美国经纪交易商子公司)或外国银行的美国分行和机构。范围更广,更多机构可以来做这个中间人。而这些中间人可以买货币基金发行的更多种融资工具。

目前使用情况:已启用。因为截至3月12日,散户已经从货币市场基金赎回19亿美元,所以在2020年3月19日,美联储宣布波士顿联储将通过建立MMLF向合格的金融机构提供贷款,这些金融机构将从货币市场共同基金购买优质资产作为担保。

D.定期资产支持证券贷款工具(TALF)

在了解这项TALF之前,我们先要知道什么是资产支持证券(ABS),ABS是一种债券性质的金融工具,其向投资者支付的本息来自于基础资产池(pool of underlying assets)产生的现金流或剩余权益。

举个例子,租房的朋友们肯定听说过自如,自如通过向租客发放房租分期小额贷款,然后将这些贷款打包包装成“自如房屋分期ABS”产品,将其卖给投资者,从中获取流动资金,每个月给投资者的资金则来自于租客的租金收入。

2008年11月25日,美联储宣布设立资产抵押证券贷款工具(TALF)。由纽联储为合格的资产证券化产品持有者提供2000亿美元的无追索权抵押贷款(上面有提到过)。

美联储的这个定期资产支持证券贷款工具TALF,可以让持有ABS的投资者拿着这些ABS作为抵押品向美联储贷款。

一开始美联储设定抵押品为由家庭和小企业贷款支持的AAA评级资产证券化产品,2009年2月6日还加入了汽车贷款、信用卡贷款、学生贷款和有美国小企业管理局担保的小企业贷款,2009年3月19日加入了服务预支、与商业设备有关的贷款或租赁、车队租赁、平面设计贷款,5月1日加入了商业抵押支持证券,同时授权部分抵押品的TALF贷款期限由3年扩展至5年。2010年6月30日该TALF计划结束。

TALF创设的目的是刺激银行贷款给家庭和中小企业,有点类似中国的普惠金融政策。

打个比方,如果在中国实行了TALF,那些买了自如ABS产品的投资者就可以拿着这些产品去找央行贷款,因为这笔贷款是无追索权的抵押贷款,因此就算之后该产品的现金流还不上贷款,央行也只能够没收这个产品,不得向投资者追索剩下的钱。

回顾08年的金融危机,到了2010年2月,紧急贷款机制逐步取消。TALF总共放出710亿美元,支持了近300万笔汽车贷款,100多万笔学生贷款,近90万笔小企业贷款,15万笔企业和数百万比信用卡贷款。

目前使用情况:未启用。在未来中小企业和家庭资金流紧张的时候,美联储有可能会实行。

E.定期证券借贷工具(TSLF)

美联储于2008年3月11日宣布启动定期证券借贷工具(TSLF),纽约联邦储备银行3月27日将提供750亿美元国债,期限28天。

这个流动性工具可以让一级交易商(投行、券商等等)将手上流动性较差的证券抵押给美联储,用来换取流动性较好的国债。交换的方式是拍卖。

在2008年的,首批拍卖中,纽约联邦储备银行将向20家银行借出美国国债,公开市场交易中接受的所有抵押品均可作为担保,还包括其他类型的住房抵押贷款产品。

目前使用情况:未启用。鉴于现在股债双杀的情况,美国国债的价格被过度推高之后回落,美国长期国债ETF遭到大额赎回,TSLF的启用对市场并没有太大的帮助,可能不会实行。

F.定期拍卖工具(TAF)

TAF是一个大招,曾经被誉为美联储40年来最伟大的金融创新。这个大招出现的话,市场流动性会大大地提高。

TAF提供为期28天的抵押贷款,每个月提供两次,每次都有固定的金额,贷款的利率和贴现窗口的利率(上面有提到过)相同,通过拍卖的手段将这些钱贷出去。

我们看看上次金融危机TAF是如何向市场注入流动性:

2007年12月12日,美联储对合格的存款机构通过拍卖来提供贷款。

2008年7月30日,作为28天TAF的补充,美联储推出84天期TAF。

2008年9月29日,美联储又表示计划将于11月推出两次总额为1500亿美元的远期TAF,确保投资者有钱。

2008年10月6日美联储继续将TAF总规模扩大至3000亿美元。

目前使用情况:未启用。有可能作为最后的流动性王炸给市场注入大量资金。

G.国际联合救助行动

既然美国是世界灯塔,那美国经济出问题必然会关系到全世界,所以在08年金融危机的时候,美联储先后与欧洲中央银行、英格兰银行和日本银行等进行了大规模的国际联合援助行动。

主要内容包括:

1)各主要国家中央银行通过公开市场操作等渠道向本国货币市场注入流动性,通过逆回购,量化宽松等。

2)美联储与主要国家的中央银行建立临时货币互换安排,并根据形势发展调整互换的期限和规模。2008年10月13日起,为配合其他国家中央银行的救市行动,联储宣布,暂时上调与欧洲中央银行、英格兰银行、瑞士国家银行和日本银行的美元互换额度至无上限。

简单的说就是,美联储把美元和几个国家的货币紧紧地绑在一起,避免美元大幅贬值。

3)联合几个央行集体降息。

2008年10月8日,美联储、欧洲中央银行、英格兰银行、加拿大中央银行、瑞典中央银行和瑞士国家银行等联合宣布降息50个基点。

目前使用情况:已启用。2020年3月20日,美联储于加拿大央行、英国央行,日本央行、欧洲央行和瑞士央行宣布协同行动,提高货币互换额度,进一步增加流动性。欧洲央行和其他主要国家央行进行的7天期美元操作频率从每周提高至每天。互换货币安排从3月23日启动,至少持续到四月底。

二、美国财政部的子弹

1.财政刺激计划

金融危机开始之时,2008年1月4日,美国国会宣布实施1500亿美元的一揽子财政刺激计划。商业投资第一年可以享受50%折旧,中小企业还可以享受到额外税收优惠。另外,房利美和房地美证券化限额被临时上调,联邦住房委员会的担保额也相应增加。

目前使用情况:在酝酿中。2020年3月17日,特朗普政府表示,为应对疫情,特朗普政府在商量制定一项重大的经济刺激计划,总额可能在8500亿美元至1万亿美元之间,并有可能直接向美国民众发放支票。美国财政部长姆努钦表示,这项刺激计划的内容包括:对小企业的资助;为受影响严重的行业提供贷款担保,例如航空、酒店等;以及给美国工人的经济刺激方案。

2.救助(Bail out)破产边缘的大企业

我们知道在2008年,美国财政部通过接手股份等方式,bail out了许多大企业,如AIG,房利美和房地美,贝尔斯登(和摩根大通合并)。

目前使用情况:2020年受疫情影响的行业有游轮业,航空业、旅游行业都排着队等着财政部和美联储bail out。

3.金融救援计划

2008年10月3日,美国总统布什批准了《2008年紧急经济稳定法案》,推出有史以来最大规模的7000亿美元的金融救援计划。主要内容包括:一是授权美国财政部建立受损资产处置计划(TARP),在两年有效期内分步使用7000亿美元资金购买金融机构受损资产;二是建立受损资产处置计划后,允许财政部向金融机构受损失资产提供保险;三是成立金融稳定监督委员会和独立委员会对法案的实施进行监督;四是对接受政府援助企业的高管薪酬做出限制;五是与国外金融监管部门和中央银行合作;六是将保护纳税人利益放在重要位置;七是增加对丧失抵押品赎回权的房贷申请人的帮助。

目前使用情况:已使用过。特朗普政府于2017年年底已经实行“美国历史上最大规模的减税计划”了,再一次实行会使得美国政府赤字严重扩大,何况现在美国政府都已经计划发行50年国债。。。。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$VIX波动率主连(VIXmain)$ $标普500ETF(SPY)$ $老虎中美互联网巨头ETF(TTTN)$ 美联储主席鲍威尔说还没用完工具,的确,大招TAF都没发呢