我们是如何通过期权来套利的——以苹果为例

01我们对苹果的看法

大叔一直关注苹果,因为它也符合我们的选股三原则:改变生活、工作方式的新生事物,人人都要用,盈利。

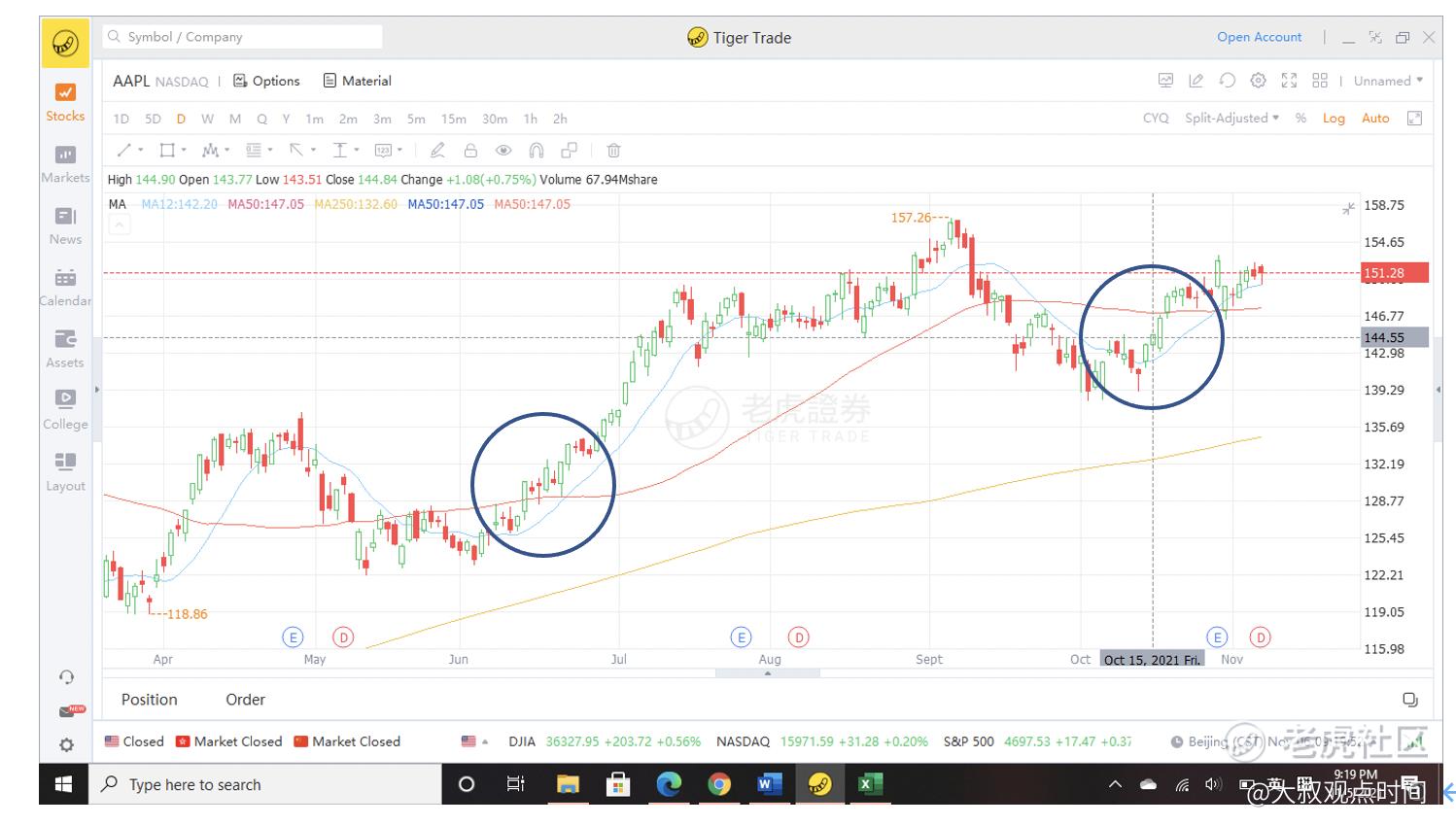

2007年苹果出品了iPhone,当年股价翻倍,但是2008年碰到金融危机,股价还是随大盘调整。之后2009年初的股价从3刀开始,一路涨到现在的150刀左右,13年涨了50倍,平均每年上涨35%。苹果和其他FAAMNG(脸书、苹果、亚马逊、微软、网飞、谷歌)概念股一起,是本轮高科技的领头羊公司之一。(见下图)

从技术上看,苹果和大盘一致,从9月初短线调整到9月底,之后10月的四周都在涨。这是今年的第三次调整,每次都在年移动平均线(即250天移动平均线)的支撑下,结束调整,反弹上涨。

02我们的操作

大叔的交易策略一般不直接买入股票,而是在买入前加了一步“风险套利”的交易策略。

我们的(有)风险套利,基本的操作逻辑是利用大叔和对手方害怕股价波动的差异程度,以及由此带来的期权价格的错误定价,在拥有股票之前,卖出(Cash Backed)PUT这“一条腿“来套利、同时希望打折买入股票。另外,我们有时在季报前,提前布局买入CALL(又一条腿),一旦季报超预期,CALL能赚钱。

第一步:2021年3月的风险套利(见上图十字坐标处)

1)交易内容

先举今年第一个卖(Cash Backed)PUT的例子。今年2021年3月24日,苹果股价在122刀时,大叔在市场上找对手方“对赌“,开始了苹果今年的第一笔“套利”交易,约定:

大叔先收取对手方1.33刀/股的权利金,换取2021年4月16日、苹果的股价如果跌到115刀以下、大叔即承担在这个价位吃进其股票的义务。

(愿意吃进的原因是我们长期看好苹果。)

我们认为当时的1.33刀/股PUT的权利金价格是高估的,随着时间流失和波动性放缓,权利金的市价会慢慢减少到归零。

这种交易策略是有风险的套利。

有什么风险呢?

一旦到期日的股价跌破115,大叔必须按合约以115的价格买入。理论上买入后个股——注意是个股、不是大盘——其股价是可以跌到0的,尽管对蓝筹股而言,这样的可能性中短期内几乎没有。但是apple to apple比较,如果你直接买股票,有同样血本无归的风险。

这就是有风险“套利”。正因为期权的卖方有风险,买方才会给权利金。

2)交易结果

结果2021年4月16日,苹果的收盘价134,大于115,合约过期,对赌结束。

权利金的收益=1.33/115=1.2%,年化14%。

3)复盘

这个交易的好处是:卖PUT相当于卖保险,对赌方给的权利金回报较高。

虽然没能买进股票,但是权利金的收益已经不错了。

大叔的交易理念:PUT期权操作首要目的要打折买入股票;如果没有买入,也有固定的权利金收入!

第二步:2021年一季度的季报(4月)(见上图十字坐标处及财报E标记)

1)交易内容

2021年4月12日,大叔开始了又“一条腿”——买CALL的对赌、即赌一季度季报的合约,分别买入季报后135的CALL。

这个合约大叔需要先付给对手方2.45刀/股的权利金,换取季报后、如果苹果的股价上涨超过预设的行权价、大叔赚取权利金的差价。

(理由是苹果的盈利,大概率是好的。)

买季报CALL的风险点在于:万一季报出来不及预期,苹果的股价不涨反跌呢?权利金就打水漂了。

2)交易结果

季报后股价高开低走,我们以0.50刀/股的价格收回了135CALL的合约,亏了80%的权利金。

3)交易复盘

大叔的交易理念:如果你看好一家公司的经营,研究它的季报,希望季报超出预期,可以用买CALL期权的操作少投入、高回报!

但是要准备好如果季报盈利不及预期,则CALL的权利金就打了水漂。

第三步:2021年6月和10月的风险套利(见上图十字坐标处)

1)交易内容

今年的6月和10日,大叔在市场上找对手方“对赌“,继续脸书今年的“套利”交易,约定:

大叔先收取对手方共3.95刀/股的权利金,换取2021年6月和10月月度期权到期日、苹果的股价如果跌到平均132刀以下、大叔即承担在这个价位吃进其股票的义务。

(愿意吃进的原因还是我们长期看好苹果。)

风险在于:

一旦到期日股价跌破每次的行权价,大叔必须按合约以行权价的价格买入。

2)交易结果

结果2021年6月18日和10月15日,两次苹果的收盘价都高于当月的行权价,合约过期,对赌结束。

权利金的收益=3.95/132=3%(前后约5个月),年化7%。年化较低是因为5个月内只做了2次操作。

3)复盘

这个交易的好处是:卖PUT相当于卖保险,虽然没买进股票,但收入了对赌方给的权利金。

03总结

以上讲的两种不同的套利方式,都是看多的操作,都因为我们看好苹果这只股票和它背后的产业革命。精选一个产业革命的大白马,利用它稳步上涨的节奏赚取权利金,同时如果回调低于行权价,我们就打折买进,等待回调后股价上涨。

这就是我们的操作逻辑。

10月28日苹果出了季报,详细内容解读见我们的专文对季报的解读Apple财报虽然略显平庸,但超级硬件值得期待?,这里不重复了。苹果的盈利能力符合我们拥有它的选股标准,11月我们继续卖它的PUT期权,结果待续。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看