全球资产突然集体杀跌,有何大事?风险多大?美国货币市场基金流出量创九个月来新高。

本周美股的暴跌导火索,我们要从一家公司说起,恒大。在A股投资者享受市场放假的中秋佳节之时,谁也没想到还在交易中的港股却上演了一波「暴跌千点」大行情。昨天香港恒指突然大跌800多点,跌幅高达3.3%,指数回到了去年的同期低位。

多个板块大跌,地产股更是集体重挫,恒大更是跌上了热搜!陷入困境的开发商中国恒大集团濒临违约。A50期指跌幅更是一度超过4%,表现相当惨烈,离岸人民币也一度直线杀跌。

有人笑称这是外资做空力量在趁着A股休市,南下资金没有交易的情况下对港股搞「偷袭」。但从一些消息面及实际情况看,背后还有更多值得重视的原因。港股某一板块回调往往会带动其他板块跟随下跌,致使悲观情绪蔓延,就像此前我们经历的互联网科技股、博彩股,以及昨天的房地产板块。导致港股市场近半年时间几乎都在震荡回调。另外,由于假期港股通关闭,没有南向资金进行交易,使港股市场成交量低迷,市场人气不旺。在“十一”假期港股通也会连续关闭较长时间,南向资金无法进行交易,可能会有部分资金选择暂离市场。

从外媒的关注度来看,近期海外投资者对于中国恒大的关注度越来越高。地产业向来被当做是金融的衍生品,尤其国内,整个房地产行业的模式季度以来金融业提供的融资信贷,也就是资金杠杆。现在行业一片萧瑟下,其他房地产企业到底面临多大的流动性危机,连带金融端贷款影响几何,都是资金在担心的事情。这些被高度控盘的地产股、公用事业股,如果在未来其底层逻辑真的如内地房地产和互联网行业依然发生了改变,那么可能也会有一些资本选择短期逃离,同时这个量级将会是非常大的,一两天的下跌都不可能完成得了,这意味着什么,想必大家知道。因此,投资者担心,陷入困境的中国房地产市场将蔓延至金融市场。话句话说,担心恒大的债务危机可能影响更广泛的金融体系,周一全球范围内股市下跌。

德国DAX30指数跌2.34%,法国CAC40指数跌1.74%,欧洲斯托克50指数跌2.09%。我们都知道美股和港股以及欧股的关联较为密切,所以盘前美股期货已经顺势出现暴跌行情。

另外,近期欧美政治上也出现了裂缝。法国选择将驻澳大利亚大使以及驻美大使进行召回。原因是美国和英国将会把有关核潜艇的各项技术提供给澳大利亚,澳方随即废了与法国海军集团签署的潜艇采购合同,这笔巨额订单也被美国吞入囊中。这一举动无疑激怒了法国。

【美股】

我们回到正题,每年9月都是美国股市的“疲软期”,这种情况也被称作“9月魔咒”。在刚过去的上周,美国股市三大股指均录得下跌,上周标普500连续下跌五个交易日,跌幅1.7%。道指下跌2.15%,以科技股为主的纳斯达克也录得7月以来最差一周表现,跌幅1.61%。

昨天,随着港股,欧股的暴跌,美股市场暴跌的继续加深,道琼斯工业平均指数下跌840点,跌幅2.4%,创下2020年10月28日以来的最大单日跌幅。标普500下跌2.4%,创下5月12日以来的最差单日表现。纳斯达克下跌2.9%。

衡量市场恐慌程度的CBOE波动率指数大幅攀升,一度上涨超过40%,创5月中旬以来新高。

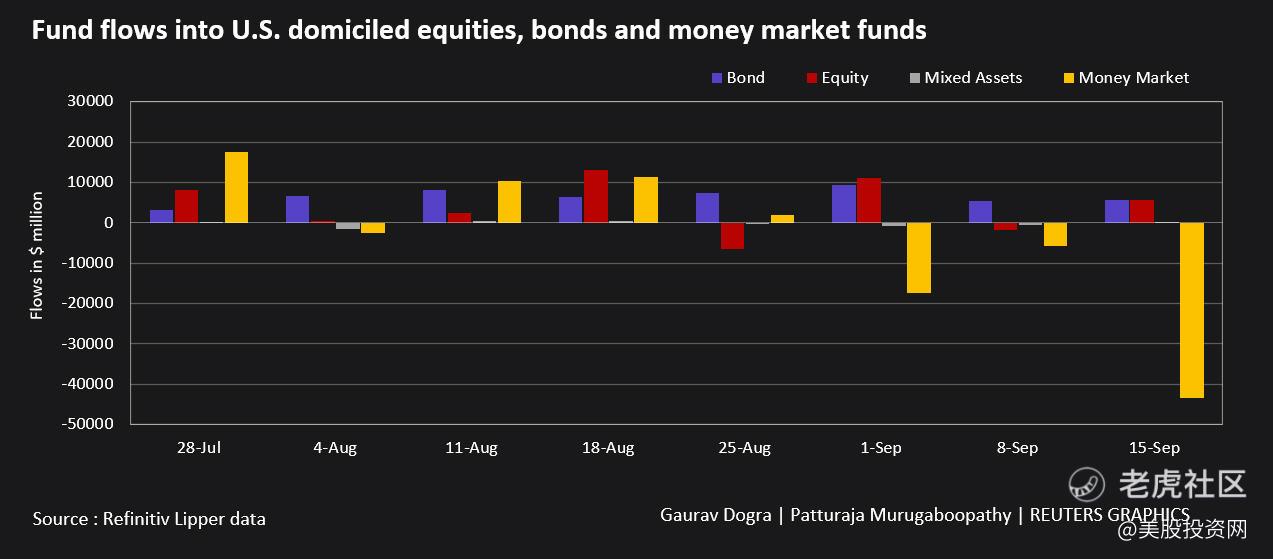

截止9月15当周,美国货币市场基金面临大幅流出,因对高通胀的担忧有所缓解,以及美国央行在数据显示消费者价格指数上涨速度放缓和提前缩减刺激措施,风险情绪有所改善。截至周三当周,美国货币市场基金流出433.4亿美元,为去年12月16日以来最大。

美国消费者价格指数(cpi)上月小幅上涨0.1%,为2月份以来的最小涨幅。美联储8月的经济放缓给了它喘息的空间,因为它正准备减少其持有的大量债券,并决定何时开始将利率从接近零的水平上调。

与此同时,美国股票基金净流入55.4亿美元,上周流出18.3亿美元。

美国股票价值基金净流入12.8亿美元,成长基金净流入2.08亿美元,两家基金在前一周均出现资金流出。

在股票类基金中,科技类基金和房地产类基金分别净流入4.35亿美元和3.83亿美元,而金融类基金则流出8.45亿美元。

图:资金流入美国股市基金

图:资金流入美国增长和价值基金

美国债券基金净流入55.6亿美元,为连续第九周流入。

美国短期/中期投资级基金的资金流入增加了两倍,至20.7亿美元;美国市政债券基金的购买量激增27%,至10.6亿美元。不过,通胀保值基金的买入额几乎减半,至5.74亿美元。

进入9月下旬,我们认为市场所面临的压力可能呈逐步积聚态势,主要体现在以下几个层面。

新冠疫情、通胀和美联储政策这几个月来一直主导着市场的情绪,而且在未来一段时间还会继续下去。

随着提高债务上限的最后期限临近,投资者也对华盛顿的边缘政策感到担忧。国会结束休会回到华盛顿,急于通过资金法案以避免政府关门。

重要政策窗口期临近,市场短期压力逐渐积聚

【耶伦】

首先是美国国库即将耗尽的问题,随着众议院于下周结束夏季休会,美国国会两院将重启工作,摆在议员面前最重要的事情是如何避免政府在10月1日当天关门,以及如何解决迫在眉睫的债务上限问题。美国财政部长耶伦昨天发出警告,如果美国国会不迅速提高**债务上限或暂停其生效,**将在10月份的某个时候耗尽资金而无法支付账单,出现债务违约,这很可能引发一场“历史性的金融危机”。并将令新冠疫情的伤害雪上加霜,使美国陷入衰退,并导致永久性的脆弱。

债务违约也可能引发利率飙升、股价急剧下跌和其他金融动荡。此外,当前美国经济复苏可能会逆转为衰退,失去数十亿美元的经济增长和数百万个就业岗位。

债务上限是国会为**设定的为履行已产生的支付义务而举债的最高额度。

自8月1日债务上限重新生效以来,美国国债上限已经被限定在28.4万亿美元(图表14),意味着财政部无法大规模新发国债以满足持续的偿付和支出需求。因此,财政启用了所谓非常规手段来避免无法正常偿付或支出。

美国众议院本周将投票表决提高28万亿美元债务上限的方案,但两党之间的政治僵局仍可能导致美国下月出现违约。

【FED】市场关注美联储议息会议,或给出最新Taper信号

再有一件大事就是美联储缩表,美联储周二将召开为期两天的会议,投资者担心,在通胀飙升和就业市场好转的情况下,美联储将发出信号,准备开始撤出货币刺激措施。

美联储曾多次表示,一旦经济朝着美联储的通胀和就业目标“取得实质性进展”,就会开始缩减量化宽松措施——目前这些措施包括每月购买1200亿美元的美国国债和抵押贷款支持证券等。虽然可供美联储发出9月宣布缩减购债规模Taper信号的时间窗口已经关闭,但此次会议可能暗示Taper将在11月还是12月发出宣布。

国外金融机构对52名经济学家的访问中显示,多数人认为美联储将会在11月宣布缩减购债规模。67%的受访经济学家预计美联储将在11月的会议上宣布缩减购债计划,21%的经济学家预计购债规模将从12月开始缩减,预计9月行动的受访者占比只有2%。

不少机构也纷纷给出预测,Jefferies、高盛认为正式行动要等到11月,而西太平洋银行和花旗认为要等到12月。

-Jefferies预计美联储将为可能在11月宣布缩减购债规模打开大门,条件是9月就业人数强劲增长,门槛大约是75万个。

-高盛预计美联储9月将提前发出通知,并在11月正式宣布开始缩减购债规模。

-富国银行高级经济学家Sam Bullard表示:“虽然我们很乐意见到美联储在9月货币政策会议声明中作出改变、以宣布缩减即将到来,但我们认为8月疲软的就业数据和最近新冠感染病例的激增,给经济前景增加了过多的不确定性,从而使美联储官员无法做出实质性的决定、也不会修改会议声明的措辞。如果未来几周经济数据充分好转,那么美联储官员可以利用整个10月份的公开讲话机会,来预告缩减资产购买计划将从11月份开始。”

另外,关于Taper,除了何时正式开启,具体的步伐以及何时结束也很重要。调查中,33%的受访经济学家预计Taper将持续8个月,近一半的受访者预计Taper将持续10个月或更长时间。

一些分析师认为,美联储Taper具体时间与步伐将与美国9月及以后的就业增长挂钩。

总结一下,早则11月迟则12月就开始taper,甚至由于明年会美联储会至少加息一次。无论哪种情况,收水的预期预计不可遏制在提升。

还有,鲍威尔只有将继续带领美联储恢复正常的货币政策,才有望连任。

【机构对于市场的判断】

在欧美股市大跌的同时,华尔街也正在转向悲观。估值已经来到了极端水平;共同基金和对冲基金都是按照最优预测进行的配置;美国人的持股比例来到了历史新高;2020年10月至今,市场一直没有经历过超过5%的盘整。大部分策略师目前的预测都是,美股市场将只是会上演5%到10%的盘整。问题在于,这次如果盘整落实,其影响力还是要远超本身的。

摩根士丹利、花旗集团、德意志银行和美国银行等的分析师都已对美股发出了风险警告。

美国银行将标准普尔500指数的年底目标价格上调至4250,比基准指数的4458.58下降了4.7%。美国银行证券策略师直言,目前(市场上)没什么值得兴奋的点,很多乐观情绪早就已经被消化了。

在上周的一份报告中,摩根士丹利的策略师将美股评级下调至“减持”,理由是到10月底经济增长面临“巨大风险”,并推崇日本和欧洲的股票。

摩根士丹利表示,美国股市下跌超过20%的可能性增大。虽然这仍然是最糟糕的情况,但该行表示,有证据开始显示经济增长趋弱、消费者信心下降。

这些策略师在周一的一份报告中列出了他们称之为‘冰与火’的两个市场潜在方向。在所谓“火”的乐观情境下,美联储会缩减经济刺激力度以防止过热。他们在报告中写道:“‘火’这种情况的典型结果是标普500指数温和、健康地回调10%”。

但策略师们表示,“冰”这种更悲观情况的可能性在上升,他们还描述了经济急剧减速且企业盈利受到挤压的情况。

会是火还是冰?我们不知道,但冰对市场来说会更糟。

摩根大通建议投资者持有防御性的优质公司以保护自己,并保持一些金融股的风险敞口,因为金融股将受益于利率上升。

【DELTA】

随着北美寒冷气候的来临,由德尔塔变异毒株导致的新冠感染病例数仍保持在1月份的高位。上周美国公布的零售销售数据表明,在最新一波新冠疫情爆发期间,美国消费者正在转向商品而非服务支出。而仍然疲弱的消费者信心数据表明,越来越多的美国人更加担心通胀压力。

【总结】

从长期来说,经历这一波长周期折腾之后,都将会迎来一个全新的更好的开始。身处时代性大变局,越是深入的重大改革,就越蕴含时代性的大机遇,就算是危机,也是危中有机,一定幅度的回调也将提供更好的再介入窗口。$阿里巴巴(BABA)$ $京东(JD)$ $拼多多(PDD)$ $蔚来(NIO)$ $百度(BIDU)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 哎呀呀小伙子·2021-09-22看来还是有金融大鳄在提前逃跑,我们小散在那硬抗。3举报

- 老夫追涨杀跌·2021-09-22就看十月一日美国政府会不会关门,这一天看着很重要。2举报

- 德迈metro·2021-09-22今天很关键,看看能不能有带头大哥带着大盘往上走。2举报

- 刀哥拉丝·2021-09-22我比较担心美股,美股要是废了全球估计就要熊。2举报

- 灯塔国02·2021-09-22每年九月都是美国股市的魔咒,真希望今年仅仅是限于九月。2举报

- 弹力绳22·2021-09-22中国恒大会不会变为中国的雷曼?我比较担心,这个问题不解决,地产板块就不会解决。2举报

- 木匠精神买股·2021-09-22市场纷繁复杂,让你眼花缭乱,接下来谁将主沉浮呢!2举报

- 宝宝金水_·2021-09-22全球大通涨,美国带头滥发钞票,又债务违约,随便一个就让股市吃不了兜着走。2举报

- 低买高卖谁不会·2021-09-22港股最近没有搞头,还不如内地沪深股市。2举报

- 丹尼尔加·2021-09-22很喜欢你这样的文章,有深度,有见地。2举报

- 莫尔斯密码·2021-09-22股市有风险,入市需谨慎啊,一旦入场时刻面对风险啊!!1举报

- 唐豆洗发爱黄油·2021-09-23发的这种cut小傻子也建议吃饭饭,反反复复刚吃炒菜吃饭,点赞举报