业余玩期权两年,这个理工男一次赚了一辆特斯拉

作者 | Alex

2021年10月18日,Bill在老虎社区发了条短贴,“浮盈了一辆特斯拉Model Y performance。” 他重仓电动汽车公司特斯拉,成本价653.35美元。就像巴菲特1993年买入可口可乐的操作,在等待价格上涨的过程中,他还用卖空看跌期权(sell put)策略赚取权利金,让实际持有成本更低。

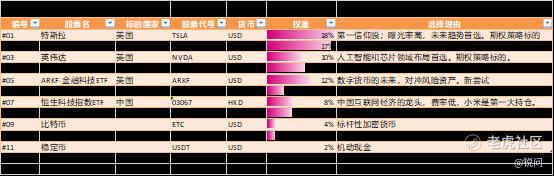

今年下半年投资规划时,Bill将特斯拉列为“第一信仰股”,占其持仓的18%。他的期权投资策略基于正股的稳定增长预期。通常,选中的投资标的,他至少会持有3年以上。能拿住的信心,源自个人经历和学习总结的认知。商学院毕业那年,他的毕业论文讨论的正是特斯拉的全球战略。

不止特斯拉,技术出身的Bill还看好微软、英伟达等科技股和数字货币。也不止一辆特斯拉。“40万新币(约190万人民币)吧”,这是他今年截至目前的收益,其中70%来自期权交易。实际上,这位有15年投资经验的个人投资者,去年年头才扎进这一衍生品市场。

不到两年时间里,除了收益可观,凭借《我的每周计划》和《月入一万美元的期权实战策略》系列帖,他还成为老虎社区今年上半年最受欢迎的十大投资者之一。他就是@谋定后动 。帖子中,他语言直白生动,思路清晰,定期分享自己的期权交易经验和方法,让人忍不住好奇:他为什么能在短时间内高效地学习和投资期权,并实现平均每月盈利1万美元?

炒美股也曾烧到手指

Bill移居新加坡20余年。早年,他把钱多放在新加坡股市里,并不断寻找更优质、更适合自己的产品,从新加坡中概股(扬子江、中国航油等)、基金、银行股到房地产投资信托(REITs)。

“我发现,REITs是新加坡股市的优势产品。它股息收入稳定,也不用盯盘。再后来,我买新加坡股市的ETF,投了一段时间,发现手续费率比较高,0.3%还多,就转而直接买银行股了。”

他学技术出身,做数据中心方向,很难不在工作、学习中接触到美股科技股。“但那次真的是烧到手指了。”当时,他看好一家做路由器和交换机的公司,叫做3COM。2000年在高端路由器市场,它还能和思科拼抢市场。但十年后,公司动荡,频繁卖身,最终被惠普收购。

“这笔交易前后亏了得有几千美金,对当时的我来说是蛮大的亏损。回头来看,我觉得自己那时还无法适应这个股票的高波动率,经常高买低卖造成亏损。而亏钱的心态都是共性的。比如,后悔,很长一段时间都不想再碰美股。就像现在很多人也不大想再碰中概股,是一样的道理。”

直到2018年,Bill才再次投资美股,以科技股为主。

那一年,亚马逊、微软、谷歌、甲骨文、IBM五家公司同场竞标美国国防部的联合企业防御基础设施订单。这是一张价值100亿美元(约639亿人民币)的云计算合同。从Bill自己的经验看来,那也是云计算行业爆发的一年,自家公司的邮件系统迁移到了微软的云服务上。至今,微软是他的最大持仓之一。

不止科技版块,他对美股整体走势都充满信心。作为一个成熟的资本市场,这里制度完善,监管严厉,资金安全,品种选择多。从历史经验来看,美国经济有很强的修复能力。“1965年到2008年,越战、金融危机等危机后,美股总体仍然在涨。”

一路做到技术高管,Bill工作很忙,没时间研究,钱主要放在新加坡REITs和美股科技股上。另一面,他内心仍在权衡,期权交易风险高,可收益也高,身边朋友交易期权的高收益让他跃跃欲试。

2020年年初,新冠疫情在全球爆发,新加坡严格的防疫政策下,Bill开始居家办公,省下2小时通勤时间,在YouTube上刷起了期权相关视频。

等到年底,他更新系列帖子《月入一万美元的期权实战策略》时,已经有一套期权交易心得。 “在美股里,期权是一个天使和魔鬼的合体,是投资认知变现最高效的工具,没有之一。”

如果说股票是在一个二维空间里操作。那么,期权是在三维甚至是四维空间里都能操作,而且尺度更加精确。“期权可以放大你的利润。”Bill认为这是期权作为天使的一面。魔鬼则藏在交易的细节中。

想快手学期权?先成为靠谱的人

成长为目标清晰、风格稳健的投资者前,Bill也曾经历过投资理念的颠覆。他回忆,张潇雨的《个人投资课》重塑了其投资理念。比如,不要择时,择时很难,说服自己和别人都很难,即使是机构也很难做到高抛低吸。最好不要把成功投资的希望寄托在这一点上。

让自己成长为一个靠谱的人,是高效进阶投资的前提。

对新手来说,Bill认为,“玩期权的投资者,最好还是有些炒股经验,以及一个相对正确的投资理念。”在他学习期权交易的过程中,他感慨,最难的还是找到哪些靠谱的、适合自己的学习资料和信息来源。

最初,他买了很多期权主题的大部头书籍。“但回头来看,书没多大用处。因为书上的知识通常陈旧,只能建立一个关于期权的基本概念,但对实际操作没太大帮助。”于是,他广撒网地找起了期权交易视频,研究过不下20个。

挑选靠谱的Youtuber时,Bill也从细节入手,甚至会看他们的房间是否整洁,但最重要的还是,要展示实盘交易。Youtuber的话也不能全信,要学会独立思考。“话往往可以讲得很好听,关键要看他怎么落到实处。”

美投讲美股、视野环球财经和阳光财经这些YouTube频道,他现在也还会看。除此之外,为了追踪市场,他时刻关注恐慌指数(VIX),看本地报纸,逛老虎社区,看看香帅、许远和王煜全更新的公众号文章。

光看视频,不反思,不上手操作,肯定学不会期权交易。同时,他目标明确。不盯盘,是其选择期权交易策略的重要考量因素。“我有工作和生活,投资不能影响到休息。”

牛市看跌期权价差,跨式期权等等,Bill花三个月尝试多个策略。“这些策略只提高胜率,收益率并不高。最重要的还要盯盘,这是我无法接受的。而卖空看跌期权(Sell Put)简单粗暴,不需要花费太多时间,收益稳定有预期。”

但他也强调要稳。“要找一些比较稳定的标的来试,亏也不会亏很多,等真正建立交易信心,再去调整交易频率和交易量。我自己第一笔卖空看跌期权(Sell Put),操作选择了稳健的微软为正股,卖出1手微软,两周后到期的看跌期权,顺利取得了期权金,盈利126美元。”

之后,Bill决定做期权的卖家。偶尔看到大跌或者大涨趋势,才会用小仓位做期权的买家。

一般,裸卖看跌期权成交以后,收益是固定的,相对较少,但盈利概率较大。如果保证金足够,他要做的就是等待时间价值归零的那一天。“看着收益慢慢从负变正,我常常感慨时间真的是朋友。”

不过,如果股价下跌,保证金会上升,特别是跌破行权价,需要保证金会大幅上升。这要求资金量比较大。“恰恰我的资金量还可以,但又不希望花太多的时间。”而最初他的期权账户本金有40万新币。

稳健是Bill的交易风格。他热爱下象棋,讲究谋定后动,举手不悔。“谋定后动”既是其老虎社区ID,也是其交易策略——所有交易之前都有计划;坚持定期复盘;尽量减少操作。

魔鬼藏在交易的细节里

然而,顺利找到适合自己的期权交易策略后,由于特斯拉股价大幅回调40%,Bill在今年3月遭遇了最近十年最大的一笔亏损。

3月6日,随着特斯拉股价节节败退,盈利数字迅速地变成了负数,他手里几张跌破行权价的期权合约出现了恐怖的浮亏数字。

每张期权的浮亏都接近或者超过1万美元,有被对手提前行权的风险。那一天,Bill炒股绝不影响睡眠的铁律几乎要被打破。平仓一些暂时盈利或者小幅亏损的期权合约抱住保证金,暂时稳住战线后,他决定去睡觉,已经是凌晨12点半。

第二天起床,他忍不住打开老虎证券app,查看特斯拉股价变化,不禁感叹,“如果当时能再坚持多1个小时,股价就反弹到590以上了,真真正正地倒在了黎明前的最后一刻。”

花了三天时间,Bill才逐渐消化大跌的情绪,并反思自己对市场行情和特斯拉这家公司基本面的判断,认为“回调是抄底的好机会。”于是,他迅速兑现投资组合里配置的两成本地企业债券,买了几个看涨期权,并同时加仓了特斯拉和英伟达的长期看跌期权。

3月9日,美股大幅反弹后,他的盈利转正,危机解除。“别人恐惧是我贪婪,别人贪婪时我恐惧,回看这次大跌,我知道自己是做不到的。要永远对市场保持敬畏之心,永远留有后手。”

但通过复盘,这笔亏损也让Bill累积了应对危机的心态和经验,学会了滚单(Roll Over)这个大招。他将之形容为郭靖的“降龙十八掌”,势大力沉。

他介绍,“如果跌破了行权价又不想接下来,可以用这招——平仓现有的期权,马上(最好在5分钟内完成操作)以同样的行权价卖出一个1-2星期后到期的看跌期权。到时,只要股价涨回行权价,你就能解套并且赚到比原来还多些的权利金。”

这场危机结束后两个月,今年5月起,Bill微调了卖空看跌期权策略,到期时间从4-8个星期延长至3个月。权利金高了,成本价相应地降低,被提前行权的风险降低,但让他的持有心态好了很多。

Bill喜欢打一个比方,散户像大海中一叶扁舟,在时代洪流中探头观望风潮变幻,寻找鱼群的位置,警惕鲨鱼,调整船帆,期望最终能把打到的鱼拖回岸边。投资也是个《老人与海》似的寓言,想长久地留在股市牌桌上,不仅比拼认知,还有人的意志。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

非常赞同!风险的把控一定是最重要的。本金越多,相对来说,收益也越多