【给新股民的建议】聊聊我踩过的坑~

前两天看到小虎活动新上了一个话题叫“给新股民的建议,我认为对于一个美股新手而言,入市后要做的第一件事其实并不是去选好标的,而是应该先学如何排雷,先要知道有哪些坑是万万碰不得的。今天想跟大家分享一下让我印象最深刻的几个坑,也希望新来的朋友不要跟我一样~

做空

我2015年老虎开户入金了,应该算是老韭菜了。那时候适逢股灾,大盘跌了不少,我发现基本上手里的股票都在跌,后来就迷上了做空。估计很多朋友对做空还不了解,做多是先买后卖,而做空就是先点击卖出再点击买入,当我们预测股票在未来会下跌的时候,我们就可以尝试做空。像是之前暴雷的瑞幸,以及遭遇监管的教育股,都是不错的做空标的。

不过我做空却是遭到了打脸,当时我做空了一家挖掘机公司,当时2015年机械产业整体下跌,煤炭公司面临高额债务缠身,倒闭的企业更是数不胜数,我就在想既然是不被看好的行业,或许可以长期做空,刚开始略有小赚,后来JOY就跟发了疯似的,无论财报差不差,他都翻倍的涨,后来扛不住了,就止损了,没想到不久这家公司就被收购了,(当时一点风声都被没传出来啊)后期尽管看到不少油气公司抱团倒闭,宝宝因为害怕死猫跳,再也没有跟进过。

对新股民的建议是,做多的情况下,我们最多亏损100%,做空的风险无限大。首先会面临轧空的风险,年初的$游戏驿站(GME)$ 暴涨,让一众机构尽折腰,其次还有可能遇到无法做空,有些人会问某某股票现在不支持卖空,什么时候可以支持,这个就需要看卖空池什么时候有券了,这个是无法确定的,像是一些常年被做空的票,很多情况下融券池都不是很充裕,我记得去年的瑞幸就很难借到券做空,极端情况下,还有可能会被提前赎回。此外,做空的融券利息也不便宜,美国市场化还是很彻底的,根据股票的出借的难易程度会有不同对应的融券利率。如果说做多是时间的朋友,做空绝对算时间的敌人了。

杠杆ETF

ETF(exchange traded funds)大家都熟悉,交易所交易基金,投资人不以传统方式直接进行一篮子证券之投资,而是透过持有表彰指数标的证券权益的受益凭证来间接投资。我在刚玩股票的时候,很喜欢追涨杀跌,从涨跌幅中选股,所以很容易选到杠杆ETF,说真的我之前还买过$二倍做多黄金矿业指数ETF-Direxion(NUGT)$ $二倍做空黄金矿业指数ETF-Direxion(DUST)$ 啥的。

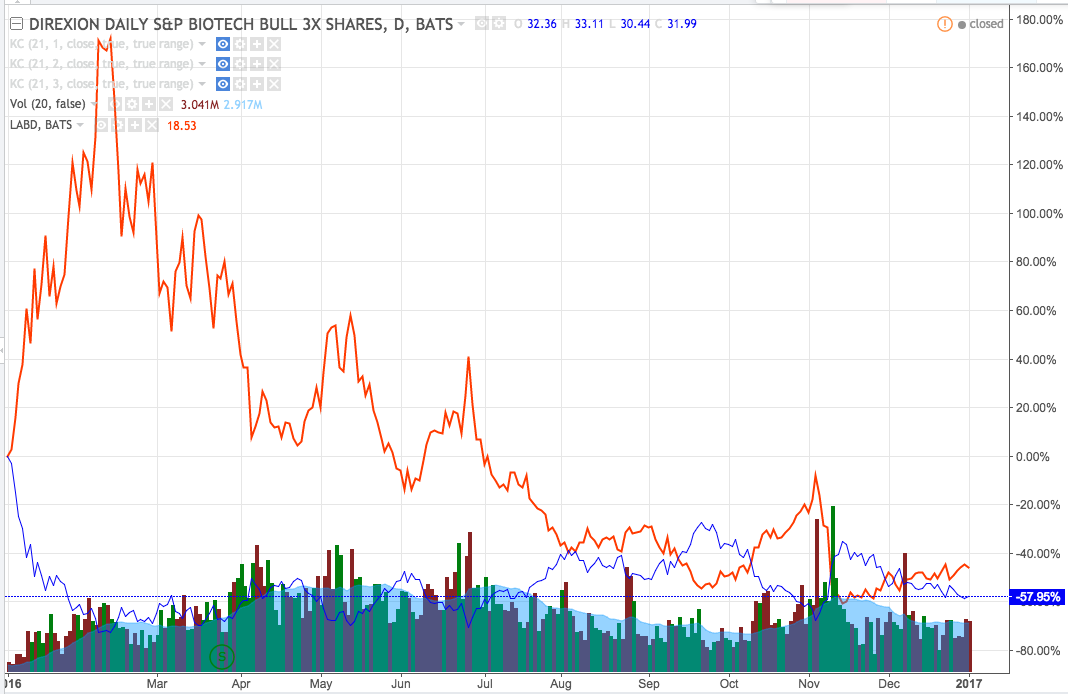

除此之外还试验过同时做多$Direxion每日三倍做多标普生物(LABU)$ 和$Direxion每日三倍做空标普生物(LABD)$ ,2016年的时候生物科技板块反弹的比较猛,当时就在想做单向方向比较大,试验了同时买入LABU 和LABD,看图的话,似乎你赚的能跑赢你亏得,实则不然,首先杠杆ETF有杠杆的损耗,跟踪误差,净值回归等方面的因素。对于杠杆ETF的一个最为常见误区就是:如果指数今年上涨(或下跌)了10%,那我的三倍杠杆指数ETF就会上涨(或下跌)30%,人生巅峰不是梦。

给新股民的建议,我对于杠杆ETF的建议就俩字:别碰,如果非要玩玩,我的建议是少玩几天,杠杆ETF。

期权

还有一个踩过的坑是期权,曾经用价外期权赌财报,赌的是美国银行$(BAC)$的财报,那时候听朋友说提前布局赌财报,可以赚IV,就买了些美国银行的价外看涨期权(是的,就是之前买过的美国银行,总喜欢重复操作几只赚过钱的标的。)买完之后碰到英国脱欧公投就给废了,亏得一毛不剩,难以想象几个月后,美国银行那么diao!

再之后我也玩过组合期权,更刺激了,买过跨式期权,还玩过日历策略,备兑看涨期权啥的,以前我只有赌不对方向会亏钱,后来我发现赌对方向也亏钱,比如当天的涨幅比较低,期权波动率回落,很可能造成期权双杀,就是看涨看跌期权都暴跌。

给新股民的建议,主要还是仓位问题,记得之前看《老虎说》有侯晓天那集,她就曾经谈到过期权,依稀间记得她曾说过

“期权如果不懂就不要碰 ,如果你觉得你自己懂了之后,你要用比较少的钱去试验一下。”这个是我觉得最有道理的话。在我看来就是说当我们去赌场,比如说钱输了,你学到了东西,而且输的钱也在你可接受的范围其实是OK的。但如果满仓加杠杆的玩期权,偏偏又受不了爆仓什么的,这就会比较痛苦。就像是变卖家产的豪赌,本身是承受不起的。

“而作为投资股票的人来说进入市场最先需要考虑的事儿不是赚多少钱,而是注意风控,也就是说亏多少钱平仓。风控的定义因人而异,比如说你最多只能承受10%的损失,但你有100块钱,那么你就适合建10块钱的仓位,即使10块钱亏光了也OK.”

在实际交易中,我发现了期权不适合止损。就比如说你的风险承受能力是10%,你账户中只有100块钱,那么你不应该把100块都用来买期权,然后设置90块的止损价,而是只用10块钱买期权。这样做主要是因为期权波动太大,而且流动性比正股差。如果正股有大的变动,你的止损单可能会以80块、60块甚至更低来成交,那样做你同样承受不了。

好了就说那么多吧,根据你的承受能力控制仓位,在股市活下来才是最重要的!

感兴趣的朋友给我留言点赞投币一波~谢谢大家的支持

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

labu labu 来一个