无惧通胀,为什么麦当劳是机构持仓的不二选择?

$麦当劳(MCD)$ 和肯德基母公司$百胜餐饮集团(YUM)$ 都是世界上具价值的快餐品牌,他们都属于典型的消费品,以低风险和稳收益著称,具备完美的抗通胀属性。年初至今,麦当劳和百胜集团涨幅高达27%,领衔道指。即使在疫情最严重的2020年,二者也有10%的涨幅。

今年以来,全球通胀预期持续抬升,从大宗商品到芯片、汽车等,这种情况下资金涌向了抗通胀概念股寻求避险,比如大科技股TAAMG和耐用消费板块$消费品指数ETF-SPDR主要消费品(XLP)$ 。

对于这两家知名的快餐品牌来说,2020年和2021年上半年,疫情反复导致大量门店关闭,业绩不可避免的出现下滑。而进入下半年,门店恢复营业,通胀却成为市场更关注的主题。

要知道通胀对企业利润的影响是不同的。像肯德基、麦当劳、可口可乐这种品牌认可度更高、消费粘性更高的企业,他们的定价权往往更强。不是说通胀对这些企业没有影响,比如人工、原材料上升也会推升成本,而是这些企业可以在销量下降更少的情况下提价,将成本转嫁给消费者。

甚至出现一种情况,即便企业提价,产品销量还在上涨,企业利润大幅增长,这就是为什么在高通胀时期,麦当劳、可口可乐这种品牌附加值更高的企业更受资金追捧。

疫情期间的餐饮业极其艰难,许多小品牌已陷入负增长,肯德基麦当劳盈利曾都出现断崖式的下跌,尤其是中国市场,情况要更加复杂,今年三季度,这两家餐饮巨头还在大中华区苦苦挣扎。好在美国市场和国际市场收入都恢复了强劲增长,推动三季度营收和盈利超预期,麦当劳在三季度已经恢复了股息派发,这极大提振了市场信心。

另一方面,麦当劳和肯德基母公司百胜集团资产负债表常年保持健康,拥有稳定的自有现金流和股息派发,这主要得益于其高利润率。麦当劳最近一个季度的净利润率提高了两个百分点达34.7%,这使得该公司的调整后EPS同比飙升24%至2.76美元;百胜集团2021Q3业绩也很强劲,季度总营收16.06亿美元,上年同期为14.48亿美元;净利润为5.28亿美元,上年同期为2.83亿美元。

估值方面,很多人觉得260美元的麦当劳已经很贵了,连续涨了30多年。其实不然,目前麦当劳远期市盈率仅为25.9,低于餐饮业平均水平26.8,加上稳定的股息和盈利增长相结合,仍是众多投资组合不可或缺的品种。

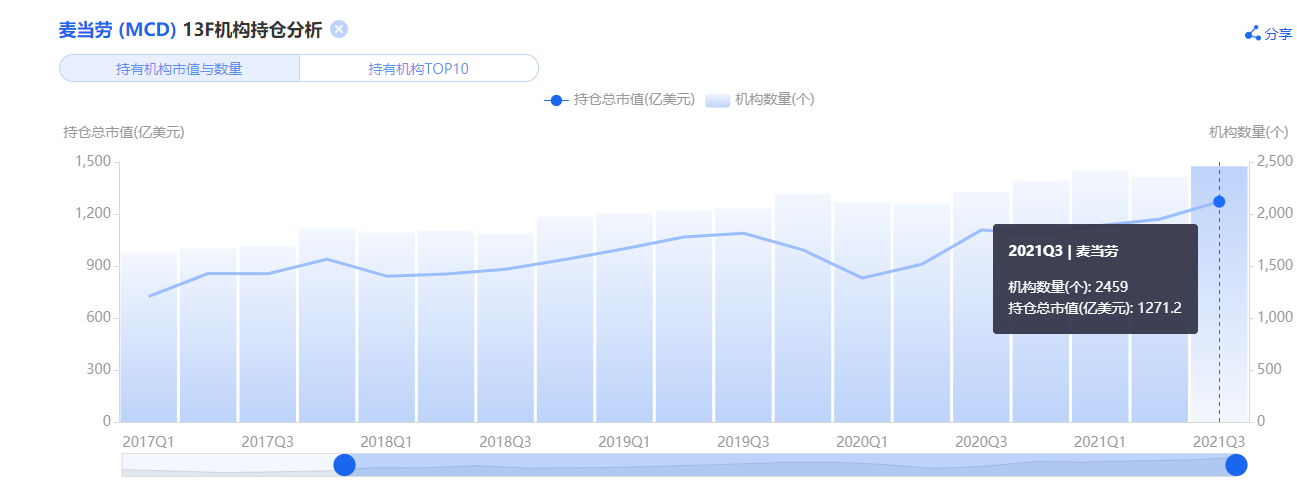

基于上面的情形,麦当劳也成为先锋集团、贝莱德、道富等大机构的重仓股,并且持仓机构的数量和市值还在提升。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家