2022上半年十大值得关注美股

$特斯拉(TSLA)$

- 收盘价:673.42(6月30日)

- 市值:6979亿美元

- 今年以来回报:-36.3

- 市盈率(TTM):90.7

2021年是马斯克风光的一年,通过特斯拉市值的飙升成功跻身世界首富,而其风风火火的言行又惹来非议。进入2022年,特斯拉公司业绩不断转好,由于Model 3的市场销售火爆,Q创下了31万量的史上最高交付量,同时运营利润率达到了19%,业绩引领整个电动车市场。不过受累于原材料、供应链的影响,特斯拉也多次对旗下产品提价,同时,为了应对衰退,也开启了部分裁员,公司也将总部搬迁至税率较低的德克萨斯州。

二级市场给特斯拉的估值一直较高,由于今年美股整体回落,特斯拉股价也不能幸免,从52周的高点下跌了 40%多。同时,由于马斯克官宣了打算收购Twitter,投资者也担心其出售更多特斯拉股份。日前,公司已经提交一份1:3的拆股计划,预计下半年执行。

$苹果(AAPL)$

- 收盘价:136.72(6月30日)

- 市值:22128亿美元

- 今年以来回报:-23.0

- 市盈率(TTM):22.2

有人说苹果公司近几年的创新更多的是一些细节性的更新,但其实它把一个重点放在在自研芯片上。在2022年推出的M2芯片已在行业内也有极强的竞争力。这也是行业性“芯片短缺”之下,苹果最稳妥的策略。在2022年第一季度,苹果的iPhone收入同比增长了5.5%,也是由于一部分供给iPad的芯片被转移。而iPhone市场销售越好,苹果的衍生服务就能获得更大的市场基础,其服务营收在2022年Q1增长了17%。

苹果又是二级市场最主要的标杆,其股价有回购带来的强有力的支撑力,不过受今年整体回调的影响,回撤了21%。

$阿里巴巴(BABA)$

- 收盘价:113.68(6月30日)

- 市值:3082亿美元

- 今年以来回报:-4.3

- 市盈率(TTM):15.8

阿里巴巴今年的面临的局面是较为严峻的,主要的电商业务越来越多受到视频平台的影响,且由于各方面原因,消费整体需求增长不及此前几年,且淘宝直播的两大主力系数下播。。线下业务则由于今年而不同程度的零星疫情爆发而影响,不过5月之后趋于好转。公司整体也在实现“开源节流”,尤其是收入增速跌至个位之后,更加注重运营效率。由于中国的整体宏观政策仍然偏松,接下来对恢复的预期也越来越强烈。

二级市场上的阿里巴巴在2022年上半年做了一趟过山车,在最恐慌的3月底曾经被抛售至73美元左右,接近2014年的IPO价格。甚至芒格都在阿里巴巴快刀割肉。不过由于目前整体恢复预期强烈,且市场对中国资产的抄底意愿越来越明显,5月之后的行情也慢慢走出一波高潮,目前回升至110美元左右。

$蔚来(NIO)$

- 收盘价:21.72(6月30日)

- 市值:363亿美元

- 今年以来回报:-31.4

- 市盈率(TTM):N/A

作为中国新能源势力的代表企业之一,蔚来2022年Q1的交付量达到25768辆。当然,Q2的交付可能会受到一定影响而环比下降,一方面与国内新能源汽车市场的竞争越来越激烈,行业越来越内卷有关,另一方面也与第二季度上海的停产有关。同时,蔚来在6月也发布了第二代技术平台的首款SUV新车ES7,预计下半年交付。不过,近期在上海的测试车辆坠楼事故也引发了舆论。

二级市场的NIO一直是交投非常活跃的票,国外的新能源上市车企也只有特斯拉能一骑绝尘,其余的大多都未交付。而中国的新能源车早早地普及,也给投资者相当的信心。近期的做空机构灰熊指责其通过夸大收入和提高利润率来达到目地,也没有产生较大的反响。不过,NIO的股价也在今年整体回调了31%,好在实现了香港、新加坡的上市,成为首家在三地上市的新能源车企。

$拼多多(PDD)$

- 收盘价:61.8(6月30日)

- 市值:781亿美元

- 今年以来回报:6.0

- 市盈率(TTM):42.0

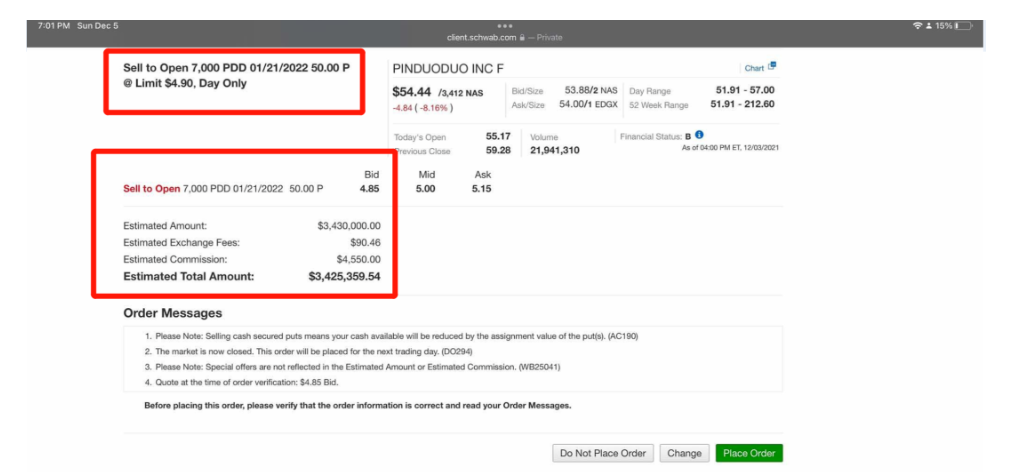

和国内大部分互联网公司一样,拼多多也放弃了前几年的激进的业务发展方式,而求更稳当的发展。业务聚焦、裁员、收编供应链,一个都没有少。从整体业绩上来看,开源节流的态度非常明显,虽然活跃用户和活跃买家的增速都降至个位数,但是公司降低了自营,重点投入农业、数字技术,Q1自营之外的收入增长依然有40%。此外,广告收入达到182亿。更重要的是,缩减营销开支,扭亏为盈,且这个趋势会持续下去。也许宏观环境的变化让拼多多尽早进入了注重运营效率的周期。

二级市场上,拼多多由于2021年的跌幅超过了三分之二,2022年初以来的回报,在坐了个过山车之后,回升至8%。其中,段永平等投资大佬持续在底部通过Sell PUT“隐形抄底”也被投资圈津津乐道。近一个月也因整体中国资产备受青睐而获得较大回升。

$DiDi Global Inc.(DIDIY)$

- 收盘价:2.95(6月30日)

- 市值:143亿美元

- 今年以来回报:-40.8

- 市盈率(TTM):N/A

经历了去年“强行上市”以及“下架整改”后,滴滴在2022年之后一直相对低调。共享出行业务的市占率已经降至70%,但是需求依然也相对稳定。不过今年上半年部分城市的疫情爆发也对此产生了不小的影响。经过上半年的特别股东大会,公司也成功从纽交所退市,代码也从“DIDI”转为“DIDIY”,在OTC市场交易,不过仍有较高的活跃度。

二级市场的滴滴在今年跌去近40%的市值,不过在退市消息落地后,市场对其重新在App Store上架的预期越来越明显,因此也获得了不错的反弹。

相关阅读:滴滴临近“退市”,持仓的投资者有何影响

$英伟达(NVDA)$

- 收盘价:151.59(6月30日)

- 市值:3790亿美元

- 今年以来回报:-48.5

- 市盈率(TTM):36.0

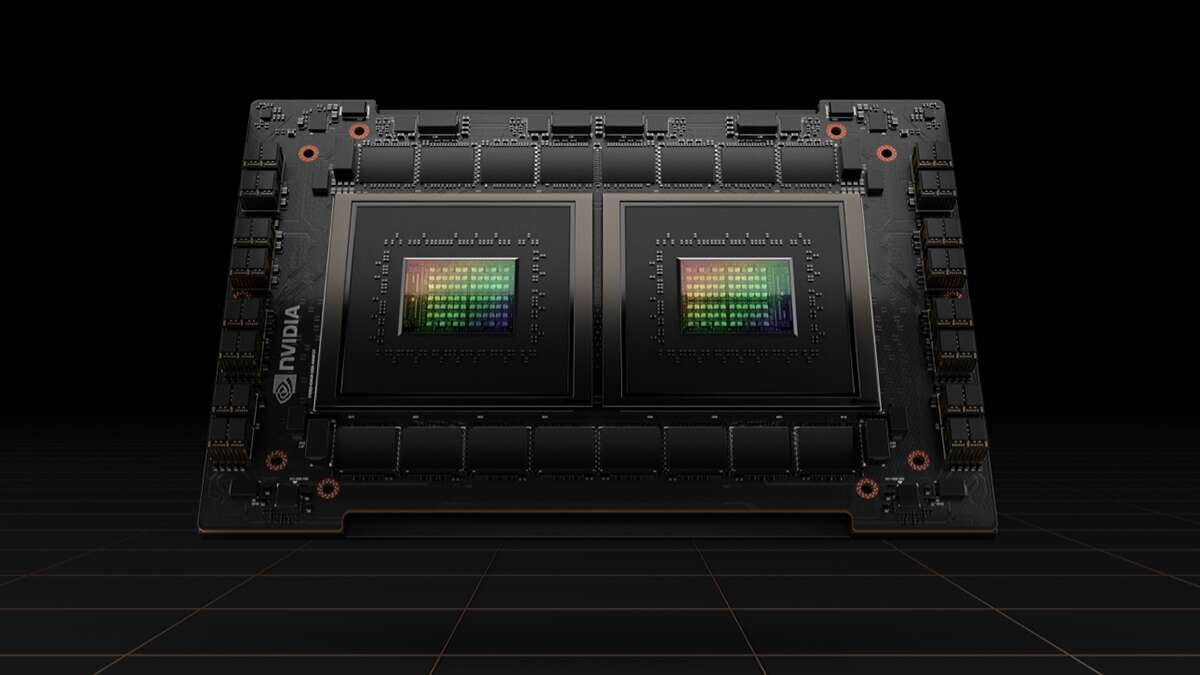

芯片市场在2022年依然是紧俏的,因为几乎所有互联网行业都能产生需求。虽然游戏业务较为悲观,加密货币也因市值下跌而需求大减,但是远程办公基础设施、新能源汽车,以及视频类相关行业的发展,也能持续让“缺芯”成为行业共识。而英伟达在Q1的业绩中,首次出现数据中心的收入超过游戏收入的情况。公司也推出首款数据中心专属CPU,有望明年开始供货。总而言之,英伟达依然保持较高的增速。

二级市场上的英伟达今年回撤了47%,几乎将2021年涨幅回吐。一方面是2022年市场风险偏好降低,对成长股不太青睐,尽管英伟达增速依然较快,但资金并不偏好。而公司市盈率仍然为39倍,当然其中有与软银的ARM收购交易被监管反对带来的13.5亿美元损失的影响。

$Meta Platforms(META)$ Facebook

- 收盘价:161.25(6月30日)

- 市值:4364亿美元

- 今年以来回报:-52.1

- 市盈率(TTM):12.2

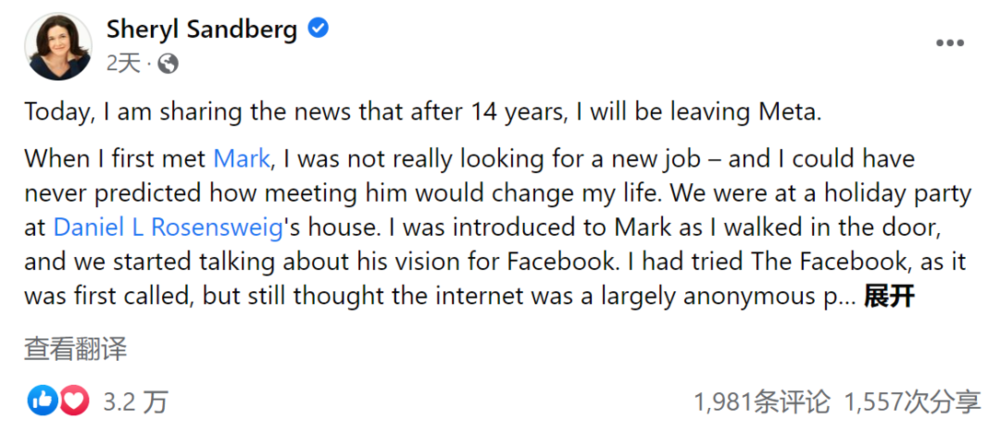

Facebook今年最大的动作就是改名成“Meta”,不仅是公司名称改了,股票代码也改了。元宇宙也是扎克伯格提出来的,而这下一代的场景,目前还没有足够硬件基础设施支持,因此这个概念也只是Facebook一家独嗨。公司收入也在今年Q1增速掉至个位数,当然,绝大多数还是广告收入,不过由于通胀大环境下带来的成本上行,公司利润下降明显。同时,短视频竞争对手Tik Tok的增长却有目共睹,因此市场上也有针对其DAU数据造假的质疑。二号人物Sanderberg的离职也带有一些争议。

二级市场的Facebook股价在年初财报暴雷后大跌四分之一,此后一直没有恢复元气,2022年以来跌幅超过50%,已经回到2019年的水平。目前公司股价主要支持力量是回购。

- 收盘价:106.21(6月30日)

- 市值:10806亿美元

- 今年以来回报:-36.3

- 市盈率(TTM):60.1

美国的通胀拉低了整体消费欲望,此外,后疫情放开的节奏快于预期,也让线下消费的恢复更快。高居不下的供应链和物流成本,也让亚马逊这样的电商的利润受到影响,因此亚马逊也上调了部分物流运输的价格。所以,2022年以来,亚马逊的业务整体从“线上”转向“线下”,从Q1的业绩来看,线上商店的收入减少,而线下商店增长明显,此外,与推广相关的订阅、广告收入有了明显的增长。而其AWS云业务依然保持35%以上的增速。但是由于通胀问题严重,市场对其预期并不好。

二级市场的亚马逊去年几乎股价没有变化,而今却回撤了36%,虽然在6月完成了1:10的拆股,也有更多散户进入交易,但整体情绪并不高。公司目前估值也并未太有吸引力。

- 收盘价:37.39(6月30日)

- 市值:286亿美元

- 今年以来回报:-13.5

- 市盈率(TTM):N/A

自从没了特朗普,推特的第一网红就成了马斯克。而对通讯行业颇有野心的他,也想要买下推特,并成为公司第二大股东。这成了推特在2022年上半年最主要的事。公司业绩主要也是靠广告,随着活跃用户的两位数增长,Q1广告收入也获得了超过20%的增长,不过过去12个月的利润依然为负。马斯克在第一次报价54美元/股之后,突然要求对公司的“机器号”进行检查。不管是不是首富的压价,这一拉锯战可能会持续整个下半年。

二级市场方面,推特的股价主要受收购消息的影响,因此波动并不是很剧烈。2022年以来只跌了12%。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

转发