美区域银行股大跌又反转,巴菲特持续减持银行股,你会跟着做空吗?

如果你会持续看空美国区域银行股,你关注哪家银行还是相关ETF? 以下一些观察欢迎交流。

1. 银行股危机愈演愈烈?

作为价值投资的经典案例,银行股曾是巴菲特的重仓板块。不过从板块权重看,巴菲特在金融业上的信心正在减弱,由于存款成本上升和潜在衰退的影响,美国银行业开始面临压力。

根据公开消息,2020年以来伯克希尔一直是银行板块的卖家。除了Bank of America,巴菲特在已经清仓了 $富国银行(WFC)$ 、 $高盛(GS)$ 和 $摩根大通(JPM)$ ,以及减持了其他大型银行股(2月公布的去年四季度13F文件显示,伯克希尔累计减持 $美国合众银行(USB)$ 91.4%的股份,降至670万股,减持 $纽约梅隆银行(BK)$ 近60%,至2510万股。,银行股权重连续5个季度回落。

3月 $硅谷银行(SIVBQ)$ 和 $签字银行(SBNY)$ 倒闭后,巴菲特曾在4月表示储户可以放心,他们的资金仍然是安全的,但他批评银行体系在历史上未能惩罚企业相关人,即便是2008年金融危机期间。“银行系统运行良好是非常重要的。人们不希望他们制造不必要的周期性危机,”。

在即将到来的巴菲特股东大会上,或将听到巴菲特谈论银行危机、通胀、衰退等要点。

随着危机的美国第一共和银行(美国历史上第二大规模的银行)倒闭被摩根大通收购的推进,看似解决了眼下的危机。但有美国金融专家指出,收购只是权宜之计,长期来看,美国银行体系中的问题仍然存在。

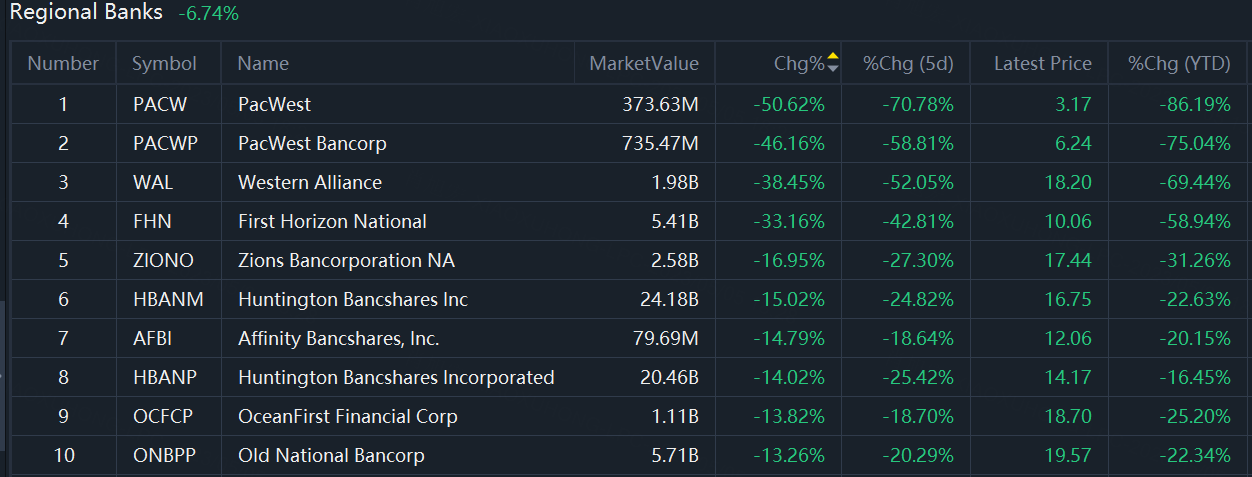

美东5月4日,包含 $PacWest Bancorp(PACWP)$ , $阿莱恩斯西部银行(WAL)$ $第一地平线银行(FHN)$ 在内的银行大幅下挫超30%。

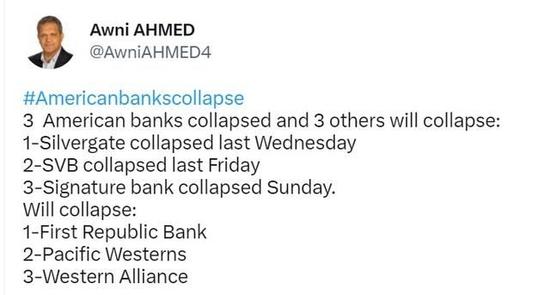

无独有偶的是,Nexities的CEO Awni Ahmed曾在3月时公开发表过“只要包括硅谷银行在内的3家银行倒闭, $第一共和银行(FRCB)$ 、 $阿莱恩斯西部银行(WAL)$ 以及 $西太平洋合众银行(PACW)$ 也会紧随其后倒闭。”

截止5月5日,除了 $第一共和银行(FRC)$ 停牌, $西太平洋合众银行(PACW)$ 反弹81.7%, $阿莱恩斯西部银行(WAL)$ 反弹49.23%。

实话说,在前一日极其恐慌的时候,真的很难有勇气去抄底或接盘,大多数人都是旁观的心态。因为担心危机还将蔓延,做空还将继续。

2. 关于当前的银行业,这两天比较火热的图是:

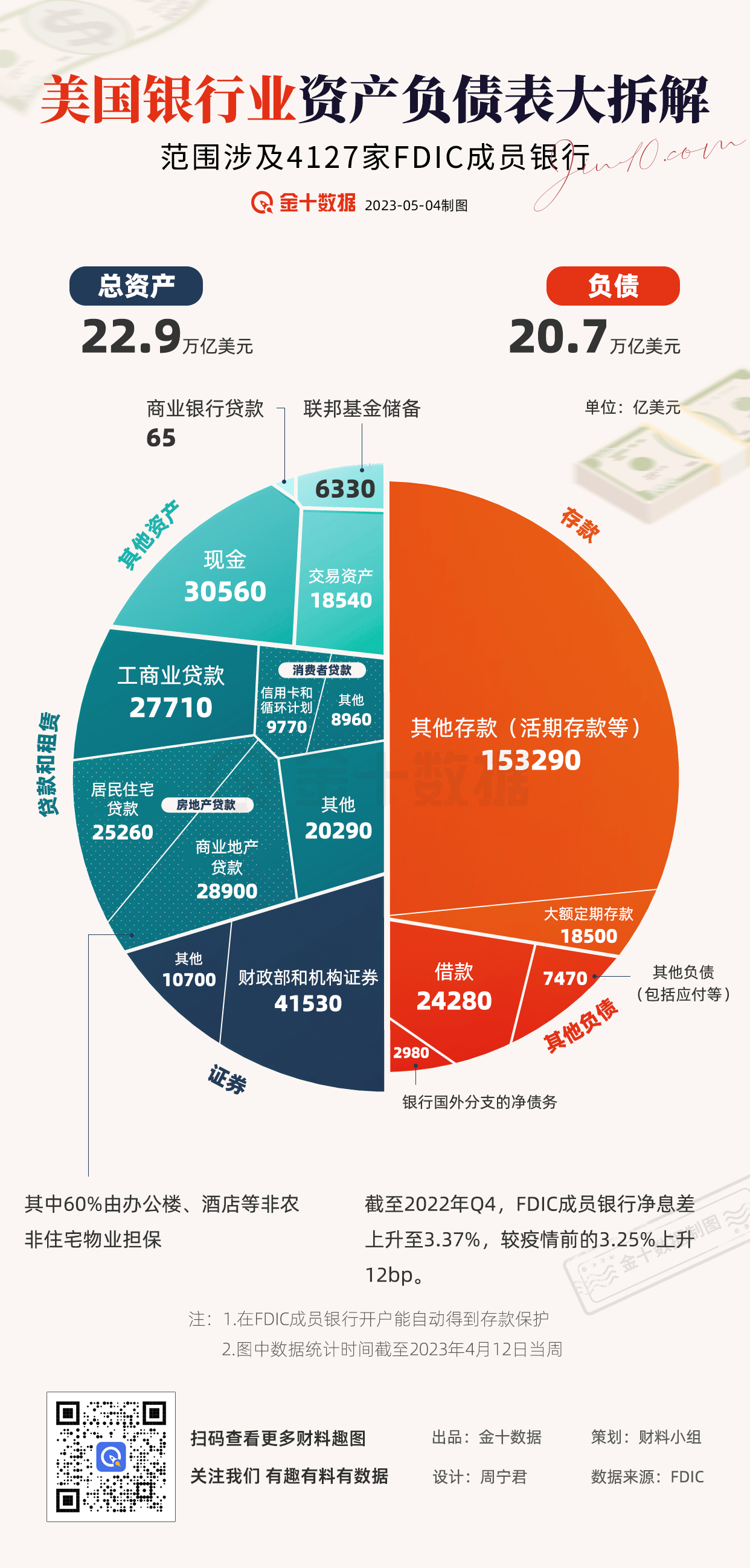

来自 Visual Capitalist的数据图,展示了美国银行业的存款(deposits), 贷款(loans)及其他资产和负债(other assets and liabilities)数据情况。

根据数据,一共$17.17万亿美元存款,其中5.41万亿美元是来自房地产行业贷款,2.77万亿美元在商业贷款。此前我写了一篇关于商业贷款中写字楼相关的危机内容。随着银行信贷缩紧,一些地产公司的压力也陡增。《美国商业地产违约大雷要爆?影响分析+一些做空交流》

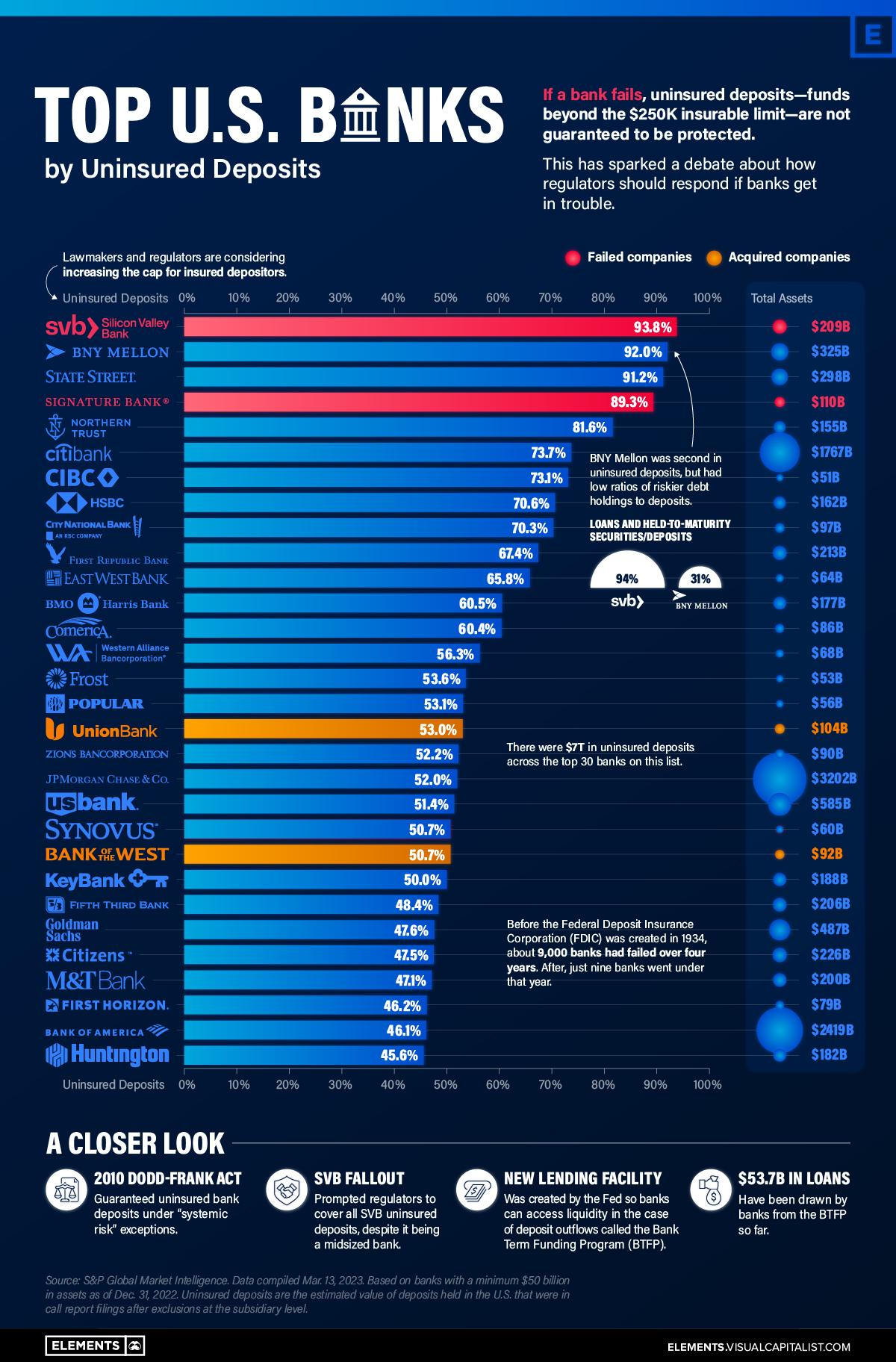

与此同时还有银行的未保险储蓄比例排行:

看起来,率先倒闭和被大幅做空的银行都在榜上。

分析公司Ortex的数据也显示,做空者仅在周四就通过做空某些地区银行获利3.789亿美元。

根据数据提供商S3 Partners的预估,空头今年已经在对区域性银行的押注上赚了近70亿美元,并且随时可以将这些利润用于新的目标。包括那些基本面状况良好的银行—包括存款稳定、资本充足、未投保存款减少。

富国银行首席执行官Charlie Scharf 5月2日表示,大多数银行仍然非常强劲,预计不会有更多的银行倒闭,但交易市场预计会有更多波动和动荡。将区域性银行作为一个整体来谈论完全没有意义。我们关注的。尽管存在动荡,但消费者和企业的财务状况仍然良好。

美国银行家协会(ABA)周四敦促联邦监管机构调查大量做空银行股的行为,称这些做空行为“与潜在的金融现实脱节”。

现在的市场情况感觉很像3月,恐惧和情绪主要在交易股票上,而不是在基本面上。

3. 该继续看跌银行股吗? 下一个被做空的会是谁?

美国银行股再现暴跌让人们很难忽视市场上的投机性空头力量。

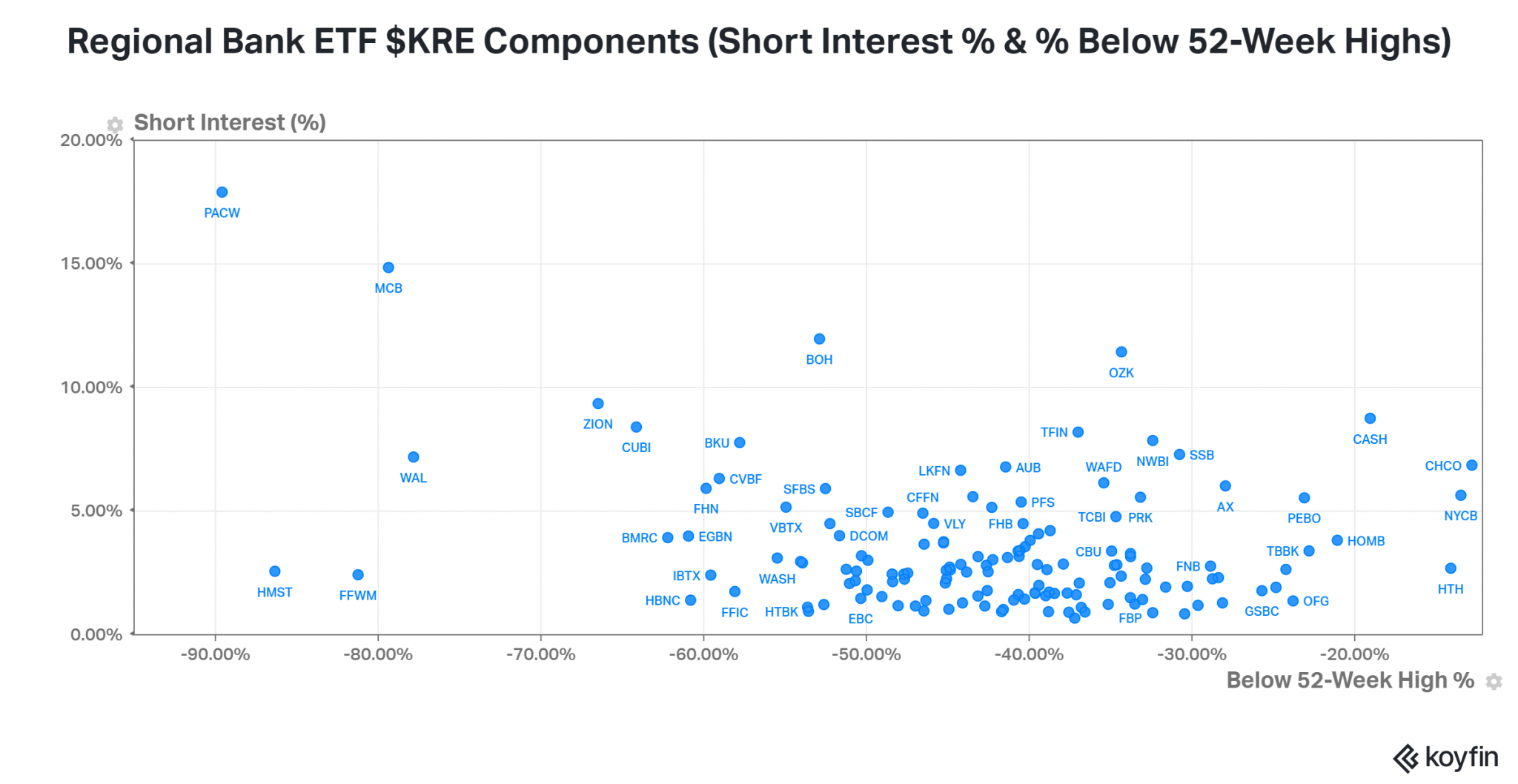

下图展示了一些银行股被做空比例的数据。排名靠前的是 $西太平洋合众银行(PACW)$ , $Metropolitan Bank Holding Corp.(MCB)$ , $夏威夷银行(BOH)$ $欧扎克银行(OZK)$ , $锡安银行(ZION)$ . 同时低于52-Week High最多的是, $西太平洋合众银行(PACW)$ , $HomeStreet(HMST)$ , $First Foundation(FFWM)$ , $Metropolitan Bank Holding Corp.(MCB)$ , $阿莱恩斯西部银行(WAL)$ 。

There is still fear in the US banking system。截止5月5日收盘,ETF $Invesco KBW Bank ETF(KBWB)$ 年初至今累计-28.32%. $区域银行指数ETF-SPDR KBW(KRE)$ 累计-38.53%。XLF略跌7.7%。

此前已经倒闭的几家银行有几个共性:客户群体过于集中、盈利资产久期偏长、资负重新定价和成熟期结构过于错配、利率和流动性风险管理过于偏弱、业务基本都与VC或Startup生态挂钩、未投保存款比重过高等等。

那么下一个将被严重做空的是谁?

不过,疯狂的做空已经引起了各州和联邦政府的注意。白宫新闻秘书Karine Jean-Pierre周四在一次简报会上指出,政府将密切关注对健康银行的卖空压力。

银行业内对临时设置银行股卖空禁令的呼声也提高,但一位SEC官员于周三表示,该机构“目前还没有考虑”采取这样的举动。

美国银行协会总裁Rob Nichols表示,做空可能是一种合法的金融工具,但该协会坚决反对通过操纵和滥用来扭曲市场的做空行为。

4. 区域性银行业危机可控还为时过早

可以说,区域银行这波流动性驱动的倒闭风波是美国80年代著名Continental Illinois 由于流动性挤兑倒闭后最大的一次银行业危机。

综合原因是重新定价期的严重错配与成熟期的严重错配交织在一起,加之这次利率加息周期太过生猛,信贷周期姗姗来迟……

毫无疑问如多米诺骨牌般倒下的区域性银行,已经触发了一场银行业的信心危机,并造成一种影响更广泛经济的金融传染。

从近期披露的一系列资金流向数据看,美国银行业的存款挤兑浪潮很可能依然并未结束。

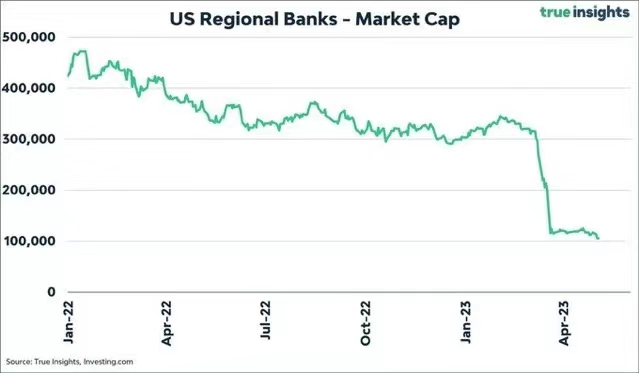

从银行股市值数据(Finviz)来看,自2022年1月以来, 美国区域上市银行的市场价值从4800亿美元骤降至1000亿美元,下跌了。美国321家公开上市的区域性银行中,有309家的市值低于100亿美元,265家的市值低于20亿美元。

新“对冲基金之王”,潘兴广场首席执行官阿克曼本周就在推文中写道,“对金融机构的信心需要数十年的时间来建立,但几天就会被摧毁。随着更多多米诺骨牌的倒下,下一个最弱的银行也开始摇摇欲坠。”

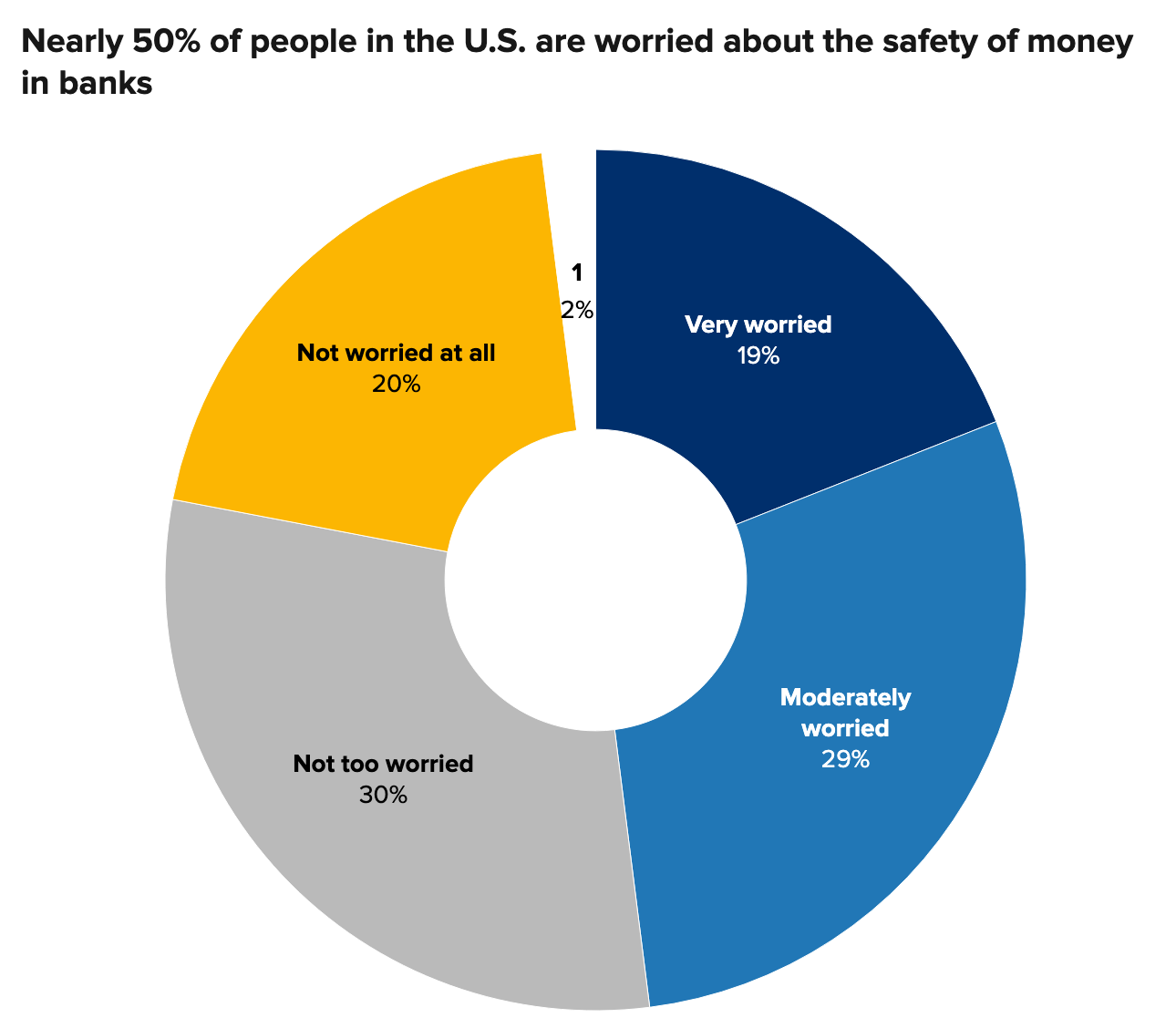

盖洛普的一项调查结果显示,美国银行业最近发生的接二连三倒闭事件,近一半的人表示,他们对自己存在银行或其他金融机构的钱的安全性感到“非常担心”(19%)或“一般担心”(29%)。根据此次调查,人们对银行存款的担忧程度与2008年9月雷曼兄弟倒闭后不久较为相似。

美国全国经济研究所(National Bureau of Economic Research)研究人员比较了各监管机构在当前危机中的行为以及这些机构自13世纪以来在138个国家近2000次历史性银行业干预中的反应,然后得出了他们的结论——眼下正处于他们所称的“系统性银行危机事件”的开始阶段。

论文指出,系统性银行危机的一个关键特征是解决危机所需的时间很长。平均而言,与当前危机最相似的以往57次银行危机持续了数月,甚至数年。这是一个不祥的预兆,因为目前的危机还不到两个月。对投资者而言,说危机已经结束还为时过早。

好在,政府和机构也开始行动了起来:

美联邦存款保险公司(Federal Deposit Insurance Corp) 据悉将要求大型银行出资补充存款保险基金。

Lazard Ltd 金融咨询部门首席执行官Peter Orszag(前奥巴马政府管理和预算办公室主任) 呼吁官员表明他们打算为银行未投保的存款提供为期六个月的担保,此类举措将提振信心并阻止储户从中小型银行提取资金。

此外,美国前财政部长史蒂文·姆努钦 (Steven Mnuchin) 表示,FDIC对银行储户的保护应从目前的每人、每家银行 25 万美元提高到 2500 万美元。DIC 周一表示,增加对用于商业目的的银行账户的担保是一项有前景的潜在改革。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

08年那次都有人建议下手,看这会咋样了

利率升降变成废纸了,挣再多的钱也赶不上花钱

这回千万别再扶它一把,而是推它一把

银行崩了,霉元也会崩的吧?

慢慢崩吧!好戏还在后边