Peloton从神坛到卖身,究竟做错了什么?

$Peloton Interactive, Inc.(PTON)$ 在最近的两年中可谓体验了冰火两重天,不仅是二级市场股价从最高时的171美元跌至上个月底的23美元,连产品也经历了“供不应求”至“供大于求”的转变。

相比去年11月底的财报大跌35%,2月8日盘后公布的2022财年第二季度财报,显然是比下也不足。营收和利润双双不及预期。但由于自去年11月以来,股价跳空大跌后依然颓势向下,因此这份“糟糕”财报的预期早已被二级市场投资人透支到股价里,更重要的是,近来的一些“收购”新闻将投资者的兴趣转至套利交易,因此盘后的涨跌幅已然与业绩无关。

业绩差在哪儿?

- 营收:Q2收总收入11.34亿美元,同比增长仅为6%,比分析师预期共识的11.42亿美元还差;请注意,由于上一份财报大大不及预期,因此大量分析师已经调低了此前的预期。所以说这份不及预期,其实是比原本的不及预期更差。

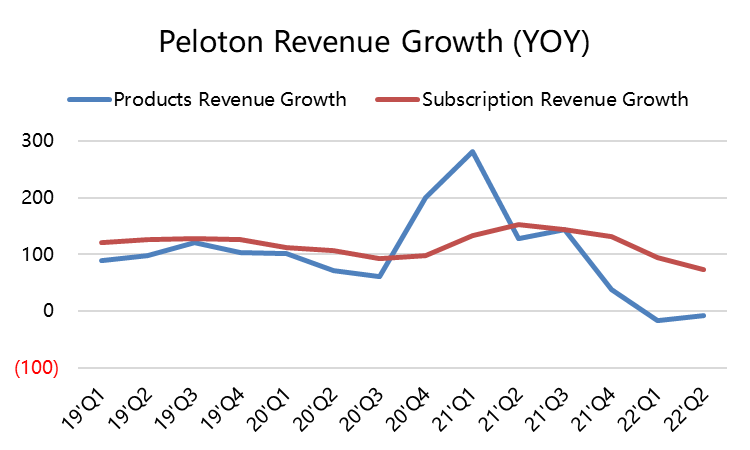

- 分类收入:其中订阅收入3.37亿美元,虽然超过预期共识的3.33有没有,但同比增长52%,比起上季度的73%、上上季度的94%以及再此前的三位数增速可谓是直线下滑。而连结设备收入,由于部分产品的停产,单季收入7.86亿美元,不及预期的8.11亿美元,也是连续第三个季度同比下滑。

- 利润:Non-GAAP的EBITDA为亏损2.66亿美元,连续三个季度亏损(疫情前期均为盈利)

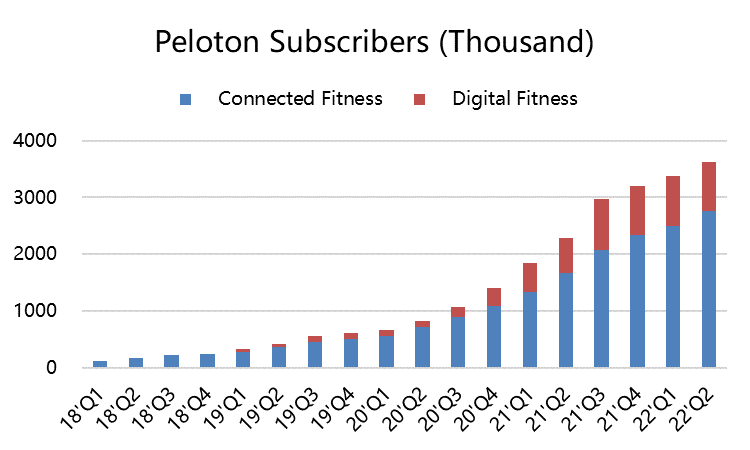

- 订阅用户:总订阅用户363万人,同比增速为58.5%,其中连接健身设备的用户为277万,同比增伤66.0%;网络健身付费用户86.2万人,同比增速37.9%,并且经对比可以看出,均为上市以来最差增幅,已经显现出增长的乏力。

此外,公司对于2022财年的指引也相当不乐观:

22Q3的指引:

- 连接健身设备的用户预期为293万,而分析师预期共识为302万;

- 总营收在9.5-10亿美元之间,分析师预期公司为10.6亿美元;

- 毛利润达到23%,分析师预期共识为24%;

- 调整后EBITDA为亏损1.4至1.25亿美元,分析师预期共识为亏损0.88亿美元。

2022财年全年的指引:

- 连接健身设备的用户预期为300万,而分析师预期共识为314万;

- 总营收在37-38亿美元之间,分析师预期公司为39亿美元;

- 毛利润达到24.5%,分析师预期共识为30%;

- 调整后EBITDA为亏损1.4至1.25亿美元,分析师预期共识为亏损0.88亿美元。

现在来看,这种全面不及预期,并且业务在不断走差的公司,的确是在验证“出来混还是要还的”。

公司的几个节骨眼

成于疫情。

Peloton差不多是以智能动感单车起家,主打线上内容和线下健身结合的商业模式,也成功地运营了成了健身领域的网红品牌。上市初期并不是很受二级市场待见,直到疫情爆发,大量的健身需只能居家实现,因此实现了一波爆发式的增长。

败于管理

2021年3月,Peloton的Tread+跑步机由于过高的跑台以及跑带与地面有过大的缝隙,导致一名8岁儿童死亡,一个月后被美国消费者产品安全委员会发布了预警。公司不得不在5月宣布召回全球12.5台跑步机。这也充分反应出了公司在应对事件时的不成熟。

2021年8月,公司修改了定价策略,将其动感单车的价格从1745美元下调至1495美元,并称希望为消费者提供更实惠的选择。但这定价策略并没有给它带来更大的销量,反而损害了其品牌影响力。于是,公司不得不采取补救措施,2022年1月31日开始,动感单车Bike的价格从1495美元上涨至1745美元,跑步机Tread+价格将从2495美元上涨至2845美元。而这样的措施是否能带来更有效的结果还未知。

接连几次的重大战略失误,也让投资者和股东对公司CEO(创始人John Foley)的管理能力产生了质疑,因此在财报发布前几天,John Foley宣布辞职,并由Barry McCarthy担任新的CEO。

Peloton面临的一些挑战

第一、居家健身需求降低,人们正在渐渐回到健身房。疫情期间,健身者们有时间在家锻炼。随着生活恢复正常,人们回到以前的生活习惯,待在家里的时间会减少,家庭健身器材的使用也会减少。

第二、运营效率不高。因为此前不合时宜的价格调整,反而将公司的利润率拉低,而营销、管理成本的上行,也让公司的利润率变得更低。同时,供应链危机期间,公司更是显得被动。

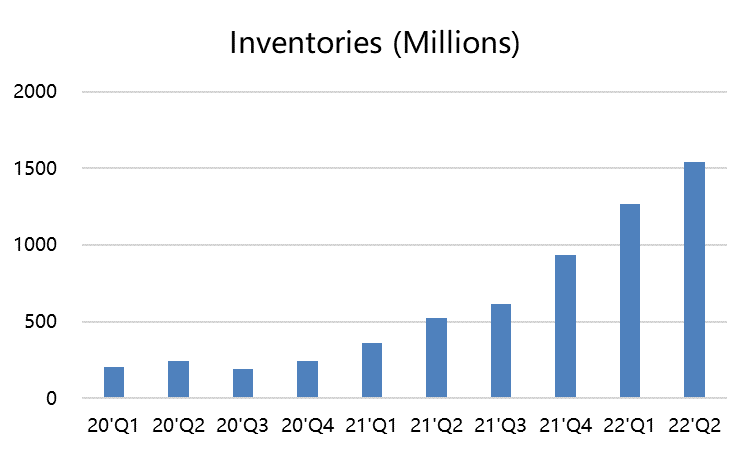

第三、跑步机产品的滞销。说实话,Peloton在单车方面做的不错,而跑步机一直是较为拉胯的产品,截止22Q2的库存已经达到了15.4亿美元,除了召回产品之外,也与跑步机的滞销有关。

第四、激烈的市场竞争。虽然此次苹果也出现在了“潜在收购者”的名单上,但苹果自身的健身业务Apple Fitness崛起,也对Peloton这类健身行业的硬件和服务公司造成了巨大影响,毕竟Apple最大优势就其生态系统。

第五、海外市场难以发展。Peloton这样的产品定价和运营模式,最适合在美国、加拿大这样的地广人稀的发达国家进行。即便是欧洲、日本、新加坡这样的地方,也因房屋普遍过小而难以大规模发展,更不用说人均购买力较低的发展中国家了。

Peloton的一些可能结局:

1. 收购。目前传闻的潜在收购公司有$苹果(AAPL)$ 、$亚马逊(AMZN)$ 、$耐克(NKE)$ 、$lululemon athletica(LULU)$ 等,但无一正式提出报价。而随着新闻爆出,Peloton的股价在二级市场产生波澜,这种摆在明面上的收购的可能性就更低。而公司目前121亿美元的市值,对应3倍的市销率也属于行业平均水平,只要估值合理,并且对收购公司来说有很大协同效应,收购应该也是顺理成章的。至于创始人John Foley的投票权,其实也只是利益分配的问题。

2. 私有化。这就可能涉及到一些一级市场常用的操作方式,比如MBO(管理层收购)。最新的CEO Barry McCarthy是一位来自私募股权的高级人士,并有着不少公司运营、行业内兼并收购的经验。他就职的Technology Crossover Ventures也是Peloton的重要股东之一。

如果继续二级市场苟延残喘,Peloton的机会实在是渺茫。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 龙之星辰·2022-02-10666点赞举报

- O丶I·2022-02-10。1举报

- Billionaire1·2022-02-10[开心][开心][开心]点赞举报

- 哈哈k·2022-02-10666点赞举报

- 四个四重奏·2022-02-10阅点赞举报

- 好吃呀·2022-02-10好点赞举报

- BeatEstimate·2022-02-10[开心]点赞举报

- JamesssYW·2022-02-1061举报

- dudgeon·2022-02-09好1举报

- 3502651十安徽·2022-02-09阅1举报