中概暴跌,倒车接人还是反弹结束?

春节假期,外盘疯涨,纳斯达克指数怒涨7%,恒生指数空中加油,实现开门红,2个交易日上涨3%。

这可让A股亿万投资者羡慕坏了,纷纷意淫暴力上涨,然而,谁能想到,哀(A)股再次上演高开低走的戏码,同时,连日上涨的恒生指数和中概股竟然意外暴跌,港股股王腾讯暴跌7%,阿里巴巴、哔哩哔哩等中概股亦未幸免。

太巧了,A股一开盘,港股通刚恢复交易,港股就大跌,合着镰刀就等A股韭菜上线了?

暴跌之下,投资者的态度出现两极分化,有人认为中资股是倒车接人,感谢主力派发廉价筹码,也有投资者认为此次大跌非同寻常,有可能意味着港股反弹到此结束。

那如何看待此次回调?不妨从腾讯和阿里巴巴身上一探究竟!

在春节假期前,我写过腾讯的分析文章,详见此链接《腾讯翻倍,走还是留?》,本文核心论据是腾讯股价较最低点翻倍之后,短期上升空间有限,但长期看不会成为最高点。

该文写于1月11日盘后,当日腾讯收盘价373.8港币,截止今日盘中,腾讯的价格又回到379元,算是印证了上升空间有限的判断。

时至今日,我再补充下对腾讯未来走势的看法。

首先,从技术面而言,正如我在《腾讯翻倍,走还是留?》一文中所说,400元上方有大量的套牢盘,对应的交易日期是2021年8月至2022年2月,此区间,腾讯股价在400-470港币反复震荡,横盘区间近半年,有大量的投资者选择抄底,包括知名投资人段永平。

此次腾讯反弹的最高点达到416.6港币,较去年10月的最低点涨了121%,如此短的时间和如此大的涨幅,腾讯积累了大量的获利盘。

在压力位面前,一旦上行趋势遇阻,获利盘将蜂拥而出,这便是腾讯一日之内在没有利空消息的情况下能大跌7%的原因。

聊完技术面之后,我们再从基本面看看腾讯的压力。

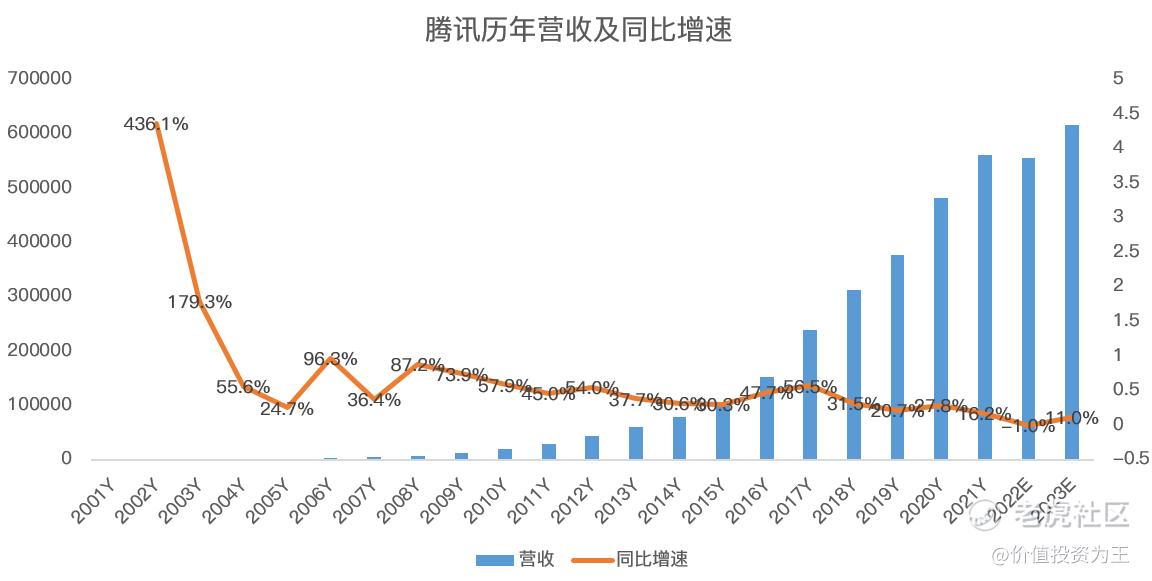

根据彭博分析师一致的预测,2022年,腾讯的营收约5545.8亿人民币,同比下滑1%,预计2023年的营收为6156.8亿,同比增长11%。

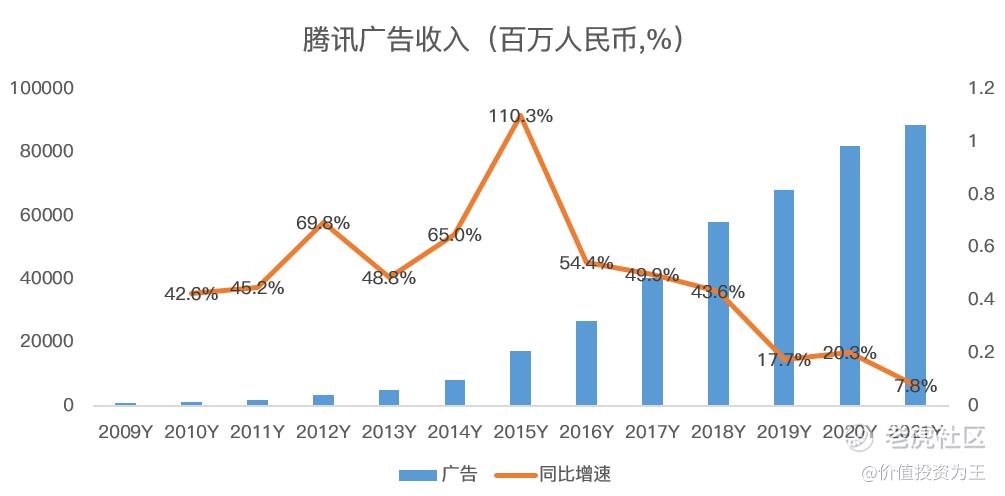

从收入结构上看,腾讯高速增长(20%以上)的时代大概率结束了,比如占总营收15.8%的广告业务,其成长性自2019年起便大幅放缓,当时没有疫情,没有反对无序扩张,GDP增速还在6%,大坏境尚可的情况下,广告业务陷入停滞,怕是抖音、快手等视频平台分流了部分广告收入:

虽然腾讯的视频号如今小有成绩,但考虑到广告有向视频化转移的趋势,在宏观经济逐渐下台阶之下,广告主不过是把有限的营销费用从图文转向视频而已,因此,腾讯的广告业务大概率不会随着视频号的崛起重新获得高增长,何况抖音的发展势头看不到衰败的迹象。

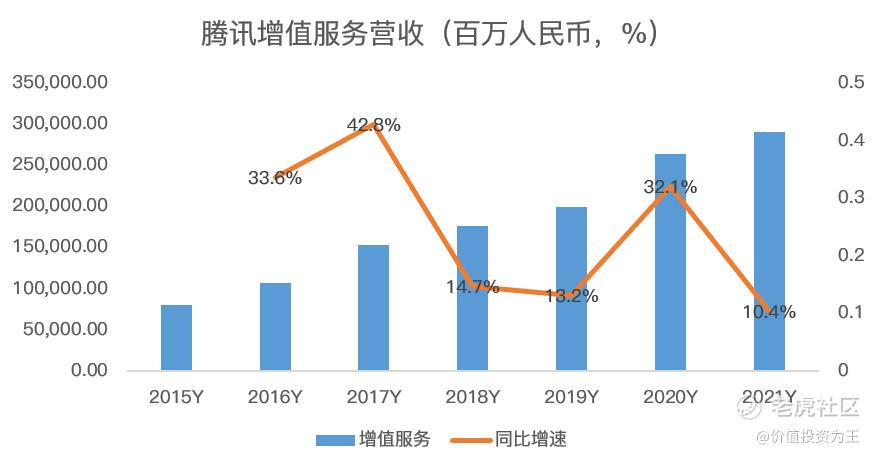

腾讯的增值服务有同样的趋势,该业务占总收入比重为52%,由游戏和腾讯视频等产品构成,从成长性来看,该业务从2018年起便大幅下降,2020年32%的增速是新冠带来疫情红利,没有可持续性:

腾讯其他业务近3年的营收分别为76亿、75亿和77亿,没有成长性。

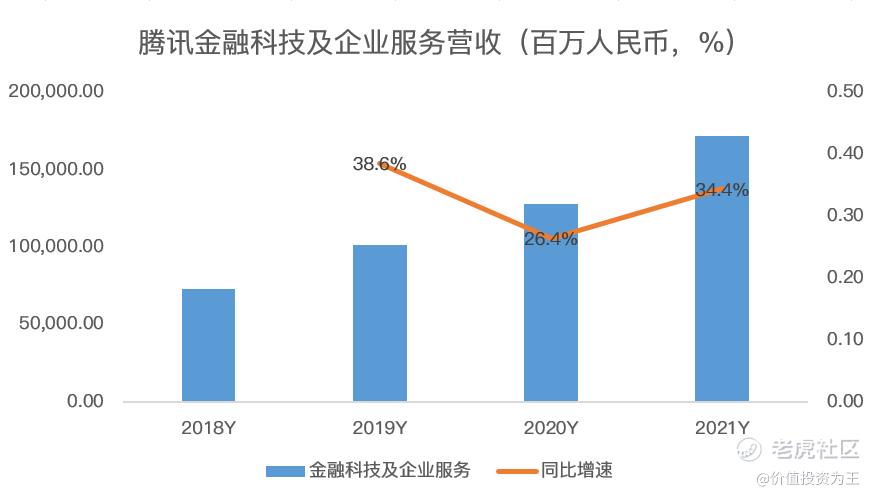

唯一还有高增潜力的只剩下金融和企业服务了,该业务随着疫情管控放开,线下消费恢复和宏观经济回暖,有望成为腾讯增长的火车头:

总体判断,或许正如分析师预测的那样,腾讯的内生增长再下一个台阶,进入15%时代:

随着成长性下滑的还有腾讯的估值,市销率视角下,腾讯2014年至2018年的估值中枢约12.5倍,2019-2020年下降至8倍,2023年至未来,腾讯的估值中枢或将继续下滑:

此次反弹的最高点,腾讯对应2022年的收入下的市销率约6.2倍,2023年动态市销率约5.6倍。

盲猜一下,腾讯成长性再下台阶后,市销率估值倍数或在6左右,因此,腾讯这波反弹最暴利的阶段结束了,未来的上涨将依靠业绩是否能够超出市场的预期,这也意味着在业绩公布前,腾讯45°上攻走势或将陷入震荡。

聊完腾讯,再来看阿里巴巴。

阿里的基本面不像腾讯一样稳固,投资者偏爱腾讯,言必称社交护城河无人能撼,而阿里的电商业务,早期有京东,后期有拼多多,如今抖音等直播电商异军突起,阿里的基本盘总是被市场诟病。

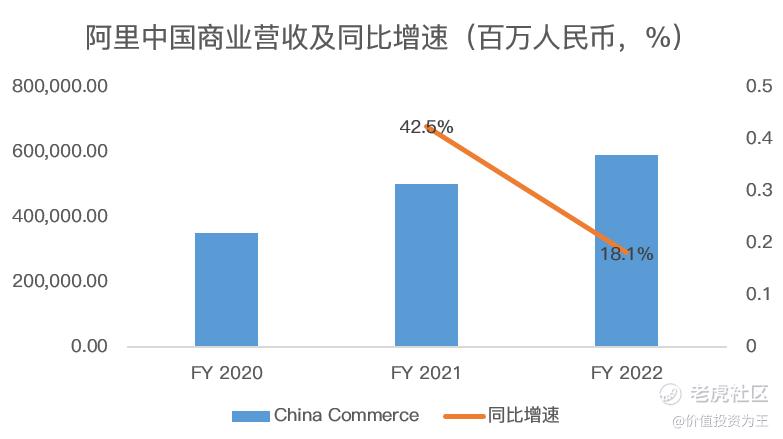

阿里将电商的基本盘主要归为中国商业,该业务22财年营收5927亿人民币,占总收入的比重高达69%。

由于占比过高,阿里的成长性基本由电商来决定了,而由于疫情带来的物流不畅,阿里电商业务在多大程度上受到抖音、拼多多的冲击还无法确定,从22财年(实际对应自然日为截止到22年3月31日的年度)中国商业营收增速18%来看,成长性降低了不少:

最近2个财年,国际商业的营收增速分别为44%和25%;菜鸟为67.6%和23.8%;本地生活服务为19.5%和22.7%;创新业务及其他几乎0增长,加上收入规模过小,对整体业绩没有意义。

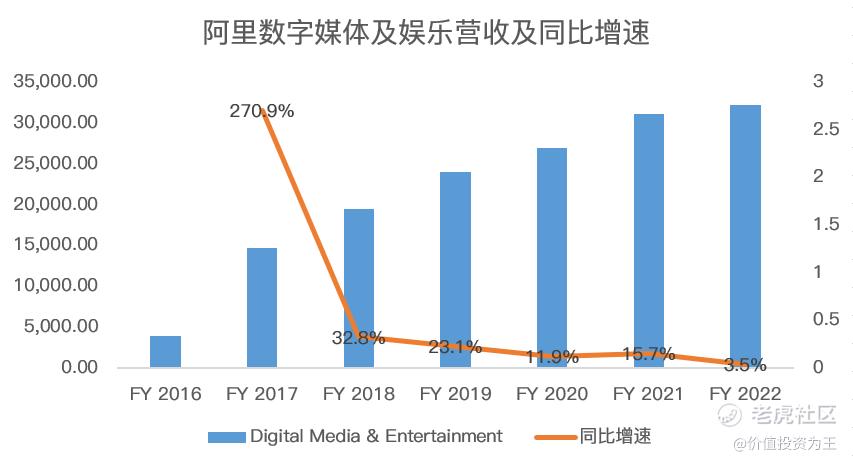

数字媒体及娱乐成长性较差,没有看点:

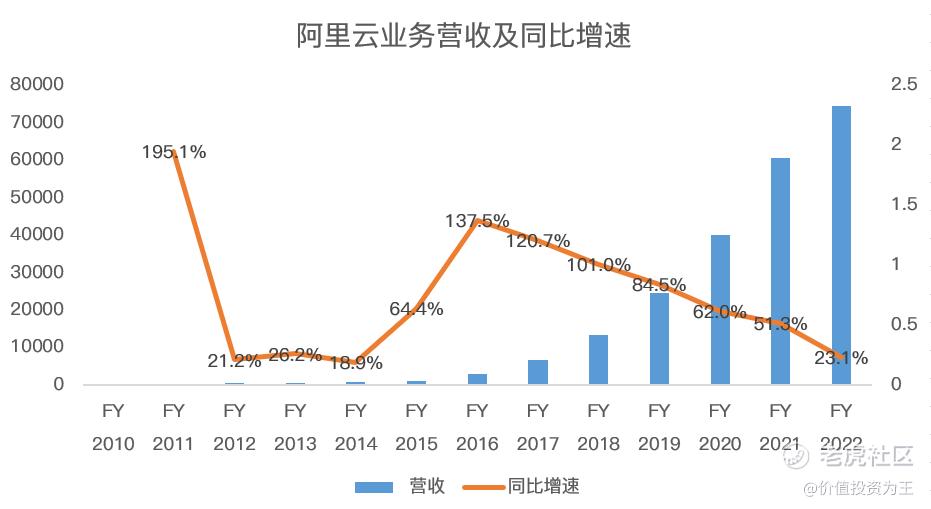

云业务整体增速逐年下台阶:

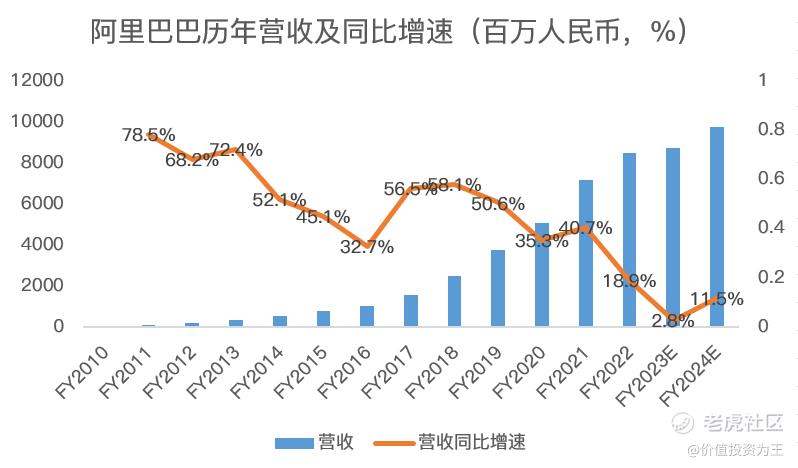

总体而言,阿里疫情前的高速增长时代结束,未来需要持续跟踪电商基本盘的变化,根据彭博分析师的预测,阿里2023财年的营收增速为2.8%、2024年为11.5%:

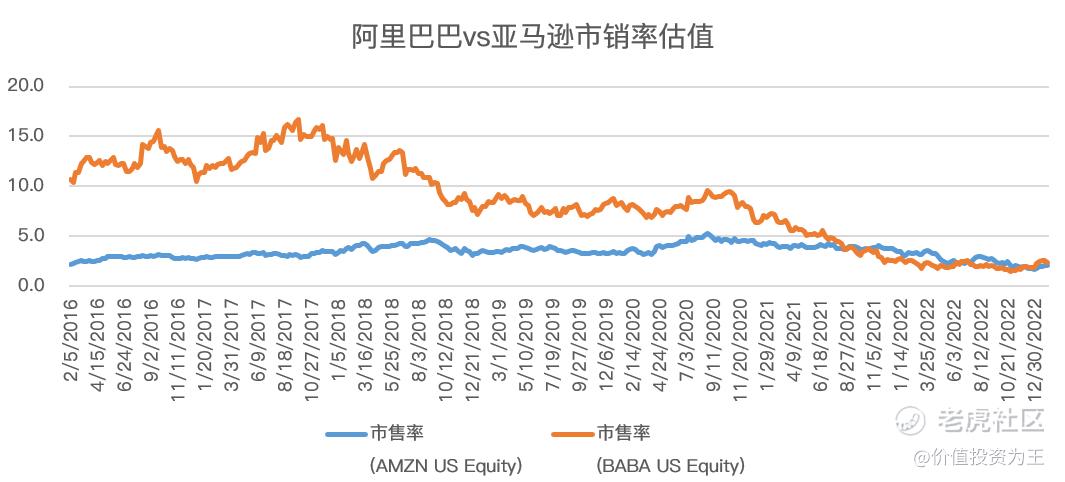

高增不再,但还好阿里的估值还不算太高,这波反弹,阿里的最大涨幅为97%,低于腾讯的121%,对比亚马逊的市销率估值,阿里也不算高:

目前,市场对阿里成长性的预期也不算太高,只要电商基本盘不跨,阿里的反弹就仍有较大的空间。

从腾讯和阿里来看,中概股这轮大跌大概率是调整的信号,短期倒车接人的概率不大,看到此前大幅反弹而想要抄底中概的投资者,预期可能会落空!

$腾讯控股(00700)$ $阿里巴巴(BABA)$ $阿里巴巴-SW(09988)$ $哔哩哔哩(BILI)$ $拼多多(PDD)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Yonny·2023-01-31还是得看调整时间,周线级别的话,那是倒车撞人 [笑哭]2举报

- 体道合德·2023-01-31既然叫主力,那出牌就不讲套路,什么情况都有可能1举报

- 童醇百货·2023-02-02腾迅翻倍跟你有半毛钱关系?你手里有票?别扯淡了。你买到最低了?别扯了。点赞举报

- 锐哥玩砖头·2023-02-01错了,这是年头,不是年尾,起来就下不去,下去就起不来点赞举报

- TorisQ·2023-02-01任何暴跌都是建仓 买option 顺带降低持仓成本的绝机点赞举报

- Kevin专用·2023-02-03文章不错,转发点赞举报

- 速印机·2023-02-01这篇文章不错,转发给大家看看点赞举报

- 欣蓉·2023-02-10阅点赞举报

- 欣蓉·2023-02-06阅点赞举报

- yinwj·2023-02-05赞同调整点赞举报

- 紫香檀·2023-01-31好点赞举报

- 我不知道你在哪里·2023-01-31倒车接人点赞举报

- 天一03·2023-01-31嗯点赞举报