道歉的基金大佬越来越多

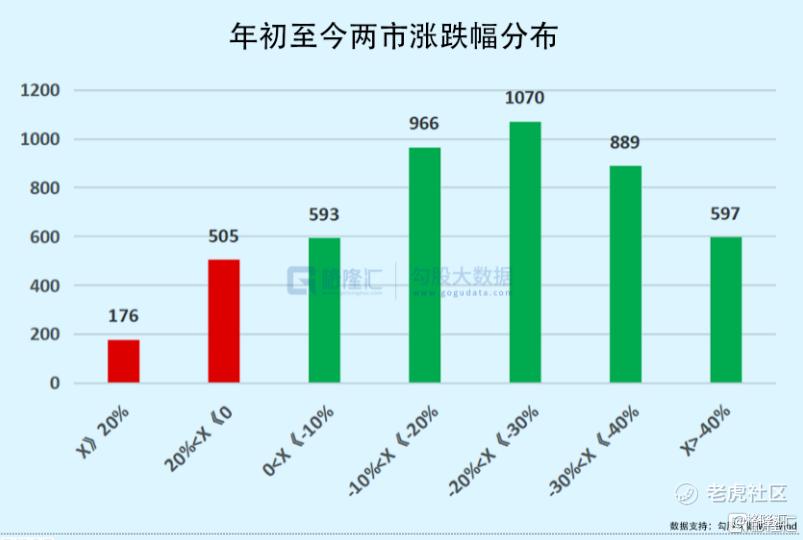

今年,A股一泻千里,让市场各方参与者始料未及、备感折磨与煎熬。短短4个多月,上证指数累计下跌逾15%,深成指跌逾25%,创业板指跌逾30%。细分看,有近1500家的个股跌超30%。

股民韭菜根都被挖出来了。基民又能好到哪里去,过去两年火热的一大批顶流基金折戟,粉丝后援会在骂声中纷纷解散。

基金经理们顶不住了,轮番上演向投资者道歉,并辅以心理按摩:老乡,别走!

4月14日,百亿私募盘京基金经理庄涛发布《致基金投资者的一封信》,直言今年初至今遭遇了产品成立以来最大的跌幅,向投资者道歉。庄涛总结了3点原因:市场极端的风格变化,从成长股切换到地产煤炭金融赛道;市场出现两大黑天鹅,包括俄乌战争以及新冠疫情;垃圾股的走势远超想象。

展望未来,他直言当战争与疫情因素不解除,A股极端风格还将持续,成长股还将承压,并呼吁投资者给予盘京更多的时间来弥补。

庄涛只是这一募幕道歉潮的一个缩影。从去年下半年开始至今:

鹏华新兴产业混合梁浩,表示迎来史上业绩最差的一个季度,遭遇前所未有的压力与挑战。

银华富裕主题基金焦巍进行投资反思,写了2000字的“小作文”。

交银新成长二季度表现糟糕,掌舵人王崇表达了歉意。

私募大佬但斌在微博上发表道歉声明:做的不好,我只怪我自己,内省……

幻方量化发布致歉信,对最近产品业绩的回撤达到历史最大值深感愧疚。

今年1月,正心谷创始人林利军就去年业绩表现向投资者道歉。

3月22日,百亿私募希瓦资产创始人梁宏发布《致投资者的一封信》中,总结自己犯的四个错误,并致歉。

3月28日,顶流基金景顺长城杨锐文罕见致歉基金持有人,并表示“我满仓了自己的基金,我父母及家人也是”。

……

总而言之,亏多了,抱歉。

01

业绩拉胯

道歉潮背后是不忍直视的、糟糕透顶的业绩表现。

先看公募。6864家混合型基金,跌幅TOP10均超过38%,包括中银持续增长、诺安创新驱动(基金经理蔡嵩松,下跌42%)、南方科创板3年、中信保城至兴等等。

在混合型基金,跌幅超30%、20%、10%的基金数分别有572只、2933只、4229只,分别占该类型基金总数的8.33%、42.7%、61.6%。而逆势飘红的仅有118家,占比仅1.7%。

另外,在股票型基金中,一共有360家跌幅超过30%,占该类型基金13%,其中不乏规模50亿元、100亿元乃至200亿元。跌幅超过20%的有1467家,占比高达53.3%。跌幅超10%的有2308家,占比83.8%。逆势飘红的仅有94家,占比不足3.4%。

股票型+混合型,将近10000只基金,年初至今随便挑选一只基金,赚到钱的概率为2.2%,亏损20%以上的概率直逼50%。这就是基民今年的现实状况。

当然,更多的基民买入去年的所谓顶流明星基金,亏30%以上或许才是中位数水平。

私募基金,同样不乐观。亏损榜TOP10,有1家跌超70%,有3家跌超60%,有7家跌超50%。

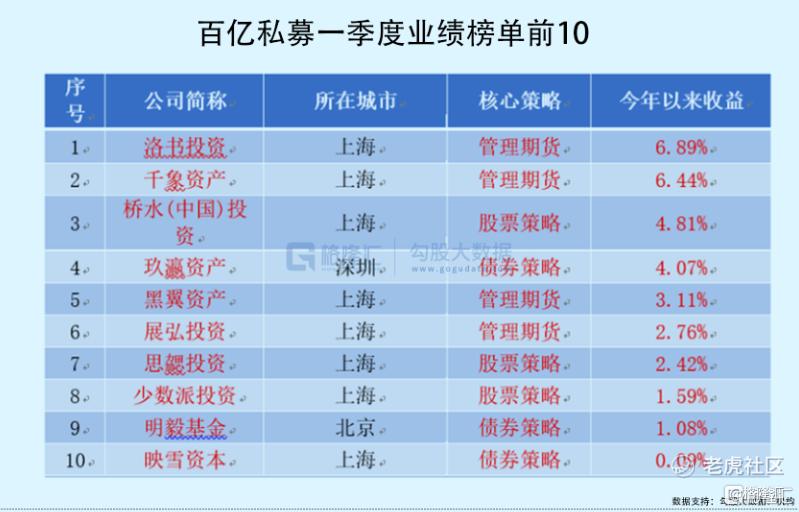

统计截止到一季度末,百亿私募机构一共有115家,今年以来平均回撤9.14%(现在远不止),仅有10家取得正收益。而这里面只有3家做股票策略的,收益分别为4.81%、2.42%、1.59%。如果统计到现在,恐怕几乎全军覆没。

另据21报道,近期许多规模超过百亿的私募基金的业绩已跌近爆仓程度,有产品已经跌破预警线、面临清盘风险。多家百亿私募已经出现有产品跌破0.8元(预警线)的情况,甚至有18只产品跌破0.7元(止损线)。

潮水褪去的时候,才知道谁在裸泳。没想到,99%的基金经理都不能力挽狂澜,更多的是泥沙俱下。当然,最受伤的并不是基金公司和基金经理,而是普普通通的广大基民。

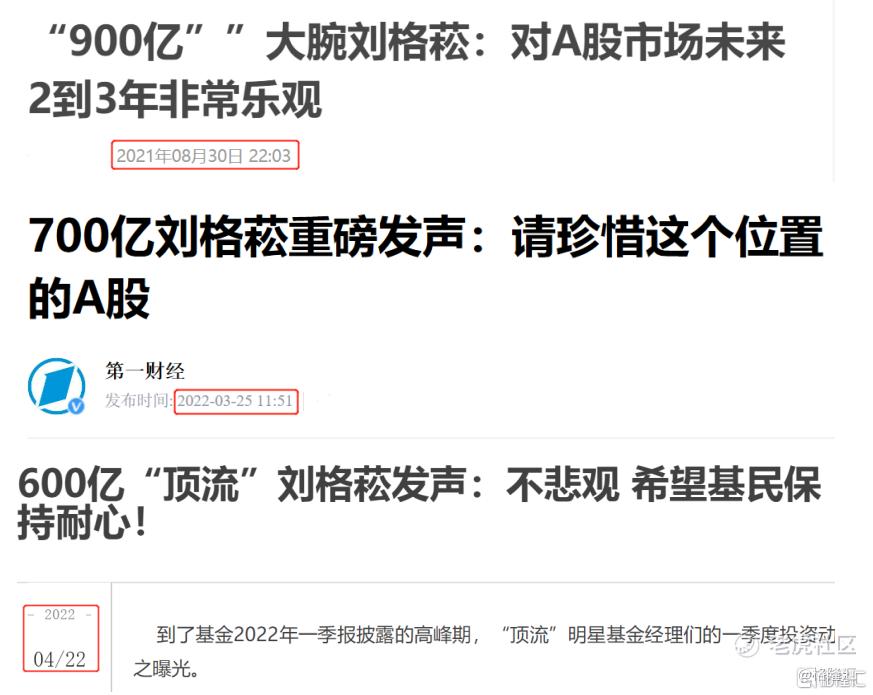

亏的不是谁的,是基民的钱,该赚的管理费一分不会少。一个基金经理,900亿到700亿到600亿,短短几个月时间,这不只是数字,而是多少家庭的悲欢离合。

02

基民痛点

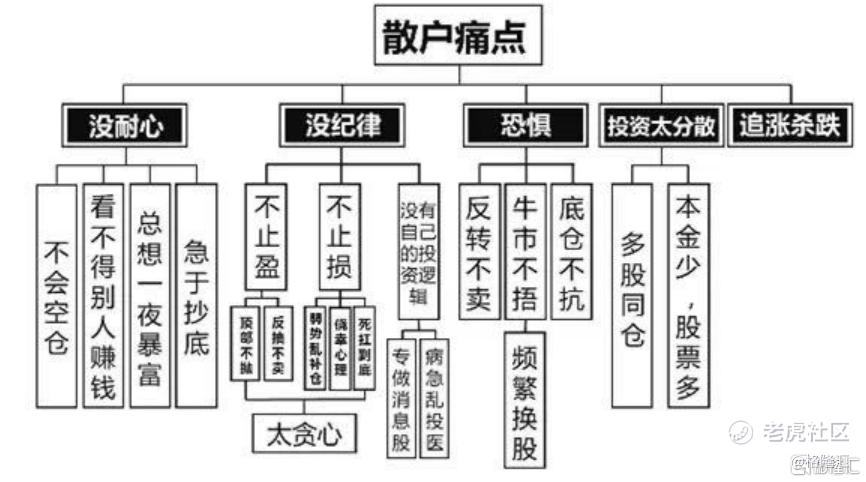

直接参与A股市场,股民的痛点很多:听老师的、听大V的;没有交易体系与逻辑,凭感觉;恐惧与贪婪……721魔咒始终没有被打破。对哦,大A的市场定位并不是为散户赚钱来的,而是为实体经济融资服务的。大割韭菜的游戏一直在大A不断上演。

直接炒股赚不到钱,把钱交给专业的人去投资,总可以了吧!但基民的痛点也很多,是导致亏损的重要逻辑。

按排名、按名气来择基,是亏损罪魁祸首。

过去很多年,普通基民投资者喜欢按照当年投资回报率靠前的策略去选择基金。也正因如此,基金经理会疯狂地、极端地去扎堆配置市场的一些热门赛道和热门妖股,只要坚持一年,把回报率搞上去,基金名声打出去了,管理规模上去了,基金公司赚钱了,基金经理提升分润就多了。

然而,对于基民而言却是一大坑。过去一年回报率能靠前能夺冠,意味着行业板块以及龙头估值被炒作至高位,来年按照均值回归的逻辑,大概率会一地鸡毛。

比如崔宸龙是2021年公募界的“冠军”,管理的前海开源公用事业、前海开源新经济A去年均实现回报率翻倍,包揽2021年基金榜前两名。凭借光环,一年吸金400亿。然而,今年遭遇滑铁卢,去年夺冠基——前海开源公用事业暴跌超30%,严重跑输大盘及同行,排名同行垫底。

冠军魔咒,无法破解,制度使然。

现在基金公司也紧随潮流,转变了一种套路,精准推送明星基金经理来做门面,来扩大基金公司整个管理规模。这几年,突然冒出来了很多所谓顶流基金经理。一方面是基金行业恒者恒强、趋势使然,另一方面更多是资本打造,基金公司猛推,媒体跟进,隔三差五宣传,扣上顶流、大佬的名号。这背后带来了源源不断的生意。

这很有迷惑性,基民也容易上钩了。诸如2020-2021年,太过火爆的白酒、医药、汽车、芯片相关的行业顶流基金经理涌现了一大批。但事实上看,从去年开始翻车的,所谓顶流基金经理太多太多。但这并不妨碍基金公司赚得盆满钵满。如果把这些所谓顶流拉长时间到5-10年的维度,其实绝大多数就一普通基金经理的水平啊!

03

如何择基?

基民如何择基,如何避坑?

选择主动型基金时,重点考察基金经理。不能只看当年,或者2-3年的回报率水平,而是应该把维度拉长至5-10年,看平均年复合回报率。时间维度足够长,经历A股牛熊周期,业绩靠前,比如15%,那算是合格的基金经理。此外,还需考察该基金经理的择股风格以及专注品质等等。

在我看来,被动指数型基金或许更适合普通基民投资者。宽指数,诸如上证50ETF、沪深300ETF均是不错的投资标的。行业ETF类,一定要考察其行业的长期成长前景,比如消费、硬科技、碳中和都是不错的赛道。

基民亏损还有一个大痛点,就是买入的时候不管估值水平。很多时候,一笔成功的投资取决于你买得贵不贵。比如在去年下半年,你去买入泡沫极高的新能源汽车ETF,中期面临大幅亏损将是大概率事件。2021年2月之前,人们都在说买白酒只亏时间不输钱。但那时的白酒龙头至少透支了未来2-3年的业绩。218至今,中证白酒跌幅超过30%,期间又有多少人熬不过被迫止损退出呢!

04

到底了吗?

面对巨额亏损,基金经理纷纷出来发声致歉。这是不是意味着股市快到底了呢?

今年3月25日,但斌回应市场空仓传闻称:仓位比较低,大概在10%左右。他还称,“东方港湾经过2008年与白酒股危机之后,在我们卖出原则里面加了一条‘遇到系统性风险’也会考虑卖出暂避。”

今日,但斌在朋友圈表示,三季度中报出来时,会有业绩和市场双杀的低点出现,也许3/4季度会有好的投资机会出现。当然,要排除外部环境的挑战。

系统性风险、外部挑战!?在我看来,这大概是指向美联储。它掌控着全球风险资产总的水龙头,今年要快速拧紧水龙头了。

去年11月,美联储正式宣布缩减购债计划,并于12月开始逐月减少300亿美元。紧接着月底,鲍威尔获得连任后,大幅转变鸽派姿态,生产要大幅降息以及缩表控制通胀。从后视镜看,11月是全球股市、债市、楼市、大宗商品(多数)、比特币等全球风险资产的一个重要拐点。A股也一样,创业板这波也是11月30日见顶开始一路回撤至今,跌幅高达35%。

美债大规模抛售也是从那时进一步加剧的。10年期美债收益率从1.3%飙升至当前的2.938%,不足半年时间飙升超160个基点。10年期美债是全球风险资产的定价锚,它快速飙升将实质性压制风险资产估值表现。

当前,美联储官员还在不断拱火,声称要以快速度加息以及缩表来控通胀。如此激进的货币“急转弯”,接下来二三个季度股市迎来动荡恐怕是无法避免的。

在我看来,A股3000点以下,风险大于收益,开始准备定投基金是不错的。如果分批嫌麻烦,那就耐心等待,大底机会或许在今年下半年出现。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- ronniewyq·2022-04-24熊市都显出了原型2举报

- JAJA幕幕·2022-04-2611举报

- JAJA幕幕·2022-04-2611举报

- Speculator 1·2022-04-23好2举报

- 名侦探巴菲特·2022-04-23[强]1举报