FOMC鹰派降息后,资产交易机会在哪?

上周,12月FOMC会议过后,资产进入了新一波的调整。

首先,降息方面,美联储按计划降了25bp,基准利率回到4.25%-4.5%,和市场想的一样,因为 11月非农、服务价和房租的数据,以及GDP、失业率等数据均支持降息。

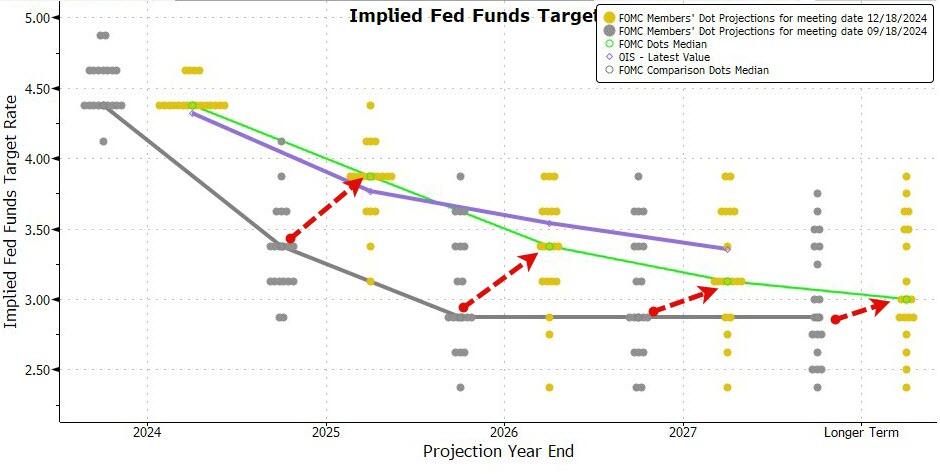

其次,会议上美联储表示以后降息会慢下来,“点阵图” 显示2025年只降两次,比市场预期少。会议声明还加了考虑 “幅度与时点” 的话,鲍威尔也讲要更谨慎、动作更缓,还得盯着通胀走势。

此外,美联储对2025年的经济数据预测有调整,把实际GDP增速从2.0%提到2.1%,PCE通胀从2.4%提到2.5%,失业率从4.4%降到4.3%,这和软着陆时的经济展望相符,就是就业稳定、通胀年中降到底再反弹。

中性利率也上调了,之前克利夫兰联储主席说利率接近中性就得慢降,这次会议美联储把中性利率从 9 月的 0.9% 升到 1%,和实际利率差缩到 1.3 个百分点。

未来政策路径方面就得平衡好多因素,还得观察一阵。

现在软着陆情况下,美联储得平衡基本面和特朗普政策带来的通胀压力。

一方面,利率限制不厉害,融资成本和投资回报差距小,降息太快或太慢都有风险,最近降了之后可能得看看情况再定步伐;

另一方面,特朗普当选后,美联储得评估他政策的影响,虽然鲍威尔没明说,但暗示要看看关税啥的影响,有些委员已经把相关假设算进政策考量里了。

未来啥时候降息、降多少,取决于经济自然走势和特朗普政策影响。

经济上,信用周期推算 2025 年中通胀和核心通胀可能触底回升;

政策上,特朗普上台后通胀性政策因为流程可能出得快,但也许会受限,像税改这样的增长性政策可能推进更快。

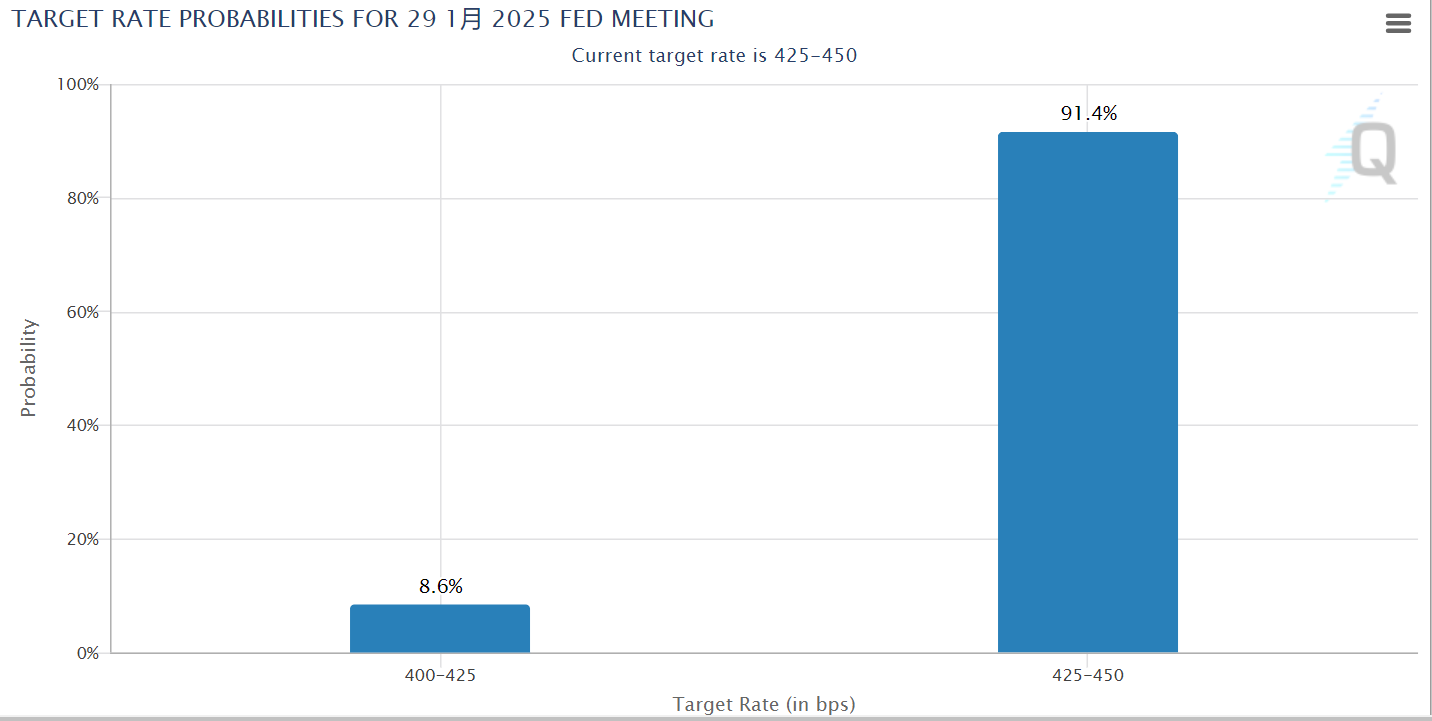

因此,美联储的1月会议很关键,特朗普就职后可能猛签行政命令,所以 1 月 29 日 FOMC 降息不太可能,要是他通胀政策温和,上半年还有降息机会,不然可能往后推。不过现在政策还是有降息空间的,除非通胀大幅上升。

降息后端,资产交易逻辑

降息空间算下来,目标是重启私人信用周期,把融资成本降到投资回报率之下。按分析框架,基准情况降到3.5%左右合适,也就是再降50-75bps。

从货币政策回归中性看,参考美联储模型和点阵图算自然利率,结合PCE水平,降2-3到3.5%-3.8%是合理的;从泰勒规则假设出发,考虑美联储对通胀和就业目标的权重、长期目标和 2025 年底经济数据估计,合适的联邦基金利率是3.2%,但通胀翘尾等因素可能让降息幅度更小。

对资产影响方面,之前市场预期太猛,这次降息预期降了,资产就回调了,短期可以等等新机会,中期要加强顺周期方向。

美债:利率低点过了,底部会升高,结合中性利率算,长端美债合理中枢是3.9-4.1%,目前的4.7%的水平显然有限偏高,可能有交易机会。长端上升主要是供给和增长预期,期限溢价贡献大,加息和通胀预期影响小。$20+年以上美国国债ETF-iShares(TLT)$

美股:短期估值高、预期多,要留意数据和政策不如预期时情绪的变化,回调后1月中旬政策和业绩期是关键节点可以介入,现在指数在关键支撑位。 $罗素2000指数ETF(IWM)$ $标普500(.SPX)$

美元:经济自然修复和大选后政策对它有支撑,短期预期降了美元反而涨了,虽然短期涨太多可能不好,但整体还是强的,除非有政策干预。 $美元ETF-PowerShares DB(UUP)$

黄金已经超了基本面模型算的支撑位,就算加上风险溢价补偿也超了,长期能应对不确定性,短期建议中性。 $SPDR黄金ETF(GLD)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 春懿曦明·12-23OK点赞举报