18%单日暴涨!LULU这飞刀让我接住了

随想25:LULU单日暴涨18%——好公司的业绩惯性假设

肥猫君多次提到,本频道的投资逻辑核心是——强者恒强。这一逻辑已在文章《4个【散户必备】“不依赖”原则,让你不再错过最佳进场时机》和《利润率20%!十倍怪物饮料业绩跳水,这个飞刀要接吗?》(副标题:强者恒强——价值投资者的核心逻辑)中详细阐述。

价值投资者的核心任务就是寻找优秀的公司,在短期内股价表现不佳时买入并持有,等待公司业绩恢复,股价回升时后卖出套利。本文将以肥猫君投资 $lululemon athletica(LULU)$ 的实战过程为例,进一步说明这一逻辑。

1.LULU股价的“冰与火之歌”

12月6日,LULU开盘后股价暴涨18%以上。主要原因是:

业绩超预期

-

第三季度财报亮眼:营收达24亿美元,超过分析师预期的23.6亿美元。每股收益(EPS)为2.87美元,高于市场预期的2.75美元。

-

毛利率改善:毛利率环比提升150个基点,达到58.5%,显示运营效率提高。

上调全年指引

-

Lululemon上调了2024财年的全年业绩预期:全年收入预期从103.8亿至104.8亿美元上调至104.5亿至104.9亿美元。全年每股收益预期从13.95美元至14.15美元上调至14.08美元至14.16美元。

国际市场强劲增长

-

尽管北美市场表现疲软,但国际市场表现出色:国际同店销售额增长4%,远高于分析师预期的2.5%。

-

这种强劲的国际增长抵消了北美市场的疲软,推动了整体业绩增长。

股票回购计划扩大

-

公司宣布将股票回购计划增加10亿美元,彰显了管理层对公司未来发展的信心。

假日季前景乐观

-

首席执行官卡尔文·麦克唐纳表示对假日季的强劲开端感到乐观,这进一步提振了投资者信心。

虽然LULU股价今日暴涨,但从3月末到8月初,LULU经历了市场对其悲观情绪的“寒冬”。这段时期内,LULU股价持续下跌,累计跌幅超过30%,一度触及四年来的低点,成为SPY500中表现最差的股票之一。

其中某些交易日更是剧烈下跌,例如,3月21日盘后下跌约11%,6月8日单日大跌7%以上。

另外,来自大机构的分析师的悲观看法加剧市场的悲观情绪,譬如,JPMorgan将LULU的目标价从457美元下调至338美元,并将其从分析师关注名单中移除。花旗银行也同样做出下调评级和降低目标价的动作。主要原因如下:

业绩增长放缓

-

收入增长预期下调:公司发布了较弱的收入预测,从往年的两位数增长降至个位数增长。第二财季收入增长仅为7%,未达分析师预期。

-

北美市场疲软:美国市场销售增长停滞,美洲地区可比销售出现负增长。

宏观经济因素

-

通胀压力:高通胀导致消费者在购买奢侈运动服装时更加谨慎。

-

消费者支出减少:整体消费者自由支配开支放缓,影响了Lululemon等品牌。

竞争加剧

-

新兴品牌崛起:如Alo和Vuori等品牌迅速抢占市场份额,削弱了Lululemon的溢价能力。

-

创新不足:核心产品缺乏创新,新品类(如鞋类)推出未能解决这一问题。

估值调整

-

估值过高:疫情后股价被高估,目前回调至更合理的水平。

-

市场预期调整:投资者认识到Lululemon正从高速增长期过渡到成熟期。

产品策略争议

-

设计变更:部分消费者对男装系列的重新设计不满。

-

质量问题:网站上出现客户对产品质量下降的投诉。

2.肥猫君的操作与思考

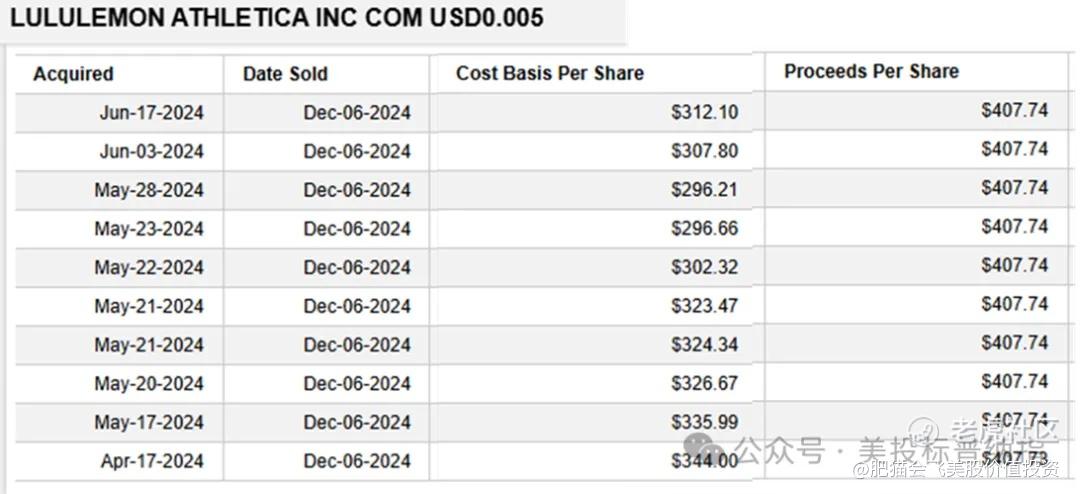

肥猫君从4月中旬开始持续买入LULU,直到7月末因仓位过大停止加仓。最低买入价格每股251.63美元(尚未卖出,因此没有出现在下表中),期间一度浮亏-15%。在当天股价暴涨18%后,肥猫君卖出部分仓位锁定盈利,总体盈利约为27%(年化收益约为54%)。

与各位读者一样,肥猫君也是一名普通投资者,并没有信息优势,为何敢在市场悲观的下跌过程中“接飞刀”?

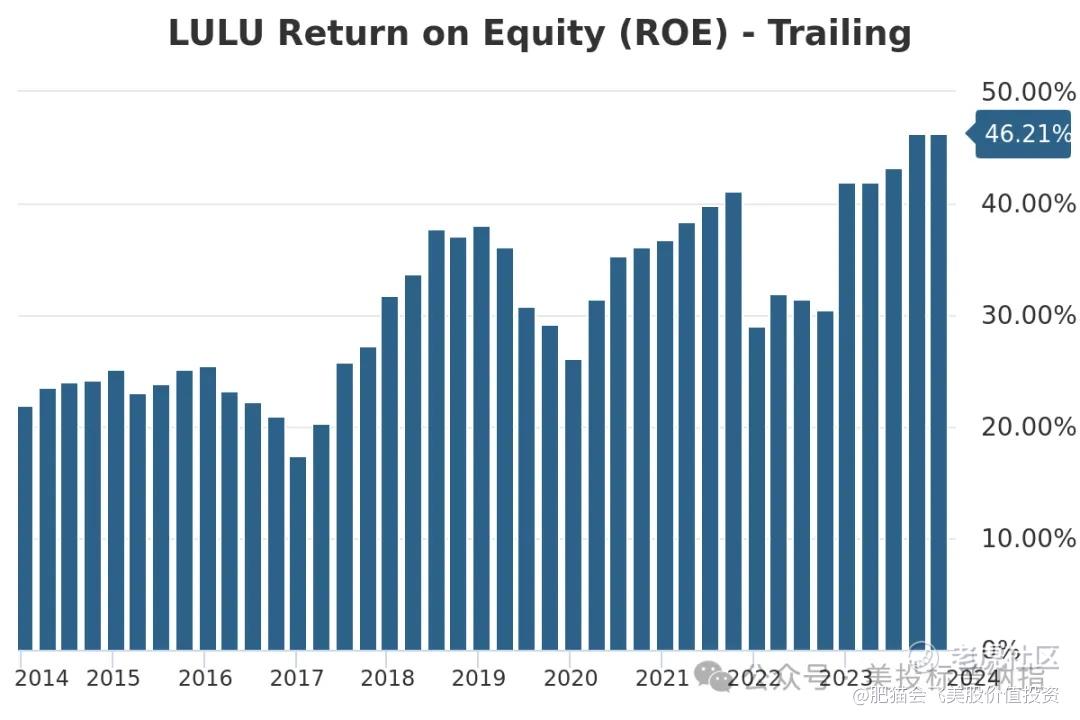

答案在于LULU过去亮眼的业绩表现彰显其是一家优秀的公司。LULU的债务水平较低(Debt/Equity小于0.4),TTM ROE过去十年除了个别季度以外均高于20%,甚至过去两个季度还高达40%以上。

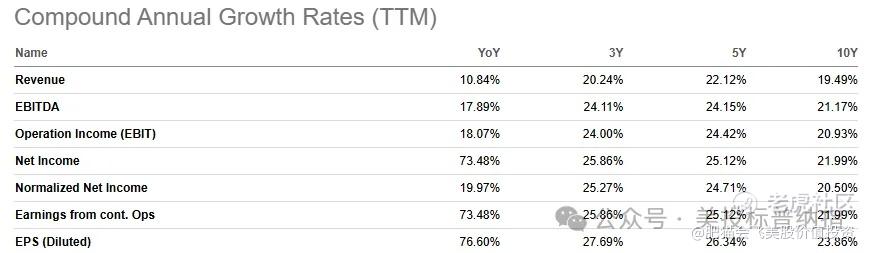

同时,LULU的增长表现也非常亮眼,过去十年的营业额年复合增长率达19.5%,净利润也同样达到22%。即便在营业额增速放缓的情况下,净利润增速却进一步加速。

数据来源:stockanalysis.com

当然,公司过去的业绩不代表未来的业绩。很多公司股价下滑正是因为未来业绩指引不及分析师预期导致的。但我们更深层的逻辑是:

优秀公司的业绩惯性则是弥合当前业绩低谷与未来复苏之间的桥梁。虽然没有人能精确预测未来,但优秀公司的品牌声誉、市场地位、人才储备、以及充足的资金等支撑因素大概率会使业绩恢复。

——《4个【散户必备】“不依赖”原则,让你不再错过最佳进场时机》

正是基于对LULU优秀品质的信心,肥猫君才有底气在股价不断下跌过程中持续加仓。

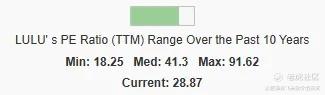

除公司优秀基本面外,另一个同样重要的原因是,肥猫买入LULU的价格相对较低。4月至8月LULU的TTM市盈率约为19~29,处于过去10年的历史低位区间,尽管肥猫君未能准确抓住谷底价格。这符合了肥猫君强调的“对价格敏感”的原则。参考《【散户必读】为什么说长期投资者也要对股价保持敏感?》

即便收益令人满意,肥猫君也必须承认,这波LULU的操作并非零风险,同时也数次怀疑自己是否操作得当。肥猫君好几次想在10-15%的盈利时就卖出。主要的原因是LULU面临的竞争压力。

肥猫君身边LULU深度消费者的朋友表示,LULU最近的产品质量和服务质量都有明显的下降(即使是肥猫君这样的钢铁直男,也觉得LULU的部分新品让人完全没有购买欲望)。

其次,LULU的竞争对手Alo和Vuori受到消费者更多的关注。为了求证,肥猫君特地走访LULU的竞争对手门店,发现其竞争对手的产品质量更不如LULU,价格却更离谱。这才让肥猫君少许恢复对LULU的信心,并最终幸运地收获今日的暴涨回报。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Xzhouz·12-11[微笑]点赞举报