粮厂点评第5期:小米和美团定增都发行可转债是为什么?

“粮厂点评”频道致力于点评粮厂的季度财报、产品发布会、市场表现或其他重大事件,不追求信息即时性和效率性,主要为读者提供粮厂研究员的观点。

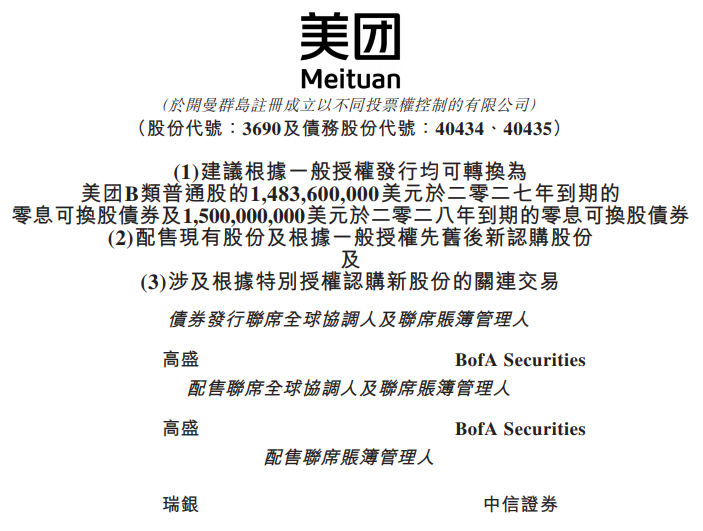

这两天香港市场最大的新闻莫过于美团的港股定增。$美团-W(03690)$

4月20日,美团公告完成1.87亿股的先旧后新配售和30亿美元的可转债发行,总共募集资金接近100亿美元,其中腾讯认购了4亿美元。

这个熟悉的操作让粮厂研究员一下联想起去年12月份小米集团的港股配售,完成10亿港股的先旧后新配售的同时,也搭配了8.55亿美元的可转债。

小米和美团的定增+可转债交易里都看到了高盛的参与,相信是同一个团队的手笔。$小米集团-W(01810)$

港股配售和先旧后新的形式在各大论坛已经被广泛讨论解读,但同步搭配发行的零息可转债却很少被提起。今天,金融工程背景的粮厂研究员带着大家简单普及一下小米和美团发行的可转债以及背后的逻辑。

可转换债券(convertible bond)是债券持有人可按照发行时约定的转股价将债券转换成公司普通股票的债券。如果债券持有人不想转换,则可以继续持有债券,直到偿还期满时收取本金和利息,或者在流通市场出售变现。简单来说,可以将可转债理解为含有转股期权的普通债券。

一般而言,对于同一发行人,可转债的票息会低于其他同清偿顺位债券的票息,以反映可转债中隐含的转股期权的价值。在发行当下不稀释股权的情况下,降低发行人的票息现金流支出,比较符合科技公司的业务发展偏好。

粮厂研究员在彭博里找到了269支科技公司(按照BIS分类标准)发行的未到期美元计价可转债,其中大中华区发行人的可转债有30支,包括联想、富士康、中芯国际等。

但是,小米和美团这种搭配股票配售发行的可转债,在发行逻辑和债券条款上都和普通可转债有着显著差异。

为进一步解读,粮厂研究员将小米和美团发行的可转债条款进行了比较:

小米和美团发行的美元可转债都是零票息(zero coupon)。

零票息表示债券投资人将完全放弃持有债券期间的现金收益,需要对未来股价强烈看好,因此其只能通过股价上涨转股或卖出债券实现投资收益。

虽然可转债票息收窄幅度是和债券期限、波动率和转股价紧密相关的,但将可转债的票息直接降到零,足以体现小米和美团在发行中的强势地位。

在上述269支科技发行人美元可转债里,中国境内企业零票息可转债除了小米和美团,只有中芯国际(SMIC)在2016年发行过(欢迎投行DCM部门同学指正)。其他发行人,例如哔哩哔哩2020年6月发行的可转债票息是1.25%,联想集团2019年1月发行的可转债票息是3.375%。

另外,从发行人的角度,零息债券对于小米和美团的现金流也不会构成任何压力,符合小米重金造车、美团烧钱创新的未来战略。

2. 溢价发行

小米和美团发行的美元可转债第二个特点是溢价发行。

小米可转债是按照票面的105.25%发行,而美团2027年到期的可转债是按照101.1%发行。换句话说,小米投资人花105.25元买到了票面只有100元的可转债,不光零票息,到期还本时还得倒贴5.25元。

溢价发行一方面体现了发行时投资人的订单热情,另一方面结合零票息,也进一步说明投资人对于小米和美团未来股价的看好,转股预期强烈。

3. 高转股价

小米和美团发行的可转债都包含了高转股价条款。

小米可转债的转股价为36.74港元,较最后交易日收盘的26.15港元溢价40.50%;而美团可转债觉得转股价为431.24港元,较最后交易日收盘的289.2港元溢价49.10%。

而上述269支科技发行人美元可转债的初始溢价率(initial conversion premium)平均仅有33%,而大中华区发行人的初始溢价率平均不到30%。

高转股溢价说明可转债投资人对于小米和美团长期股价的看好。换句话说,如果小米的股价在转债存续期内上涨幅度低于40.50%,那么转债投资人就没有转股行权的意义。

如果进一步考虑到小米和美团可转债零票息和溢价发行的情况,投资人的实际盈亏平衡点会要更高。

4. 提前赎回

债券提前赎回分为两种:发行人赎回(Call)和投资人赎回(Put)。小米和美团发行的可转债里这两种赎回都有。

对于投资人赎回,投资人可以在2025年以100块的价格将可转债卖回给小米集团(美团可转债类似)。但如之前分析,如果投资人决定行使该权利,意味着其不光没有收到任何票息,还要损失5.25块的发行溢价,只能说明这是很失败的投资。

对于发行人赎回,这里也分为两种。第一种是清场赎回(clean-up call),指的是如果超过90%的流通债券已经被转股、回购并注销等,发行人可以把剩余在市场的尾货都赎回。这种清场赎回是小米和美团可转债都有的条款。

第二种是非强制赎回(soft call),这种赎回只有小米的可转债有。指的是投资人如果没有行使赎回权利,且小米股价持续高于转股价30%,小米可以按照本金赎回债券。当然投资人不可能真的在浮盈30%的情况下让小米按照本金回购,粮厂研究员认为这个条款的设立更多的是督促投资人尽快转股离场,减少可转债在小米报表上的浮亏(亦请DCM同学指正)。

5. 发行逻辑

我们最后说说小米和美团可转债的发行逻辑。

在股票配售的同时发行可转债,近期的中资发行人里小米集团是首家,随后是2021年4月的心动和美团。根据上述的条款分析,我们可以发现,这些可转债的条款都明显有利于发行人(即小米和美团),那为什么投资人还会踊跃认购呢?

粮厂研究员认为有三种可能:

第一种可能是股票配售和可转债必须同时认购。粮厂研究员在2018年参与过大疆科技的股权融资,其融资方式被投资圈称为“奇景”。

大疆科技在2018年4月的股权融资中采用了竞价融资的方式,即投资人想要投资大疆的普通股(B股),必须搭配一定比例的零息股(D股),而竞价的内容是D股的比例,比例越高投资人的收益被摊薄的越严重。100多家投资机构经过两轮的竞价,最终的D股和B股比例为1.61,即投资人每投1元B股,要搭配1.61元D股。

在最近小米和美团的定增融资上,粮厂研究员看到了类似的操作,即股票定增投资人如果想折价买入股票,必须搭配一定比例的零息可转债。

第二种可能是定增投资人希望适当控制风险。定增投资人通过股票+可转债的形式,在不放弃未来收益的情况下,可以适当的降低投资风险敞口,毕竟债券到期可以还本,而股票则可能完全亏光。

另外,小米的定增投资人是高瓴(别问我怎么知道的)、心动的定增投资人是B站和阿里巴巴、美团的定增投资人是腾讯。粮厂研究员觉得,小米、心动和美团在这些巨头面前还不足以有绝对话语权要求他们认购零息债。

第三种可能是小米美团利用定增投资人的声誉资本进行债券募资。声誉资本(reputation capital)指的是投资人的影响力,例如你投资一块钱和红杉投资一块钱给公司带来的价值是不一样的。

因此,有可能是其他债券投资人在看到重量级战略投资人入股的背景下,对于发行人未来股价上涨有较高预期,所以愿意认购可转债。

无论以上哪一种可能,粮厂研究员都认为,小米和美团的可转债发行是公司对于投资人强势的绝对表现。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 何安迪·2021-04-21强心剂 [666] [666] [666]点赞举报

- 十斗·2021-04-21[666]点赞举报