2024学习笔记之196 - 迪士尼财报

[美金][爱心] 💪[爱心]坚持学习,坚持打卡!💪[美金][爱心] 最好的贵人,就是努力的自己[爱心] 💪[爱心] [美金]

[你懂的] 积硅步🏃🏃至千里💃💃! [握手] 赚钱路上,你我同行![财迷] [握手][财迷]

现在的迪士尼乐园,队伍是真的长,一天下来,都没有玩几个项目,排队时间反而更长。吃饭的地方,卖东西的地方,也是很多人,进了迪士尼,感觉这个世界的人都好有钱的样子,纪念品店里卖那么贵的东西,都是大包小包的买买买。我儿子在里面转了几圈,就只买了喝水杯子。

这不,看到迪士尼出财报了,我来好好读一读看看,到底是什么样的优秀成绩,才撑起来 $迪士尼(DIS)$ 股票那么大的涨幅。[暗中观察]

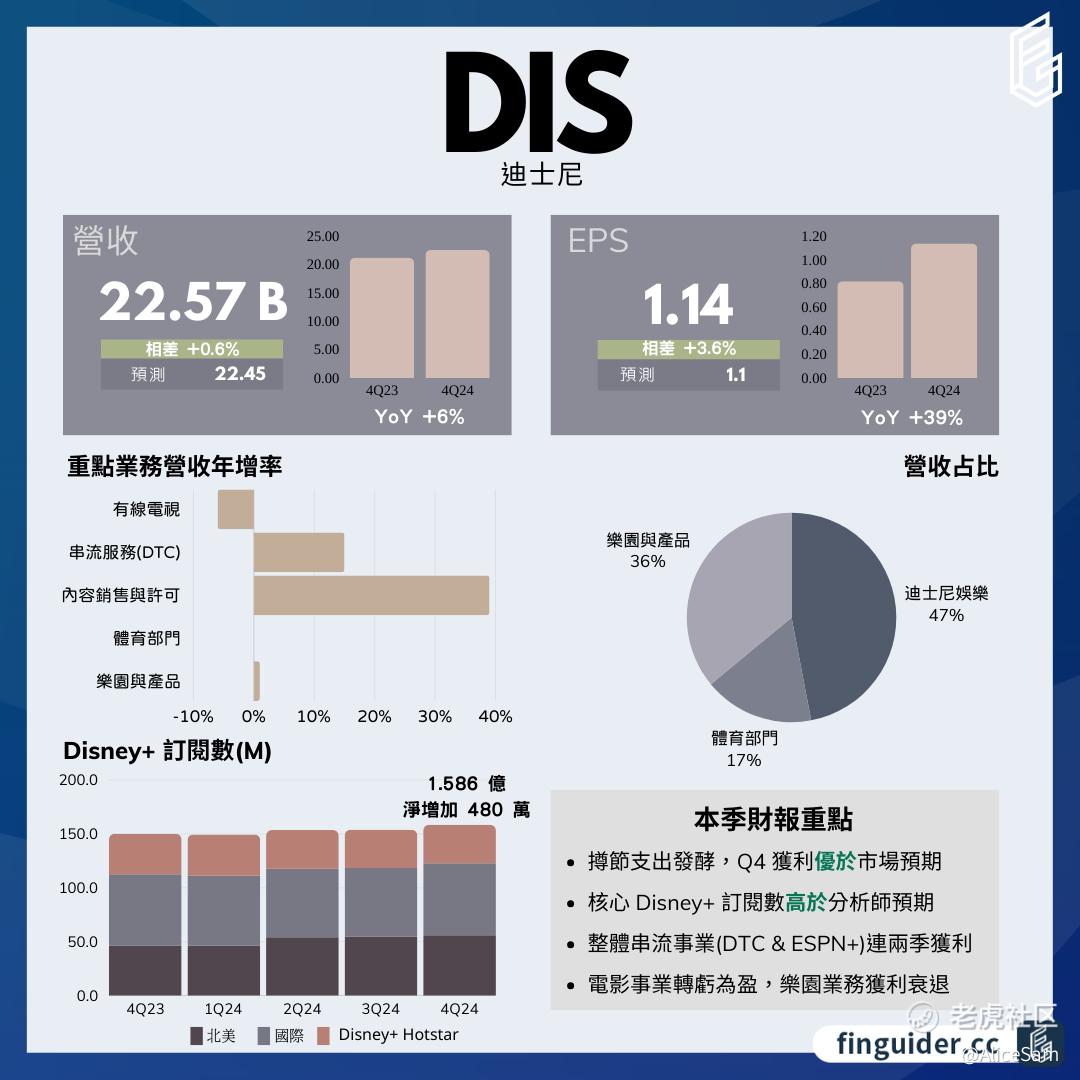

单单是从财报总结图一眼看过去,大概就已经明白,这次他们的成绩肯定不赖了。

迪士尼在2024财年第四季度营收达到225.7亿美元,稍微高于预期数据的224.5亿美元。跟去年同期相比,增长了6.3%, 其中核心Disney+订阅数表现优异,较上一季增加440万至1.227亿,推动整体串流事业(DTC Streaming businesses)总订阅量增长,拉近了与竞争对手 $奈飞(NFLX)$ 的差距。

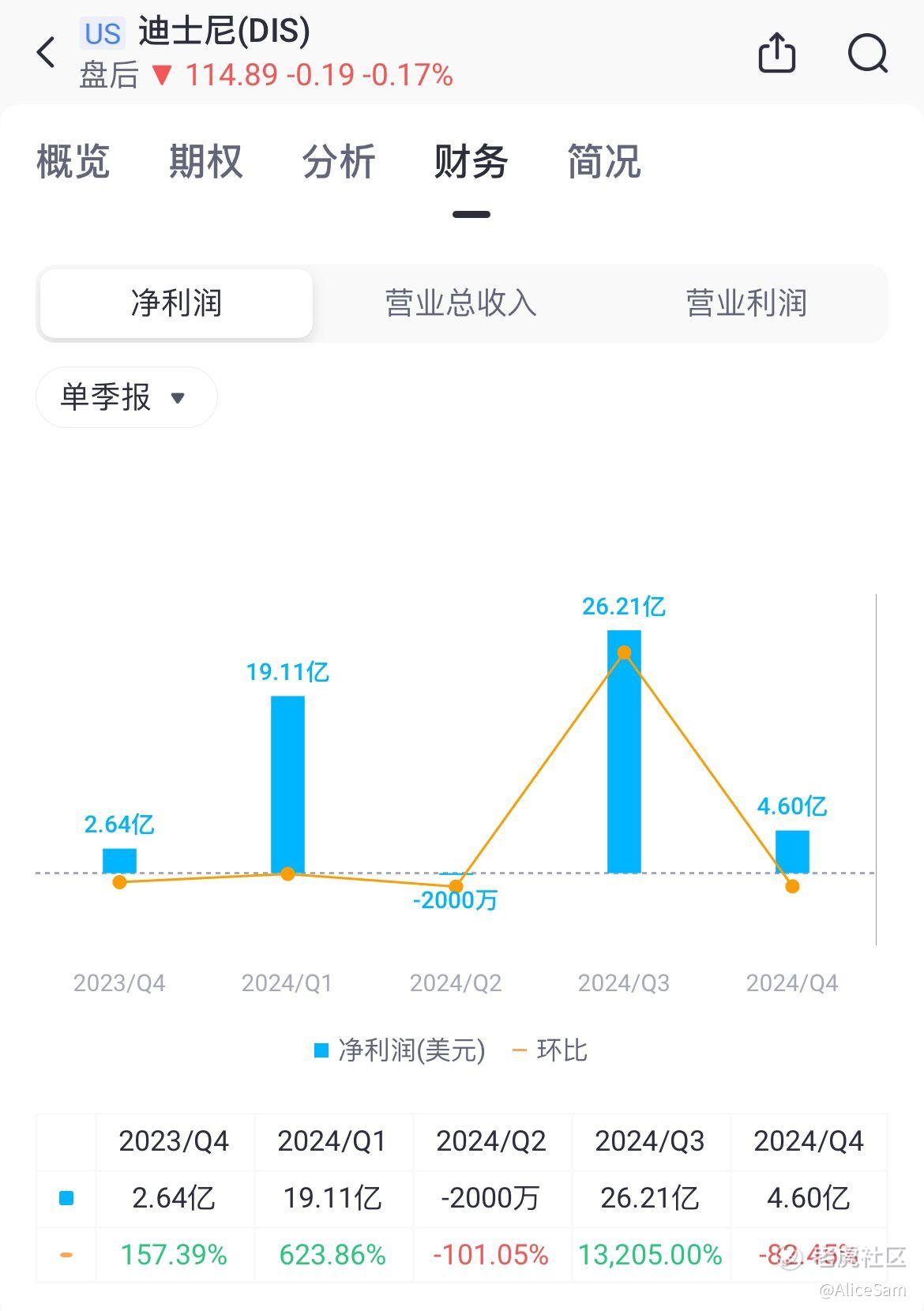

这个季度迪士尼公布出来的每股收益(EPS)为1.14美元,同比增长39%,同样高于预期的1.1美元。但是看看下面这个财务数据对比,这个季度的EPS表现好像是一个沟,跟前几个季度相比,跌的有些厉害呢。

迪士尼获利持续扩张,营业利益同比增长23%至36.55亿美元,净利润从去年同期的2.64亿美元增长至4.6亿美元,调整后EPS增长显著。现金运营提供量从去年的98.66亿美元增长至139.71亿美元,增长41.05亿美元,主要驱动因素包括影视制作支出降低、体育权利支付时间变化、对冲计划相关的收支变化、娱乐部门运营收入提高、税收支付变化等。资本支出从50亿美元增加至54.12亿美元,主要用于游轮舰队扩张和体验部门的新景点建设,部分被公司设施支出减少抵消。

迪士尼自由现金流从48.97亿美元增长至85.59亿美元,增长36.62亿美元。现金及现金等价物从年初的141.82亿美元降至60.02亿美元,其他资产和负债项目也有相应变化,反映公司业务运营和财务活动的综合影响。

按他们的各个业务部门业绩来看,大概如下:

1. 娱乐部门(Entertainment)

- 营收与运营收入增长:本季度娱乐部门营收为108.29亿美元,同比增长14%,全年营收411.86亿美元,同比增长1%。运营收入从去年同期的2.36亿美元大幅提升至10.67亿美元,同比增长超300%。其中,直接面向消费者(DTC)业务和内容销售/授权及其他业务的改善显著,但线性网络业务有所下滑。

- 各业务板块表现

- 线性网络(Linear Networks):营收和运营收入均下降,国内和国际市场均受影响。国内方面,营销成本上升、附属收入降低、广告收入减少以及节目制作成本的变化导致运营收入下降;国际市场则因附属收入减少和营销成本增加而下滑。

- 直接面向消费者(Direct-to-Consumer):营收增长15%至57.83亿美元,运营收入从亏损转为盈利,达到2.53亿美元。订阅收入增长、广告收入增加、营销成本降低以及技术和分销成本的变化等因素共同推动了业绩改善。

- 内容销售/授权及其他(Content Sales/Licensing and Other):营收增长39%至25.85亿美元,运营收入从亏损转为盈利,达到3.16亿美元,主要得益于电影《头脑特工队2》和《死侍与金刚狼》的出色票房表现。

2. 体育部门(Sports)

- 整体业绩:体育部门营收39.14亿美元,与去年基本持平,但运营收入为9.29亿美元,同比下降5%。

- ESPN业务:国内ESPN广告收入增长7%,但运营结果下降,原因包括节目制作和生产成本上升、附属收入减少、广告收入增长被平均收视率下降部分抵消以及订阅收入增长。国际ESPN运营收入下降,而Star India业务运营收入有所增长。ESPN+的付费订阅用户在第四季度增长3%至2560万,但平均每月每付费用户收入下降5%,主要受广告收入降低和订阅用户结构变化影响。

3. 体验部门(Experiences)

- 收入与利润情况:本季度体验部门营收82.4亿美元,同比增长1%,运营收入16.59亿美元,同比下降6%。全年来看,该部门营收和运营收入均创历史新高。

- 国内外市场差异:国内公园及体验业务运营收入增长5%,得益于游客消费增长,但成本也因多种因素上升;国际公园及体验业务运营结果下降,原因包括游客量减少、成本增加和游客消费降低。

这份财报也披露了一些其他的财务信息,例如:

1. DTC流媒体业务(DTC Streaming Businesses):本季度收入13%增长至62.96亿美元,运营收入从亏损转为盈利,达到3.21亿美元,全年收入增长14%至249.38亿美元,运营收入为1.34亿美元,相比去年亏损大幅改善。

2. 未分配共享费用(Corporate and Unallocated Shared Expenses):本季度增加1.15亿美元,主要受专业费用和薪酬成本推动。

3. 重组和减值费用(Restructuring and Impairment Charges):本季度为15.43亿美元,包括商誉、零售资产、Star India、内容、股权投资和遣散费等方面的减值。

4. 利息费用(Interest Expense):净利息费用同比增加,主要由于资本化利息降低;利息收入、投资收入和其他收入下降,反映现金及现金等价物余额降低,部分被投资损失减少和养老金及退休后福利成本的有利变化抵消。

5. 权益法投资收益(Equity in the Income of Investees):本季度为1.07亿美元,同比下降53%,主要因A+E电视网收入减少。

6. 有效税率(Effective Income Tax Rate):本季度有效税率为40.5%,较去年同期的31.1%上升,主要受往年调整影响和本季度非应税减值增加。

7. 非控制性权益(Noncontrolling Interests):本季度归属于非控制性权益的净收入减少,原因包括与NBC Universal在Hulu权益相关的变化以及上海迪士尼度假区和国家地理业绩下降。

迪士尼对他们的业务长期前景充满信心,预计2025财年调整后EPS实现高个位数增长,运营现金提供量约150亿美元,资本支出约80亿美元,目标股息增长与收益增长同步,计划股票回购30亿美元。娱乐部门预计实现两位数的部门运营收入增长,DTC运营收入增加,Disney+核心订阅用户在Q1适度下降,内容销售/授权及其他业务Q1运营收入与Q4相当;体育部门预计运营收入增长13%(调整印度业务影响后预计下降约10%);体验部门预计运营收入增长6% - 8%,但Q1因飓风和迪士尼邮轮预启动成本影响运营收入。2026财年预计调整后EPS实现两位数增长,运营现金提供量实现两位数增长,各部门也有相应的增长预期。

当然,画的饼多么美好,也是要看实际表现的,实际结果可能因多种因素与预期产生重大差异,包括公司自身的重组或战略举措、业务计划执行、成本控制与收入平衡、市场竞争加剧、消费者偏好变化、健康问题、国际政治军事发展、监管法律变化、技术发展、劳动力市场活动、天气自然灾害以及内容供应等。这些因素可能影响公司的运营、盈利能力、产品服务需求、内容创作与获取、广告市场、税收以及各业务部门的业绩表现等。

这么一路读下来,业绩虽然美好,但是他们的股票这个涨幅,也是非常惊人,感觉目前大家对迪士尼的态度已经非常乐观了。

我们2024年一起学习 💪,一起进步 🏃🏃!$老虎证券(TIGR)$ 快快涨! [看涨][看涨] [看涨]

长路浩浩荡荡,万事皆可期待。祝大家盆满钵满,财源滚滚![美金] [看涨]![美金] [看涨][看涨] [看涨]

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

看近半年的走势,是值得关注的,就是不知道后面会不会回调给上车机会