腾讯财报深度解析:营收稳健增长,估值明显低估

腾讯2024年三季度营收1672亿,同比增长8%,营收增速略高于前两个季度。

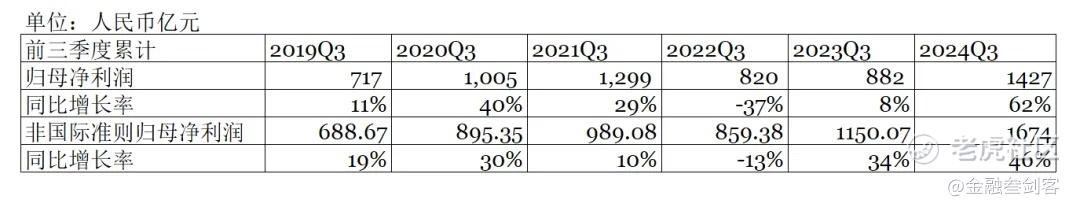

归母净利润532亿,同比增长47%,前两个季度分别是62%、82%。

非国际准则归母净利润598亿,同比增长33%,前两个季度分别是54%、53%。

利润增速虽然没有前两个季度那么惊艳,但我个人还是比较满意的。

三季度利润增长33%是什么概念呢?我们对比一下大环境。

在所有A股中(5300多家),今年和去年三季度的归母净利润都超过10亿,且同比增长超过30%的,只有22家。

而三季度利润规模超过100亿,且同比增长超过30%的,仅有2家,一家是中国平安,另一家是长江电力。

这么对比一看,腾讯三季度接近600亿的利润,33%的增速,是不是非常优秀?

一、各业务收入情况

分业务来看:

1. 增值服务收入827亿,同比增长9%。

1.1 国际市场游戏收入145亿,同比增长9%(按固定汇率计算增长11%)。

国际市场游戏中《PUBG MOBILE》《荒野乱斗》表现强劲。

收入增速落后于流水增速,因为部分游戏的留存率提高,公司相应延长了收入递延周期。

资产负债表中递延收入1131亿,比二季度多了13亿,部分反映了国际市场游戏递延收入的增量。

1.2 本土市场游戏收入373亿,同比增长14%。

主要由《无畏契约》《王者荣耀》《和平精英》《地下城与勇士:起源》等游戏驱动;

1.3 社交网络收入309亿,同比增长4%。

手游虚拟道具销售、音乐付费会员收入及小游戏平台服务费增长,而音乐直播、游戏直播服务收入下降。

2. 营销服务收入300亿,同比增长17%。

该业务之前叫网络广告,本季度更名,目的是更好地体现线上营销平台提供的营销解决方案及配套技术服务。

视频号、小程序、微信搜一搜的贡献较大。

游戏及电商行业的广告开支同比有所增长,超过房地产及食品饮料行业缩减的开支。

3. 金融科技及企业服务收入531亿,同比+2%

理财服务收入增长,因用户规模扩大、客户资产保有量增长。

支付服务收入下降,因消费支出疲软。

企业服务收入增长,因云服务收入及商家技术服务费增长。

4、其他收入14亿,同比增长28%

二、成本与费用

这些非现金支出包括:

1.股份酬金(给员工的股权激励,没有现金支出,加回)

2.来自投资公司的(收益)/亏损净额,包括处置或视同处置投资公司、投资公司公允价值变动收益或亏损与投资公司股权交易相关的其他开支,属于非现金支出,之前在利润表里包含了,现在要排除。

3.无形资产摊销(没有现金支出,加回)

4.减值拨备(没有现金支出,加回)

5.SSV及CPP(可持续社会价值及共同富裕计划,这部分是腾讯为公益事业支出的现金,属于非经营性项目支出,为了体现腾讯的社会价值,这个支出也加回)

6.其他(非经常性的合规费用和诉讼费用等,比如去年财付通交的30亿元罚款,也属于非经营性项目支出,加回)

7.所得税影响,由于前面把非现金、非经常的支出或收入都加回去或扣掉了,这样得出来的新的“期内盈利”可以看成税前的非国际准则利润,要相应地补上差额部分的所得税后才能得出最后的非国际准则净利润。

单看第三季度,营收1672亿元,同比增长8%;毛利888亿元,同比增长16%;非国际准则归母净利润598亿元,同比增长33%。

从收入到毛利再到净利,增长率节节攀升,延续了前几个季度的态势:高毛利业务提升,以及总体费用的增长速度低于收入的增长速度。

三、其他关键数据

1. 资产负债表中有两个异常科目:

物业、设备及器材696亿,比二季度末增长124亿,增幅22%。

存货98亿,比二季度末增长54亿,增幅124%。

这两项变动较大,但是财报中没有详细说明。我猜测可能是AI及云服务方面的投入增加。

2. 投资组合9402亿,其中上市公司公允价值6125亿,非上市公司账目价值3277亿。

3. 现金净额955亿,二季度末为718亿。环比增长主要因为自由现金流增长,部分被股份回购的现金流出所抵消。

4. 自由现金流585亿,同比增长14%。(经营现金流781亿 - 资本开支120亿 - 媒体内容56亿 -租赁负债20亿)

5. 三季度共回购9490万股,合计359亿港元,回购价格区间365.2-414.2港元。

四、估值分析

截止11月14日收盘,腾讯市值3.74万亿港元,最新港元兑人民币汇率为0.9289,合3.47万亿人民币。

减去投资组合0.94万亿,还有2.53万亿。

最近四个季度,腾讯归母净利润1698亿,PE-TTM为15倍;非国际准则归母净利润为2101亿,PE-TTM为12倍。

不管是12倍还是15倍,都是明显低估的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。