价值投资的起源III

欢迎关注公众号:投阅笔记。

价值投资的起源的意思是最原始的价值投资是什么?那就要说本杰明·格雷厄姆和戴维·多德写的《证券分析》这本书了,它被称为价值投资第一书。

书中关于股票相关的内容:第一部分证券分析综览及方法、第四部分普通股投资理论与股息因素、第七部分证券分析的其他方面:价格与价值间的差异。

前面两篇文章:价值投资的起源I;价值投资的起源II,说了第一部分证券分析综览及方法、第四部分普通股投资理论与股息因素。

今天继续说第七部分证券分析的其他方面:价格与价值间的差异。

01 资产价值的内涵

首先还是说下书的第六部分资产负债表分析和资产价值的内涵。

资产负债表有个恒等式:资产=负债+所有则权益

账面价值也叫所有者权益,它的计算方式:用全部有形资产之和减去所有负债及非公众股权益。也可以将账面价值近似看成净资产Pb。

虽然格雷厄姆看重账面价值,不过他还是提醒了无形资产的重要性:无形资产带来的收益可能比用钱就能随时买来的生产设施更不易受到竞争的侵害;在经济环境对企业有利时,投入较少资本就可以获得快速增长。

清算价值,定义为企业所有者放弃所有权能得到的补偿。那么清算价值怎么计算呢?首先负债必须按照账面值作为资产减项,资产数据的价值因性质的不同要具体考虑,比如现金资产按照账面不变,应收账款和存货分别按照账面值的80%、66%记入。

不过需要注意就是企业市值低于清算价值,它们有可能也不值得购买。原因有二:第一,公司的利润不令人满意;第二,公司不计划清算。我觉得第二个原因很重要,作为个人投资者,在公司里是没有话语权的,话语权主要在控股股东和管理层手里。所以巴菲特在他操盘合伙公司时,登普斯特农机就是这样的案例,企业清算价值远远高于市值,他直接买入全部流通股的70%,成为绝对控股大股东,然后实行了公司的清算。

02价格与价值的偏离

市场上存在高估和低估的证券,但是这些估值过程不是自动的或者时机械的,而是一种心理上的,因为它们在买卖双方的头脑中进行,因此市场就有可能会过于极端。那么如何应用这种行为?那就说说最近的A股,9月24日开始成交额一路上升,市场也出现了普涨行情,直到10月8日开盘出现几乎所有的股票都涨停,不过这达到了一个高潮,不过当天我没有做任何操作,我看到了一些私募的访谈文章说他们在那天做了部分减仓,其实经过这一阶段的普涨,只要有持仓的人(在9月24日前)应该都是大幅盈利的,我在之前的文章:关于A股后市的应对想法中说了清理下持仓的公司,业绩不好的可以卖掉,这期间我的确把业绩不好的公司做了清理,10月份公司三季报也要出了,注意关注持仓公司业绩公告。

格雷厄姆提醒到利用保证金(杠杆)交易“市场反转机会”并不可行,使用保证金交易的人一定会关心即时结果,他顺势而为,希望能够判断出市场反转的时机,并在反转前行动,然而他有可能无法承受过早买入,倒在了市场反转前。

标准以及非标准证券的市场行为,这里的标准和非标准按照我的理解就是热门股和冷门股,在A股港股美股区分热门股和冷门股有一种方法:个股成交金额。由于热门股市场关注度高,所以对它们的业绩反应极为迅速,因此市场也有可能夸大业绩的影响。对于冷门股来说由于关注度较低,市场价格有可能没有反应公司的业绩,所以尽量关注相对冷门的个股。

那就说下阿斯麦最新公布的三季报,先说下阿斯麦是唯一生产EUV(极紫外光刻)这种机器的公司,它的下游是台积电、三星、中芯国际这些半导体制造公司。第三季度订单额26.3亿欧元,远低于市场预期的53.9亿欧元;预计第四季度净销售额将在88亿欧元至92亿欧元,市场预期为89.5亿欧元。预计全年净销售额为280亿欧元,市场预期为277.1亿欧元。预计2025年净销售额将在300亿欧元至350亿欧元之间,市场预期为359.4亿欧元。这里的市场预期是所有跟踪该公司分析师计算出来的值的均值,在业绩出来后当天股价收跌-16.26%,这就是热门股市场定价非常迅速。

最后在说下格雷厄姆认为的证券分析的本质特征:在需要考虑的所有因素中,时间因素是次要的。并不是说时间不重要,而是说在要选择随着时间的增长创造价值的公司,这样时间就是有利的。另一方面的说明了择时不是很重要,前提是公司的股价低于内在价值。

03 市场分析

市场分析分为两类:第一类市场分析只从股票市场的历史表现中寻找资料来预测;第二类市场分析则关注所有的经济因素,比如货币利率、政治局势等。

第一类方法的理论依据可以概括为:“市场本来就是最好的预测者”。这种方法通过在格式图标中绘制个股价格或其“均值”变化来研究市场行为。通过这种方法致力于研究价格变化的人,就是“图标专家”,这种方法被称为“图标法”。这种方法现在来说就是看K线图,“均值”就是MA5、MA10、MA20等。

不过格雷厄姆给出了这种方法的四个缺点:a.图表法不可能是一门科学;b.就其过去的表现看,图表法不是股票市场上赚钱的可靠方法;c.它的理论的基础建立在错误的逻辑或纯粹臆测上;d.相较于杂乱无章的投机行为,图表法具有某些优势,所以风靡一时,然而这种优势会随着图标研究者的增加而日渐消失。

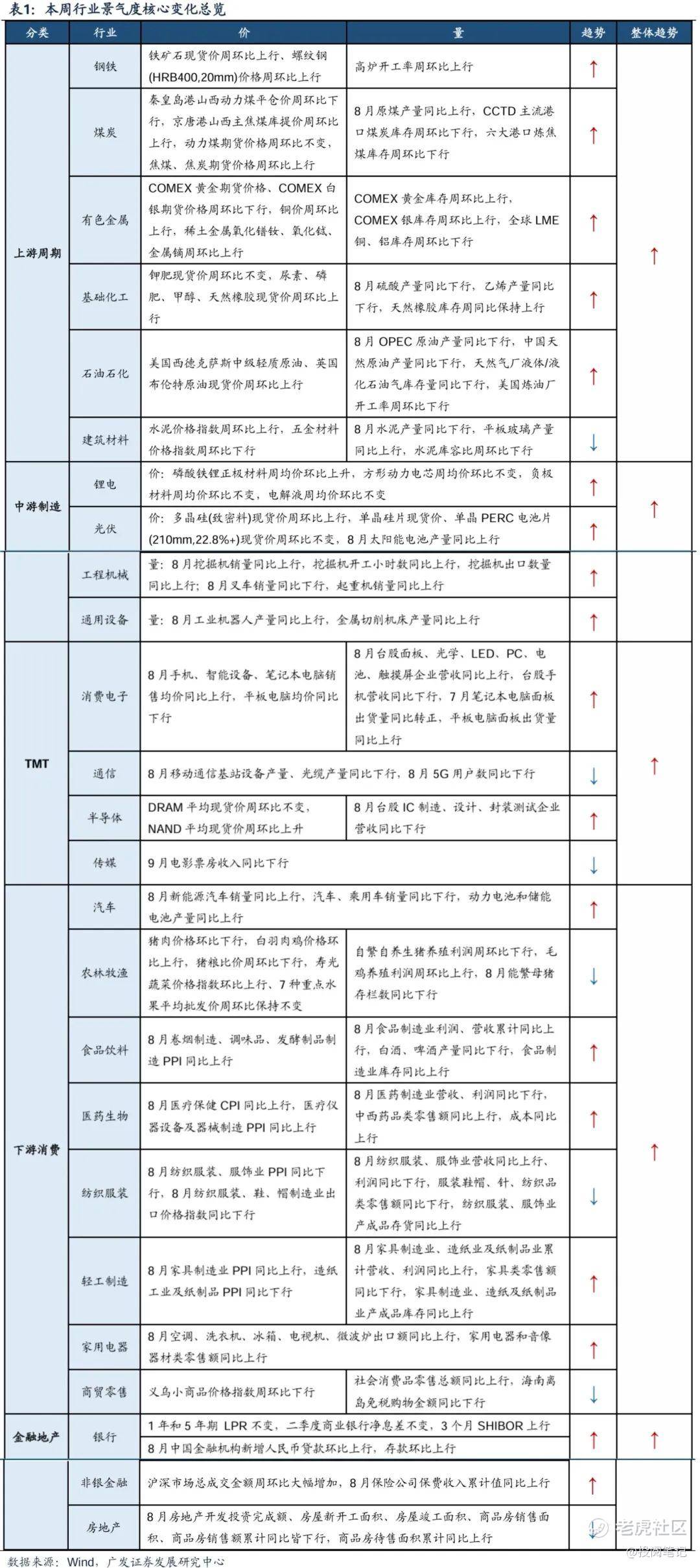

第二类方法是建立能够反映各种经济要素的指标,如货币利率、钢产量、煤炭价格、棉花价格等,然后通过这些指标的近期变化来推断市场未来的变化。这种方法现在的证券分析师都会运用,如下图所示。

04基于近期前景做出的预测

格雷厄姆认为基于近期商业前景来选择股票理论是有缺陷的,其缺陷在于:当前的市场价格实际已经反映了人们对于未来前景的一致预期。

当一只股票因为其第二年的盈利预期增加而获得推荐,双重危机便出现了:首先,第二年的预测可能是错误的;其次即使正确,也早已反映甚至过度反映在当前的股票价格中。

免责声明:本内容仅作为阅读笔记,不构成任何投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。