阿斯麦:光刻机霸主,“顺周期们“的崛起!

3月初国内芯片代工龙头$中芯国际(00981)$ 与全球光刻机巨头$阿斯麦(ASML)$ 签下12亿美元的光刻机大单引起关注。半导体行业具有周期性特征,通常跟随经济波动明显。眼下全球芯片紧缺,正推动光刻机设备进入扩产周期。我们看在前期纳指的调整中,阿斯麦、应用材料等下游半导体设备企业几乎是强势盘整,妥妥演绎了一把“顺周期概念”,似乎在告诉市场,拥有持续增长的业绩和护城河才是硬道理。

投资要点

受“缺芯”风暴推动半导体设备持续紧俏

光刻机作为集成电路制造中最关键的设备,对芯片制作工艺有着决定性的影响。全球芯片紧缺,则推动半导体设备持续紧俏,如果是按2020年光刻机的销售额来计算,阿斯麦垄断了约90%光刻机市场。这样是阿斯麦的主要增长来源。

ASML 的增长来源于

①极紫外(EUV)光刻机的销量上升以及深紫外(DUV)光刻机的销量超预期;②逻辑芯片需求仍占据主导地位;③存储芯片需求逐渐恢复。顺延到下游应用端,半导体设备的需求,又以5G/新能源汽车/云服务器为主线。

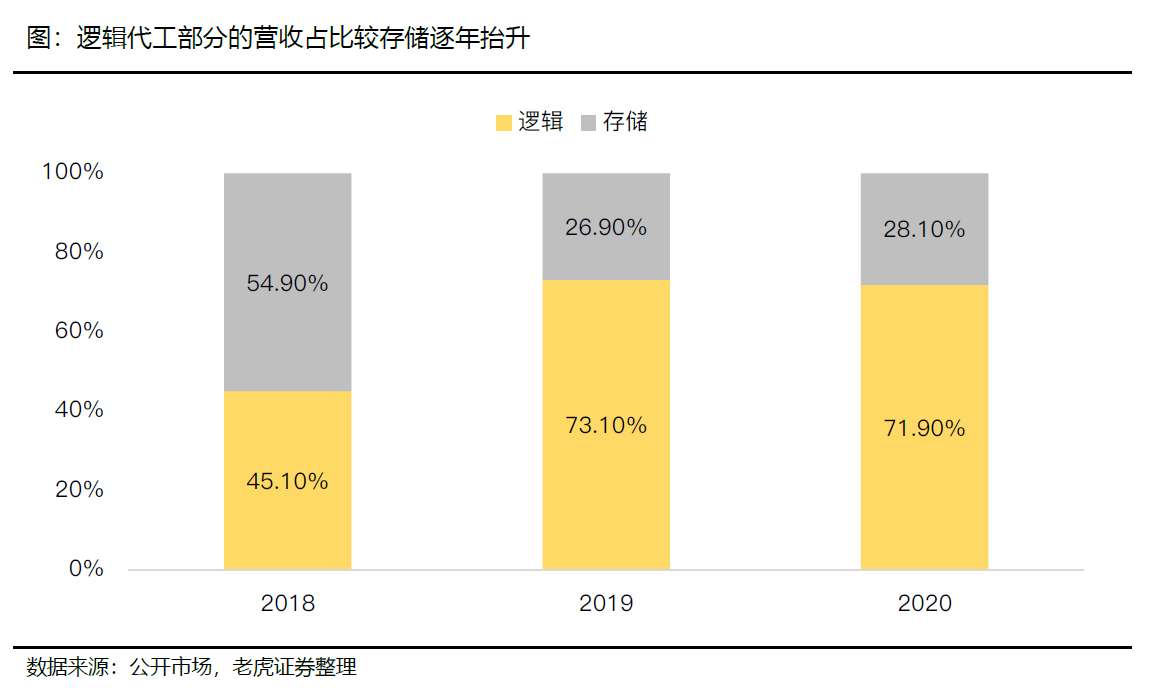

营收结构变化逻辑、代工领域增长强劲

按照应用下游拆分看,逻辑、代工领域持续强劲,占比60-70%;预计存储领域DRAM 投资快于NAND收入构成分终端应用来看,2018-2020 年期间逻辑/代工领域增长强劲,在主要半导体设备厂商收入占比多有提升。以应用材料、阿斯迈两家为例,2018-2020 年逻辑/代工均为其半导体设备收入中最大应用下游,占比由2018 年的37.0%/45.1%提升至2020 年的56.9%/71.9%;

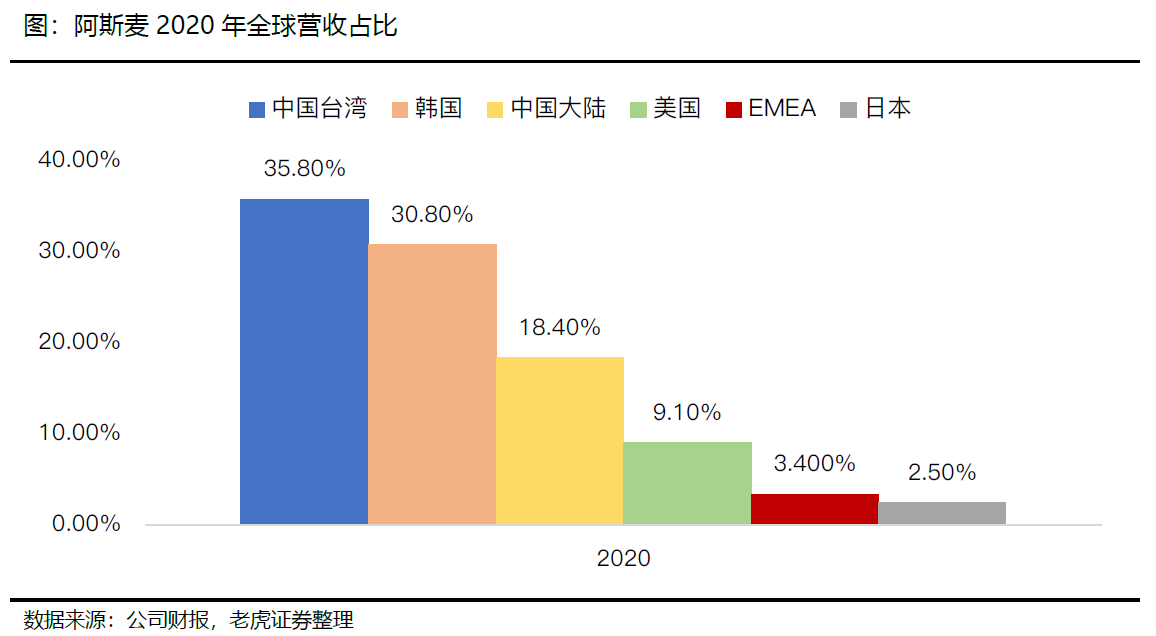

按地区,中国大陆、中国台湾以及韩国地区为主要收入来源地,合计收入占比超80%。。管理层预计。对于区域,阿斯麦预计2021 年中国在存储、逻辑领域仍有大量投资,其中存储领域(NAND、DRAM)为最大驱动力。年内在中国大陆地区的收入将进一步提升。

总结

阿斯麦对于下一个季度的展望仍然乐观。基于下游多方面需求推动,全球半导体设备行业景气度趋势向上,我们亦看好半导体设备行业扩产周期内表现,具体包括:

逻辑、代工领域,3/5nm这些先进制程投资持续增长,还有已成熟制程仍然供不应求,也会推动增长;另一部分在存储器领域,供需格局改善以及1α节点DRAM 逐步量产,DRAM(内存芯片) 相关投资增长或优于NAND(闪存芯片)。整体半导体设备行业中,建议重点关注:阿斯麦、应用材料等龙头。

正文部分

一、全球光刻机领域绝对龙头

阿斯麦(ASML)成立于1984 年,是全球光刻机领域绝对龙头。

光刻机作为集成电路制造中最关键的设备,对芯片制作工艺有着决定性的影响。拿公司在2017 年开始量产出货的极紫外(EUV)来说,这个型号的光刻机可以用于7nm及以下制程的芯片制造,被称作“超精密制造技术皇冠上的明珠“。

据悉,世界上第一台EUV光刻机2010年在三星装配,第二台2011年进驻$台积电(TSM)$。阿斯麦开发副总裁曾经透露:这台价值1.2亿美金的光刻机,由超过10万个零部件组成,其配送时间需要2年。谈及摩尔定律,阿斯麦认为至少还能延续10年。

由于目前全世界能够生产最先进的7nm制程的EUV光刻机,只有荷兰阿斯麦。要想生产最先进的芯片,唯一的出路只有和它合作。而全球芯片紧缺,则推动半导体设备持续紧俏,如果是按2020年光刻机的销售额来计算,阿斯麦已经垄断了约90%光刻机市场。下游行业资本开支的扩张,也让半导体设备行业景气度延续。

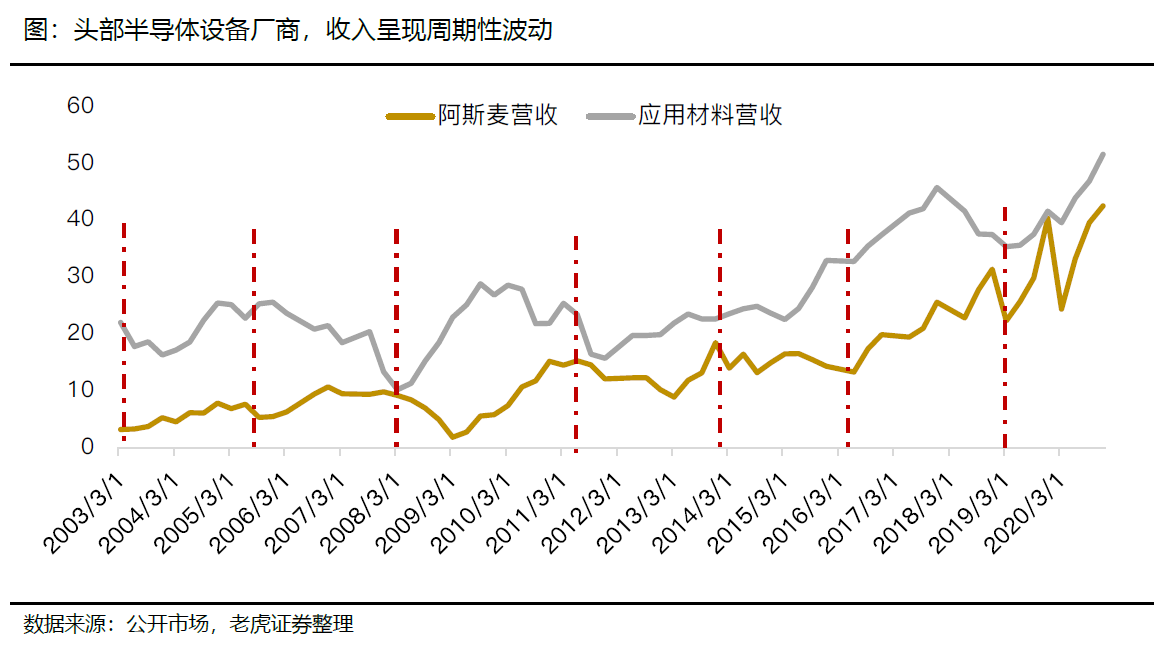

从周期的角度来看观察,我们以半导体设备商中营收最大的阿斯麦和$应用材料(AMAT)$ 来观察,千禧年以来,半导体商过去大概每三年,就大致会经历一轮营收的“升降周期”,其中上升周期通常会持续1-2 年。如果以2019四季度为起点来算的话,本轮上升周期已持续一年多。

2.1营收、净利双增,创三年来表现最好季度。

在刚刚过去的2020 年,阿斯麦全年营收1097.4 亿元,较2019 年的927.9 亿元同比增长18.3%;全年净利润279 亿元,较2019 年的203.5 亿元,同比增长37.1%。其中2020Q4 公司实现营业收入333.9 亿元,同比增长5.4%,环比增长7.5%;实现净利润106 亿元,同比增长19.1%,环比增长27.2%。公司全年营收、净利双增长,Q4也成为三年来表现最好季度。

2.2阿斯麦的增长来源

ASML 的增长来源于:①极紫外(EUV)光刻机的销量上升以及深紫外(DUV)光刻机的销量超预期;②逻辑芯片需求仍占据主导地位;③存储芯片需求逐渐恢复。顺延到下游应用端,半导体设备的需求,又以5G/新能源汽车/云服务器为主线。

2.3阿斯麦系统业务占到总营收的73.8%,装机业务占比为26.2%

阿斯麦2020 年全年营收809.9 亿元,较2019 年的706.2 亿元同比增长14.7%,其中2020Q4 公司营收251 亿元,同比增长2.2%。

收入按应用下游来看,公司收入划分为系统业务(占总营收的73.8%)与装机业务(占比为26.2%)。由于逻辑代工和存储行业是阿斯麦的主要客户,因此系统业务可进一步拆按应用下游分为:逻辑和存储两部分。其中逻辑客户收入贡献逐步提升。(逻辑芯片本身大约占到全部芯片行业产值的85%左右)

逻辑:2020 年公司全年营收582.2 亿元,同比增长12.8%,在系统业务中的占比为71.9%;其中2020Q4 公司营收180.8 亿元,同比减少11.37%;

存储:2020 年公司全年营收227.7 亿元,同比增长19.9%,在系统业务中的占比为28.1%;其中2020Q4 公司收入70.3 亿元,同比增长68.3%。

- ArFI:2020 年公司全年营收307.2 亿元,同比减少16.95%,在系统业务中的占比为37.9%;其中2020Q4 公司营收113 亿元,同比减少17.9%;

- EUV:2020 年公司全年营收352.8 亿元,同比增长61.52%,在系统业务中的占比为43.6%;其中2020Q4 公司营收90.4 亿元,同比增长26.83%;

- KrF:2020 年公司全年营收82.4 亿元,同比增长53.63%,在系统业务中的占比为10.2%;其中2020Q4 公司营收27.6亿元,同比增长87.32%。

装机业务:2020 年公司全年营收287.5 亿元,同比增长29.7%,装机业务占到总营收的占比为26.2%,同比增长2.3pcts;其中,2020Q4 公司营收82.9 亿元,同比增长16.6%。

按照应用下游拆分看,逻辑、代工领域持续强劲,占比已超70%,为最大下游收入来源;

存储领域DRAM 投资快于NAND。

2.4按地区,中国大陆、中国台湾以及韩国地区为主要收入来源地,合计收入占比超80%

- 阿斯麦营收排名第一的为中国台湾地区,2020 年全年营收占系统收入比为35.8%,实现营收289.6 亿元,同比减少20.1%;2020Q4 营收占比39.0%,实现营收97.9 亿元,同比降低30.1%。

- 营收排名第二的为韩国地区,2020 年全年营收占系统收入比为30.8%,实现营收249.8 亿元,同比增长116.1%;2020Q4 营收占比31.0%,实现营收77.8 亿元,同比增长216.7%。

- 营收排名第三的为中国大陆地区,2020 年全年营收占统收入的比重为18.4%,实现营收148.8 亿元,同比增长76.1%;2020Q4 营收占比12.0%,实现营收30.1 亿元,同比减少12.4%。

2.5阿斯麦对于下一个季度的展望仍然乐观,中国大陆地区的收入将进一步提升

展望未来,公司持续看好逻辑领域需求以及存储领域复苏带来的需求增长。阿斯麦认为预测2021年存储相关收入增长20%。对于区域,阿斯麦并预计2021 年中国在存储、逻辑领域仍有大量投资,其中存储领域(NAND、DRAM)为最大驱动力。

根据2021 年1 月20 日公司2020年Q4 业绩说明电话会议:1)存储器领域投资:一方面,可以看到过去一年数据中心、消费电子等终端存储需求带来的增长还会进一步延续;另一方面,存储器制造对于光刻工具的利用也在提升。因此,预计2021 年存储领域仍会有20%的增长。

2)中国大陆的分析:中国大陆地区收入占比持续上升主要源于其存储与逻辑领域的大量投资。预计2021年ASML在中国大陆地区的收入将进一步提升,其中3D NAND与DRAM将成为最大的驱动力。

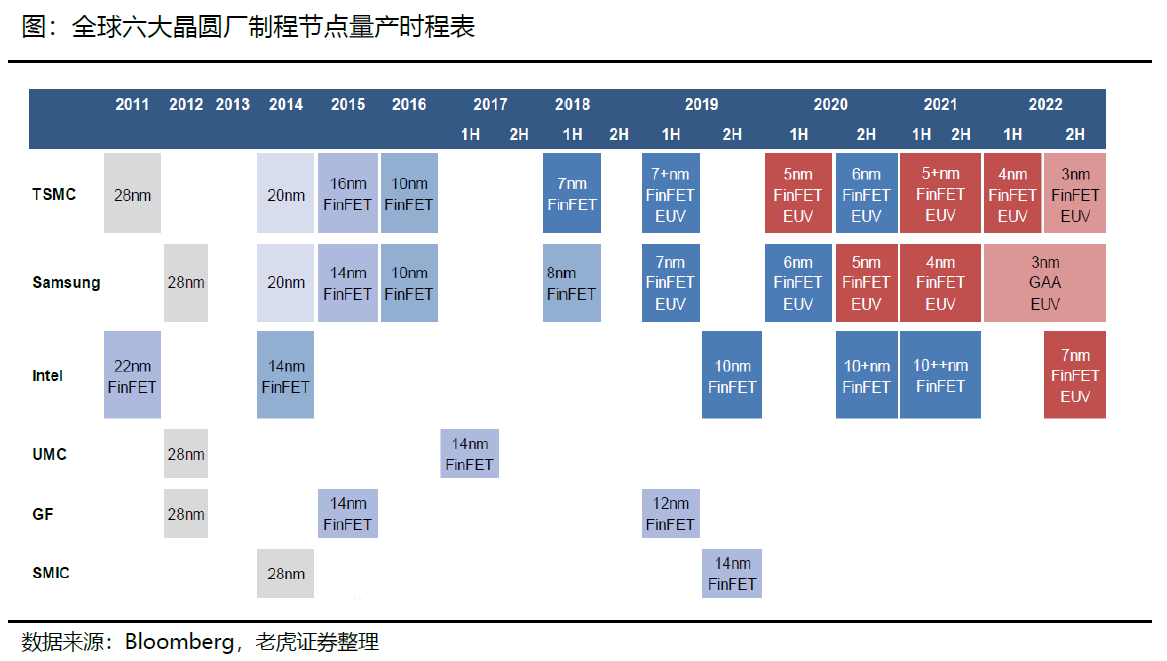

2020 年,即使存在疫情影响,先进制程的发展没有放慢脚步。

以台积电为例,随着台积电扩大5nm 工艺的产能,安装3nm 工艺芯片工厂的设备,以及推进先进工艺的研发,台积电2021 年的资本支出将会更高,市场预计将达到250-280 亿美元,远高于2020 年的181.74 亿美元。

此外,从最先进的制程角度看,$三星(SMSN.UK)$于2020 年11 月首次向外界披露其3nm 的量产时间——2022 年,这一时间点与之前$台积电(TSM)$公布的计划保持一致。而进入到2021 年,台积电计划在下半年提前投产3nm 工艺,2022 年将3nm 制造工艺的产能扩大至每月55000 单位,并将在2023 年将产能进一步扩大至105000 单位。先进制程的竞赛意味着大额的设备投资。

四、总结

基于下游多方面需求推动,全球半导体设备行业景气度趋势向上。我们看好顺周期环境下,半导体设备行业表现,包括逻辑/代工领域,3/5nm等先进制程投资持续增长,加上成熟制程供不应求,亦会有增长;

而存储器领域,供需格局改善以及1α节点DRAM(内存芯片,与 CPU进行沟通的桥梁)逐步量产,相关投资增长或优于NAND(闪存芯片,通常被用来保存资料,如电脑文件、数码照片等)。整体半导体设备行业中,建议重点关注:$阿斯麦(ASML)$、$应用材料(AMAT)$等半导体设备龙头。

五、风险

1)半导体行业周期波动的风险,例如全球及中国宏观经济增长大幅放缓,对半导体设备公司的需求亦可能延缓或减少、

2)全球贸易摩擦阻碍半导体产业发展如果中美贸易摩擦继续恶化,对国内半导体设备公司全球的市场销售,以及产品供应会产生一定影响。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[思考]

[思考] [思考]

[微笑]

[强] [强]