【悬赏】贷款支付独角兽公司Affirm即将IPO,又是一棵股市摇钱树?

本周又有重磅IPO公司了,这次是Paypal联合创始人马克斯·列夫琴 (Max Levchin)创办的支付公司Affirm,这家公司去年夏天就开始了IPO流程预计年底上市的,但是中间搁置了一段时间,没想到竟然会选择在今年1月中上市。大家都知道花呗、借呗简直是支付宝的摇钱树,那么美国的贷款支付公司Affirm如何挣钱?挣钱能力如何?下面一起来看下。

招股信息:

- 股票代码:$Affirm Holdings, Inc.(AFRM)$

- 上市时间:1月13日周三

- 招股区间:41-44美美元区间

- 募资规模:按招股上限44美元计算,将募资10.8亿美元

- 发行规模:发行2460万股A类普通股

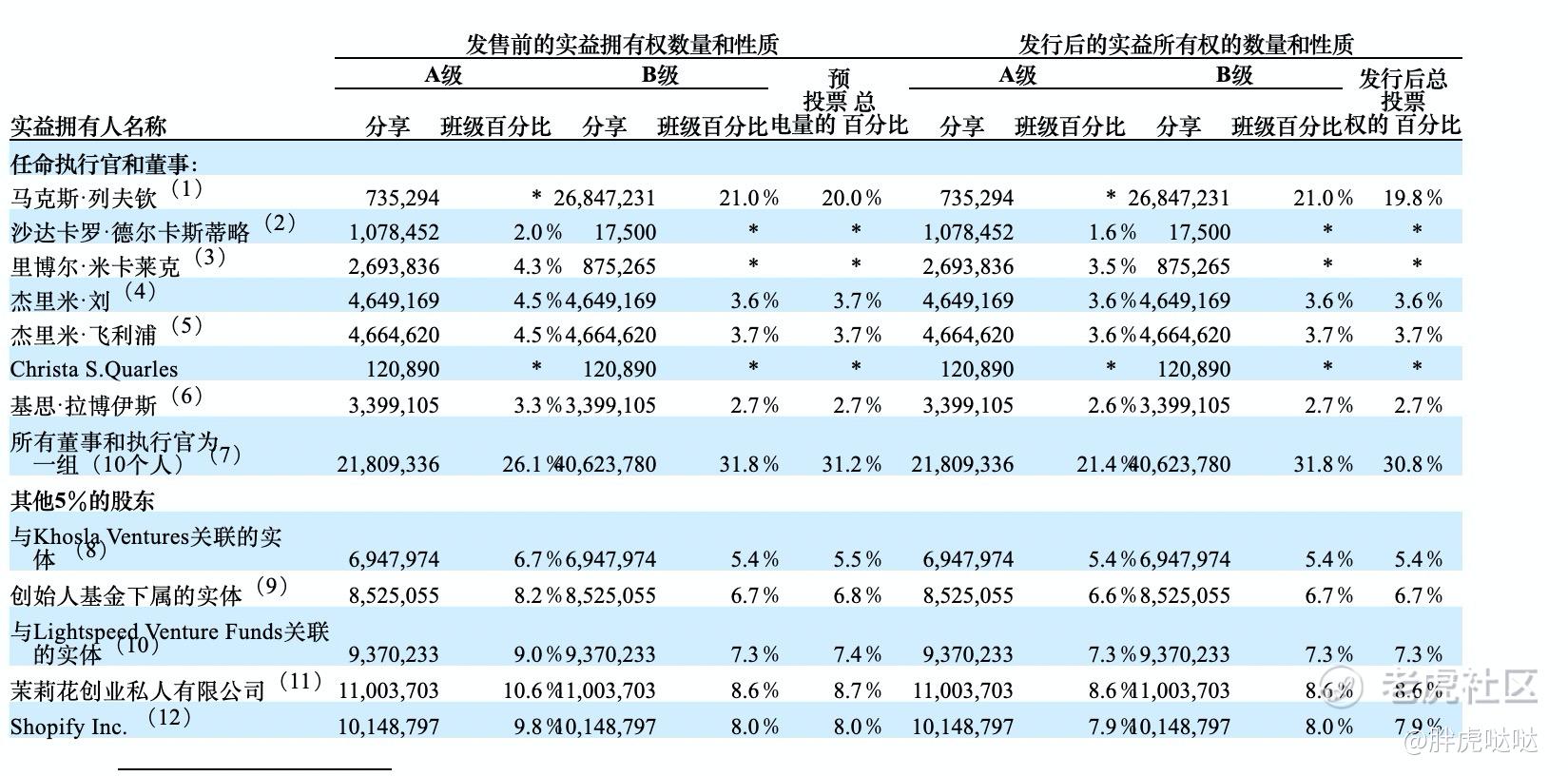

- 股权结构:两类普通股:A类普通股和B类普通股。除表决权,转换权和转让权外,A类普通股和B类普通股的持有人的权利将相同。每股A类普通股将有权投票。每股B类普通股有权获得15票,并可随时转换为一股A类普通股。董事长兼首席执行官马克斯·列夫琴(Max Levchin)将在此次发行后立即实益拥有流通股的大约19.8%的投票权

- 承销商:摩根士丹利、高盛、艾伦、瑞士信贷、巴克莱银行等9家

- 募资用途:一般公司用途,包括营运资金,销售和市场营销,工程和技术以及公司发展。

- 此外公司打算利用从此次发行中获得的部分净收益,来支付与本次发行相关的未偿还的RSU的结算相关的预期税款预扣和汇款义务,约为4580万美元。

- 机构认购:Peter Thiel的基金公司持股6.7%,Shopify战略投资持股8%。Affirm的董事会成员Keith Rabois曾是PayPal的早期执行副总裁,现在是Founders Fund的合伙人

PayPal黑手党新成员

Affirm上市之后,创始人Max Levchi将加入亿万富翁榜,成为所谓的PayPal黑手党的最新成员,除了Max,PayPal黑手党成员是Elon Musk,Peter Thiel和Reid Hoffman。大约15年前,“ PayPal黑手党”一词开始受到人们的关注,当时PayPal公司的早期员工相继创办YouTube,LinkedIn,Yelp,Palantir和SpaceX。Musk领导的SpaceX是迄今为止最富有与目前价值的独角兽公司。

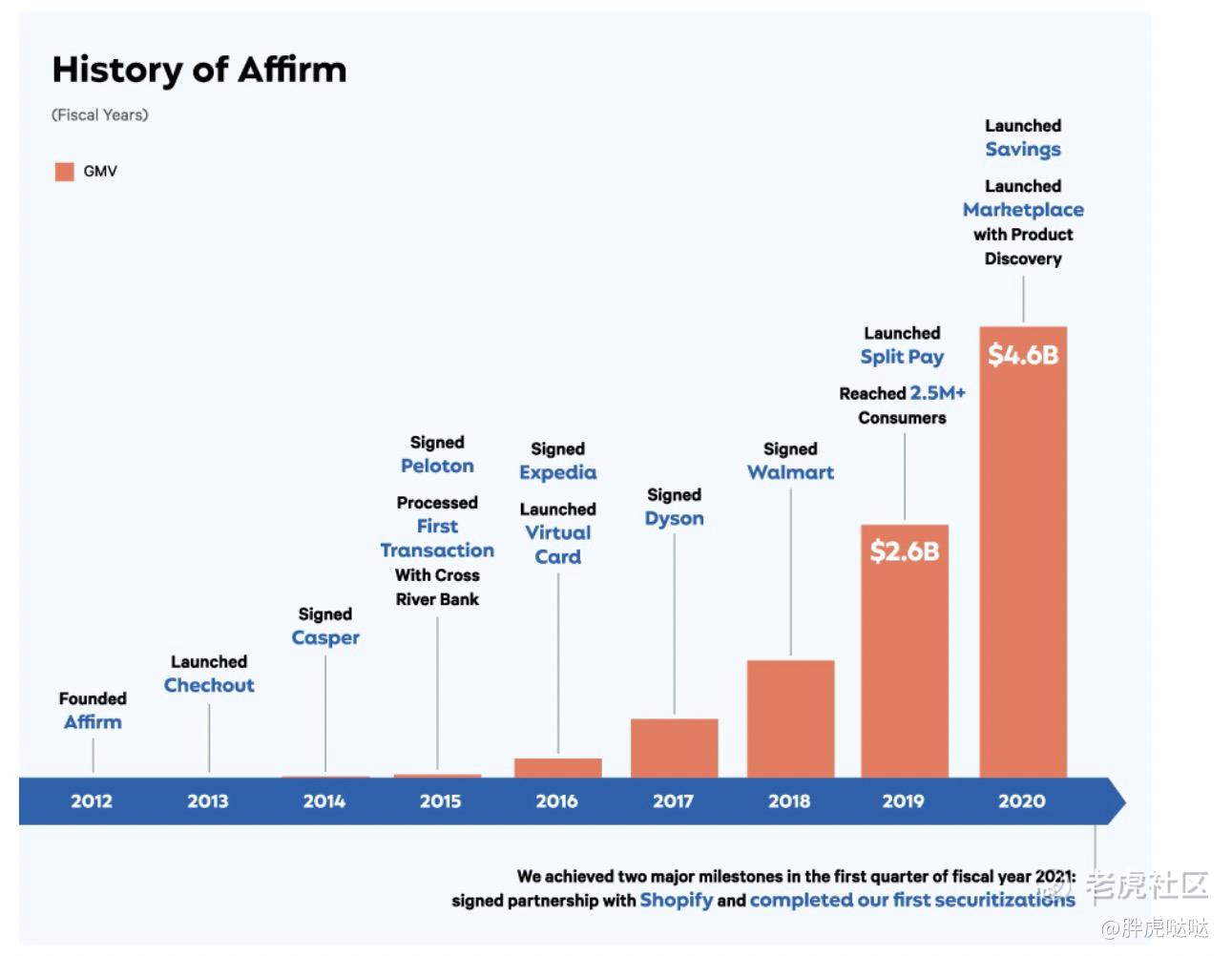

列夫琴(Levchin)出生于乌克兰,在少年时随家人移民到美国,定居在芝加哥。从伊利诺伊大学计算机科学专业毕业后,他移居硅谷,并由大学朋友Luke Nosek引入了Thiel。他们很快成立了Confinity,Thiel担任首席执行官,Levchin担任技术负责人。2000年,马斯克的X.com与Confinity合并,合并后的实体名为PayPal。两年后,eBay以15亿美元的价格将其收购。Affirm最初是Levchin孵化器HVF的一部分,然后在2012年以独立实体的形式分拆。该公司近年来发展迅速,与在线零售商合作,允许他们在结帐时提供贷款。该服务使消费者可以在三个,六个月或十二个月内偿还贷款。

Affirm的创始人兼首席执行官Max Levchin在离开PayPal几年后,在2002年将公司出售给eBay之后,他创办了社交应用程序公司Slide,然后在2010年以据称1.82亿美元的价格将其出售给了Google。他是Yelp的第一位投资者,由前PayPal高管杰里米·斯托佩尔曼(Jeremy Stoppelman)共同创立,担任董事长至2015年,同时还在雅虎董事会任职三年

这个是CNBC2020年5月对AffirmCEO的采访,这里谈到了新冠疫情对公司的影响;列夫钦(Levchin)告诉CNBC,对电子产品的需求增加了一倍,而家庭健身的增长几乎一样。他说,商家注册“大幅增加”。

莱夫钦说:“虽然旅行,票务和时尚销量都在下降,我们知道它们都在下降,但从离线到在线的超大规模转变是强大的,”“人们正在非常迅速地改变他们的习惯,最有力的趋势是弄清楚可以在网上购买什么,而不必出门在外。”

业务:比贷款支付更有诱惑力的大数据公司

Affirm做的是在线贷款支付平台,Affirm的业务其实很简单,给用户“先买后付”服务,这和支付宝的花呗以及美团的月付多少有些相似。

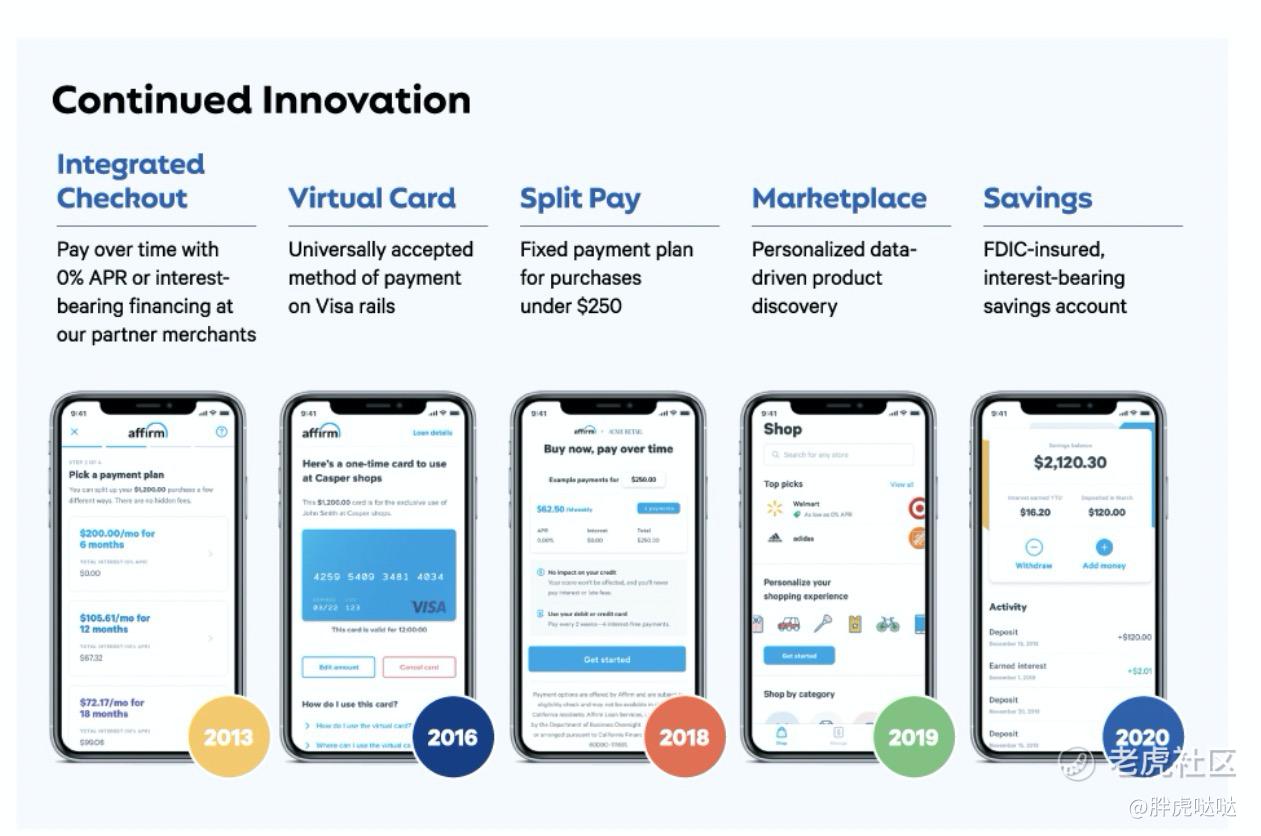

Affirm是为了提供全方位的贷款支付服务,打造了面向消费者的销售点付款解决方案,商户商务解决方案以及面向消费者的应用程序。

对于消费者:Affirm的销售点解决方案使消费者能够以固定金额购买商品,而无需支付延期利息,隐性费用或罚款。使消费者能够随着时间的流逝而付款,而不是完全为产品付费。这增加了消费者的购买力,并赋予他们更多的控制权和灵活性。Affirm的平台支持真正的0%APR(年化贷款利率)付款选项和计息贷款。

在商家方面,Affirm提供的商务解决方案是高效的需求生成和客户获取工具。Affirm的解决方案使商家能够更有效地促销和销售他们的产品,优化他们的客户获取策略,并推动增量销售。Affirm还提供有价值的产品级数据和见解-商家无法轻易获得的信息-可以更好地指导其营销策略。

最后,Affirm以消费者为中心的应用程序可解锁全套Affirm产品,以提供令人愉悦的端到端消费者体验。消费者可以使用Affirm的应用程序来管理付款,开设高收益储蓄帐户并访问个性化市场。

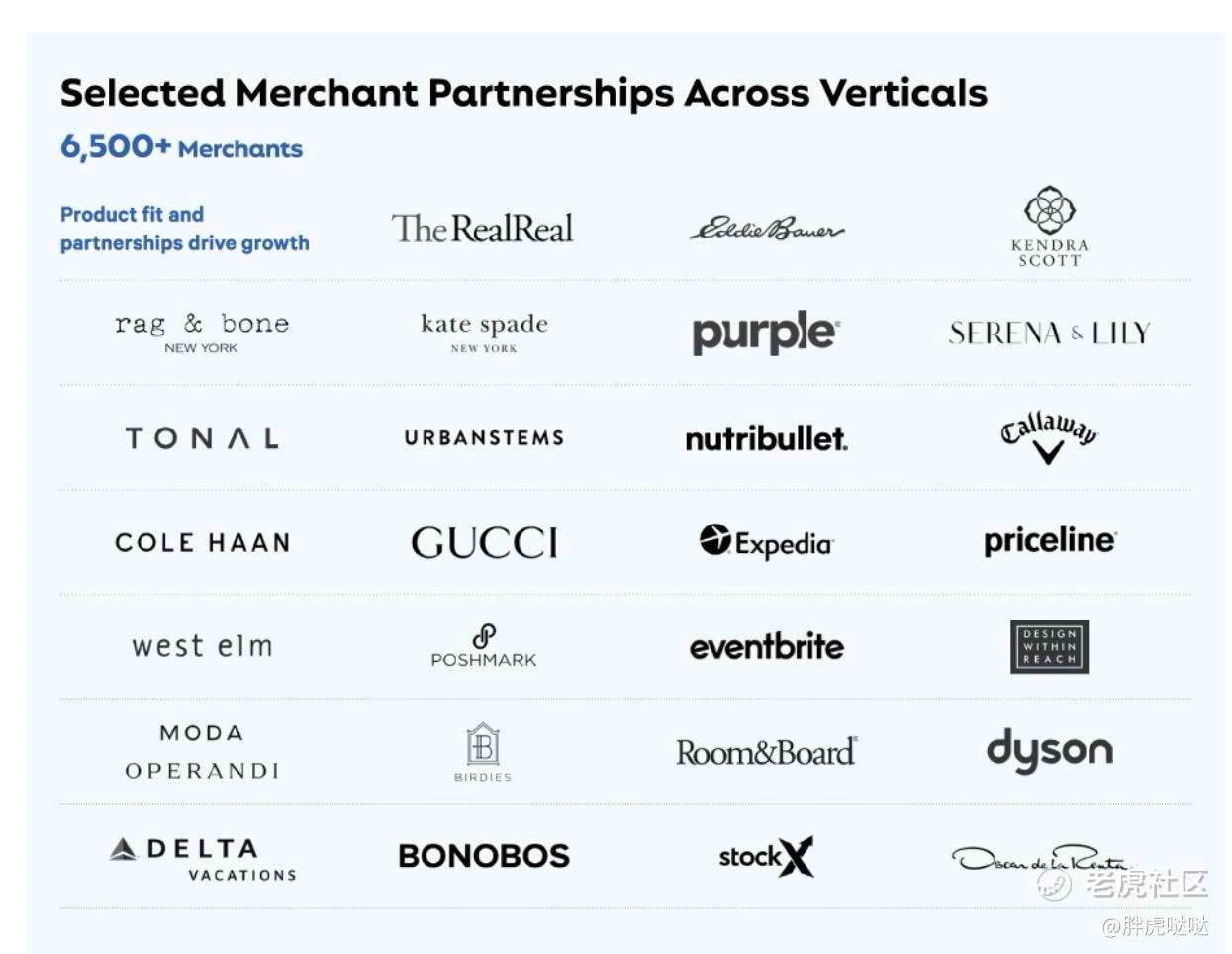

截至2020年9月30日,超过620万消费者在Affirm的平台上与6,500多家商家完成了约1,730万笔交易,因此,通过Affirm的平台交易的总商品总额(扣除退款(“ GMV”)约为107亿美元)自2016年7月1日起。在截至2020年6月30日的财年中,通过Affirm的平台提供的贷款中约有64%是回头客发放的,加入Affirm平台的每个群组中,基于美元的商户保留率均高于100%自2016年以来。

Affirm在2020财年下半年的净发起人得分(“ NPS”)得分为78,可与一些世界上最受欢迎的品牌相媲美,并且远远超过了传统金融机构。根据Informa Business Intelligence从2019年11月1日到2020年1月31日进行的一项调查,与同等竞争对手的产品相比, Affirm平均批准的客户平均增加20%。

Affirm的最大合作伙伴佩洛顿(Peloton)在2020财年占其收入的28%,在最近一个季度占其收入的30%,原因是持续的冠状病毒大流行促使人们在家中运动。其他贸易伙伴还有Nordstrom。Affirm最近与Shopify合作进行了Shop Pay分期付款,以显着扩大平台上的商家和消费者数量。此外公司合作的商家以下商家:$Shopify Inc(SHOP)$

不过从招股书来看,我觉得比起贷款支付能力,这家公司更有潜力的两个优势是技术和数据能力,Affirm在平台的数据获取,汇总和分析方面的专业知识是公司的主要竞争优势所在。

这家公司有多看重技术?从技术员工比例可见一斑:截至2020年9月30日,affrim有47%的员工担任与工程和技术相关的职位。

那么公司招这么多技术员工做什么?除了Affirm的程序维护迭代以外;Affirm使用数据为公司的分析和决策(包括风险评估)提供信息,以增强消费者的能力并为我们的商人和资金来源创造价值。Affirm使用应用程序和交易数据来训练公司的模型,包括来自750万笔贷款和六年还款的数据。

Affirm的技术专为应对数据驱动型业务的巨大规模而设计,Affirm每分钟能够处理数千次结帐。基于公司的基于机器学习的风险模型,目前已根据一组复杂的变量在超过十亿个单独的数据点上进行了校准和验证,并且已针对各种情况进行了定制,以有效检测欺诈,价格风险并提供定制建议。

未来Affirm考虑超越传统信用评分的数据(例如交易历史记录和信用使用情况)来预测还款能力,并将其与实时响应数据结合使用。Affirm还能够访问和利用SKU级别的数据,这为Affirm提供了专有的数据优势。

技术的优势,Affirm已经在消费者和商家的粘性上有所体现:从2019年6月30日结束的财年到2020年6月30日结束的财年,Affirm平台上的活跃消费者数量同比增长约77%,自2016年7月以来,在所有每月队列中,新收购的消费者平均在前12个月内进行两次交易。未来12个月内,Affirm平台上的平均费用为$ 2,200。

截至2020年9月30日,Affirm的商家群比2020年6月30日增加了15%。自2016年以来,每个加入Affirm平台的商户的基于美元的商户保留率一直超过100%。基于美元的商户保留率表示给定年份中某个商户组产生的GMV,相对于去年,由同一批商人组成。根据Affirm在2018年和2019年进行的内部研究比较退款前的AOV(平均订单价值),与其他付款方式相比,使用Affirm的商家报告的退款前的AOV分别高92%和85%。

财务:一把商家与消费者之间的双向镰刀

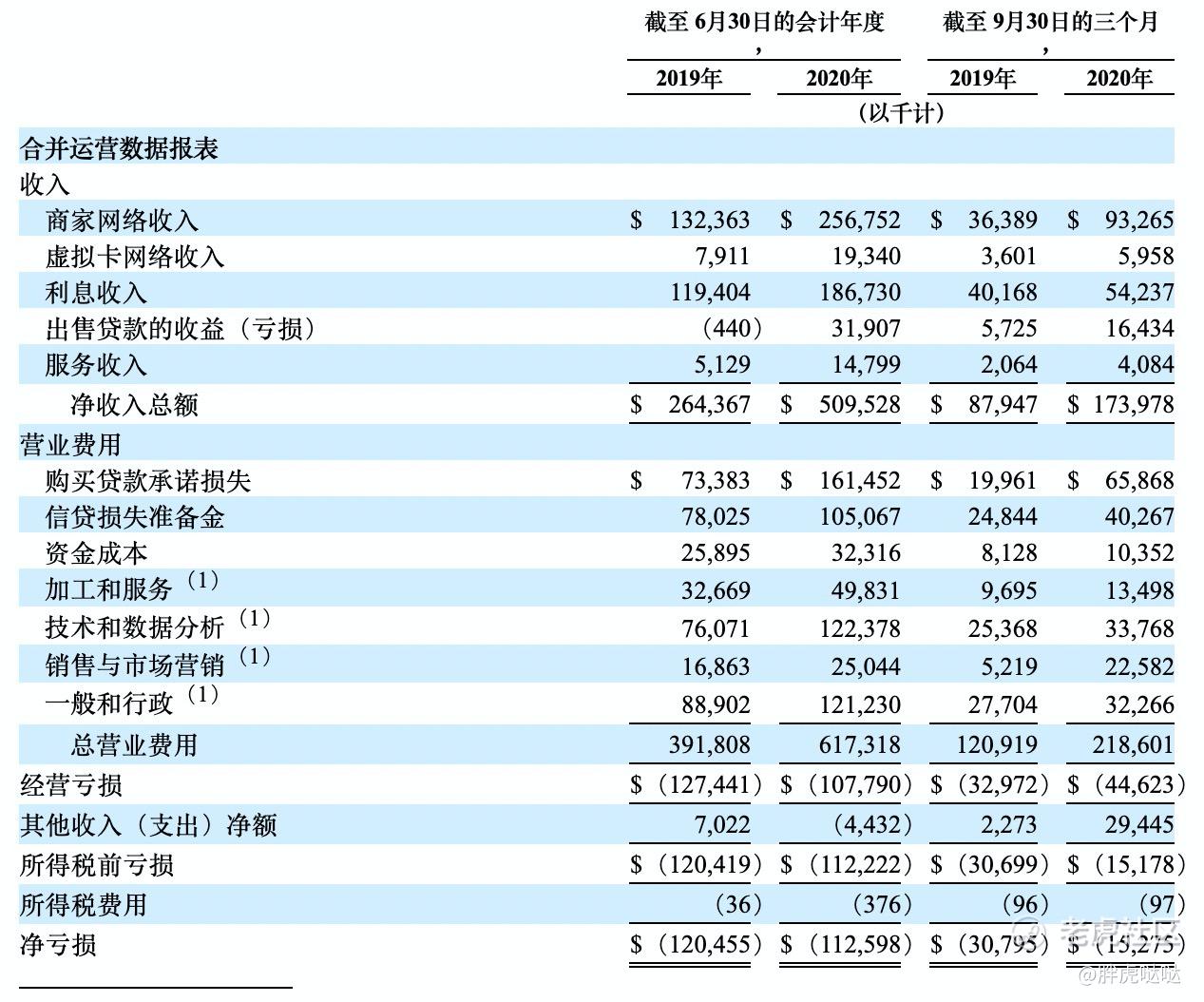

截至2019年6月30日和2020年6月30日的财政年度,Affirm的收入分别约为2.644亿美元和5.095亿美元,同比增长约93%;截至2019年9月30日和2020年9月30日的三个月,Affirm的收入分别约为8790万美元和1.740亿美元,同比增长约98%。

不论从GMV还是收入Affirm都是非常典型的互联网成长型公司的增速,当然Affirm也有很典型的新经济公司的特点:亏损。

截至2019年6月30日和2020年6月30日的财政年度,Affirm分别净亏损1.205亿美元和1.126亿美元。主要是由于从银行合作伙伴那里购买贷款以及信贷损失准备金所需的成本超过了其收入的一半,导致营业亏损为1.078亿美元。截至2019年9月30日和2020年9月30日的三个月,Affirm分别净亏损3080万美元和1530万美元。可以看出来公司的亏损已经明显收窄,从招股书来看,公司大概是为了上市,从2季度开始已经大幅砍掉了技术、营销和行政支出;对于公司营收增长到底是好事还是坏事,等公司正式发财报,大家就会知道了。

从招股书来看,Affirm的收入分为商家网络收入、虚拟卡网络收入、利息收入、出售贷款收益、服务收入6个部分;但目前Affirm的收入以商户网络收入和虚拟卡网络收入为主。

在截至2019年6月30日和2020年6月30日的财年中,结合了商户网络收入和虚拟卡网络收入的网络收入分别占Affirm总收入的53%和54%;截至2019年9月30日和2020年9月30日止三个月,网络收入分别占公司总收入的45%和57%。

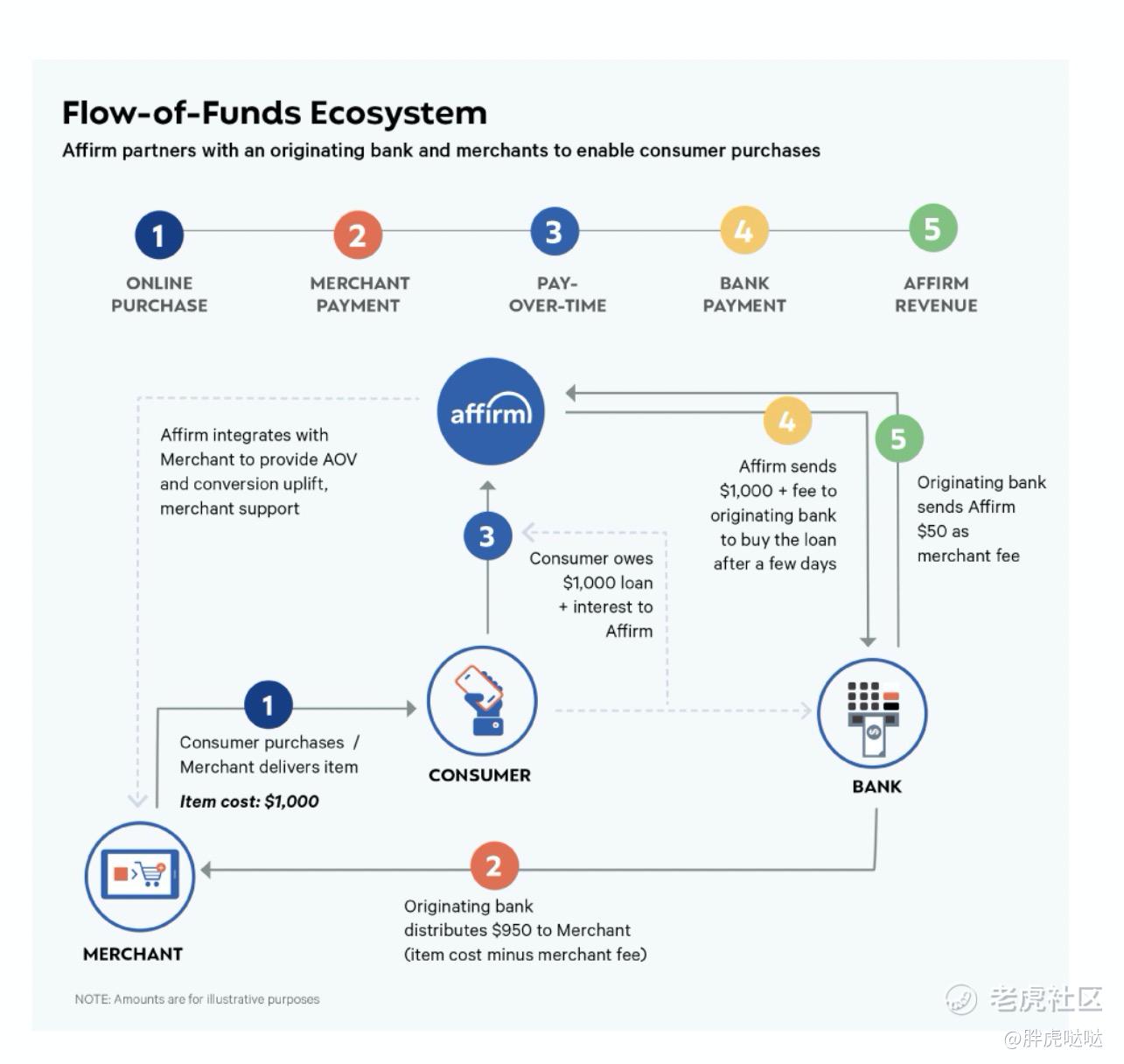

商家网络收入是指:当Affirm帮助商家转换销售和推动支付时,公司就从中赚取一笔费用。商户费用取决于Affirm与每个商户之间的个别安排,并根据产品提供的条款而有所不同;Affirm一般在四月0%的理财产品上赚取较大的商业费用。

截至2020年6月30日的财政年度和截至2020年9月30日的三个月,通过公司的平台,0%的APR融资分别占总GMV的43%和46%。这种结构激励Affirm通过自有平台提供的商业和技术解决方案帮助服务的商家转换销售和增加AOV。

从消费者那里,Affirm从原始银行合作伙伴那里购买的单利贷款获得了利息收入。向公司的消费者收取的利率取决于交易风险,消费者的信誉度,消费者选择的还款期限,贷款金额以及与商人的个人安排。

由于公司从未向消费者收取递延或复利,滞纳金或贷款罚款,因此Affirm并没有从消费者的困境中获利,支付宝的花呗和借呗可不是这样的。。当然也不排除未来公司为了加速盈利而改变这一做法,毕竟资本都是向利的。

虚拟卡网络收入:为了加速Affirm的普及,公司通过应用程序促进向用户直接发行虚拟卡,从而允许他们与可能尚未与Affirm完全集成的商家购物。当这些虚拟卡通过已建立的卡网络使用时,公司将从交易中获得一部分交换费。

贷款收入:当消费者通过Affirm的平台申请贷款时,将使用Affirm的专有风险模型对贷款进行承保。一旦获得贷款批准,消费者便可以选择自己喜欢的还款方式。这些贷款的绝大部分由Affirm的原始银行合作伙伴提供资金和发行。

Affirm还能够直接根据Affirm在加拿大和美国各个州的贷款,服务和经纪许可证发放贷款。Affirm于2019年10月开始直接在加拿大发放贷款,到2020年9月30日,我们已从在加拿大的贷款。截至2020年9月30日,根据Affirm的州许可证,Affirm在美国直接发放了不到10万美元的贷款。在自主模式下,公司能够改善交易经济学。

截止到2020年9月30日,公司持有的现金及现金等价物大约是6.85亿美元;持有的投资贷款是14亿美元;总资产共22.5亿美元,这家公司还是挺有钱的。

迄今为止,Affirm的GMV自截至2019年6月30日的财年同比增长约77%,自截至2017年6月30日的财年以来增长626%,截至6月30日达到46亿美元, 2020年。截至2020年9月30日的三个月,GMV为15亿美元,较截至2019年9月30日的三个月增长71%。

行业前景与公司发展:

Affirm公司认为在线支付大有前途,不论是电商还是商家行销、全渠道贸易等方面公司都可以大展身手。

电商:随着电商的发展会有越来越多的消费者和商家在Affirm的平台上进行交易。根据招股书,根据eMarketer的数据,2019年全球在线销售额增长了20%,达到约3.4万亿美元,预计到2023年将增长到约5.8万亿美元;然而,电子商务仍仅占零售总额的14%。Statista的数据显示,有70%的千禧一代更喜欢在线购物。根据美国商务部的数据,在美国,电子商务销售额占总销售额的百分比在2020年第一季度和第二季度之间从11.8%跃升至16.1%以上。根据美国人口普查局的数据,2019年美国电子商务销售额约为6,000亿美元,同比增长16%。

全渠道贸易:根据2020年5月发布的《尼尔森报告》(Nilson Report),2019年大约有7.6万亿美元通过美国商家的信用卡进行了处理,而电子商务仅占其中的一小部分。鉴于Affirm的虚拟卡功能和消费者使用自有的应用程序在店内付款的能力,Affirm相信他们的平台最终用于解决在商家处产生的大量额外离线卡消费。随着从离线到数字支付的转变加速,Affirm相信随着时间的流逝,Affirm也可以解决商家的非卡消费问题。目前,这笔支出由现金和其他旧付款支付,在全球范围内代表着巨大的机会。

商家行销:赢得客户是所有商人的命脉。然而,许多现有渠道昂贵且效率低下。Affirm通过利用平台的全部宽度以及数据和见解来帮助商家解决客户获取方面的挑战,以减少摩擦,增加转化并优化销售。因此,根据B2B Lead,Affirm相信可以解决美国商家估计1万亿美元的客户获取支出中的一部分。

新金融产品:展望未来,随着Affirm网络的发展,Affirm的工程团队将继续创新,开发具有影响力的新产品。例如,在2020年6月,Affirm推出了高收益储蓄产品,为消费者提供了一种更好的储蓄和实现其财务目标的方式。

总结:

在我看来,作为上市的新公司,Affirm的招股书已经很漂亮了,创始人资历牛逼,投资人有钱,作为成长型公司增速迅猛,亏损收窄,目前没看到非常明显的缺陷。如果公司在砍掉这么多行政和营销甚至技术支出的情况下,未来还能保持这个增长幅度,我预计上市一年左右公司就会由亏转盈,就估值来说,公司上调发行价之后,现在的估值是大约100亿出头,但是我认为这家公司有很大的可能性复刻C3.ai的上市走势,多久翻倍不会是问题,问题可能是翻几倍?悬赏666虎币,有没有在美国用过这家公司的产品的朋友说说这家公司产品怎么样?

你看好Affirm上市表现吗?(单选)

你看好Affirm上市表现吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

关注

[思考]

[微笑]

[微笑]

[微笑]

[微笑]