特斯拉财报将至!宽跨式策略帮你捕捉机会

特斯拉将于美东时间7月23日盘后公布第二季度的业绩,据市场一致预期,特斯拉Q2营收有望实现246.95亿美元,同比下降0.93%;每股收益为0.49美元,同比下降37.46%。

由于超出预期的第二季度交付数据和对市场对其无人驾驶出租车业务的极大期待, $特斯拉(TSLA)$ 自6月25日以来累计升幅高达33%,轻松抹平了半年来的跌幅。展望二季度业绩,目前市场主要关注点在于以下二方面:汽车业务收入、Robotaxi、Model 2。

2024年第一季度,特斯拉的汽车业务收入同比下降了13%,降至174亿美元,原因是交付量下降了9%,平均销售价格下降。这也导致总收入下降9%,降至213亿美元。特斯拉还提到了季节性因素、宏观经济逆风、德国工厂停产以及红海冲突导致的供应中断,但表示“第二季度会好很多”。随着第二季度交付量的连续改善,收入有可能比第一季度有所提高,但同比会有所下降。

作为每个季度最最重要观测指标,特斯拉第二季度的毛利率仍为市场关注的重点,据彭博预期Q2毛利率为17.42%,预计汽车毛利率为17.97%。

此前,原定于8月举行的机器人出租车RoboTaxi发布会被推迟至10月。马斯克解释称,推迟的原因是需要对机器人出租车的前部进行设计更改,并补充说需要额外的时间“允许我们展示其他一些东西”。

Baird分析师表示,推迟活动可能意味着特斯拉将展示其低价的下一代电动汽车Model 2。Model 2可能在2025年初上市销售,但投资者至今还未见到其原型车。

期权市场如何为特斯拉业绩定价?

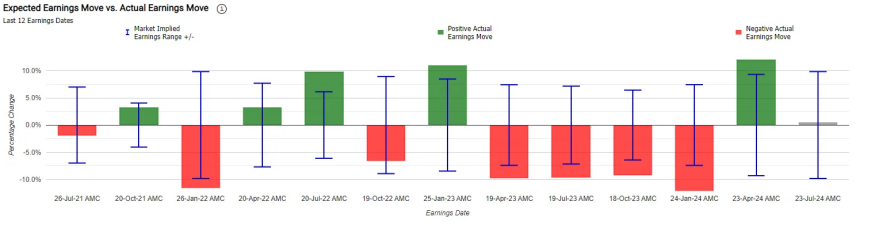

根据Market Chameleon,回测过去12个季度业绩日,特斯拉在业绩发布当天下跌概率较高,约为58%,股价平均变动为± 8.4%,最大跌幅为-12.1%,最大涨幅为+12.1%。

特斯拉当前的隐含变动为±9.8%,表明期权市场押注其绩后单日涨跌幅达9.8%;对比来看,特斯拉前4季度的绩后平均股价变动为±10.8%。

从期权波动率偏度来看,市场情绪对特斯拉看涨,针对即将到来的特斯拉行情,投资者可以考虑从波动率的角度去做多特斯拉的波动,或者做空特斯拉的波动。

宽跨式策略是什么?

做多宽跨式期权中,投资者同时购买价外看涨期权和价外看跌期权。看涨期权的执行价格高于标的资产的当前市场价格,而看跌期权的执行价格低于标的资产的市场价格。这种策略具有巨大的盈利潜力,因为如果标的资产价格上涨,看涨期权理论上有无限的上涨空间,而如果标的资产价格下跌,看跌期权可以获利。交易的风险仅限于为 这两个期权支付的权利金。

做空宽跨式期权的投资者同时卖出一份价外看跌期权和一份价外看涨期权。这种方法是一种中性策略,盈利潜力有限。当标的股票价格在盈亏平衡点之间的窄幅区间内交易时,做空宽跨式期权可获利。最大利润等于卖出两个期权所获得的权利金减去交易成本。

特斯拉空头宽跨式案例

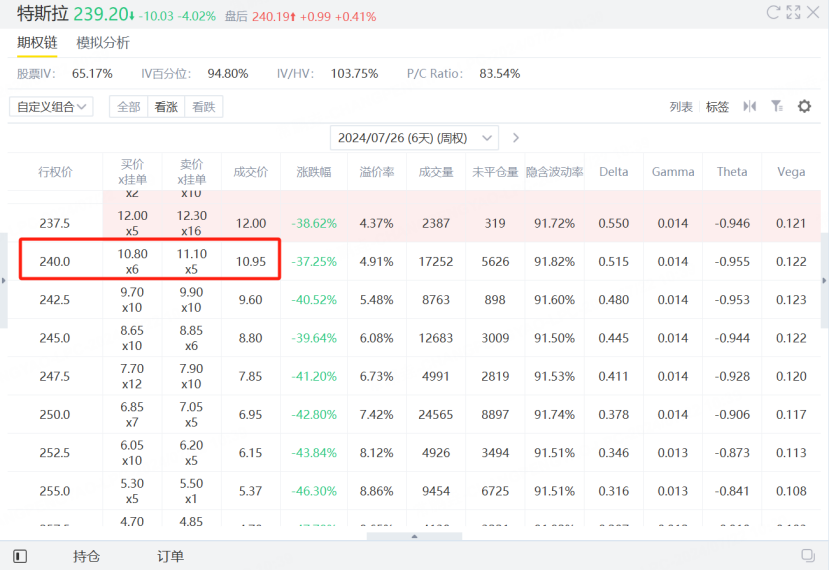

第一步,以特斯拉行权价为240,到期日为7月26日的期权为例,在开盘时以10.95的成交价卖出一张看涨期权,获得权利金1095美元。

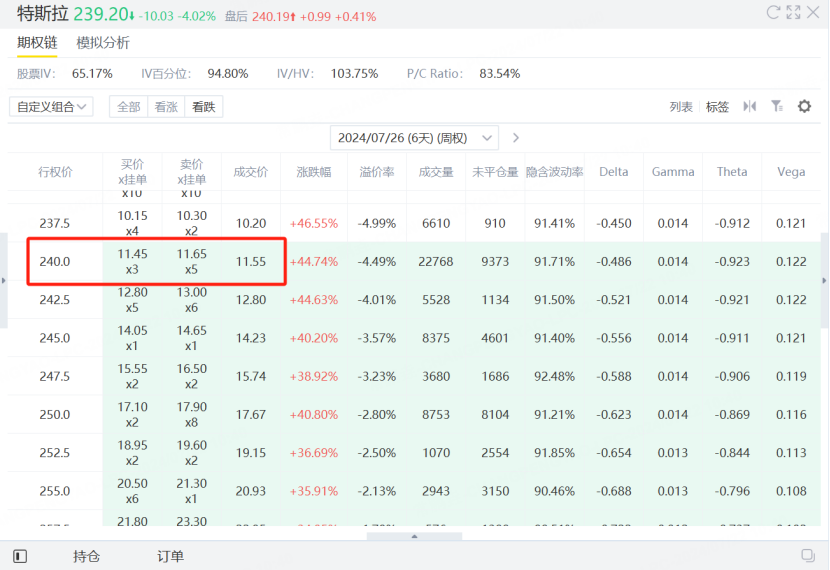

第二步,同样是特斯拉行权价为240,到期日为7月26日的期权,在开盘时以10.95的成交价卖出一张看跌期权,获得权利金1155美元。

投资者在这笔交易中,总共获得了2250美元权利金,但获得的代价是他需要承担义务,第一个是看跌期权带来的义务,看跌期权的买方可以任何时候将特斯拉以240美元的价格卖给投资者。第二个是看涨期权的义务,投资者必须在任何时候都满足看涨期权买方的需求,将特斯拉以240美元的价格交给买方。

特斯拉的收盘价必须在217.5 美元到262.5美元之间时(不包括佣金),才能获得利润,最大利润为2250美元。

如果投资者参与的是多头跨式交易,做多波动率,那么将两次卖出动作换成买入动作即可。特斯拉的收盘价必须小于217.5 或者大于262.5美元之时(不包括佣金),投资者才能获得利润。

波动率交易策略的基本思路就是构建期权策略对冲掉其他因素对期权价格的影响,只剩下波动率对期权策略的影响,从而实现对股票期权的波动率交易。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

$特斯拉(TSLA)$ 财报不是向上突破265 就是 向下回调 220,个人觉得卖宽跨式更合适。

味道好极了

这篇文章不错,转发给大家看看