高盛:特朗普若重新登台,美股何去何从?

在市场情绪普遍高涨的情况下,标普500指数已经连续近400个交易日未出现2%的跌幅,投资者似乎将即将到来的选举抛之脑后。然而,这次选举可能对美国经济、美联储的货币政策(如果特朗普获胜,鲍威尔可能会下台)以及市场产生深远的影响。而目前特朗普在民意中的大幅领先,使得我们必须关注共和党上台后对美股当前牛市的可能影响。

壹.选举风险的现状

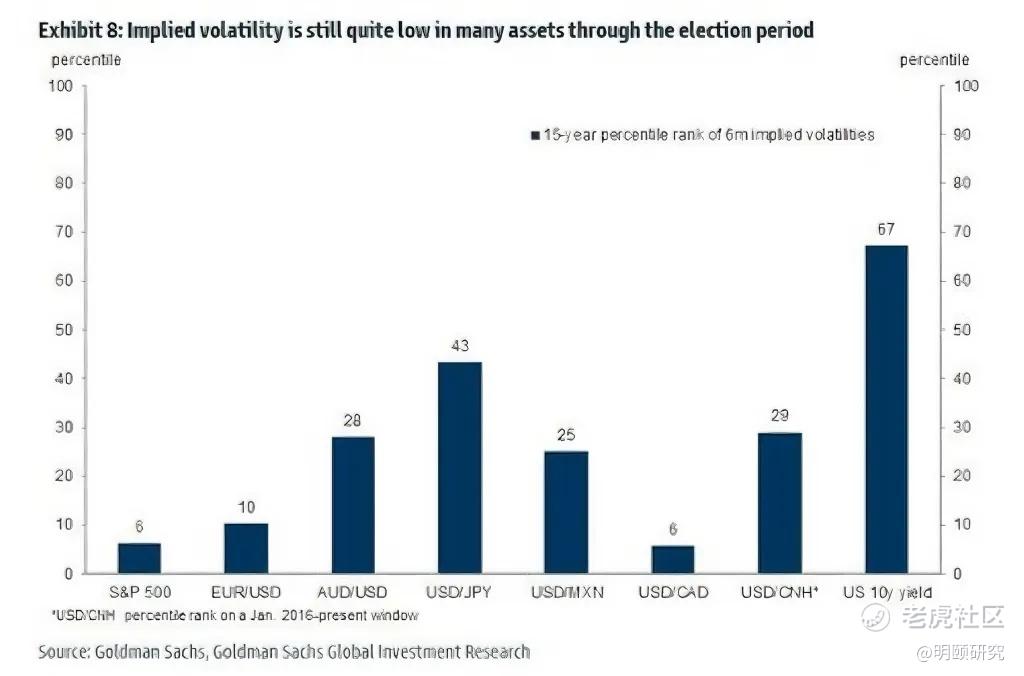

期权市场通常会在美国大选前三个月开始定价选举风险。目前距离选举还有一段时间,但波动性可能很快会开始上升。

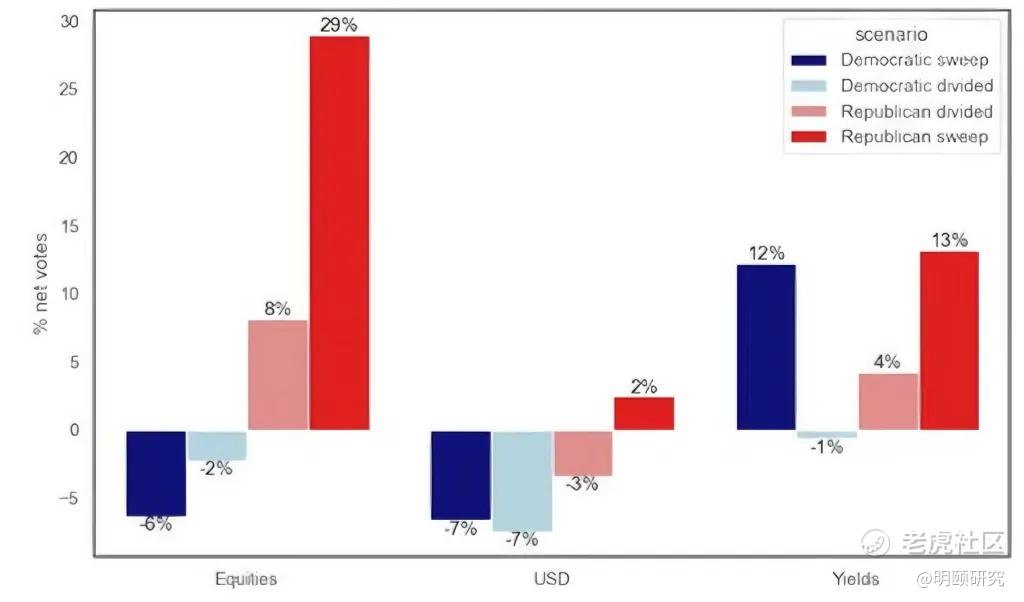

高盛指出选举风险已经开始渗入金融市场,并通过对全球800家机构投资者的调查得出三种主要观点:

1.投资者认为主要风险是政府将赋予行政部门更大的资金动用空间。无论是红州(支持共和党)还是蓝州(支持民主党)的投资者都认为这会对债券市场产生负面影响。

2.第二种观点是,如果特朗普获胜,将对股市有利,因为这可能意味着特朗普将给美联储更大的降息压力。

3.最后,投资者认为民主党获胜对美元是不利的。

简而言之,各种结果对市场都有不利影响,但某些结果可能对股票市场产生一定的积极影响。

关于4种选举结果的注解:

*民主党/共和党全胜指民主党/共和党在大选中同时赢得总统职位和国会两院(参议院和众议院)的多数席位。

*民主党分裂指民主党赢得总统职位但未能同时赢得国会两院(参议院和众议院)的多数席位,或者反过来,民主党在国会中占据多数席位但总统职位由其他党派(如共和党)获得。

*共和党分裂指共和党赢得总统职位但未能同时赢得国会两院(参议院和众议院)的多数席位,或者反过来,共和党在国会中占据多数席位但总统职位由其他党派(如民主党)获得。

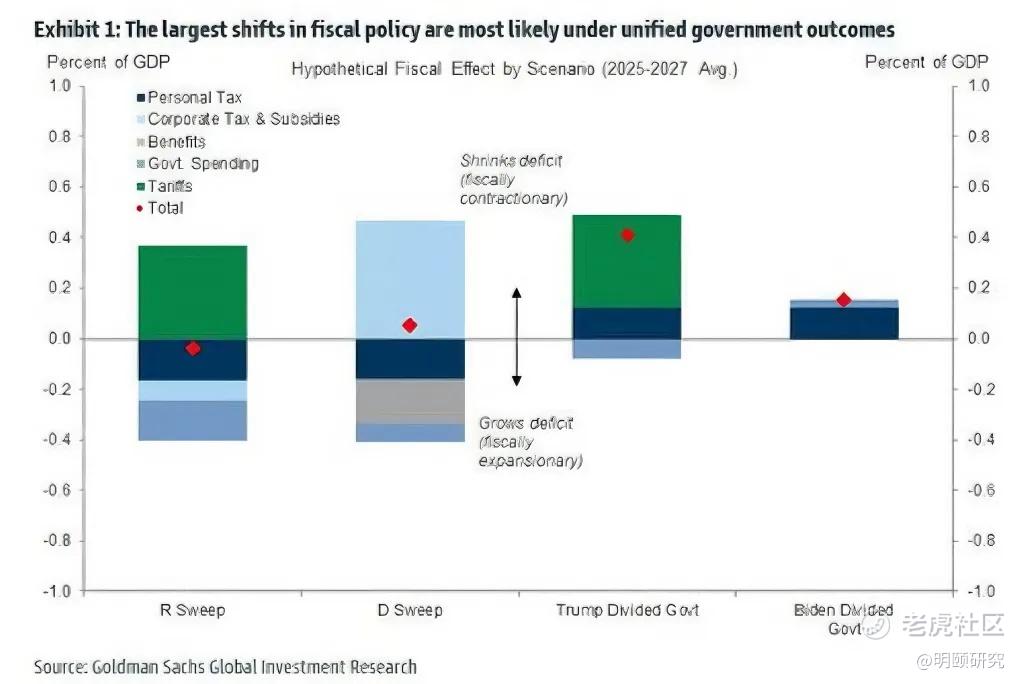

贰.选举结果如何影响财政税收

与2020年大选类似,高盛根据4种选举结果下隐含的增长预期升级或降级来考虑潜在的财政推动力,进而根据增长变化预估对金融市场的影响。对于税收和监管政策,高盛考虑潜在变化对税后收益的影响,从而影响股价。

如果民主党全胜,高盛认为企业税率从21%提高到25%,较高的企业税最初可能会被扩大的儿童税收抵免所抵消。

如果共和党全胜,高盛认为企业税率没有变化,但市场预期企业税减免和监管放松将提升企业收益。

如果特朗普胜出(分裂政府),高盛认为市场预期监管政策放松,但没有企业税变化。

如果民主党候选人胜出(分裂政府),高盛认为关于28%的税率和其他企业政策在薄弱的权势下实施的难度很大。

叁.财政税收变化如何影响金融市场

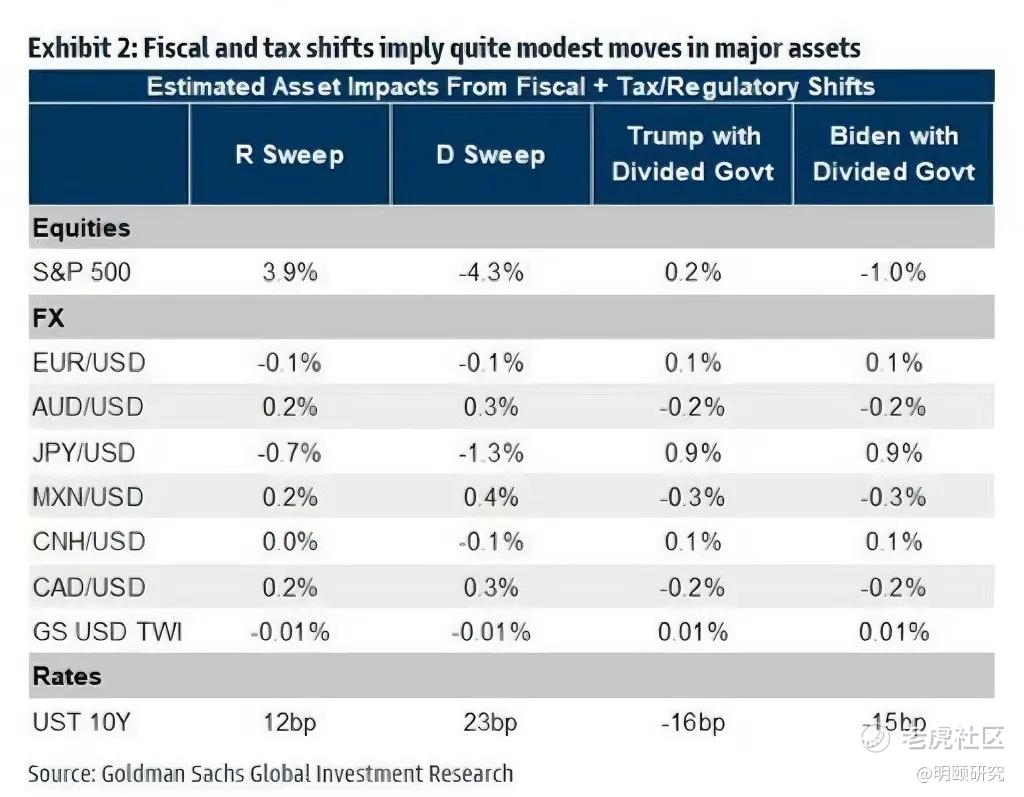

由于在两种“全胜”情景中,财政冲击力度最大,这些情景提升了债券收益率,而分裂政府的财政约束则相反。潜在的税收和监管变化的影响减弱了民主党全胜情景中对股票市场的推动力,而在共和党全胜情景中则增强了这一推动力。

如果财政和税收政策变得更为强劲,市场可能会产生更为明显的波动。市场可能对重大财政扩张提议的反应更为显著,特别是如果这些提议引发对公共债务可持续性的关注或与潜在的美联储从属问题有关联。

肆.不同选举结果下的金融市场预测

共和党全胜:高盛预测美股小幅上涨(财政和税收推动抵消了关税相关影响)、美债收益率上升和贸易加权美元升值。主要风险来自于关税潜在负面反应对美股和美债收益率的影响。

民主党全胜:高盛预测美股小幅下跌(财政推动和一些关税缓解被企业税风险抵消)、美元小幅贬值和美债收益率上升。新的关税的可能性会被实质性缓解,这将导致更积极的股市结果,并增强美债收益率上升和美元贬值的潜力。更大的财政刺激将抵消美元贬值的趋势。值得注意的是,共和党和民主党全胜情景都将导致更高(甚至大幅更高)的美债收益率。

特朗普与分裂政府:高盛预测美股小幅下跌(财政适度紧缩和关税风险,但有一些监管放松)、美债收益率略微上升和美元显著升值(但没有全胜情景中的财政推动)。如果市场对潜在关税的反应更强烈,再加上财政紧缩,这种情景可能对美股和美债收益率的下行压力最大。

民主党候选人胜出与分裂政府:高盛预测这种组合对美股几乎没有影响,因为财政宽松与企业税和关税风险的适度缓解相平衡;预计美债收益率下降;美元应贬值(因财政宽松和关税缓解)。与民主党全胜情景一样,不同之处是如果避免新关税的缓解比预期更大,这将增强美股上涨和美元下跌的潜力,并可能推动美债收益率上升而不是下降。

伍.市场机会与对冲策略

目前美元升值显示市场继续看好共和党胜利的机会,无论是在波动性相对于隐含波动性的变动幅度上,还是在对不同假设的反应的稳健性上。但正如高盛指出的那样,还是要保持对潜在资产反应的开放态度。

高盛此次未提供对冲美股敞口的强烈理由,但对关税风险或在财政扩张下对债务的担心可能会对美股产生更大的压力。挑战在于这些情况下资产之间的相关结构不同。押注美债收益率上升从而进行投资对冲的风险在于对关税的强烈避险反应可能会像2019年那样,将美债收益率推低。美元强势是一种更可靠的“降低”美股下跌成本的方法,而多高风险货币的影响尤为显著。因此,直接为深度股市下跌场景进行尾部对冲可能仍是长期风险投资组合中最有效的保护。

选举结果押注或对冲还略显早,选举还有近六个月的时间。尽管选举日通常是选举概率发生最大变化的时间点,但市场关注可能会提前很多。我们在2016年和2020年看到,在7月至10月期间,资产组合的部分发生了显著变化,以应对选举相关的波动。上周五的辩论是一个明确的市场焦点潜在来源,因为这些事件往往导致预测市场概率和资产市场的变化,许多市场部分仍然显得在此期间定价低波动性。

总的来说,市场对选举风险的定价逐渐上升,随着选举临近,市场可能会更加波动。投资者需要关注财政和税收政策的变化,灵活调整投资策略,以应对不同的选举结果对市场的影响。

$亚马逊(AMZN)$ $特朗普媒体科技集团(DJT)$ $特斯拉(TSLA)$ $台积电(TSM)$ $耐克(NKE)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

民主党全胜:高盛预测美股小幅下跌(财政推动和一些关税缓解被企业税风险抵消)、美元小幅贬值和美债收益率上升。新的关税的可能性会被实质性缓解,这将导致更积极的股市结果,并增强美债收益率上升和美元贬值的潜力。更大的财政刺激将抵消美元贬值的趋势。值得注意的是,共和党和民主党全胜情景都将导致更高(甚至大幅更高)的美债收益率。

特朗普与分裂政府:高盛预测美股小幅下跌(财政适度紧缩和关税风险,但有一些监管放松)、美债收益率略微上升和美元显著升值(但没有全胜情景中的财政推动)。如果市场对潜在关税的反应更强烈,再加上财政紧缩,这种情景可能对美股和美债收益率的下行压力最大。

民主党候选人胜出与分裂政府:高盛预测这种组合对美股几乎没有影响,因为财政宽松与企业税和关税风险的适度缓解相平衡;预计美债收益率下降;美元应贬值(因财政宽松和关税缓解)。与民主党全胜情景一样,不同之处是如果避免新关税的缓解比预期更大,这将增强美股上涨和美元下跌的潜力,并可能推动美债收益率上升而不是下降。