学会这20招,正确接飞刀【美股散户必备】

接飞刀的正确姿势

在我们这些文章中(《快速股票分析,哪些美股值得买》《看懂美股:低估值的最佳解答》《美股投资必须规避的七大陷阱,尤其是最后一个》《超越巴菲特:适合散户的六大美股最佳卖出策略》),构建了我们想要和读者分享的价值投资框架。我们建议以优惠的价格买入具有稳定经营和盈利历史的企业股票。这通常意味着需要在股票价格从历史最高点大幅下跌之后进行购买,也就是俗称的“接飞刀”。例如,虽然 $铿腾电子(CDNS)$ 目前业绩表现优异,但由于其价格过高,我们不建议投资者立即买入该股票(参考《业内解读20倍股:AI卖铲者铿腾电子,无与伦比的半导体隐形冠军!》)。

股票下跌必然有其原因,可能是宏观经济或行业整体的原因,也可能是公司自身的问题。这些因素可能是长期的,也可能是短期的。无论出于何种原因,市场对下跌的股票普遍持悲观态度。普通投资者难免受到市场悲观情绪的影响,对股票的信心也会显著下降。那么,普通投资者如何才能正确地“接飞刀”呢?

本文将以Comcast(CMCSA)和Zillow(Z)为例,列出普通投资者在接飞刀前应该回答的20个问题。如果这20个问题的答案全部为正面,那么应毫不犹豫地买入该股票。本文的数据主要来源于stockanalysis.com。

Comcast ( $康卡斯特(CMCSA)$ ):网络服务和媒体娱乐

Comcast成立于1963年,是一家跨国媒体与科技公司,其主要业务包括有线通信(59%)、媒体娱乐(21%)以及其他业务(20%)。笔者多年来在多个城市使用过Comcast的有线网络服务。尽管Comcast的服务并不完美,但在有限的选择中,它对笔者而言是最优选。从年初至今,Comcast的股价已下跌11%,接近过去一年股价的最低点。过去三年,Comcast的总回报为-27%,远远落后于标普500在同一时期的总回报31%。接下来,我们将通过20个问题来评估是否值得“接飞刀”买入CMCSA。

长期盈利质量

问:过去10年营业额是否呈现上升趋势?年度复合增长率是多少?

答:2014年营业额68.8B$, 2023年营业额121.6B$,平均年复合增长率~9.2%

问:过去10年净利润是否呈现上升趋势?年度复合增长率是多少?

答:2014年净利润8.4B$,2023年净利润15.4B$,平均年复合增长率~6.3%

问:过去10年每股收益是否呈现上升趋势?年度复合增长率是多少?

答:2014年每股收益1.6美元,2023年每股收益3.7美元,平均年复合增长率~3.7%

问:过去10年净利润率是否大多数年份在20%以上?

答:否。大部分年份在10%左右。当前净利润率 ~ 12.6%。

问:过去10年FCF利润率是否大多数年份在20%以上?

答:否。大部分年份在10%左右。当前FCF利润率~11.1%。

问:过去10年ROE是否大多数年份在20%以上?(前提Debt/Equity<0.8必须满足ROE才有意义)

答:否。大部分年份在15%左右。当前ROE~18.6%。Debt/Equity>1,因此ROE指标可能失真。

问:过去10年ROIC是否大多数年份在10%以上?

答:否。大部分年份在8%左右。当前ROIC~9.8%。

竞争优势(横向对比)

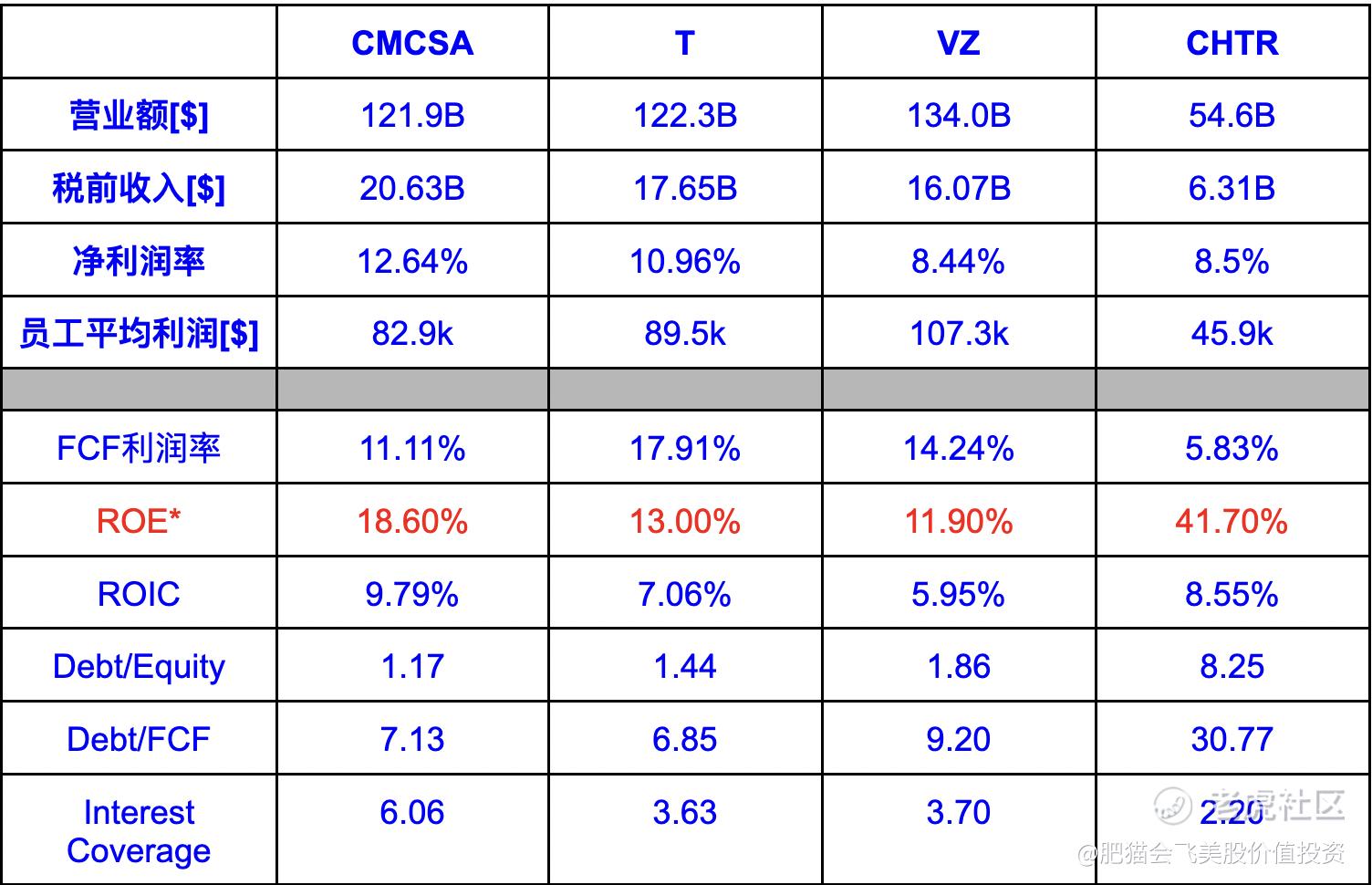

问:最近一年营业额与同行业竞争对手对比处在什么水平?

答:处于头部位置。

问:最近一年税前收入与同行业竞争对手对比处于什么水平?

答:处于领先位置。

问:最近一年净利润率与同行业竞争对手对比处于什么水平?

答:处于领先位置。

问:最近一年员工平均利润与同行业竞争对手处于什么水平?

答:处于领先位置。

务健康状况

问:Debt/Equity是否小于0.8?(无形资产占Equity占比较小才有意义)

答:否。当前Debt/Equity~1.17。2023年无形资产146.5B$,大于股东权益82.7B$。因此Debt/Equity本身没有意义。

问:Debt/FCF是否小于5?

答:否。当前Debt/FCF ~ 7.13。在stockanalysis.com中,FCF = OCF − CE,其中的Share-Based Compensation占OCF较小的比例,因此FCF的估计合理。

问:Interest Coverage(= EBIT/Interest Expense)是否大于5?

答:是。当前Interest Coverage ~ 6.06。

问:过去十年债务规模是上升还是下降?

答:10年前Debt/Equity~1.01,当前~1.17。过去10年债务变化不大。

估值情况

问:当前P/E在过去10年处于什么样的水平?是否在中位数以下?

答:当前P/E ~ 10.12, 处在中位数~15.64以下。

问:当前P/FCF在过去10年处于什么样的水平?是否在中位数以下?

答:当前P/FCF~10.94,处于中位数~14.27以下

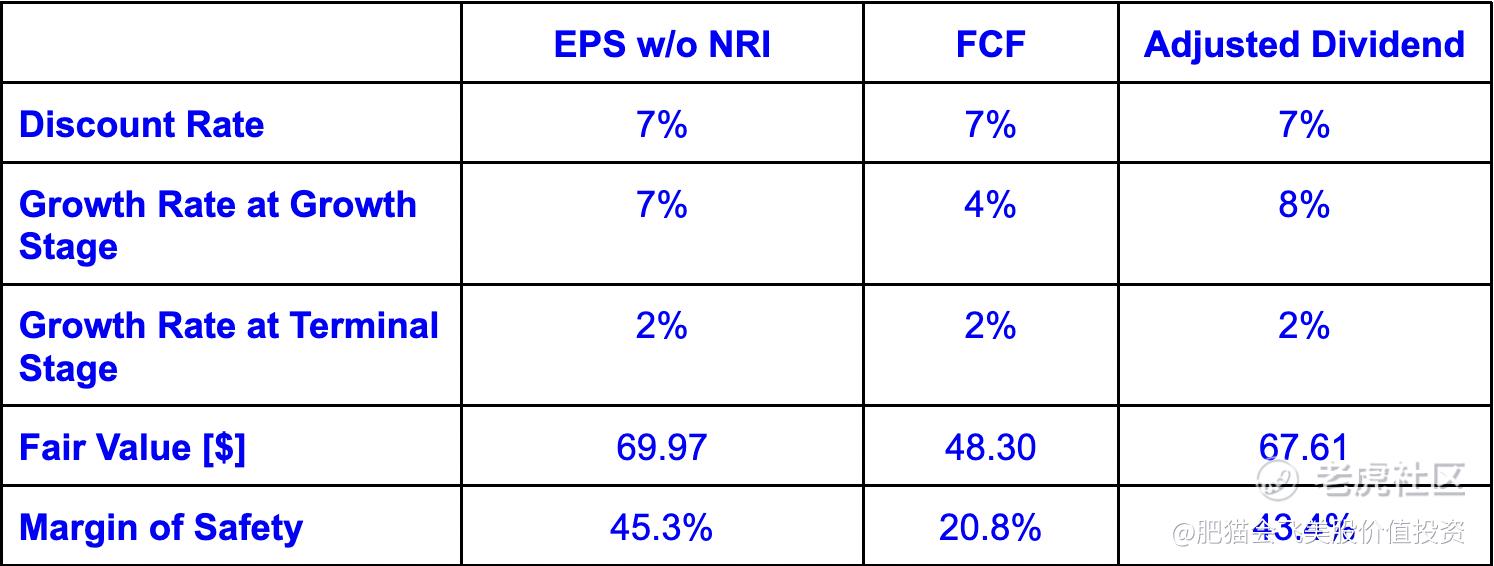

问:折现法估计的安全边际是多少?

答:如表2所示。假设Growth Stage和Terminal Stage均为10年。安全边际以2024年6月21日股价38.28为基准计算。通过三种方式估算的内在平均价值约为62美元,安全边际为38.3%。CMCSA历史最高股价为57.39,发生在2021年9月。

问:股价下降的因素是行业原因还是公司自身的原因?这些因素是否伤及基本面和竞争能力?这些因素的影响是短期的还是持续性的?

答:主要原因是竞争环境导致客户流失。这将影响公司的基本面和竞争力,并且这种影响是持续性的。不过,尽管过去几年中时不时有报道称Comcast面临竞争压力,CMCSA的股价仍经历了几个稳定上涨的周期。

问:当前的经济大环境对公司有利还是不利?

答:当前的经济环境既有复苏的迹象也有通胀的压力,这对CMCSA来说既有利也有不利,因此难以全面评价。然而,人工智能服务和数据中心的需求增长应对Comcast有利。

总结:

从增长率和利润率来看,CMCSA并不算特别优秀的公司,且其债务水平偏高。然而,相较于同行业的竞争对手,CMCSA仍表现突出。从估值角度看,当前股价处于低估状态。

根据彼得·林奇对公司的分类方法(参考《超越巴菲特:适合散户的六大美股最佳卖出策略》),CMCSA属于缓慢增长型或稳定增长型公司。适合低价买入,高价卖出,但不适合长期持有(5~10年)。

另一个优势是CMCSA提供约3.2%的股息,且股息增长率为7~8%,投资者在等待价值回归的过程中还能享受股息收益。是否短期持有CMCSA,取决于个人的投资布局计划。

Zillow ( $Zillow(Z)$ ):在线房地产市场平台

Zillow (Z) 是一家美国在线房地产市场平台公司,成立于2006年。该平台匹配买家和卖家、租户和房东。笔者多次使用过这个平台。最近笔者注意到某些股评博主推荐买入这只股票。Zillow的股价曾在2021年达到历史最高点199.90美元,随后一路下跌,过去一年在33到61美元之间波动,目前股价为48.91美元。如果在去年11月以40美元以下的价格买入,似乎能从股价上涨波段中获益。

然而,笔者不推荐这种做法。因为Zillow在过去十年的净利润均为负数,无法估计公司内在价值,因此无需进一步深入研究。尽管普通投资者可能从未盈利的股票中获利,但不确定性太大,我们建议价值投资者远离此类股票。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。