未来几个月白银价格爆炸性上涨的牛市案例

总结

- 黄金价格(按盎司)比白银高73倍,尽管白银在地壳中只高出约18.75倍。

- 白银严重短缺。

- 自疫情爆发以来,各国政府不断的货币贬值和持续刺激计划代表着巨大的通胀风险。

- 白银裸空仓(价值约3.5亿盎司)代表着巨大的潜在“挤压”。

- 白银ETF也增加了购买压力,仅1月29日就向金库交付了价值9.44亿美元的白银(约3500万盎司)。

正文:

白银的稀缺性和原始积累重新获得了投资者和机构的兴趣,代表$白银ETF(iShares)(SLV)$ 的估值被低估。我的白银现货价格目标约为100美元,本文对估价方法进行扩展。

在比较白银和黄金的基本面时,我们看到以下内容:

黄金价格比白银高73倍,尽管银在地壳中只多18.75倍。

(金色:0.004ppm;银:0.075ppm)。白银主要作为铜、铅、锌和黄金等矿用金属的子产品开采的,只有约20%的白银开采来自初级白银生产。由于白银在全球的分布很稀疏,要提高白银产量可能并不容易,以及开矿的巨大前期成本,开矿可能需要几年甚至十年左右的时间。仅这些基本因素就表明白银的公平价格在112美元左右。

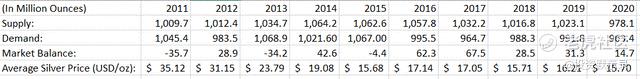

白银严重短缺

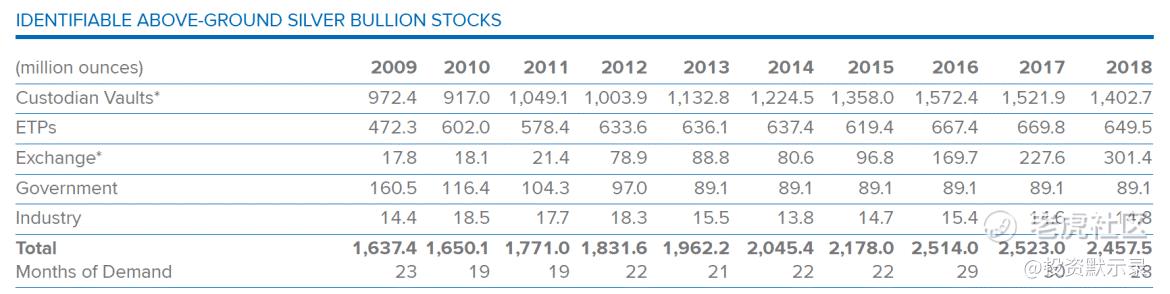

全球金库的银条已达到200年来的最低水平。由于二战结束以来,世界各国政府不断抛售其黄金储备,白银矿商被允许放慢生产,甚至停产。1945年,政府金库共存放了约100亿盎司的白银,但如今仅存放约8900万盎司(约为原金条水平的2.4%)。

各国政府目前持有的8900万盎司银条仅占全球投资级白银供应量的3.6%,这意味着目前大多数银条掌握在私人和企业手中。大多数白银也通过生产过程消耗(在这些工艺中几乎不可替代,不像黄金那样可回收),如下表所示:

除了基本面之外,还有一些注意事项需要考虑:

自疫情爆发以来,各国政府不断出现货币贬值和刺激计划,这代表着巨大的通胀风险。

众所周知,白银被用来对冲通货膨胀(就像黄金和其他贵金属一样),以及作为价值储存手段。购买白银的最完美时机是在经济危机最严重的时候,各国政府正在拿出数万亿美元的刺激计划。美联储的资产负债表已经膨胀到超过7.4万亿,政府债务在增加,而GDP在减少,而大环境的不确定性正导致更多的投资者大量购买白银。这种噩梦般的场景正是看好加密货币的人所担心的,因为他们正在继续买入比特币,这种观点也直接适用于白银。

不仅通胀和政府继续成为投资者关注的焦点,而且白银去年面临的开采问题也备受瞩目。这些矿场的关闭对白银的供应构成了威胁,这可能是推动白银价格上涨的一系列细节的另一个因素。

当然,如果经济和矿山重新开放,那么我指出的很多因素可能会不再影响白银价格。然而,刺激计划和支出计划仍在美国国会的推动下通过,未来仍有通胀风险。

在白银上拿出的裸空头寸代表巨大的潜力“挤压”。

只要主要的投资公司愿意,这些空头头寸(数量在3.5亿盎司之间)就可以继续压低白银价格。然而,来自r/WallStreetBets的兴趣增加,以及我个人经验,即主要白银交易商的黄金、金币和银币都脱手了,这可以确保出现“轧空”。这种挤压的作用类似于我们在$游戏驿站(GME)$ 、$AMC院线(AMC)$ 和其他股票看到的空头挤压。重要的是不要忽视短期利息,但是,它仍然意味着价格存在很大的下行压力,这是有风险的。这种做空兴趣只能通过巨大的买入压力来抵消,这种压力限制了投资级白银的供应,迫使卖空者“回补”他们的头寸。

在这里,我们就可以聊聊期货市场。简单说,根据维基百科,期货合约是"以预定价格在将来指定时间买卖特定商品资产或证券的法律协议"。我们不需要进入期货合约的实质,但重要的我们还是要知道,合同的购买者可以选择在合同到期时用现金与卖方和解,或者买方可以选择将商品交付给卖方。就白银而言,如果突然之间,许多购买白银期货的交易员要求将白银交付给他们,由于全球金条库中白银供应不足,这会引起恐慌。

考虑到期货市场规模(大约商品实际名义价值的100倍),由于超杠杆的空头头寸数量庞大,因此不会承受太大的实物买入压力,导致白银价格大幅上涨。此外,iShares Silver Trust 等ETF规定,对于每购买一股股票,必须将一盎司实物白银交付到伦敦的金库,由保管人监控。随着更多的金条被购买和运输,这些股票的投资也会开始引发白银供应的巨大紧缩。事实上,正如我们所讲的,这已经发生了,1月29日,大约9.44亿美元的白银净流入SLV ETF的伦敦金库。截至2月1日(星期一),白银购买数量空前飙升,几乎摧毁了网上交易商的银条供应。

我认为,上述所有特征都为未来几个月白银价格的爆炸性上涨奠定了基础。

文章来源seeking α,如有侵权请联系删除。有兴趣的小伙伴可自行前往查阅。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。