港股周策略:恒生指数有多大想象空间?

年初以来,南下资金已超过3000亿,这一历史性表现,也推动港股顺利确立牛市环境。通常我们讨论牛市,时间和空间是两个绕不开的话题,这意味着一轮牛市最终会有多大的想象力。

现阶段支撑$恒生指数(HSI)$ 上涨的论据有很多,包括盈利、估值、流动性这些核心变量的复苏,在我们来看,如今港股已经有越来越多优秀的公司,让各路资本,无论是内资还是外资,无论是机构还是散户,都愿意参与到港股的投资中来,或许才是港股这轮开启牛市密码的关键。

一、港股的指数空间有多大的想象力?

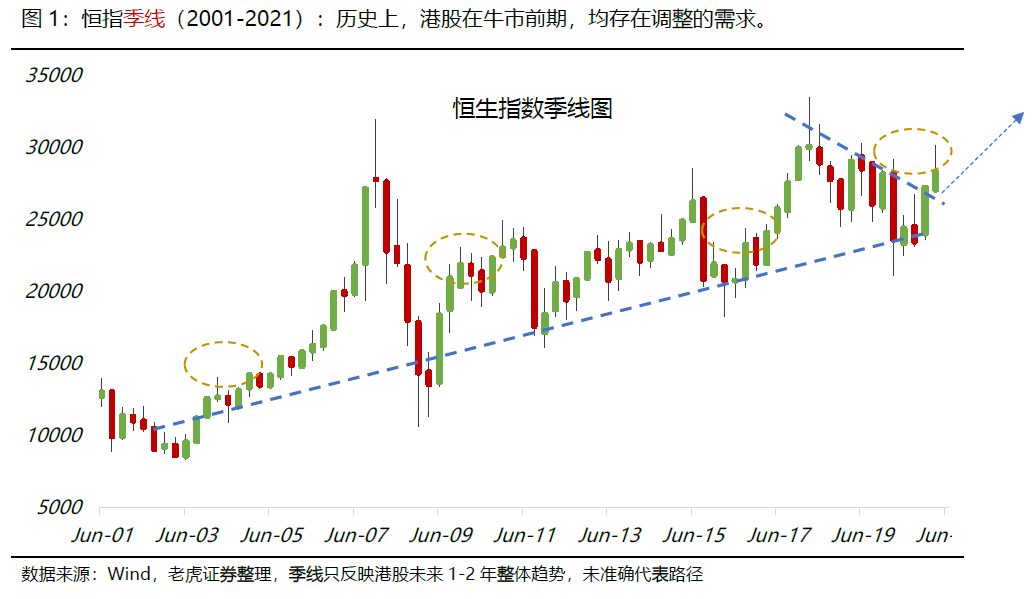

自从去年Q3探底以来,上周港股恒指首次出现了较大的回调(-3.9%)。

我们以恒生指数为例,恒指曾在去年三季度时探至23000点,此后在盈利、估值、流动性的多重催化下一度越过30000点。

我们看,历史上$恒生指数(HSI)$ 在上涨途中,遇到成交密集区域后,流畅性都会减弱,比如,近期的27000点(大概消化了四周),还有现在的30000点(春节前仍然有一定压力),这些都是考验投资者耐心的区域。

去年以来,大量公募基金的涌入,也是港股市场强者恒强风格的重要背景。参考2020年报(图3),目前国内公募基配置较多的还是$腾讯控股(00700)$ 、$美团-W(03690)$ 、$小米集团-W(01810)$ 、$香港交易所(00388)$ 这些业绩确定性比较较强,且属于新经济概念(或与之相关的)的龙头。除了成长性的考虑之外,公募基金由于本身的资金体量较大,往往也只能更多的去配置龙头企业,因此就产生了抱团的现象,这也会是未来各路资金配置的优选标的。

3.1港股作为抱团紧密、分化严重的市场,优质标的往往具备共识,本质上降低了选股的难度,但也有更多的小市值标的,交投惨淡,一旦失去成长性,容错率较低。因此,从长期来看,我们建议重点关注各领域的赛道龙头。

3.2汇率是投资者考虑的另一个因素。港股虽然是以港币计价,但中资股本身大部分的营收是由人民币来贡献,港股贬值本身会直接提振盈利(EPS),如果我们假设估值(PE)不变的话,中资股的价格也应该会上调,来平衡估值。从另外一个角度来理解,人民币对外升值,实际上也会间接提高港股里面中资股,尤其是成长性较高新经济的吸引力。

包括我们看过去,中概股$KraneShares CSI China Internet ETF(KWEB)$ (新经济)产生超额回报的阶段,往往也是人民币升值周期。因此港股的汇率问题某种程度上类似于选股风险。当然,流动性也是这里面重要的一环。

$三倍做多FTSE中国ETF-Direxion(YINN)$ $三倍做空FTSE中国ETF-Direxion(YANG)$ $国企指数(HSCEI)$ $红筹指数(HSCCI)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[微笑] [微笑]

[强] [强]

转发

[思考]

[强]

[微笑]

[强] [强]

[思考] [思考]

[思考] [思考]