戴尔高管真是一手好牌打得稀烂

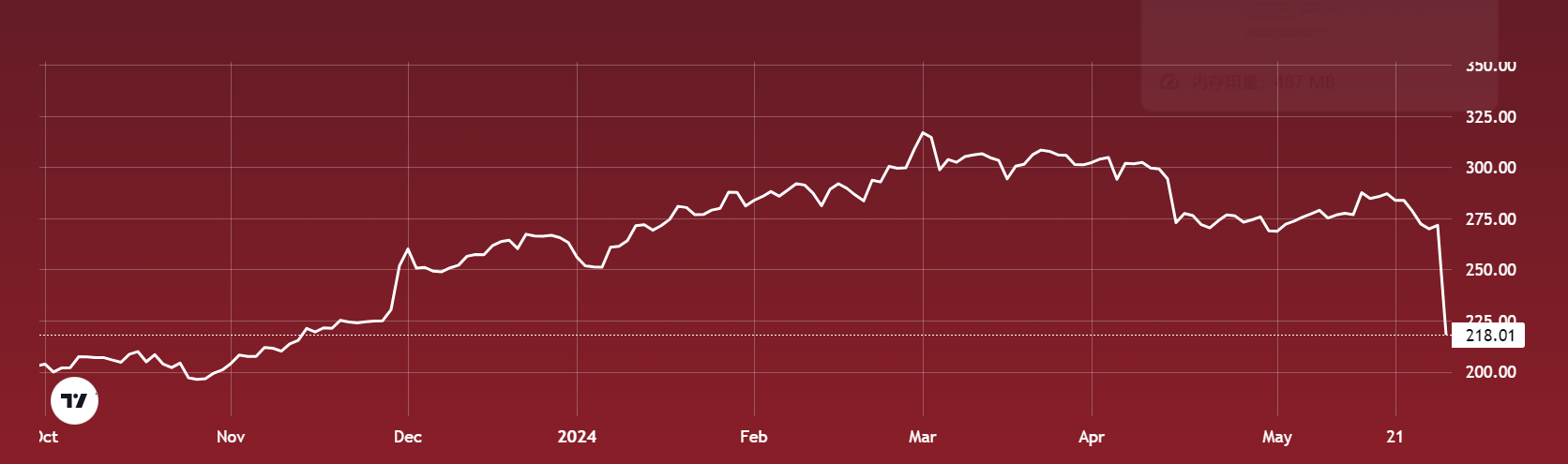

前有 $赛富时(CRM)$ 十八年来首个季度性Miss,引发了市场对AI云需求饱和的猜想,5月30日盘后的 $戴尔(DELL)$ 也因没有完全达到投资者的高预期而跟着大跌。

相同的是,两者都乘着AI的东风,被投资者报以极大的热情,在短短半年内都有相当的涨幅,但也因此被架在了“高处不胜寒”的预期上。

不同的是,Salesforce是营收端没跟上,利润和现金流端是妥妥超预期,而Dell则是收入与预期般强势,但盈利略逊于市场预期,两者的根结大相径庭。

但这份财报造成市场如此大跌,管理层也有不可推卸的责任。

Dell充斥着老牌科技公司的“臃肿”,运营方面的灵活性远不及其他科技大厂。戴尔才更需要激进投资者的介入;

这方面Salesforce的确是个优秀的案例,Starboard Value、ValueAct Capital、Third Point、Elliott Investment Management等激进投资者在2022年进入Salesforce时,强势地推动其变革,因此其后来的利润率、现金流都有质的飞跃。

对市场的预期管理太差,明明可以在财报公布指引,却只放在电话会上说,让市场一度认为“无法给出指引”而恐慌。

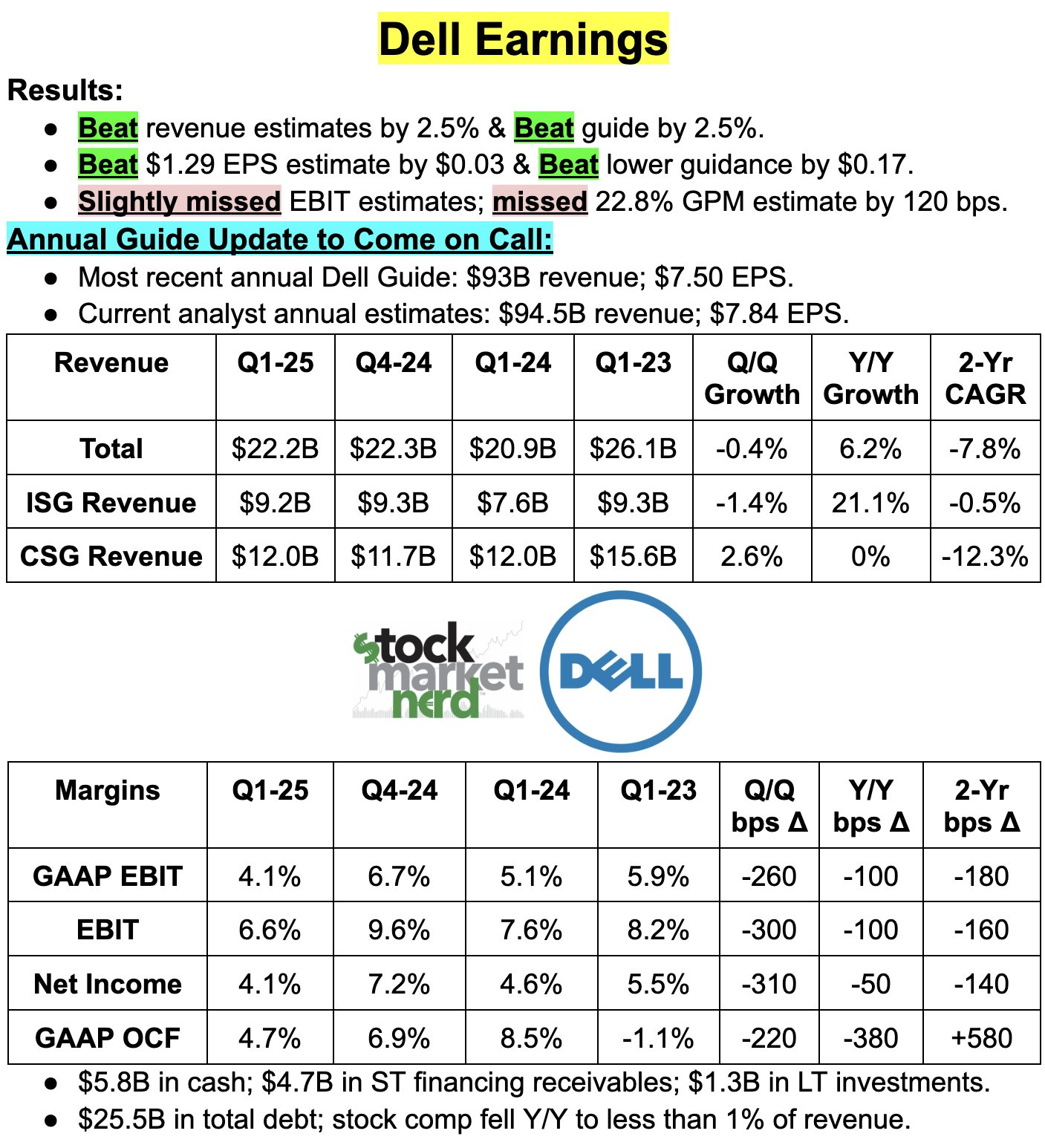

Dell业绩点评

从收入端来看,无可挑剔。AI服务器领域的强劲增长势头,服务器积压订单高达38亿美元,季环比增长30%。整体营收从2022年以来首次同比上升6%,并且超过已经被抬升的市场预期;

利润端的压力超过市场预期。增收不赠利包括两个方面:压不住上游、管不住开支。

毛利率方面就开始不及预期。2022年开始的通胀,管理层居然在2024年还在提运输和物流成本上升,实属能力问题了。此外,内存和存储成本有所上升的确是难以商谈,但问题是也没有做好相应的原材料库存管理;

运营利润率也不及预期,公司的人力成本,在员工薪酬方面投入了过多,另外强势美元也造成了一定汇率上的压力。

从预期上来看,管理层在Earnings中没有公布指引,但是电话会上公布了。

25财年全年

收入935亿-975亿美元,中值955亿美元,高于市场预期的943亿美元,整体增速预期11%。

与AI关系最密切的ISG业务预期增长20%,略低于市场预期的增速20.3%;

毛利率预计下降150个bps,运营利润同比下降低个位数;EPS预期7.65(±0.25)美元,低于市场预期的7.70美元。

25Q2

收入235亿-245亿美元,中值240亿美元,高于市场预期的232亿美元;

ISG业务增速预期25%左右,高于市场预期的19%;

营业利润预计同比-3%,市场预期-3.94%

EPS预期1.65(±0.1)美元,低于市场预期的而1.79美元。

是很明显的增收不增利。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 布丁成长日记·05-31财报前涨得太快了,财报必须大超预期才行,但是140左右接盘我能接受。点赞举报