被中国车企“卷麻了”的特斯拉,决定赌一把

俗话说,无事不登三宝殿。4月28日下午,特斯拉CEO马斯克抵达了北京。此次访华,马斯克欲寻求全自动驾驶FSD在中国的落地认可。在美国已经先行放量的FSD如果能拿到中国市场的准入许可,马斯克就有信心,通过“极致性价比硬件+高毛利FSD软件”的模式“拯救”销量下滑的特斯拉。

4月24日,特斯拉发布了2024年第一季度财报。数据显示,特斯拉在第一季度实现营收213.01亿美元,同比下滑9%;净利润11.29亿美元,同比下滑55%。

业绩低迷、销量下滑的特斯拉,打出了“裁员降价+产品升级”的组合拳:

4月16日,特斯拉宣布“广进计划”裁员10%,同日,两名重要高管宣布离职;

4月21日,Model S/3/X/Y全系车型起售价下调14000元;

4月24日,2024北京车展前夕,特斯拉Model 3高性能版在中国首次亮相。

这套组合拳的背后,不仅仅是企业在降本增效。而是马斯克想要将现有电车业务的资金收拢,投向一个全新的赛道:Robotaxi。而后者正是马斯克对跳出行业内卷周期律,对新能源车智能化商业应用提出的全新构想。

马斯克坚信,自动驾驶的无人出租车才是电动车市场的未来。这也重新点燃了投资者的热情。截至4月29日,特斯拉盘后涨幅超过4%。

从在近期发布的财报中来看,为什么基本面下降而股价上涨?特斯拉通过对FSD等人工智能技术,为Robotaxi等新业务描述了怎样的未来?探讨这些问题的答案,能够帮助我们窥见马斯克庞大商业架构的冰山一角。

卖不动的特斯拉,股价怎么还涨了?

尽管进行了多次降价,但特斯拉似乎再也无法重现往日的交付量增长。在美元加息周期和新能源汽车的价格战中,似乎特斯拉才是被“卷麻了”的那一个。

财报显示,2024年第一季度,特斯拉营收为213亿美元,同比下降9%,低于分析师预期的223亿美元;主营汽车业务方面,特斯拉的产量与交付量分别同比下降2%和8.3%,环比下降12.5%和20.16%;这也是自2020年以来,特斯拉交付量首次出现季度同比下降。

与之相对的是国内新势力品牌的强势增长,2024年第一季度,问界累计交付8.58万辆;理想汽车累计交付8.04万辆,同比增长52.9%;蔚来交付新车3.01万辆,3月当月交付新车1.19万辆,同比增长14.3%,环比增长45.9%。4月26日北京车展上,刚刚发布28天的小米Su7,锁单量也超过了75000台,交付量达到5781台。

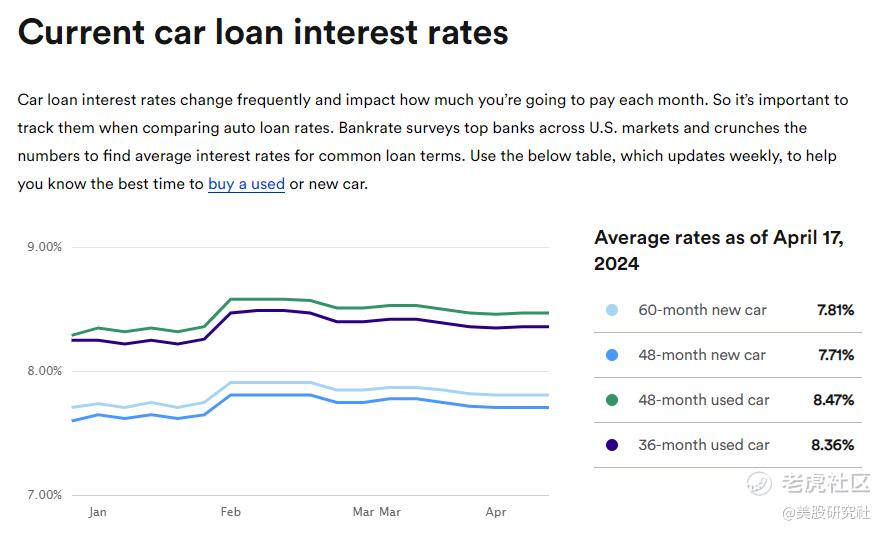

特斯拉与竞争对手们交付量此消彼长的原因,一方面是随着美联储加息的持续,汽车行业的销售走进了周期性的低谷,较高的利率水平直接影响了美国消费者对汽车的需求;

数据来源:Bankrate

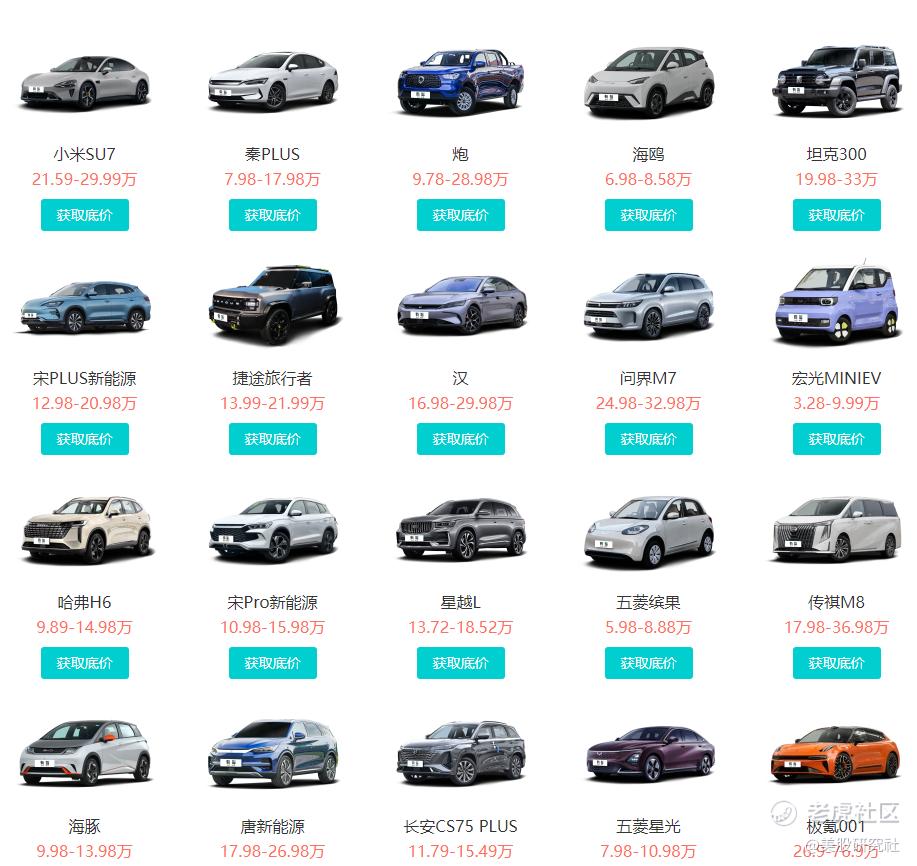

另一方面,针对特斯拉的不同车型和价格,国产新能源车企都带来了更高的性价比和同样优秀的智驾体验。

特斯拉的产品定价在20万-40万区间,而国产新能源车们要么在同价位提供更优秀的性能,要么在性能接近的情况下,推出了更低的价格。

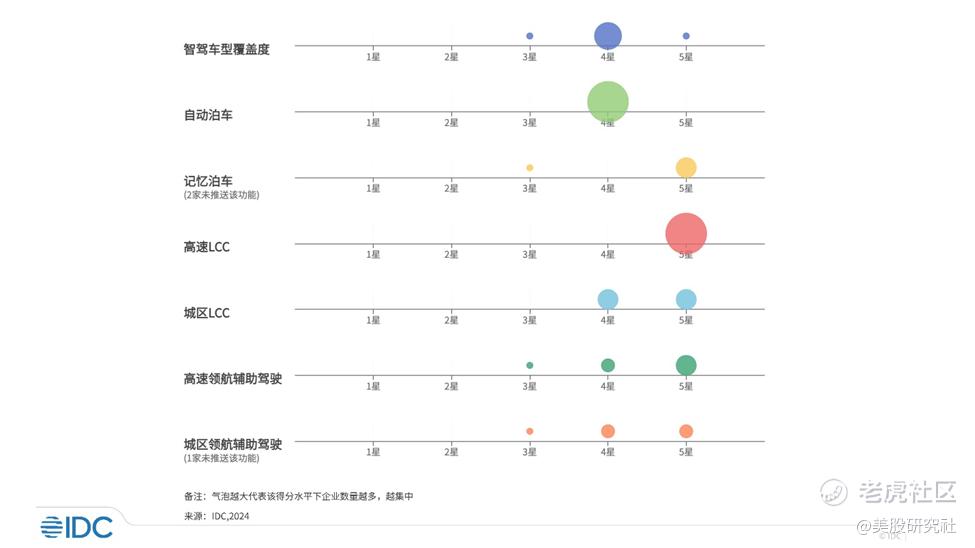

在智能驾驶方面,IDC发布的《2024年智能驾驶能力评估》显示,极越、理想、特斯拉、问界、蔚来、小鹏等各品牌车型在泊车辅助以及高速领航辅助驾驶功能上水平都比较接近。

国产新能源车们给特斯拉带来的压力,在销量上较为明显。但是,在毛利率和单车收入的数据上,特斯拉仍然坚挺。

一季度特斯拉的集团毛利率为17.4%,同比仅下降了0.2%,降幅远低于市场预期。这是因为,尽管汽车销售业务出现了一定下滑,但是特斯拉能源业务和汽车服务业务都得到了改善,前者由于锂矿价格不断走低,毛利率创下了接近25%的新高。后者在北美地区将超充桩向非特斯拉用户的推广,提高了产品的覆盖率,进一步弥补了利润。

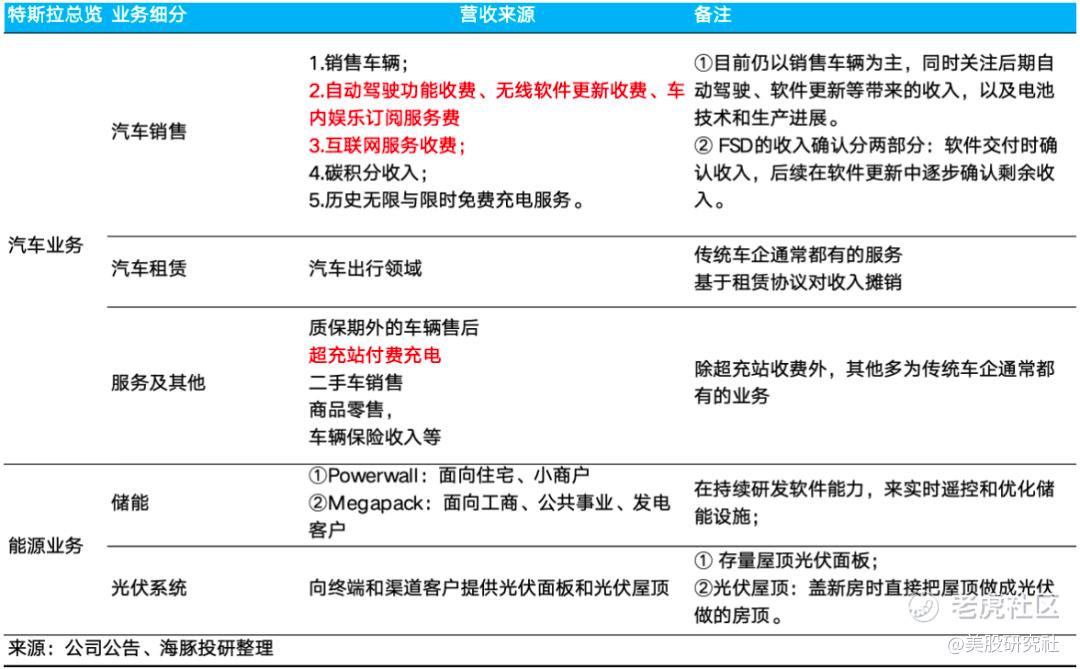

同时,一季度特斯拉的单车收入是4.35万美元,环比下降35美元,几乎可以忽略不计。这是因为特斯拉通过对FSD付费订阅的推广,弥补了单车价格下降的那一部分收入。目前,基于端到端的 FSD V12 已经逐步开始向北美用户大规模推送。4月29日,特斯拉宣布与百度达成合作,共同开发中国地区FSD服务,进一步扩大其市场规模。

在同行虎视眈眈,产品频频降价的前提下,特斯拉保持住了整体毛利率和单车收入。这一点让投资者们看到:尽管竞争激烈,特斯拉保持着稳健的盈利能力。此外,根据马斯克在财报会议中对Robotaxi和Optimus的信息披露,也能看出另一个利好:在新能源车的下一个浪潮来临之前,马斯克已经做好了充足的准备。这两点结合来看,或许才是特斯拉股价回升的真正原因。

布局Robotaxi和Optimus 特斯拉选择拥抱不确定性

高估值的背后,是因为特斯拉从来就是一家人工智能企业,而不是一家车企,不能套用车企简单的估值逻辑。

特斯拉喜欢通过对人工智能的应用,来追求产品的高智能化:已经落地的FSD是如此,未来的Robotaxi和Optimus也是如此。

4月6日,马斯克透露了Robotaxi的发布时间。4月24日的财报电话会议上,马斯克将这种无人出租车命名为Cybercab,并且提到该车将融合Airbnb和Uber的商业模式。技术成熟后的无人驾驶带来的便利性和低成本,会给目前的出租车市场带去一场颠覆。

通过对Waymo、Cruise等先行者公司收集到的路测数据进行分析,Cybercab作为后来者,既能规避掉先行者们所踩过的坑,同时能够根据市场变化,推出更契合当下消费者需求的产品和服务。后发先至,马斯克有信心通过Cybercab把特斯拉的市值推高至10万亿美元的级别。

为此,特斯拉在软件和硬件方面都做出了充足的投入和准备。特斯拉一季度的资本开支接近28亿美元、研发投入11.5亿美元,均达到历史新高。

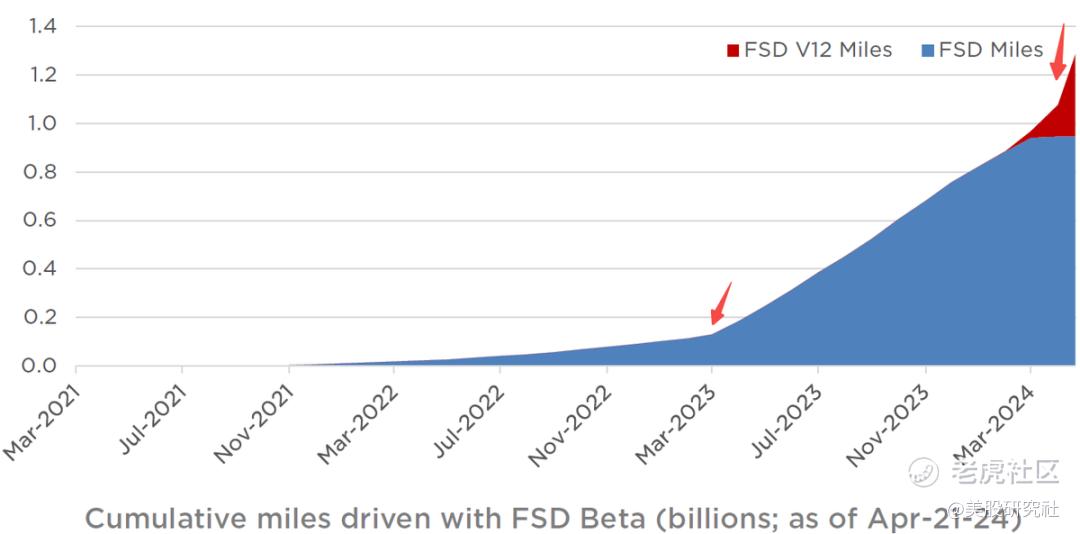

为了帮助Cybercab训练FSD驾驶模型,在第一季度,特斯拉购买了9万块的英伟达H100,为此付出了30亿美元。同时,开放试用后的FSD为模型提供了指数级增长的训练数据。算力和数据量级的提升,为算法的突破带来了契机。

数据来源:海豚投研

3月17日,FSD Beta V12.3端到端的应用,让自动驾驶爱好者开始期待属于自动驾驶的“GPT时刻”的到来。

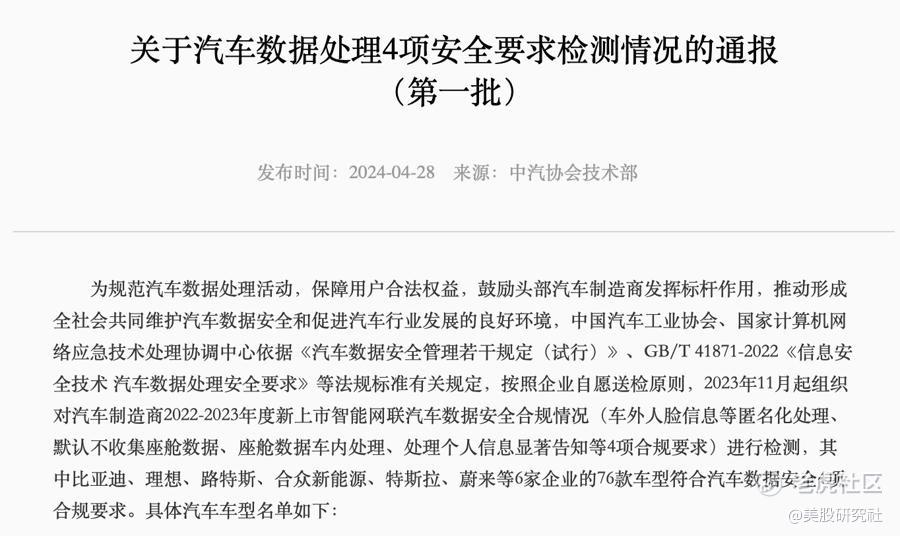

4月28日,中汽协会技术部发布了《关于汽车数据处理4项安全要求检测情况的通报(第一批)》,宣布特斯拉FSD符合人脸信息、座舱数据、数据处理、消费者告知4项合规要求,为FSD的数据安全性提供了官方背书,代表无人驾驶载具的落地又更近一步。

尽管核心问题自动驾驶技术已经取得了一定突破,Robotaxi存在的技术问题和监管风险仍然不容忽视。

技术上讲,面对极端复杂的路况需要车体自身具备超强的感知能力;不同地区的交规和行驶习惯的差异需要FSD根据不同的规则构建不同的代码栈;这些问题都还需要经过更多的实践与改进,才能够解决。

合规性上讲,特斯拉的无人出租车目前还没有通过加州车管局(DMV)的运营许可。同时,无人出租车的应用相比FSD涉及更多的地理位置、城市道路、法律交规等信息和安全问题,这也会导致其他国家更倾向于使用本土企业进行替代,因此政策态度存在着不确定性。

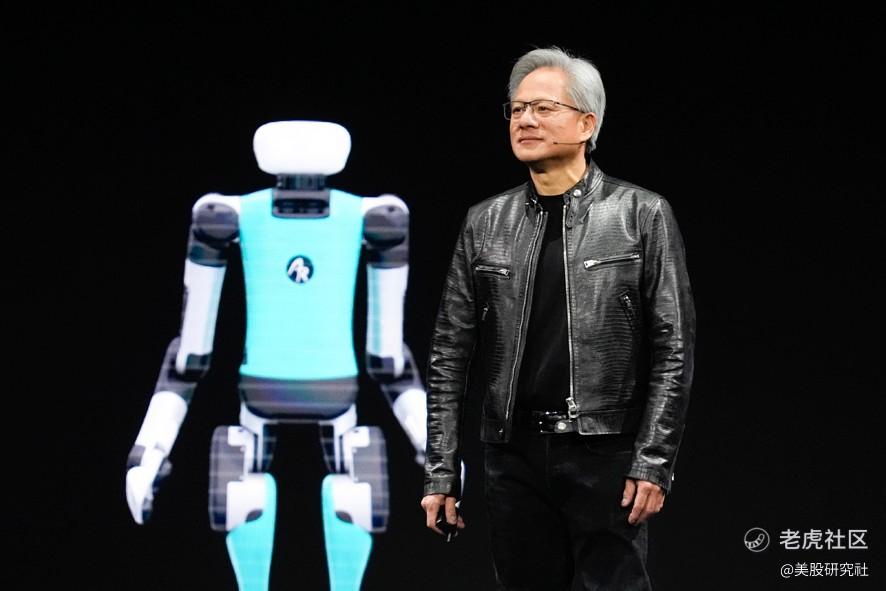

在这一点上,特斯拉的另一个重要产品:Optimus也同样面临着变数。

虽然马斯克在财报会议上提到,Optimus 目前在实验室已能完成简单的工厂任务,可能在明年年底向外部客户提供限量的生产。

但是,特斯拉想让Optimus从实验室真正走进现实生活,开启商业化并带来收益,还需要经历漫长的等待。尽管大模型的应用给人形机器人带来了更多的可能,但是现实中可用于收集训练数据的人形机器人极少,并且不同厂商并没有形成开源共创的商业模式,这就导致机器人相关模型的迭代速度极慢。此外,高昂的价格,也给C端大面积普及带来了困难。

从资本的角度看,这些战略上的转变与投入短期内难以提供利润回报,可能会给特斯拉的未来蒙上阴影,具备较大的不确定性。但是从特斯拉的发展历程来看,“拥抱不确定性”本身也是其增长逻辑中的重要一环。

技术创新与市场期待谁更重要? 特斯拉的选择是...

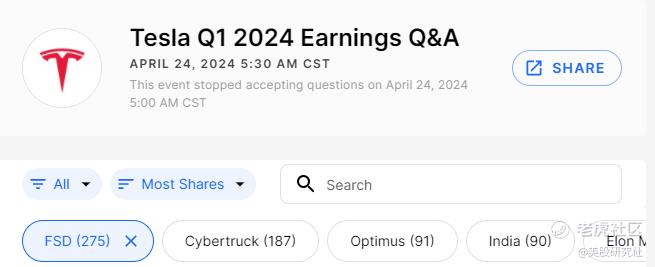

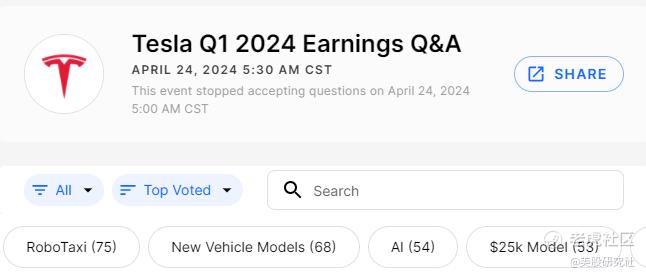

从投资者在SAY网站上的提问中,不难看出,布局Robotaxi并不符合当前市场对特斯拉的第一期待,目前市场最为关注的还是FSD业务及廉价车型的发布。

然而特斯拉有自己的规划,负责人在会议上明确表示,公司新一轮的增长一定会首先来自自动驾驶的推进,Robotaxi的重要性必须提前。

这样的举动看似冒险,但从马斯克的传奇来看,这也符合其一贯的经营逻辑:以创新突围。特斯拉作为一家科技公司,创新才是立身之本,创新决定了其能否在未来保持竞争力。

如果说Model2是能够立竿见影重构股价估值,为投资者带去信心的产品的话,Robotaxi 则更像是马斯克为了完善自己旗下产品生态构想的一种坚持。

从火箭到星链,从储能到电车。马斯克旗下的产品之间强调生态与联动性。想要形成产业闭环,就必定要进行产品扩张,由此来看,马斯克布局Robotaxi、Optimus等新兴业务,也是进一步扩大业务版图、打通生态闭环的尝试。

从此前的产品开拓来看,马斯克有经验也有能力进行产品的扩张。以电车为例,特斯拉看准了电车在成本与能源等方面的优越性,通过开源共享专利,提高新能源普及率,打破了燃油车对市场的垄断。规模铺开后,特斯拉再通过超级工厂等规模化模块化的生产流程来降低成本,最终实现盈利。

如今特斯拉如果能够率先将无人出租车的市场认可度和规模铺开,将来有望在Robotaxi领域复现“Model”系列电车当初在乘用车领域的高增长率,进而为投资者带来更大规模的回报。

从降价推新到马斯克多次来华,可以看出,中国是特斯拉不愿也不能忽视的重要市场。未来,FSD何时在中国实装,Robotaxi何时落地,都是决定特斯拉长期发展的关键节点。特斯拉的商业蓝图,会呈现出怎样的画面,市场会给出答案。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 一年翻百倍·04-29这篇文章不错,转发给大家看点赞举报